在本文中,我们将首先回顾由 Bancor、Uniswap、Balancer 和 Curve 协议实现的四种自动做市商 (AMM) 算法。还将讨论 AMM 算法的最新发展、可能的改进和未来。

本文总共分为上、中、下篇阐述自动做市商算法、现状及未来迭代的思考,本文为上篇。

Bancor Network的联合曲线概念和交易公式

Uniswap 的无常损失计算?

当价格变动在2ρ之间时的正向收益

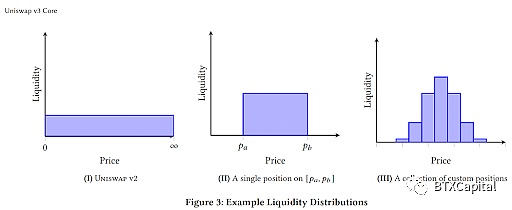

流动性分布、流动性注入、Uniswap V3 范围订单

Balancer 的做市函数和交易公式

智能订单路由(SOR)算法

......

Bancor Network 的联合曲线概念和交易公式:

Bancor1利用联合曲线的概念来确定价格。联合曲线是代币价格与其总供应量之间的关系。

Bancor1?

Bancor Protocol Continuous Liquidity for Cryptographic Tokens through their Smart Contracts

https://storage.googleapis.com/website-bancor/2018/04/01ba8253-bancor_protocol_whitepaper_en.pdf

联合曲线 Bonding Curve:

联合曲线模型可以理解为描述“代币买卖价格”与“代币发行总量”之间的函数关系,可以由智能合约以去中心化的方式自动执行。

https://medium.com/linum-labs/intro-to-bonding-curves-and-shapes-bf326bc4e11a

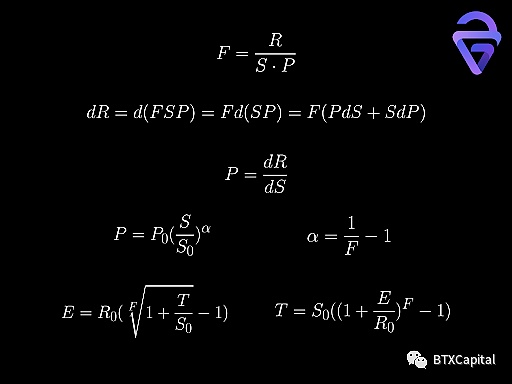

Bancor Network选择的不变量是F,称为连接权重。在第一个表达式中R是指流动性池中的储备代币数量,S是流动性池外的BNT总供应量,P是BNT和储备代币 的相对价格。我们可以代入P的方程,对两边积分2得到P和S之间的关系。这是一个指数表达式,其中指数α与连接权重F有关(F在0和1之间)。F越小,α越大,这意味着价格相对于BNT的总供应量变化得更快。

Stellar在协议升级中推出自动做市商:金色财经报道,在周三早上的协议升级中,代币化汇款协议Stellar推出了一个自动做市商(AMM),它将与其基于订单簿的路由和匹配引擎一起运行。Stellar生态系统负责人Justin Rice表示,在协议级别添加AMM是开发人员和用户之间的一个普遍要求。这种整合将使向协议添加新资产变得更加容易。AMM功能将在美国东部时间上午11点(北京时间23:00)上线。[2021/11/4 6:30:34]

两边积分2

Formulas for Bancor system

https://drive.google.com/file/d/0B3HPNP-GDn7aRkVaV3dkVl9NS2M/view?resourcekey=0-mbIgrdd0B9H8dPNRaeB_TA

使用这个表达式和简单的积分,我们可以导出T(购买的BNT代币)和E(支付的储备代币)之间的关系,其中R0,S0是R和S的当前值。

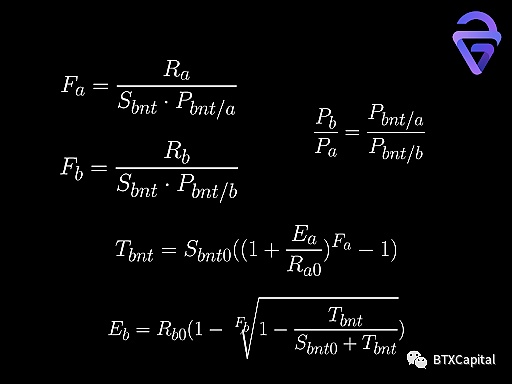

如果我们想在代币A和代币B之间交换,则将代币A出售给代币B。我们首先需要使用代币A从池A购买BNT代币(注:如果我们没有BNT代币)。接下来,我们需要使用BNT从池B购买代币B。下面是计算我们将收到多少代币所需的精确公式。代币A和代币B之间的相对价格可以用BNT代币和代币A/B之间的相对价格表示。

优点:Bancor 允许在某些池中进行单边流动性的注入,这由Bancor治理决定。可以存入多少单边流动性是有限制的,这也是由Bancor治理决定的。在限额内,当用户以其他代币的形式存入单边流动性时,Bancor将补充等值的 BNT 代币。这使得用户提供的有效流动性加倍。如果达到限额,如果人们想要存单边流动性,就得等有人提取单边流动性,或者有人把BNT做为单边流动性注入。

Bancor 协议以BNT部分赚取的手续费补偿用户在存入单边流动性时的无常损失(将在后面讨论)。如果交易费用不能完全补偿无常损失,Bancor将铸造 BNT以确保无常损失为零。因此,流动性提供者如果将流动性存入一定的时间(存入满100天可全额补偿),就可以享受稳定的收入。

缺点:如上所述,所有交易都需要 BNT 代币作为中介。因此,我们将经历两次滑点。由于相同的原因,所有流动性池都由 BNT 和另一个代币组成,因此缺乏多样性。BNT 代币价格也可能受到影响,因为需要弹性供应才能实现无常损失补偿和单边流动性存款。

Solana自动做市商协议Raydium将推出NFT发行平台Dropzone:9月9日,SolanaNews官方发布推文称,Solana自动做市商协议Raydium将推出NFT发行平台Dropzone。DropZone将成为Solana热门NFT项目的启动平台,包括筹集资金,无缝分发NFT项目合集,并建立他们的社区等。[2021/9/9 23:13:24]

Bancor 引入了连接代币 BNT 的概念,它连接到所有具有不同连接权重的代币,对应不同决定价格的联合曲线。

Uniswap 的无常损失计算:

Uniswap 使用恒定乘积做市商 (CPMM) 来决定价格。在我们深入研究 Uniswap V2 和 V3 使用的算法之前,让我们先了解什么是无常损失 (IL) 以及如何计算它。

恒定乘积做市商 (CPMM)

Constant Product Market Maker

强制要求两种资产储备量的乘积必须始终保持不变 x*y=k

https://ethresear.ch/t/improving-front-running-resistance-of-x-y-k-market-makers/1281

Impermanent Loss

是指资金在流动性池中面临的损失。

https://finematics.com/impermanent-loss-explained/

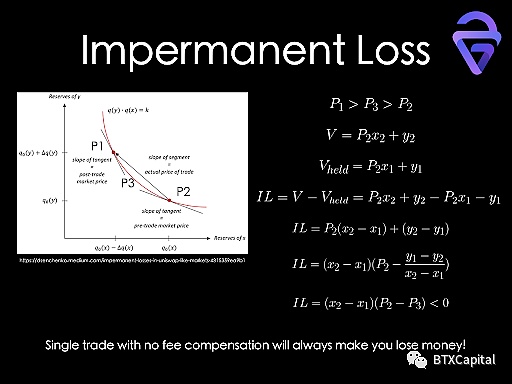

如果 AMM 函数是凸的(注:价格随着我们买入而增加 / 价格随着我们卖出而减少),那么没有交易费用补偿的单笔交易总是会导致流动性提供者赔钱。假设一笔交易导致 AMM 函数从点 1 移动到点 2。点 1 和点 2 的现货价格(函数导数的绝对值)是 P1 和 P2。P3 为实际交易价格。由于凸函数的性质,P1 > P3 > P2。无常损失定义为交易后池中流动性提供者代币的当前价值与流动性提供者的代币当前价值之间的差值,如果他只是持有他的代币而不将它们用于流动性提供,则表示为V 和 Vheld。为方便起见,无常损失和价格将以代币 Y 表示(1 个代币 Y 的价格为单位 1)。经过一些简单的推导,很容易证明无常损失总是小于零(x2 > x1,P2 < P3)。

BSC链上自动做市商BurgerSwap遭闪电贷攻击:5月28日消息,PeckShield派盾预警显示,BSC链上自动做市商BurgerSwap疑似遭遇闪电贷攻击,被盗超过432,874个Burger,约330万美元,目前攻击者已通过1inch获利变现,目前仍有20万枚Burger。有一名为EdisonOh投资者表示,其在投资了100万美元并质押了xBURGER池,目前流动性从100万美元下降到只有1万美元,损失了97%。[2021/5/28 22:51:18]

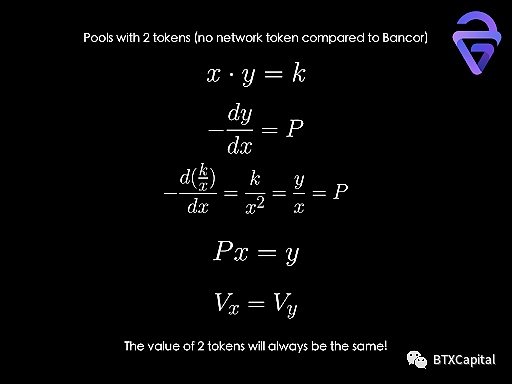

Uniswap3 V2 使用一个简单但功能强大的公式来确定交易。池代币储备数量的乘积是一个常数。与 Bancor 相比,它摆脱了连接代币的依赖。交易完全由流动性池中的代币数量决定。

Uniswap V2 Core

https://uniswap.org/whitepaper.pdf

由于此函数的性质,池中两个代币的价值将始终相同(我们在本文中使用的价格将始终是相对价格)。

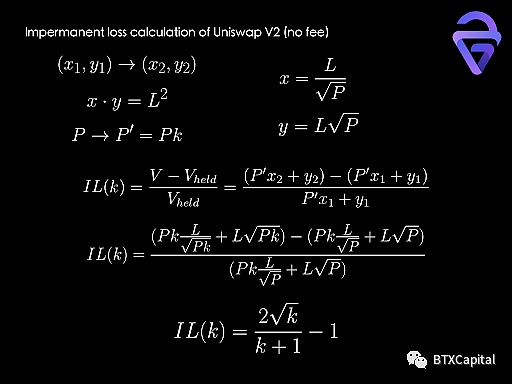

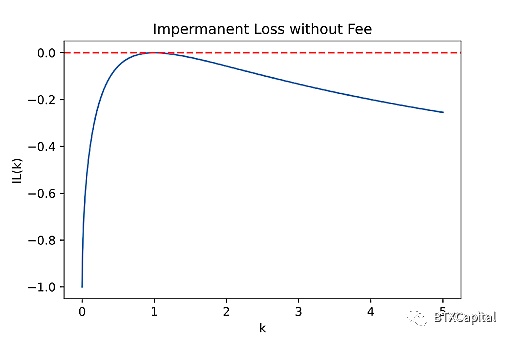

使用相同的逻辑,不难计算 Uniswap V2中单笔无手续费的无常损失。假设交易将价格从P更改为Pk。以百分比衡量的无常损失可以单独表示为k的函数。

毫不奇怪,这个函数总是小于或等于零,正如我们从上面没有费用的无常损失图中可以看出的。如果在对数空间中绘制横轴,则 IL(k) 将是对称的。结论是:相对价格变化越大,无常损失就越大。这可以解释为流动性提供者的更有价值的代币从池中被买出,留给他们更多价值较低的代币。

当价格变动在2ρ之间时的正向收益:

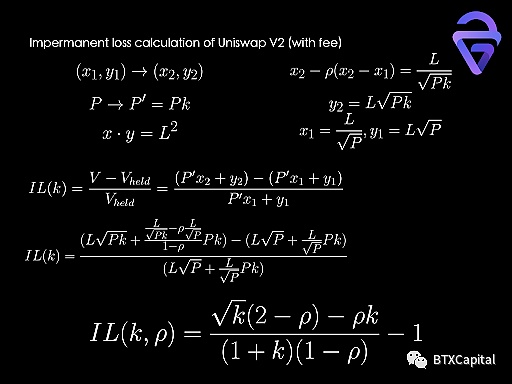

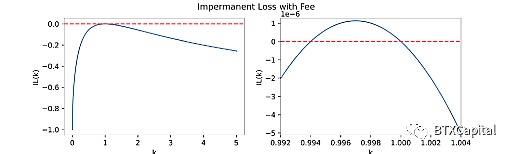

接下来,让我们看看如果我们添加交易费用,IL(k) 会如何表现:

Metacartel Ventures合伙人:DAI稳定币是DeFi生态系统中的定时炸弹:4月21日消息,Metacartel Ventures合伙人Adam Cochran表示,DAI稳定币是去中心化金融生态系统中的“定时炸弹”,其对全球去中心化财务的健全性构成了巨大威胁。Adam Cochran称,DeFi机构就像是由相互连接的元素组成的乐高积木,其中包含一个共同基础细节,即DAI稳定币。也就是说,DAI稳定币是脆弱环节的最弱点。所有基于单一资产的系统都需要依赖其发行的公平性、来源和交易的可信性。如果该资产不能满足这些要求,所有DeFi客户将需要准备好迎接另一个数百万级别的黑客攻击。(U.Today)[2020/4/21]

导出的无常损失函数 IL(k, ρ) 看起来与无费用的无常损失函数非常相似。我们可以通过将ρ设置为零来进行合理性验证,得出相同的结果。典型的 Uniswap V2 费用百分比为ρ= 0.3%。在绘制无常损失函数时,我们可以看到在大约k= 0.994 到 1(大约 2ρ跨度)之间有一个高于零的部分。在该地区,无常损失是正的,这意味着流动性提供者实际上获得了价值(在该地区赚取的交易费用优于损失)。通过引入交易费,当价格在一定范围内波动时,流动性提供者将获得正收益。

当价格变动更加波动时,流动性提供者似乎总是会出现亏损。然而,实际情况并非如此。我们知道 Dave White4(注:Paradim风险投资基金研究员)等人解决了这个难题。遗憾的是,它超出了这篇介绍性论文的范围。我们打算在未来进一步研究这个问题。

Dave White4

Uniswap’s Financial Alchemy

https://research.paradigm.xyz/uniswaps-alchemy

至于其他流行的 AMM 算法(包括 Uniswap V3)的无常损失推导,我们向读者推荐Jiahua Xu?等人的这篇论文。这些推导将是下一次的主题。

SoK: Decentralized Exchanges (DEX) with Automated Market Maker (AMM) protocols

https://arxiv.org/abs/2103.12732

优点:第一个用池中代币数量的凸函数来确定价格。

动态 | Coin Metrics与SMA合作根据社交媒体数据开发加密市场实时情绪:据cointelegraph报道,根据6月17日发布的一份新闻稿,加密分析公司Coin Metrics与社交市场分析(SMA)达成合作。新的合作伙伴关系旨在收集和分析加密社区在社交媒体上发布的数据,以便提供一种新工具来帮助加密交易者跟踪社交媒体情绪数据,从而构建他们的投资组合策略。[2019/6/19]

缺点:流动性供应均匀分布于所有价格范围,这意味着资本效率较低。

流动性分布、流动性注入、Uniswap V3 范围订单:

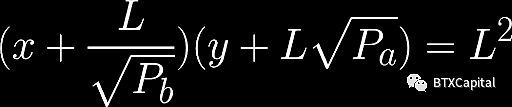

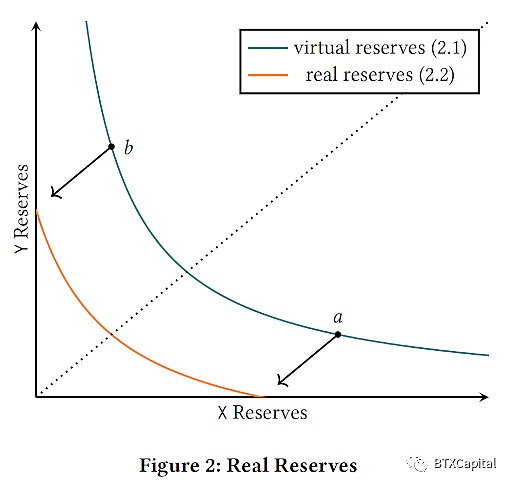

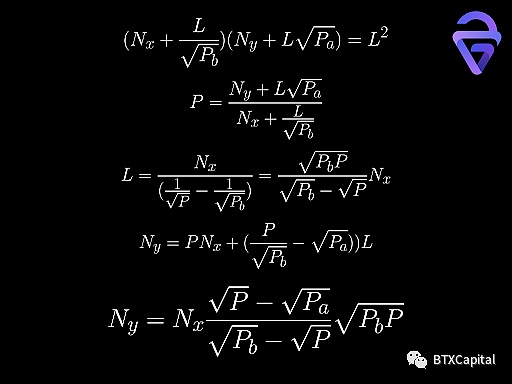

为了提高流动性效用并降低无常损失风险,Uniswap? V3 允许用户仅在特定价格范围内提供流动性。

Uniswap V3 Core

https://uniswap.org/whitepaper-v3.pdf

From Uniswap V3 whitepaper

这是通过对 Uniswap V2 函数进行平移来实现的:

将函数向下平移a点的y值,向左平移b点的x值,如上图和等式所示,确保a 和b之间的有效交易结果,就像我们使用绿色曲线作为我们的价格决定函数。当价格超出此范围时,其中一个代币储备将被售罄,从而有效地将流动性集中到此价格范围内。

Dan Robinson? (注:Paradim风险投资基金研究员主管)发表了一篇关于计算多个 AMM 的流动性分布的优秀论文。

Uniswap V3: The Universal AMM

https://www.paradigm.xyz/2021/06/uniswap-v3-the-universal-amm/

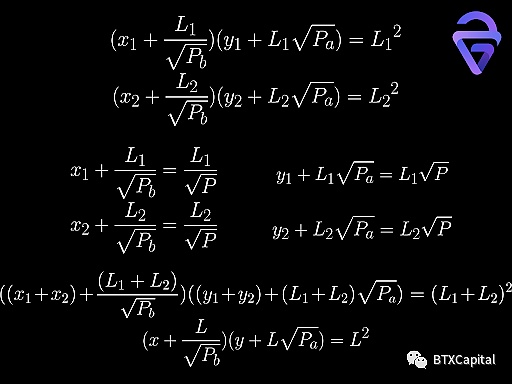

也可以简单地证明,两个流动性提供者在同一价格范围内的流动性可以简单地加在一起。

在存入流动性时,如上所示,Uniswap V3中每个资产的价值不一定相等。只有当P等于Pa和 Pb 的几何平均值时,每个资产的价值才相等。当P小于几何平均值时,资产X的价值大于资产Y的价值。当P大于几何平均值时,资产X的价值小于资产Y的价值。

当当前价格完全超出流动性提供者设定的价格区间时,Uniswap V3将流动性提供者的输入算作范围订单(Range Order),只允许其存入一种代币(类型取决于价格区间是否完全高于或低于当前价格)。例如,考虑一个由 ETH 和 Dai 组成的流动性池。如果设定的价格区间完全高于 ETH 的当前价格,则只允许用户存入 ETH。如果价格区间完全低于 ETH 的当前价格,则只允许用户存入 Dai。当价格完全越过流动性提供者设定的价格区间时,他存入的资产将全部转换为另一种的代币。由于用户只能存入一种代币,范围订单只能实现传统限价订单中四分之二的订单(获利订单、买入限价订单)。另一方面,买入止损订单和止损订单无法实现。截至目前,我们不知道限制范围订单代币类型的目的是什么。

Range?Orders

本质上并不是真正的订单,而是 LP 向资金池某个特定价格点提供的聚合流动性。虽然不是真正的订单,但「范围订单」所表现出的特性,却很好地模拟了限价单的基本功能。

https://docs.uniswap.org/protocol/concepts/V3-overview/range-orders

优点:Uniswap V3 引入了流动性分布的概念,允许其用户在价格范围内存入流动性。通过集中流动性,提高资本效率。当存入相同价值的资产时,可以获得更高的流动性和更低的滑点。在某个价格范围内提供流动性也在某种程度上降低了无常损失的风险。

缺点:用户在进行范围订单时只能存入某些类型的代币。因此无法实现买入止损订单和止损订单。

Uniswap V2 和 V3 在其 AMM 算法中引入了 CPMM 和流动性分布。提供价格范围内的流动性本质上使 Uniswap V3 成为一个通用的 AMM,能够通过改变其流动性分布成为任何可能的 AMM。

Balancer 的做市函数和交易公式:

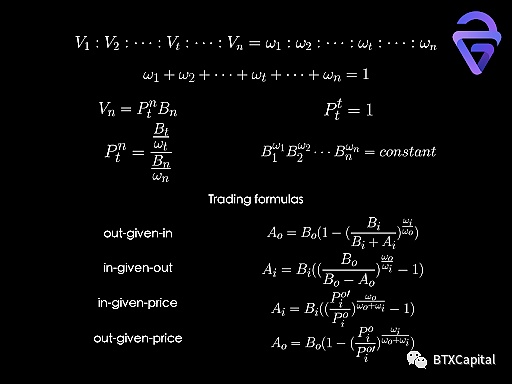

Balancer? 将 Uniswap V2 的 双代币池扩展到多代币池。Balancer 池中每种资产的价值都持有一个不变的权重,加起来为 1。不难证明,这相当于每种资产的储备数量的幂乘积是一个常数。资产 n 相对于资产 t 的价格也可以导出为资产 t 和 n 的储备数量之间的比率,通过它们的权重进行归一化。

A non-custodial portfolio manager, liquidity provider, and price sensor

https://balancer.fi/whitepaper.pdf

基于常数不变式,我们可以求导出有不同输入值的交易公式(资产 o 和资产 i 之间的交易)。在这种记法标准中,资产 o 始终是买出的资产。资产 i 是卖出的资产。A 和 B 是打入/接收的代币和当前的代币储备数量。我们还可以根据价格的变化计算打入的代币或买出的代币数量。

智能订单路由(SOR)算法:

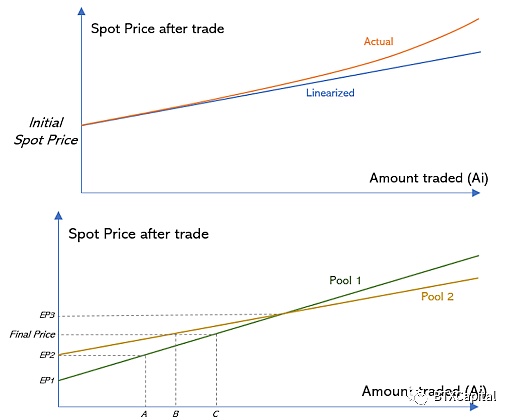

Balancer 还引入了智能订单路由(SOR?) 算法。

Smart Order Router V2

https://docs.balancer.fi/developers/smart-order-router

来源:https://docs.balancer.fi/v/v1/smart-contracts/sor/

该算法的总体思路是将一个订单分成几个小块在不同的Balancer池中进行交易,以获得更好的交易结果。假设我们要在代币池1和代币池2进行交易,如果我们要交易的总金额N低于上图中的A,我们将只在代币池1进行交易,因为代币池1的价格总是比代币池2价格好。如果总金额超过A,我们将部分订单在代币池1中交易,部分在代币池2中交易。在每个代币池中交易的数量将使每个池中的价格相等(B + C = N)。

很容易证明最优策略总是使每个池中的价格相等的策略(如果价格不相等,我们总是可以找到一个价格更好的池来改善我们的交易结果)。

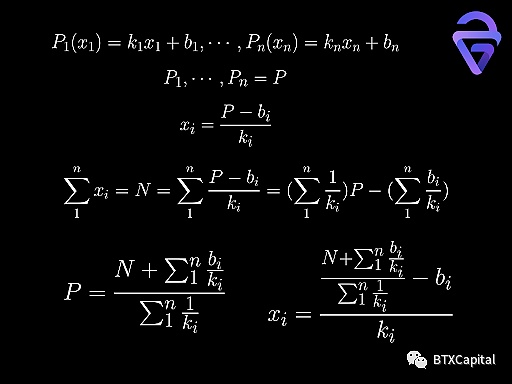

价格函数,相对于交易量,通常是一个非线性函数。Balancer 将价格函数简化为线性函数。如果有n个代币池,最优策略可以表示为:

如果存在一个价格函数总是大于或小于范围 (0, N) 的其余价格函数,则应从上述计算中删除该价格函数和相应的池,以确保结果有效。如果价格函数总是较小,那么显然的最佳策略将是在该池中交换所有代币。

在这个计算中,不用考虑gas费用。实际上,最优策略应该是在路由收益和gas费用损失之间保持平衡。

SOR 算法,我们相信可以在更广泛的背景下使用。例如,价格函数可以是其他 AMM 协议池的函数。由于我们目前知识的限制,我们不确定实际的 AMM 聚合器是否使用相同的逻辑来实现更好的价格。没有任何价格函数近似的更通用的解决方案将在本文后面讨论。

优点:Balancer 将 2 个代币池推广到多个代币池,并引入 SOR 算法为其用户实现更好的价格。

缺点:“流动性池的强度取决于其最弱的资产。” 一个池中的代币类型越多,风险就越高。

Balancer 是一种多代币投资组合管理工具,允许灵活的代币价值分配,具有价格优化算法。

由于本论文过长,Curve的讨论及后续内容将于中篇和下篇 公布。

原文链接:https://link.medium.com/ynEydZUihjb? ? ??

标签:ANCUNISWAPUniswapHaze FinanceUNITYCOMminiswap币最新消息uniswap币不见了

Roelof Botha 是世界上历史最悠久、最成功的风险投资公司之一红杉资本的合伙人。不久前,他宣布红杉资本将进行自 1972创立以来最大胆的创新——打破传统VC的十年周期制投资模式,并围绕“.

区块链和稳定币有一个共同的关键弱点:没有采用,就没有用。大多数生态系统采取的方法是 "建立它,然后等着项目采用".

区块链技术在数字世界中实现了对货币的映射,产生了一系列同质化加密数字货币,造就了近几年加密货币的投资浪潮。而非同质化通证 NFT 的出现,让我们看到了映射整个现实世界的可能.

NFT,是今年最有争议的技术和创业项目之一。许多人说它是庞氏局、是21世纪的郁金香泡沫,也有人认为在疫情期间,NFT成为一些以线下销售为主的IP的“救星”,如果控制其炒作属性,可以成为助推企业.

在创投生态中,每隔一段时间我们总能看到技术的新变革,商业的新模式带来各种新形态的创业公司。相比之下,风投行业显得多少有些“守旧”,但从另一个角度也是因为这个行业冲破革新背后的挑战之大。如果要做一个风险投资行业创新力的排行,我相信A16Z一定名列前茅,A16Z独特的理念和打法一直是行业里新形态的风向标。

注:当Metaverse邂逅DeFi,会产生怎样的火花?这是Outlier Ventures对MetaFi这个新概念全面分析解读的报告.