今天的笔记相对比较硬核,整理也颇花了些时间。是来自北师大系统科学学院王有贵教授6月26日在苇草智酷上做的一个报告。报告原标题《货币稳定根源及其经济含义》。行走将其输出成一个上、中、下三篇构成的系列。

在阅读笔记前,有两件事想多啰嗦几句:

首先,不要忽略苇草智酷的重要性。这家机构被誉为“智库的智库”是有原因的,很多京城高层领导人的智库成员,以及互联网三十人论坛、北大国发院、信通院、科学院和社科院的老师都喜欢来苇草。一是因为这里学术大咖多,学养足;二是因为这里不是衙门,说话自由,大家也习惯倾向于真话,讲实话。苇草出品的东西,值得我们,也值得币圈细细回味。

第二,无论你阅读了笔记之后,是否同意王有贵老师的观点,希望你能学习到一个学者讨论问题的方法。从概念出发,深入概念的内涵和外延发现理论系统边界上存在的问题,再给出解决之道。反观国内币圈的论述,要么就是情感宣泄,要么就是归纳与演绎法的简单逻辑推理。论证的科学、理性以及自洽是我们需要学习的。

希望你不要仅仅是点个赞,而是真的能静下心从阅读中获得理性流淌的收获。以下,Enjoy:

段永朝:非常荣幸请到北师大系统科学学院王有贵教授,他和我们谈的是一个前沿的话题《货币稳定的根源及其经济含义》。话题里所有汉字都认识,但货币稳定什么意思?我相信会涉及到数字货币或者是区块链、稳定币等各种各样的概念。这些概念我只能说听过,但没法做更多的引申。

最近这几年在外面交流的时候,很多人反反复复都是问同一个问题。让我判断币圈怎么了,现在还能买吗?这都是基本问题。可见这些问题值得让教授们从根源上解释一下。

前段时间大家在朋友圈里应该也看到过图片、视频,大量的矿机开始拆除,拆得时候一排一排的看着很壮观,其实挖矿的时候也很壮观,几万台的电脑就和大型机房一样热闹非凡。

我相信这些问题大家都很关心,关键是它们和我们今后的生活会有很大影响。

上个月我非常有幸中了200块钱数字人民币。我问了好多人都没中签,很幸运体验了一下。有人说钱和钱有什么区别呢?反正就是把它花了嘛?我这200块数字人民币就买了4本书就花完了。但这里头真正让我感受到的是两个东西:

金色实力派 | 四川省人大代表段江:只有应用场景落地大众才能理解这项技术:金色财经报道,在今日举行的金色实力派直播中,针对“在这轮新基建浪潮中,区块链的产业格局将走向何方”的问题,四川省人大代表、西南财经大学中国区块链研究中心主任段江表示,在这一轮新基建浪潮中,区块链技术已经被明确提出了,对于我们区块链从业者来讲,我们更应该抓住机遇,去挖掘区块链的应用场景。只有应用场景落地,才能真正被大众理解这项技术。就像当年的人工智能一样,如果没有刷脸场景的应用,我相信大家也不会对人工智能有这样深刻的认识。因此,推出大众能使用的区块链产品,才是重中之重。[2020/5/19]

第一是,国家队在紧锣密鼓的开始干。中、农、工、建、交、邮储银行,这些大的国有银行已经开始在打造自己的数字钱包。你也别着急,我相信在两年之内你就会用上数字钱包。兴许还能再快一点。用上数字钱包之后,你会直观的感觉到用支付宝和微信支付的频率可能会大幅度下降。这是我自己的一点判断,也符合当年的设计构思。就是第三方支付和银行卡的绑定关系要脱钩。这是我体会到的数字钱包和银行卡和第三方支付的关系。

第二是,我体会到了商户再也不用为第三方支付发愁了。比如在座的老师搞了一个APP,是属于在线答疑的APP。过去可能要和阿里、腾讯谈,让他们给我开支付宝通道。数字钱包和数字人民币普及后就不需要了。你做了这个APP到银行挂个号,他帮你开,帮你做一个子钱包,你就可以收付款了。用数字人民币做第三方支付,对于商户开展第三方应用的时候极其简单,也极其方便。但紧接着的问题是,商户能不能脱颖而出?就一堆的APP里能不能脱颖而出。

我相信我说的这些和王有贵老师要讲的关系不太大。王老师是资深的研究经济学的学者。希望今天我们能听到他更多的精彩解释。今天也是我们智酷沙龙的第111期,够数字化吧。

王有贵:

我今天是来还债的。我在智酷享受了特别多精彩的报告。段老师这个平台拢聚了相当一批人。几年以前了段老师就在招呼我,但那个时候很难拿出觉得够格的东西来。

我今天做这的报告,自始至终贯彻的就是一个字:债。虽然题目里没有体现到。

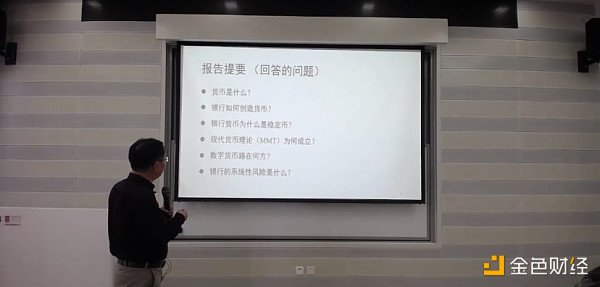

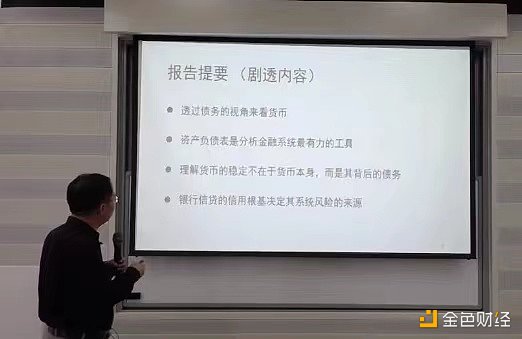

上图是我这次报告试图要回答的六个问题。在回答这些问题之前,先给大家剧透一些内容。我来看货币是从债务的视角来看的。因此资产负债表分析是看透金融系统最有力的工具。资产负债表既是显微镜又是放大镜。

Brave New Coin推出数字财富管理解决方案BNC Pro:周四,加密货币金融数据基础设施公司BraveNewCoin(BNC)透露,经过18个月的发展,该公司现已推出其数字财富管理解决方案BNCPro。该解决方案的初始版本功能包括四个主要部分:PortfolioManager(投资组合经理)、筛选器工具、新闻提要和Watchlists&Alerts(观察&警告名单)。[2020/4/23]

我们谈货币的稳定,它不在于货币本身,而是在于其背后的债务。那么银行信贷的信用根基,在整个货币稳定当中起到重要的作用。但是它也决定了整个银行体系所承受的系统风险的来源。

这些剧透是我想和大家分享的主要内容。

一、货币是什么?

今天在段老师的场子来谈数字货币其实我也是班门弄斧。苇草智酷围绕支付对于数字货币的出台进行了多次的,多方面的交锋和讨论。我只是从自己的视角出发,讨论应该怎样理解数字货币的问题。

定义货币,我们要从两点看:

1、货币的演化

很多人说货币是从物物交换当中脱颖而出来的,是一般等价物,是商品交易的媒介。但《债务5000年》这本书,告诉我们实际上债远比货币要来得早,债和人类社会是相生相伴的。

最早的货币实际上就是一个欠条,就是债务契约。这个契约在我们国家来说,我们早就有一个债务分为两个契,一个左契,一个右契。通常债权人要持有右契表示他对债务的权利,债务人要持有左契。因为左契、右契是对称的,和它最般配、最相像的就是贝壳,

为什么贝壳会成为货币呢?是因为在贝壳上去刻一些条文,就可以对货币债务的数量来进行说明。持有债权也就是持有欠条,它就变成了一种货币。你就可以用它来和别的产品进行交换。

即使是后来发展到金属货币的时候,它依然想在金块上刻出痕迹和打出对称的模样,显示出我这个金子不是一般的金子,它是货币。

声音 | 数字资产管理解决方案提供商Caspian:超半数客户来自欧洲:数字资产管理解决方案提供商Caspian的一名发言人向Crypto Briefing证实,他们的客户中有54.2%来自欧洲,尽管香港和北美的增长强劲,但他们预计在可预见的未来,欧洲仍将是他们最大的地区。(Crypto Briefing)[2019/10/16]

早期的货币都保持着最早的左契和右契这样对称的性质。货币最早的时候只是局限于一个部落,一个血缘关系或一个庙堂。只有亲近的关系,才会使用债务契约的货币。再广了、再久了就不能去使用了。这样一来大大限制了货币的使用范围。

后来金属货币的出现满足了长距离、跨时限的交易需要。因此黄金和白银得到广泛的接受。

那个时候货币的计量单位是称量它到底多重。按照重量单位来说明货币是多少。但是随着后续的发展,即使称量货币,依然不能满足人们对于货币的需求。因此政府就实行铸币。铸币本身的价值并不完全和币的重量和成分相一致。到这个时候,实际上货币已经脱离了原来用称重的方式来足金足两的刻画货币的价值。而是政府规定货币的价值即货币的面值。货币的面值未必和实际的重量相称,这是金属货币阶段。

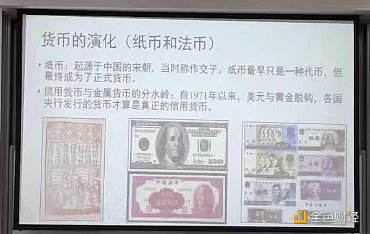

那再往前发展,出现了纸币。纸币最早起源于中国的宋朝,当时称为交子。在交子上绘有很多铜钱,就是说明交子是代表原来的金属货币的。实际上交子是一种代币。最终纸币几乎成为我们流通当中主要的货币。

但我们看到,即便纸币是由政府发行的,它是对于基础货币的代币,但如果完全脱离了金属货币,也会存在问题。因此后来实行了金本位,要求纸币要和基础货币或者说和黄金挂钩。

等到纸币和黄金真正分开,是1971年,布雷顿森林体系破裂之后,美元和黄金彻底脱钩。全世界各国的中央银行和美元开始绑定,而美元和其他各国货币也由原来的固定汇率改为浮动汇率。这时候意味着各国的货币才真正成为信用货币。

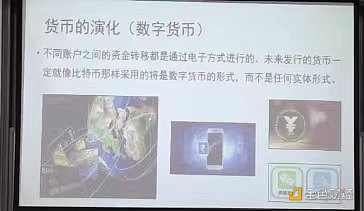

到了今天,现在出现了数字货币。我们在手机上、在银行卡之间可以进行各个账户之间的货币转移,首先是通过电子方式进行的。包括后来的数字人民币。

声音 | Samson Mow:很难理解为何质疑Liquid网络不是真正的侧链:据Bitcoinist消息,Blockstream首席战略官Samson Mow近日表示,很难理解为何会有人质疑Liquid网络并不是真正的侧链。Liquid网络与两种数字货币锚定,并且其数据可在其他链上被验证。[2018/10/13]

我们通常使用的微信支付、支付宝支付,会觉得它不是货币,但是它和货币有着密切的关系,它是一种代币。

未来的货币一定就像比特币那样,是一种绝对的数字形式,而不是实体的形式。你再也看不到实物形式的货币了,它只是一个数字。主要是数字和数字之间在个人账户之间的转移。

2、货币的本质

周子衡老师对货币的本质有非常深刻的见解。我只不过是基于我的认知来谈。图中一元的铸币要兑换一元的银币,一元的铸币实际上是银元一元的代币。而纸币连基础都没有,只是纸。还不如铸币,铸币里毕竟有一些金属的成分,但是纸币就是一元的代币。而如果你有中国人民银行的数字钱包,里面的一元就只是一个数字,只不过是以数字形式存在的。

这个演化过程表明什么呢?任何被人们普遍接受的货币,在早前一定是一种代币。是代币经过了一段时间的使用之后被普遍认可,之后才成为正式的货币。这是货币非常重要的性质。

那么货币的本质是什么呢?

对于货币本质的问题我们有各种各样的说法。包括货币是一般等价物之类的说法。我采用的是英格兰在2014年提出来的:整个当代的货币,主要就是银行发行的存款,它是一种普遍接受用来支付的欠条。

我们看到的一元钱的纸面的东西,它本身不是一个产品,它不是有价值的东西。它意味着中央银行欠你一元钱价值的产品。但是你不能向中央银行要,你只能用它来进行交换。不过从本质上,货币还是一个欠条,一个债务。

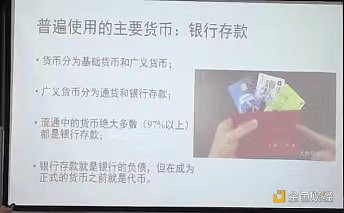

我今天想讲的焦点就是银行的存款。银行存款是我们目前使用的最主要的货币。现在主要的基础货币,是由中央银行发行的。广义货币包含了中央发行流通的现金和银行发行的存款。而这两类中流通货币97%以上都是银行存折上的数字和银行卡之间做的交易。这些都是银行存款。

对加密货币监管语言的理解存在分歧:在最近的一篇文章中,Bitwage首席执行官乔纳森?切斯特(Jonathan Chester)发表了一篇评论文章,讨论了试图将加密货币与现有的监管语言相互适应和将投资加密货币法的个人分类过程中遇到的挑战。fintech和regtech的首席执行官Juan Llanos表示,他们对加密货币社群和负责监管加密货币市场的监管机构之间的关键术语的理解存在分歧。[2018/4/13]

银行存款本质上就是银行的负债。但在银行早期,银行存款就是银行打的一个欠条,被称为寄存凭证。这个寄存凭证是欠条,最早的时候只能是代币,而不是正式的货币。只有当银行的存款被公众普遍认可、普遍接纳之后,它才成为一种交易媒介物,广泛存在的货币。

二、银行如何创造货币?

关于这个问题,传统的经济学有教材里的理论。我们采纳的是现代银行理论。现代银行理论和现在流行的主流教科书中的解释是不一样的。我们就来看一看不同在哪里。

主流的观点认为,当有一些人有结余,有自己的储蓄资金,这些资金可以为别人所用,以获得一定的租金。这个资金放在金融市场当中,由贷款人和借款人直接交易的时候,涉及的是直接金融,交易就达成了。之后借贷就可以了。

但是后来发展起来的银行或者其他的金融业,他们是从储蓄里获得资金,是吸收储户的存款,然后把接收的资金再贷给借款人。这是向借款人发放贷款。这个过程被称为金融中介,也就是间接融资。

这是传统对于银行的理解,银行是金融中介。银行是把已经存在的资金拿回来再借给其他人,通过转手向借贷方来借贷。

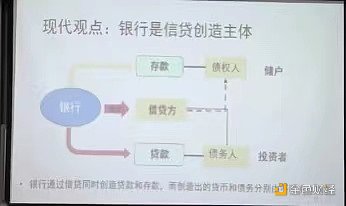

现代银行理论的观点则认为,其实银行向外借贷的时候并不是基于它背后已经有什么钱,现成的在那里。而是在借贷的同时创造了存款和贷款。

拿到存款的人就是债权人,是储户;拿到贷款的人是债务人,是投资者向银行借贷。存款和贷款是同时被创造出来的,分别由不同的主体持有。

存款后来被普遍采纳之后,它就变成了货币。因此银行的货币不是把已有的货币借给了别人,而是在借贷的同时创造了货币。这一点是和主流的、传统的观点很大的不同。

理解银行创造货币的过程,最重要的工具是资产负债表。资产负债表是会计学的一个非常重要的方法和工具,但无论是在经济学,还是在金融学里,资产负债表并不是他们所利用的一种基本的工具。

资产负债表很简单。们考虑银行的资产,贷款是银行的资产,银行持有的金融证券是银行的资产,银行持有的中央银行发行的准备金是它的资产。

银行的负债包括:存款是银行欠储户的,同业拆借是一个银行欠另外一个银行的。

我们把资产和负债放在梯形表中,资产放在左边,负债放在右边。如果我们把总资产加在一起,再把总负债加在一起,会发现这二者是有出入的。这个出入就叫做净资产。我们一切的分析就基于银行的资产负债表来进行分析的。比如存款就在银行的负债端,它是银行的负债。

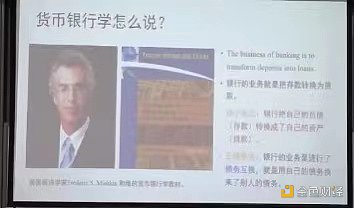

那为什么我会认为主流的对于货币的理解是有问题的?我们看一看在全世界最流行的货币银行学的教材。米斯金写的这本全世界很多高校都在使用。他是如何定义银行的业务,银行是做什么的呢?银行是把存款变成了贷款。

乍一看是没有问题的,我最初教货币银行学的时候也这么讲。可是我们如果基于资产负债表做一个对照、分析和翻译,会发现银行是把自己的负债转换成了自己的资产。如果一个人如果能够把自己的负债转化成自己的资产,那就成变魔术了。

立马所有的负债都取消了,都变成资产了。因此这种说法肯定是荒谬的。

正确的表达应该是怎样的呢?银行的业务是进行了债务互换。它是用自己的负债,就是存款换成了别人的负债,放在银行的资产负债表里就是银行的资产。这样一种表达才是正确的对于银行业务的理解。

根据银行的出纳、柜台所做的业务来说,比如有人去存款,大家头脑中想象的肯定是拿着一大沓子钱来到银行,把这些钱交给银行,银行给储户一个存折。这是直觉上的过程。

这种存款是存在的,但实际上更多的情况是储户存款的时候,比如有500元。储户存款的时候,拿来的500元就变成了银行的新增准备金。然后银行给你打在存折上的数字才是真正的货币,那个才是存款。而储户交给银行的500元已经转化为新增准备金。准备金和现金不一样,它不是货币了。而在进入银行之前,现金是货币,进入银行之后它就变成了准备金。

对于储户、存款人而言,他没有感觉到财富减少,但是已经发生了变化。在这个过程当中创造了新的货币,消灭了原有的货币。

反过来,当储户有需要取款的时候,储户要从给银行存折,从银行拿出500元现金来。这是我们ATM机经常做的事情。但这500元实际上是把银行欠储户的欠据销毁了。之后又在通过背后的银行清算,储户这个钱花到哪里去,就减少500元的准备金。

另外一个角度,很重要的是银行放贷。银行放贷我们通常理解是,我到银行去贷款,银行把钱给我,就是我做了500元的贷款。但实际上贷款通过银行的审批是怎么做的呢?

并不是真的基于银行已经有的现金给你贷的款,而是你到银行去借贷,银行先给你开一个存款账户。因为你签了合同,你欠银行500元,那么这500元就成了银行的资产。而银行给你开的存款账户是银行对你的负债,这个放在账户里的贷款数字是可以用来直接进行交易的。因此这个过程就创造了新的货币。

反过来,当借贷到期了,贷款人去还钱的时候,直觉上是把原来在银行之外的钱拿到银行,放到银行里去了。但实际上是你在存款账户里要增加一部分钱。还了500,实际上是把银行的欠条和你的欠条一并勾销了。勾销就会使得资产负债表缩减了,前面在贷款的时候是使得资产负债表扩大。借和贷是两个刚好相反的过程。

资产负债表告诉我们什么呢?银行的存款是货币。为了使得货币产生,银行需要去持有私人的债务—公司的债券和贷款都是私人的债务—和公共的债务,就是政府的债券和准备金,这些是中央银行发行的,也都是中央银行的债务。

银行的货币是基于私人债务和公共债务被创出来的。因此我们所使用的主要货币,作为银行来说,是银行的负债。负债是基于银行的信用而产生的。银行的信用又是基于它所发放的贷款和购买的各类金融证券所构成的。因此银行存款的信用基础是公共信用和私人信用,这是对二者的整合。而真正连接公共信用和私人信用的,是总资产减去总负债的净资产,就是银行资本。

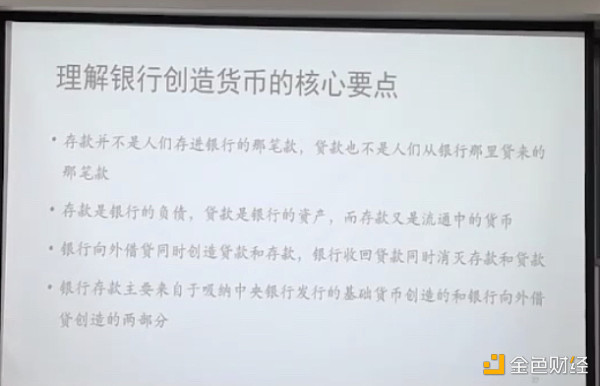

我们简单的回顾一下,最基本的对银行的分析。存款并不是人们存进银行的那笔款,贷款也不是人们从银行那里贷来的那笔款。

存款是银行的负债,贷款是银行的资产。而存款又是流通中的货币,贷款又是私人的负债。如果能非常清楚的描述存款和贷款,对我们理解银行的运行是非常非常重要的。

银行向外借贷的同时,要创造贷款和存款。银行回收贷款的同时,又消灭了贷款和存款。所以货币是怎么被创造出来的?是银行向外借贷的时候被创造出来的。货币什么时候被消灭?就是有人还银行钱的时候就消灭了货币。

银行存款主要来自于通过吸纳中央银行发行的基础货币创造的和银行相关人员借贷,或者说购买其他的债券创造出来的。

我们刚才分析银行是怎么样运行的,理解银行货币创造的过程,用的是资产负债表。资产负债表可以运用到商业银行、影子银行、金融中介以及它们各自的运行,以及这些金融机构之间的相互作用。理解金融系统最有力的工具就是资产负债表。

在业界率先推出资产负债表做理论分析的,是影子银行的提出者Zoltan,是纽约联邦储备银行的市场发展负责人,又是财政部的高级顾问。他对于影子银行的研究完全就是用资产负债表的语言来描述的。看起来非常非常费解,非常不容易看懂,但也只有基于这样的分析,才能理解影子银行和银行是怎么联合起来制造次贷危机的。

资产负债表这种工具,实际上是对现实最真实的抽象。相比用生产函数来描述银行,只有用资产负债表这种工具才能真正的描述一个金融系统是怎么运作的,和怎么相互作用的。

我们就是用资产负债表来做之后所有的分析的。

以上是第一部分笔记的全部内容。

标签:NBSBSP区块链加密货币nbs币发行量BSPAY区块链运用的技术中不包括哪一项Ac/s数字货币和加密货币的区别在哪

互联网的创建没有为人们提供一个原生的身份层。正因为如此,数字身份的问题被归结为网站和应用程序。这种孤立的方法在互联网的早期可能是合适的,但随着现在数十亿人上网,它的缺点变得越来越明显。用户名和密码仍然是主流模式,尽管一再被证明是一种不安全的模式。平均每个人都要处理70到80个密码,导致用户体验明显下降。

截至2021年第二季度,加密资产市场的额外净增值为100亿美元。这一增长与上一季度的数值一致,但它是 2020 年第四季度数值的两倍、2020 年第三季度数值的 5 倍以上.

为了支持高效的场外衍生品交易匹配、确认、执行、清算和报告等,需要在现有标准化工作的基础上,进一步构建一个可自动化执行的统一、开放、高效、合规、稳健的场外衍生品基础设施平台.

美股上市公司加密货币交易平台 Coinbase 在行业内的地位举足轻重,作为第一家登录纳斯达克的合规平台,Coinbase 让那些硅谷投资人获得惊人回报的同时,也帮助行业吸引了不少圈外流量.

整个周末,The DEAD都在 Twitter 上追踪我。不是以 Haley Joel Osment 的方式,只是以这个化身不断出现在各处: 对于不熟悉的人来说:这个绿色的家伙叫CryptoPu.

ETH2质押机制 2020年12月1日,以太坊启动信标链,开始从工作量证明向权益证明过渡——以太坊2.0(以下简称为ETH2)进入第0阶段。以太坊网络将由质押32个及以上ETH的验证者保护.