作为行业的基础设施,公链承载了人们对于区块链作为Web3底层网络的期望。在过去一年里,以太坊进行了伦敦升级,朝着ETH2.0的方向持续迈进。新兴公链则通过拥抱DeFi快速发展链上生态,并成为2021年加密世界的大赢家。我们尝试通过链上数据,对过去一年里公链和DeFi的热点进行对比和分析,并探究公链与DeFi协议的核心价值。

以太坊作为公链领头羊,依旧是该领域的主战场和创新发源地。过去一年中,以太坊的多个指标实现了 ETH Flip BTC。

Eip-1559实施后,以太坊Gas费用的波动率降低,矿工收益曲线开始向Staking模型靠拢。

Layer-2开始崭露头角,Arbitrum一马当先,zk-Rollup蓄势待发。如何打通Layer-2上资产的流动性则是发展的关键。

新公链通过拥抱DeFi快速崛起,多链部署成为不少协议的选择,但盲目的进行多链部署并非理智之选。

Uniswap V3的发布是过去一年里DeFi领域的大事件,更高的资金利用率为更多的资本进场奠定基础。Convex的出现则让Curve用户可以拿到更丰厚的奖励,但也给社区治理带来挑战。

安全问题成为过去一年DeFi领域的热词,链上数据和追踪的重要性开始凸显;监管则给DeFi的发展带来阵痛,头部DeFi协议已经着手应对监管压力。

2021是以太坊扬眉吐气的一年,市值最高达到5624.91亿美元,较年初增长568%,而ETH/BTC的汇率则上破0.08,是近三年来的新高,较年初增幅超过350%。

数据来源:OKLink

自18年年初,ETH/BTC的汇率从0.1开启下行,期间一度跌破0.02。ETH持有者们则一路见证以太坊从君士坦丁堡走向伦敦,并在过去一年里重振旗鼓。 伴随着伦敦升级激活EIP-1559,以太坊正式开启ETH2.0之路。但以太坊网络的算力在过去一年仍在飙升。截至撰写时,以太坊全网算力为866 TH/s,较年初增长208%,同期比特币的算力增幅则为17.62%。

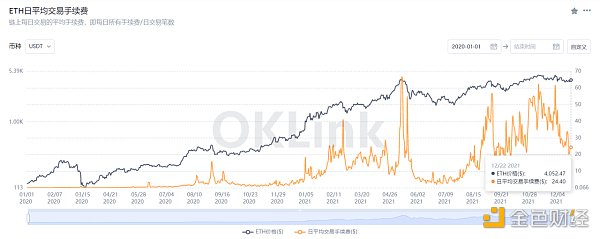

以太坊上的众多应用贡献了大量的交易手续费。

仅OpenSea上的NFT交易消耗的以太坊数量就超过13万ETH,而各类DeFi和NFT的链上活动则大大巩固了以太坊作为应用和结算层面基础设施的地位,同时也为以太坊矿工们带去了丰厚的收益。

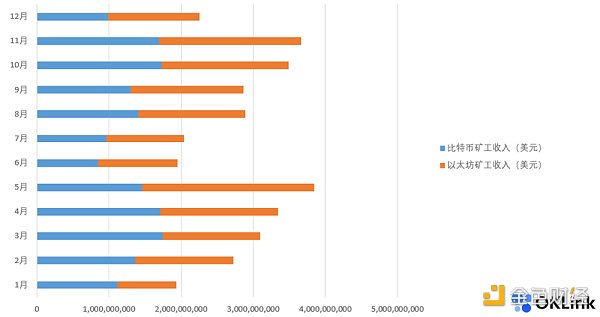

截至12月22日,以太坊矿工的年内收入已经超过177亿美元,而同期比特币矿工的收入则为162亿美元。而自今年五月以来,以太坊矿工的月收入持续高于比特币矿工。

数据来源:欧科云链链上大师

矿工为网络提供算力保障,对应的区块奖励则是网络的“安全支出”。从这个角度来看,以太坊在过去一年的安全支出已经超过比特币。当然,这得益于ETH在过去一年里的大幅上涨。

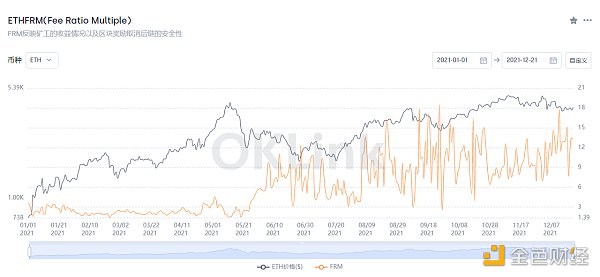

另一方面,我们可以用FRM,即“矿工总收入/手续费收入”来量化链上行为产生的手续费对矿工收入的影响程度,以及区块奖励取消后网络的安全性。

过去一年里,比特币的FRM均值为39.74,而以太坊则为6.2,这意味着用户的手续费支出已经占到以太坊矿工年收入的15%以上,而比特币的这一占比仅为2.5%。

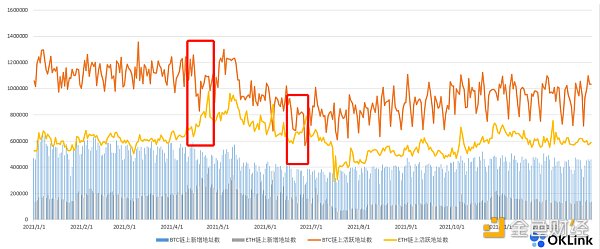

我们也对比了比特币和以太坊在新增以及活跃地址数量的差异:

欧科云链OKLink区块链浏览器升级,上线比特币产出量指标:4月2日18点,欧科云链OKLink BTC浏览器作为业内首个也是唯一一个上线了“产出(Mined BTC)”和“流通量(Circulating BTC)”两个字段的区块链浏览器,旨在为用户提供更为严谨的链上数据显示。

据早前官方消息,4月2日0点08分左右(北京时间),第19,000,000个BTC被开采出来。[2022/4/2 14:00:46]

截至12月31日,以太坊年内的日均新增和活跃地址数量分别是16.17万和61.5万;而比特币则分别是44.58万和97.99万。 值得注意的是,在活跃地址数方面,比特币和以太坊呈现出某种程度上的默契:在多次比特币日活骤降时,以太坊的活跃地址数量出现激增。造成这一现象的原因尚未明晰,但结合二者的市场表现来看,以太坊在比特币冲顶后承接资金的说法似乎有一定道理。

链上指标以外,我们确实也看到传统机构和领域的资金不仅流向了比特币,也开始对以太坊甚至更多的加密资产种类进行投资。

截至12月22日,以太坊相关的证券产品价值接近58亿美元,而同期比特币的同类产品价值则为105亿美元。

关于以太坊超过特币

以太坊在过去一年里的表现足够亮眼,以至于ETH FLIP BTC的论调重新出现在人们的视野中,但我们仍然认为这一愿景在本轮市场周期内难以实现。

比特币正不断巩固其作为数字黄金的地位,同时在2021年成为萨尔瓦多的法定货币,并且是绝大多数进入加密资产行业投资者的第一选择。

作为区块链2.0的代表,以太坊则仍需面临来自多方的考验和竞争:网络扩容和升级的进度,转向POS共识后的治理问题等均是可以预见的挑战。

8月5日,以太坊到达[伦敦升级]预定块高,预定的5个EIP提案被激活,其中EIP-1559提案通过销毁链上交易的Base Fee,给ETH的代币供应带来了新的变化。

截至12月23日,以太坊的销毁量已经达到124.84万ETH,单个区块的销毁均值为1.395 ETH,这意味着EIP-1559的激活将当前以太坊的通胀速度下降近70%。

更进一步,在以太坊的销毁进度上,OpenSea、Uniswap、Tether成为“中坚力量”,迄今为止分别销毁了13.07万、11.14万以及6.65万ETH。

DeFi、稳定币以及NFT的相关活动成为以太坊网络当前的主要用例,也是其他公链在发展生态时的主要发力领域。

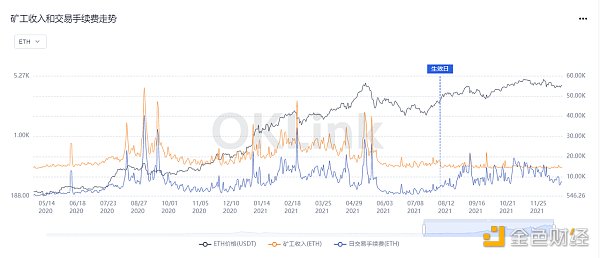

而在另一端,伦敦升级后的矿工收入和交易手续费变化成为我们另一个关注的点。

矿工收入方面,自8月5日EIP激活至12月22日,共计139天,期间以太坊矿工收益为211.85万ETH,其中手续费24.16万ETH,占比11.4%。而在去年同期,以太坊矿工收益299.66万ETH,手续费为109.97万ETH,占比36.69%。

考虑到去年同期经历了DeFi Summer,我们也将今年3月19日至8月4日,同样139天的以太坊矿工收益进行求和,共计284.31万ETH,手续费为97.62万ETH,占比34.33%。

欧科云链 OKLink 上线波场浏览器:官方消息,欧科云链 OKLink 现已上线波场浏览器,供用户进行交易查询,浏览资金动向以及链上动态。[2021/6/15 23:37:19]

由此我们可以得出,在EIP-1559实施后,矿工的ETH本位收益一如预期,确实出现了下降。但同时手续费整体的极端波动较此前亦有所缓解,以太坊矿工的日收益不再像此前那样大幅波动,而是在一个更窄的区间内上下浮动,更为接近POS共识下staking的可预见性受益。

而在ETH2.0正式上线,当前的POW链和POS链完成合并后,ETH的通胀率会进一步大幅下降。届时参与质押的POS奖励会成为ETH唯一的增发来源。

如果30%的以太坊参与质押,则年增发量在175万ETH左右。当前以太坊的年销毁量预计在320万ETH,以太坊将由通胀走向通缩,通缩率超过1.2%。 另一方面,尽管以太坊EIP-1559的激活减少了此前极端条件下的Gas费用持续高企的情况,但仍未解决以太坊Gas费用较高的根本问题,特别是随着ETH价格的走高,用户与以太坊的交互成本仍然居高不下。

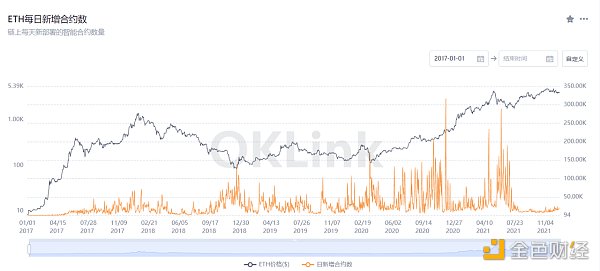

12月初以太坊一度逼近5000美元关口,单日交易手续费均值也达到61.86美元。即使近期市场热情有所消退,以太坊上单笔交易的日均费用依旧在20美元以上。高企的交互费用阻挡了散户投资者甚至是开发者们对于以太坊的热情:

自今年8月以来,以太坊上每日新增的合约数量出现大幅下降。同期多个新公链开始崛起,市值和生态发展进入加速期。以太坊的高交互成本造成了用户外溢,ETH2.0正式上线仍需时日。新公链则抓住这一机遇期开始发力。

如何对公链价值进行评判至今仍是悬而未决的问题,我们通过对公链的链上活动数据进行对比分析,并尝试得到一些结论。

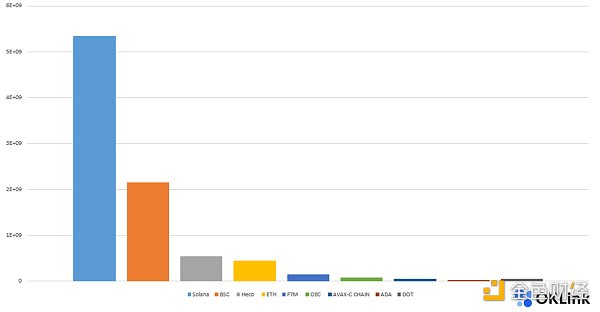

交易笔数是我们想到的第一个指标。由于采用了POH共识机制,Solana在这一指标上优势明显。截止12月25日,2021年Solana网络上执行的交易笔数已经超过53亿笔,这一数字甚至高于BSC、HECO以及ETH等纳入统计的公链全年交易笔数之和。

另一方面,ADA和DOT在交易笔数这一指标上排名靠后。ADA支持智能合约的Alonzo升级在今年九月下旬开始,其上包括Dex、借贷等DeFi生态仍处于起步阶段;而DOT的平行链卡槽拍卖则于十一月上旬方才正式启动,后续生态发展亦需要时间。

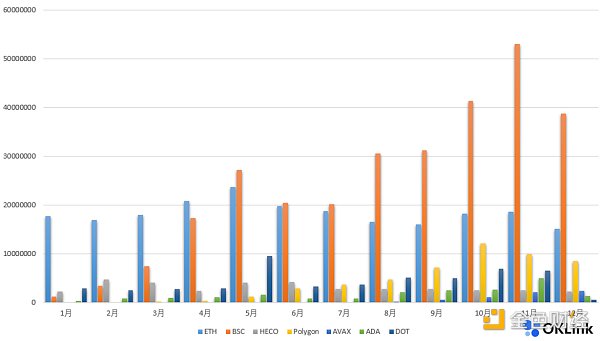

活跃地址数是另一个我们用来考量公链运营的指标,其意义在于反映链上用户的真实数量。

以太坊的活跃地址数保持在相对稳定的区间内。在2021年的绝大部分时间里,以太坊的日活跃地址数量均保持在50万个以上。这也意味着以太坊当前的网络使用率可能已经接近承载极限,需要扩容才能容纳更多的用户。

同时以太坊的活跃地址数量与市场热度呈现出明显的正相关,在行情最热的4-5月,以太坊的活跃地址数量也达到年内顶点。

以太坊之外,BSC上的活跃地址数量自5月开始超越ETH,并在10月-11月这段时间借助GameFi等热点实现大幅增长,年内最高的单日活跃数量达到227.1万,显著高于其他统计的公链,也是唯一一个在日活地址数量上超过ETH的公链。

DOT在五月首次站上50美元关口,该月的活跃地址数量也创下DOT年内的高位记录。而随着10月行情回暖,DOT链上的活跃地址数量亦有所回升。

欧科云链OKLink为首个提供减半区块播报方信息的浏览器:北京时间5月12日比特币在区块高度630,000完成第三次减半,区块奖励从12.5 BTC减半至6.25 BTC。在监测区块过程中,欧科云链OKLink成为业内首个提供减半区块播报方信息的浏览器,数据实时性与技术优势位列行业前列。

欧科云链OKLink区块链浏览器是由全球首家区块链大数据上市公司欧科云链打造的信息服务应用,旨在呈现快速、精准、全面的链上数据,为用户提供专业化、个性化的数据分析服务。[2020/5/12]

Avax在下半年开始发力,其上孵化了数个TVL在十亿美元以上的应用,但在用户数量方面距离ETH等公链依旧有较大差距。

整体来看,不同公链的活跃地址数以及波动与市场热度以及公链自身发力时间节点息息相关。公链的市值则与链上的活跃度呈现出清晰的正相关,更多的用户数量和交易活动意味着更高的采用和市场接受度。而对公链来说,没有什么指标比采用度更重要了。

尽管过去一年里公链赛道既涌现出Solana、Avalanche这样的后起之秀,也有BSC等交易所公链进入战场,但不可否认的是,以太坊依旧是公链领域的创新中心。无论是DeFi、GameFi还是Dao,其理念和雏形大多来自于以太坊生态和社区,新兴公链凭借更低的交互成本、更快的确认时间“摸着以太坊过河”。

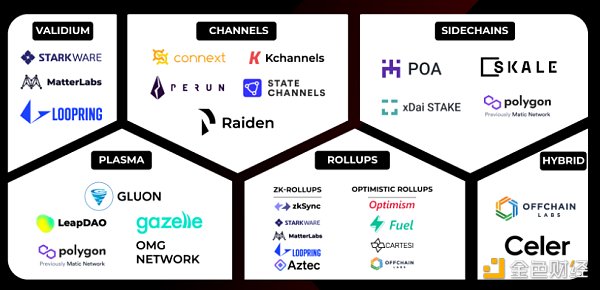

面对这一现状,以太坊社区选择二层网络Layer-2作为ETH2.0正式上线前的扩容解决方案。Arbitrum、Optimism基于Optmistic Rollups技术,而Zksync、Loopring采用基于零知识证明的zkRollup,Polygon、Xdai则采用类似侧链的解决方案进行扩容。

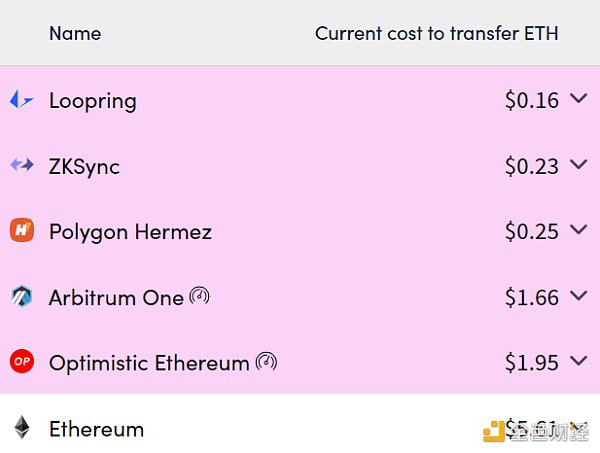

从手续费来看,目前Layer-2的费用较以太坊主网确实有大幅下降:

数据来源:l2beat.com

当前Loopring上ETH转账的费用约为以太坊主网的3%,Zksync和Polygon则为以太坊主网的4%。Arbitrum和Optimistic的费用则稍高,分别为30%和35%左右。

链上Swap的对比更为明显:以太坊上DEX交易的手续费往往在25美元以上,而Zksync和Loopring分别仅需0.56和1美元,Optimistic和Arbitrum也不过2-3美元。 仅从手续费的角度来说,基于zkRollup的Loopring和ZKsync似乎更占优势。

不过由于Optimistic和Arbitrum尚未发行自己的代币,且仍处于发展早期,用户基数较少,且依旧以ETH作为交易手续费,因此手续费相对较高。 而

关于zk-Rollup和Optimistic-Rollup的竞争关系,V神也发表过观点,他认为凭借对EVM更好的兼容性,Optimistic-Rollup会在Layer-2发展前期抢占市场,但随着ZK-SNARK技术成熟,zk-Rollup将在中后期走向更多用例。

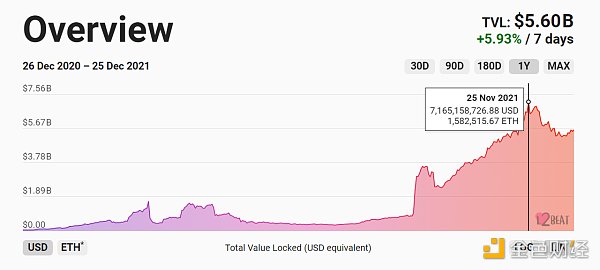

另一方面,当前Layer2上的TVL已经达到56亿美元,不同Layer2上的沉淀资金量则层次不齐。

Arbitrum以25亿美元的TVL占据了Layer-2资金沉淀的近半壁江山。基于Starkware的Dydx以及采用zkRollup的Loopring分别以9.6亿美元和5.8亿美元分列二三名。

公告 | OKLink公布USDK最新期审计报告:美国东部时间2月2日,OKLink公布USDK1月审计报告,报告截止时间为2020年1月31日。报告中显示,OKLink的Prime Trust专项账户中的储备金金额为25079712美元,与USDK实际发行量相符。[2020/2/6]

凭借先发优势和Optmistic Rollups易于部署的特点,Arbitrum成为Layer-2生态里发展最快的协议,主流CEX平台目前也已经陆续支持Arbitrum上的资产充提,这将为Arbitrum生态发展带来优势。用户无需再经历从Layer-2提现至主网的等待期,便利性大大提高。 而zkRollup由于开发难度较大,当前的主要应用场景似乎仍集中在支付领域,想要看到更复杂的应用部署至zkRollup的Layer-2上似乎仍需时间。

Layer-2成为当下以太坊的扩容中期解决方案,而ETH2.0则是以太坊路线图中的终点。为了达成这一目标,2020年末信标链正式上线(Beacon Chain),并开启验证人节点的质押,拉开了以太坊2.0的大幕。

自信标链上线后,用户可以通过质押32ETH的方式参与ETH2.0生态。而在过去一年里,以太坊2.0存款合约已经跃升成为ETH余额最多的地址,超过887万ETH已经转至该智能合约中,价值超过30亿美元,同时也意味着以太坊的质押率达到7.5%。

不过相比于其他公链动辄50%以上的质押率,以太坊当前7.5%的质押率依旧较低。主要原因可能是ETH2.0的上线时间依旧待定,现在参与质押意味着锁定ETH直至2.0上线,期间的价格波动风险对大部分投资者来说可能难以接受。

数据来源:stakingrewards

对比其他公链,Solana和Cardano的质押率达到70%。Avaxlanche和Polkadot超过50%,Algorand和Terra也分别有46%和37%。

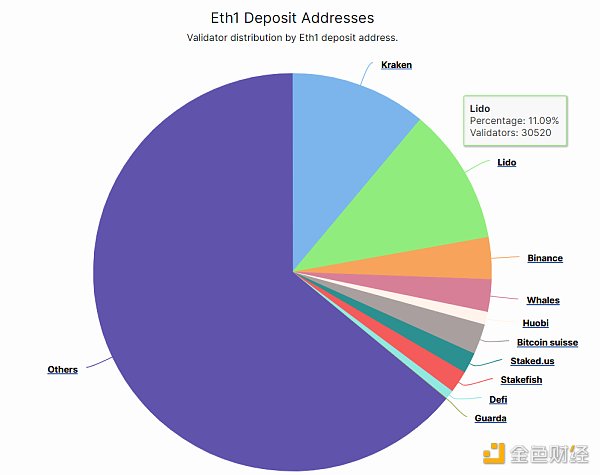

从链上数据来看,当前参与以太坊2.0质押的地址包括中心化交易所和POS服务商,Lido这样的去中心化质押协议以及以太坊巨鲸。

数据来源:Beaconcha

而在对已经参与过质押的地址进行去重后,我们发现已有超过59500个地址至少进行过一次32ETH的链上质押,而当前信标链的节点数量超过27万个,也就是说当前每个地址平均运营了4个以上的节点,质押的ETH数量在128ETH以上。

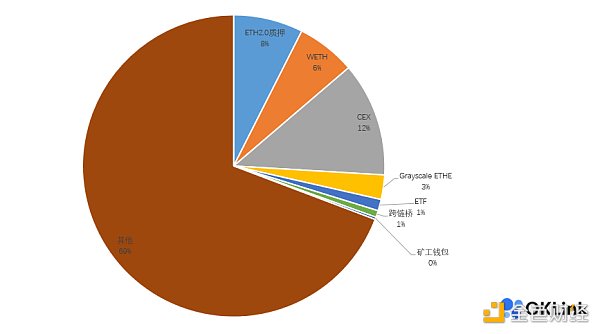

除7.5%的ETH质押在以太坊2.0的存款合约外,Wrapped ETH的数量也达到 750万以上,占比超过6.3%。

中心化交易所钱包的ETH数量则延续了2020年 DeFi热潮以来的下降趋势,在12月初一度降至1400万ETH。

各类ETF产品和灰度ETHE信托则分别持有145万和311万枚ETH,其中ETF在2021年的增幅明显。

此外,二层网络的官方跨链桥上也承接了相当数量的ETH,Polygon和Arbitrum的官方跨链合约分别储存了51万和35枚ETH,这一数量随着2022年扩容方案在用户中的进一步拓展,仍有较大的增长空间。

声音 | 徐明星:OKLink的USDK主要面向海外市场开放:OKCoin创始人徐明星发微博表示,稳定币连接区块链和实体资产,未来不可限量。OKLink的USDK主要面向海外市场开放。 据此前消息,前进控股集团(香港交易所代码:1499)于6月2日正式发布公告:旗下OKLink Fintech Limited(OKLink)已与Prime Trust,LLC(Prime Trust)于日前签订相关协议,共同推出USDK业务。[2019/6/3]

虽然以太坊转向POS共识的计划早早就在路线图中公开,但在真正执行时,各方面进展似乎依旧缓慢。其原因可能一方面在于需要考虑到包括矿工、社区以及市场等各方利益的诉求和平衡;另一方面则是如何在保证不降低当前以太坊去中心化属性的前提下完成网络的共识转变。

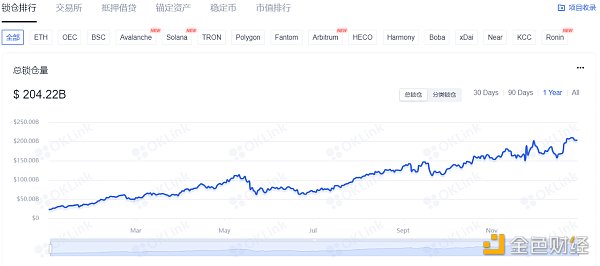

过去一年,新兴公链通过拥抱DeFi,吸引了大量用户和资金沉淀。稳定币-借贷-DEX-理财的路径成为新公链DeFi生态明晰且可行的发展模式。而一些头部DeFi协议也顺势开启多链部署,并为用户提供流动性激励。 尽管如此,不同公链在DeFi领域的发展程度显然参差不齐,这一点在链上的锁仓量(TVL)上尤为明显。

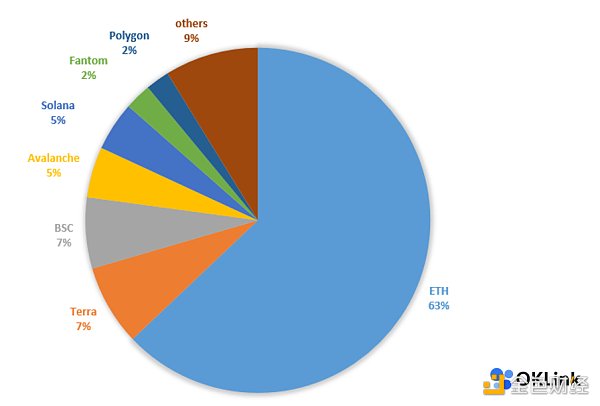

当前各类公链的TVL总量已经超过2000亿美元。其中以太坊上的TVL超过1500亿美元,依旧是DeFi的主战场。

Avalanche、BSC以及Solana在过去一年里保持了快速发展的势头,TVL达到百亿美元的规模;Polygon、Fantom和Arbitrum的TVL则站上了十亿美元的量级。

协议间横向对比,TVL前十的协议中,Curve、Aave等5个协议进行了多链部署,Maker、Convex等5个协议则专注于以太坊生态。Curve以超过200亿美元的TVL成为当前DeFi协议锁仓量头名。

以太坊之外,我们发现培养自己生态的DeFi协议是新兴公链崛起的共同特点。

Avalanche生态上借贷协议有Benqi、Dex Swap有Trade Joe和Pangolin、资产管理和耕作则有年底火爆的Wonderland。 BSC上的Pancake交易量长期位于全网Dex前列,排名二三的Venus和Tranchess TVL均高于10亿美元。

Solana则孵化出Raydium、Marinade、Tulip等多个应用,涵盖了上文所说的借贷、DEX、理财等DeFi的主要用例。

但具体到单个的DeFi协议层面,是否应该进行多链部署则与自身业务方向有关。

当前DeFi整体锁仓量接近2500亿美元,以太坊上TVL超过1500亿美元,占比超过60%。如果DeFi项目进行多链部署,那么其在不同公链上的TVL似乎可以与上图公链TVL占比进行对比,以初步判定部署是否吸纳到足够多的资金关注。

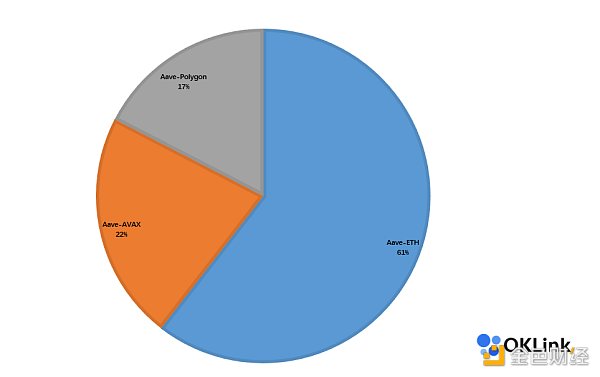

以Aave为例,当前Aave上的TVL超过140亿美元,分布在以太坊、Avalanche以及Polygon三条公链上,占比分布为61%、22%和17%,Avalanche和Polygon上的TVL为Aave带来了近40%的资金沉淀,多链部署大幅助力了Aave的发展。

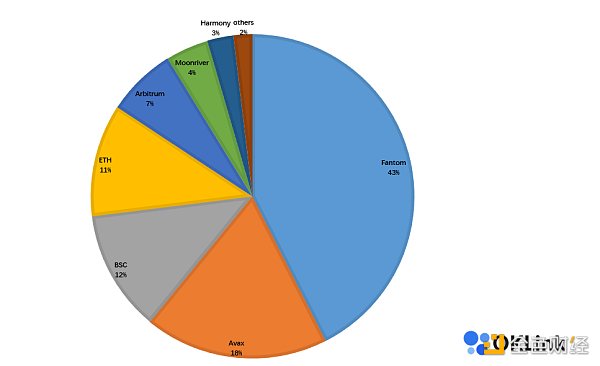

另一个多链部署的经典案例是跨链协议Multichain(原Anyswap)。

Multichain作为当前跨链桥的头部选手,TVL超过50亿美元,多链部署也完全顺应了其跨链业务的需要,帮助其触达到不同公链上的用户,从而抢占先机。

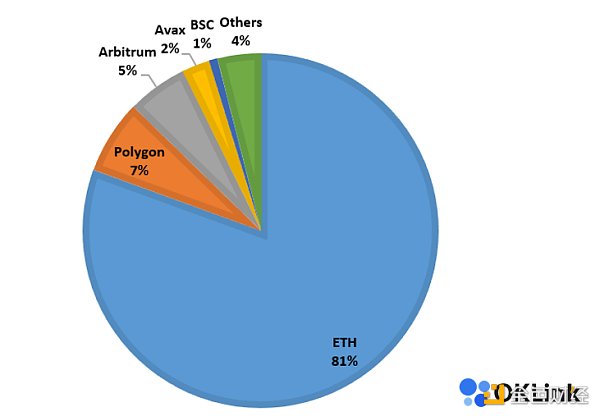

作为对比,Sushiswap同样对多个公链进行了跨链部署,但相比前两者,效果似乎并不显著。

Sushiswap当前的TVL达到53亿美元,其中42亿美元在以太坊上,占比超过80%。其在Polygon、Avalanche等数个网络上的TVL占比均低于10%。

其背后原因可能在于,DEX作为DeFi生态的重要基础应用,公链社区往往乐意孵化自己Dex协议。一如Polygon上的Quickswap、Avalanche上的Trade Joe等,Uniswap也是专注于以太坊生态。

同时DEX的启动大都需要借助LP Farm的形式,过多的进行多链部署对项目本身Token分布势必造成影响,陷入一种两难的境地:不提供足够的激励和吸引人的收益率会导致用户和资金涌向其他DEX,而过高的收益又会给市场带来抛压。

整体来看,过去一年里DeFi的多链部署成为其走向更广阔用户的方式,新公链也通过发展自身的DeFi生态聚集了用户,二者相辅相成。但具体到单个的DeFi协议层面,多链部署并非万能药,是否进行多链部署仍需结合自身业务方向进行考量。

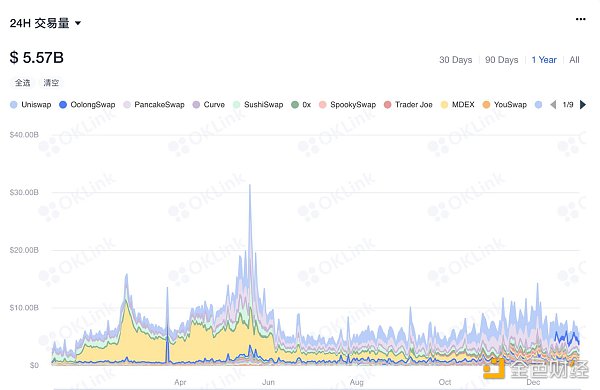

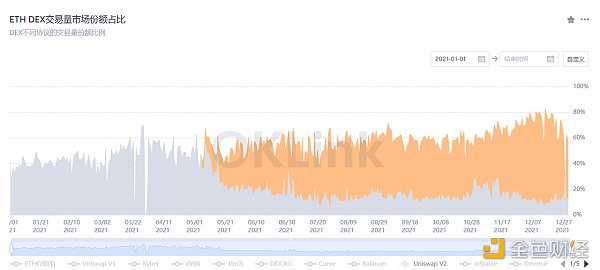

Dex在过去一年里的交易量超过1万亿美元,环比增幅达到762%。Uniswap则依旧引领Dex赛道,并在五月初发布Uniswap V3版本,成为DeFi年内最重要的创新之一。

自五月发布上线后,Uniswap V3交易量持续增长,五月至年底的交易额约合3400亿美元,8个月的交易量就占到全年Dex交易总量的34%。

更高的资金利用率是Uniswap V3的杀手锏。

对比Uniswap V2,V3的资金利用率大幅提升。 截取Uniswap V2和V3在12月的交易量和TVL作为对比:12月V3的TVL均值在40-44亿美元间波动,全月交易量697.4亿美元,资金利用率超过50%,而同期Uniswap V2的利用率则在7.5%左右。

如果以ETH-USDC的交易对进行比较,Uniwap V3上的七日交易均值为35.9亿美元,TVL七日均值2.82亿,资金利用率高达181%,Uniswap V2的数字则是8.65%。横向对比,当前以太坊上Dex的资金利用率整体在10%上下浮动。

而随着Uniswap V3部署到Polygon并将开启流动性激励,Dex的资金利用率应该会得到提升,Uniswap的市场份额可能会进一步扩大。

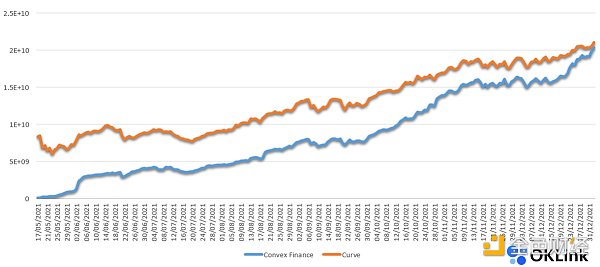

另一个让人感到眼前一亮的可能是Convex的上线。 作为专注于提升Curve用户和持有者收益率的协议,Convex的出现不但让Curve的LP Farmer可以轻松的拿到最高奖励,简化质押Crv的繁琐流程,而且通过cvxCrv的设计实现了质押资产的流动性。

当前Curve和Convex的TVL均在200亿美元以上,占据了DeFi协议TVL的前两名。

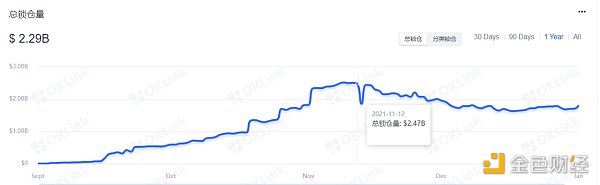

而在5月Convex上线后,Curve在以太坊上的TVL与Convex的TVL并驾齐驱,双双开启上升模式,同期Crv的代币市值也在下半年持续上行。

当然,二者TVL的增长依旧依靠为质押方提供高额激励,从而达成代币流通量的减少,这种方式或多或少让人感到似曾相识。 同时锁定在Convex中的Crv带来的社区票权和治理问题也难以忽略。作恶者可以通过购买CVX来驱使Convex锁定的veCrv为自己的项目投票,从而提高对应Curve资金池的APY,吸引用户提供LP,自己 择机发动Rug Pull。

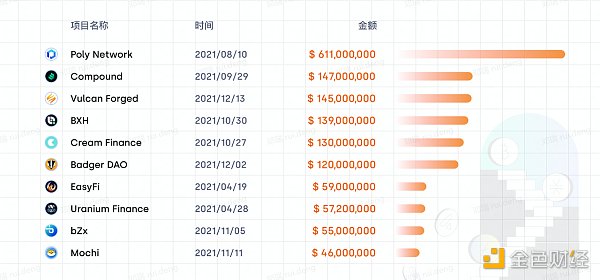

一如上文所说,随着DeFi规模的不断扩大(超过2000亿美元的TVL),社区治理问题开始凸显。与此同时,链上安全事件也成为过去一年里的新闻热词,动辄千万甚至上亿美元的黑客事件让市场和资本开始关注智能合约审计、链上资金追踪等业务方向。

图片来源:欧科云链链上大师

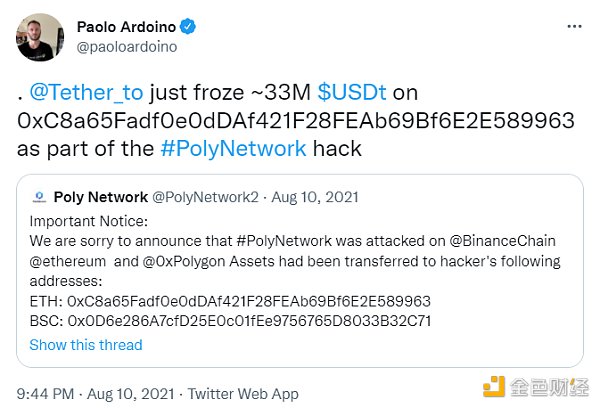

Poly Network的安全事件中,超过6亿美元的资金被盗,为年内涉事金额最大的链上安全事件。

九月底,借贷协议Compound在升级后发现一个漏洞,该漏洞会导致一些用戶获得额外Comp治理代币。由于协议升级需要经历7天的投票,期间超过1.4亿美元的Comp处于风险之中。

十一月,去中心化稳定币USDM的Mochi协议通过购入CVX拉高USDM在Curve上流动性池的收益吸引用户组建稳定币LP挖矿,从而抽走池中超过4000万美元的资金。

而在黑客事件发生后,中心化平台往往通过链上数据和追踪锁定资金流向,从而断绝黑客通过中心化平台出金的想法。部分项目方则会选择更换合约的方式,用新的代币合约取代被盗代币,从而挽回损失。稳定币发行方Tether也曾冻结Poly Network事件中超过3300万美元的USDT。

图片来源:Twitter

各方携手,共同面对问题并尝试解决当然是面对黑客和安全问题的积极一面。但在信奉“代码即法律”的区块链世界,如何在保证创新的前提下保护用户安全和利益,或许是DeFi走入更广大世界前的必修课。

监管方面,美国SEC主席Gary Gensler已多次表示DeFi“需要监管合规”,DeFi社区对于监管的态度虽然尚未统一,但头部协议已然为此进行准备。

7月中旬,Uniswap Labs以“不断变化的监管环境 ”为由,在Uniswap官网的交易页面前端下架了共计129个合成股票和衍生代币。

同时Uniswap在年内资助了一项“DeFi教育基金”,用以应对法律分析等方面的工作。该提案在六月通过了社区投票,获得了100万枚UNI的资金,Aave、Comopound等头部协议的法务负责人也参与其中。

此外,理财协议YFI的创始人,Andre Cronje也发起提案,为DeFi法律宣传组织 LeXpunK_DAO资助了100万美元,他透露Curve和SushiSwap社区也参与了该活动。

Aave则在七月上线了面向机构投资者的Aave Pro,该版本提供比特币、以太坊、USDC 和 AAVE的流动性池,且并不会公开上线,而是通过KYC和白名单机制仅面向合格的机构投资者, 并将提供和欺诈方面的保护。

目前来看,监管成为DeFi走向更广大市场前需要解决的主要问题。Uniswap、Aave等头部协议也对此进行了相应的准备。同时监管层虽然被社区诟病缺少透明度和明晰的标准,但似乎也认同DeFi可以带来真正的创新这一观点。相信在新的一年里,DeFi可以在满足监管的前提下为市场纳入更多资金和用户。

公链作为区块链最原生的基础设施,承载了行业对去中心化的追求。2021年,新兴公链开始主动承接以太坊的外溢价值,并在此过程中让更多的用户了解到DeFi、NFT等前沿概念。在新的一年里,我们期望看到新兴公链可以向前再走远一些,在以太坊未能涉足的领域进行探索。

另一方面,我们也看到链上数据在2021走入更多用户的视野。无论是对DeFi smart money的聚焦还是对黑客事件涉事资金的追踪,越来越多的人开始利用链上数据作为判断的依据。随着数据量的不断积累,数据分析能力的重要性开始凸显,区块链领域的数据服务赛道也将吸引更多关注。

由 Jad Esber、Nir Kabessa 和 David Phelps 构思、概述和编辑,David Phelp撰写。 文章翻译:Block unicorn 在Web3中,平台通过成为协议而成功——这意味着人们通过成为平台而成功。

本文由公号"老雅痞"(laoyapicom)授权转载去年秋天,当Facebook公司将其名称改为Meta Platforms Inc.时,此举在整个科技行业形成了蝴蝶效应.

2021年的刑事辩护领域,最火热的罪名莫过于帮助信息网络犯罪活动罪(以下简称“帮信罪”),去年10月,最高检发布了2021年前三季度全国检察机关主要办案数据显示,在过去9个月里.

自以太坊因其Gas费高昂而渐渐被其他公链觊觎其市场份额后,EIP-1559的上线就备受大众关注,被寄予厚望.

互联网正经历着一场身份危机。 网络随着2000年代社交平台的出现而走向成熟。这些社交平台创造了新的联系形式,那时的人们希冀着网络能成为一个开放管辖区,然而事实让人大失所望。社交平台在为我们个人如何代表自己建立规范的同时,一定程度上也抑制了人们对匿名网络的想象。

NFT 风潮是目前最热热点之一~,相信你我周遭也越来越多人问起,到底什么是 NFT?要如何购买 NFT?本文参考twitter知名 NFT 蒐藏家 6529贴文.