三箭、Celsius、Amber Group、其他巨鲸钱包都在 stETH 事件前后做了什么?

本文经 Nansen 授权,由 Odaily 星球日报译者 Katie 辜编译。

随着前阵时间 stETH 脱锚事件的进一步发展,围绕这一话题又涌出很多猜测。Curve 的 stETH/ETH 池不平衡,其中原因显然可以追溯到 UST 脱锚。

Nansen 的本篇报告从 LUNA 爆雷讲起,覆盖其后发生的一系列加密百亿巨头们的“多米诺”倒牌,在了解了大规模交易 stETH 的钱包之后,深入研究了各个实体,并分析了它们的交易行为。结论包括:

stETH 是 ETH 的衍生品,严格来说,不需要与 ETH 进行同等交易(即 1:1 ETH 挂钩);

stETH 价格仍在变化,这为其他人以低于 ETH 的价格购买 stETH 创造了机会;

大部分时间里,stETH 一直与 ETH 交易(1:1),直到UST/LUNA 脱锚才改变;UST 脱锚发生后,Curve 池中 stETH/ETH 汇率降至 0.94。

stETH 脱锚重创 Curve TVL

在 UST 脱锚之前,stETH 与 ETH 的价格一直相对平等,UST 爆雷后,stETH/ETH 汇率开始低于 1:1,此后差距不断扩大。

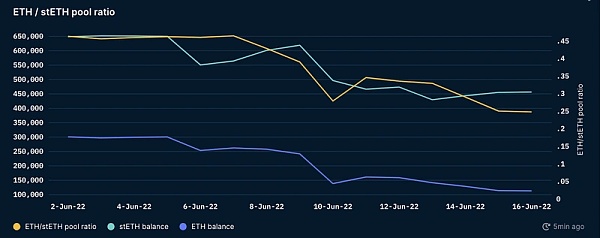

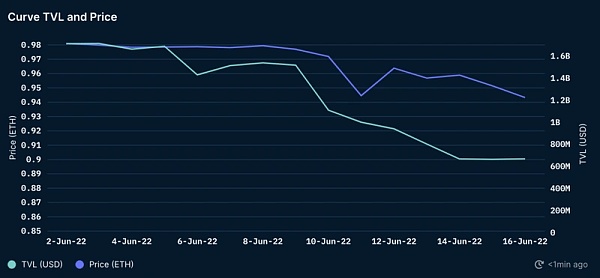

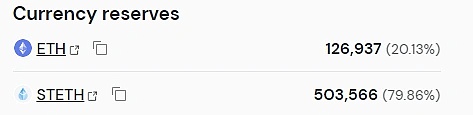

从 6 月 1-7 日,Curve 池中的 ETH/stETH 比率保持在相对稳定的 0.45,而 stETH 价格在 0.98 ETH。6 月 7 日开始出现 stETH/ETH 汇率降低的迹象,此时 ETH 余额减少,stETH 余额增加。

从 6 月 9 日到 6 月 10 日,ETH 和 stETH 余额都减少了超过 10 万,因为 stETH 继续以 0.97 的折扣交易。鉴于不稳定的宏观环境,这导致用户通过移除流动性和/或出售 stETH 获得 ETH 进一步降低头寸风险。流动性的损失和额外的抛售压力对 stETH 造成了进一步的压力,汇率在 6 月 11 日跌至低点 0.94。

尽管 6 月 12 日 stETH 汇率略微恢复到 0.96,但由于 Curve 池转账持续流出,持币者信心仍然很低。Curve TVL 在短短两周内就损失了近 10 亿美元。

大额赎回早于下跌 4 天前

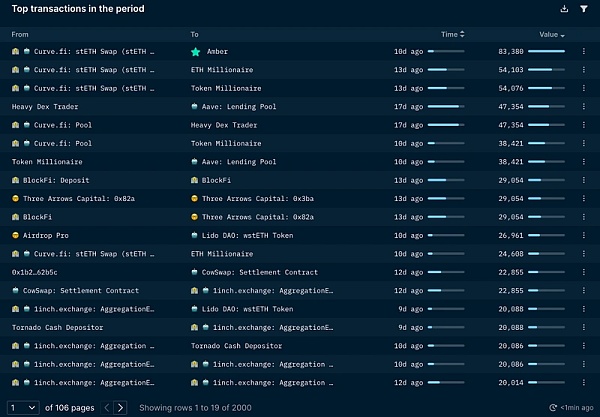

为了了解是什么原因导致 stETH 相对于 ETH 的价格下降,我们研究了在 6 月份进行了大量 stETH 转账的钱包。尽管第一次价格下跌发生在 6 月 7 日,但大量赎回从 6 月 3 日开始。

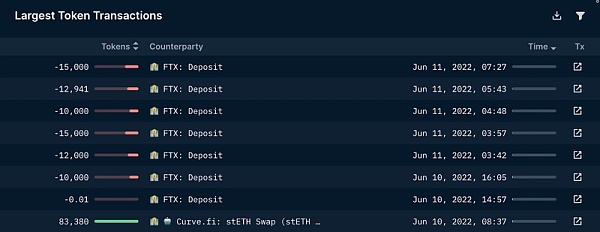

下面的图表显示了 6 月 1 日至 6 月 12 日期间 stETH 最大的交易。根据这些数据,我们分析了各个实体的顶级交易,主要发生在 6 月 3 日至 11 日。

Binance将支持ETH2.0质押提现:3月17日消息,Binance 发布公告称,由于即将到来的以太坊 Shanghai 和 Capella 升级(统称为 Shapella 升级)将支持 ETH 2.0 质押提现,Binance 将在以太坊网络上线此功能后的一周内,支持从 ETH 2.0 质押产品页面进行 ETH 提现。

参与 ETH 2.0 质押的用户在功能上线后,可在 BinanceETH 2.0 质押页面按 1:1 的比例,将 BETH 兑换成 ETH。Shapella 升级后,用户也可以继续随时参与 BinanceETH 2.0 质押,并赚取 BETH 奖励。[2023/3/17 13:10:27]

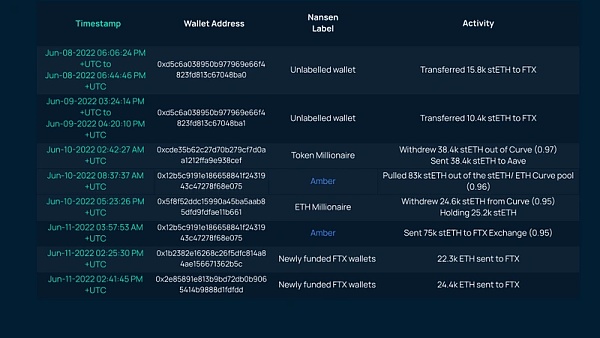

下表显示了从 6 月 3 日到 6 月 11 日期间进行了大量 stETH 转账的前 11 个钱包,按时间顺序排列:

加密资管平台 Amber Group 在做什么?

6 月 10 日 8:37(全文以 UTC 时间标准),Amber Group(0x12b5c9191e186658841f24319433c47278f68e075)从 stETH-ETH Curve 池中撤出所有流动性,共 83,380.47 stETH 和 26,733.52 ETH。当时,stETH 的价格是 0.96 ETH。由于 Curve 池的 ETH/stETH 比率为28%,Amber Group 很可能希望在更多 ETH 被抽干之前“留住”流动性。

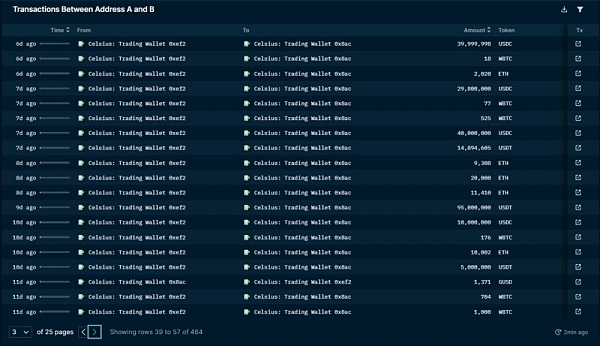

6 月 10 日 4:05 至 6 月 11 日 7:27,Amber Group 通过 6 笔单独的交易共向 FTX 存款地址发送了 77941 stETH。考虑到 FTX 的 stETH/USD 市场的流动性非常薄弱,Amber 不太可能在公开市场上出售他们的 stETH。当时的订单非常少,只要卖出 1.6 万美元,价格就会下跌 2%,而在他们持有 stETH 头寸时的市场价值约为 1.25 亿美元。Amber Group 有可能与 FTX 达成了场外交易,或者他们只是试图通过像 FTX 一样的 CEX 掩盖其 stETH 头寸。

加密借贷平台 Celsius

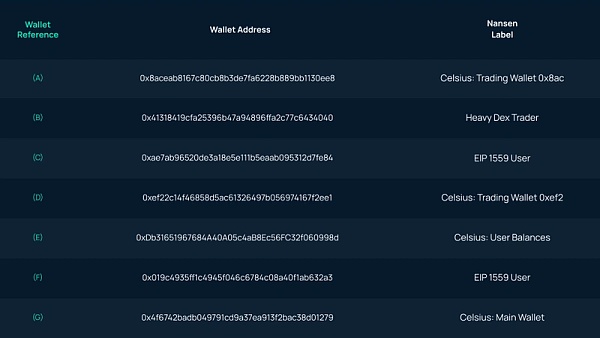

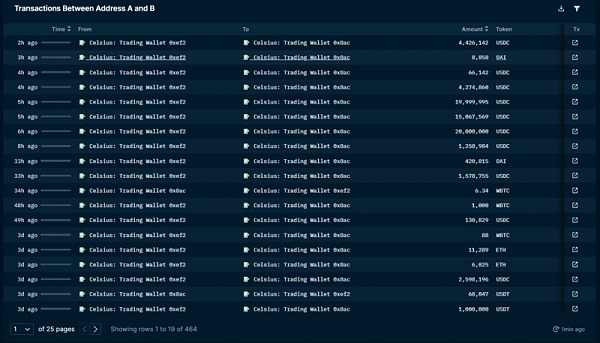

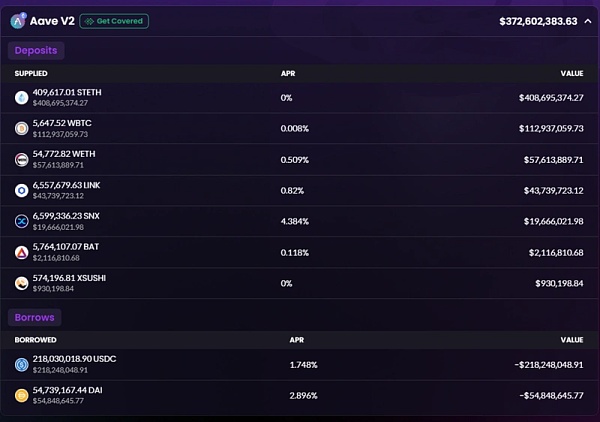

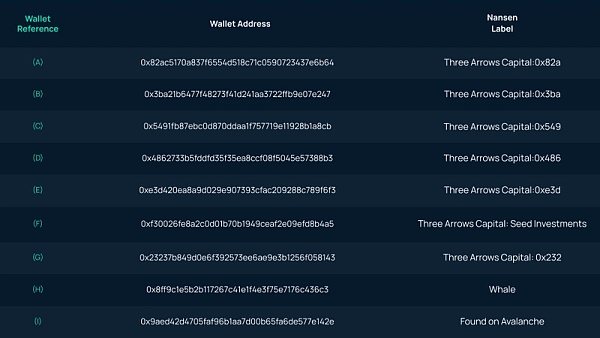

下文中要分析的钱包包括:

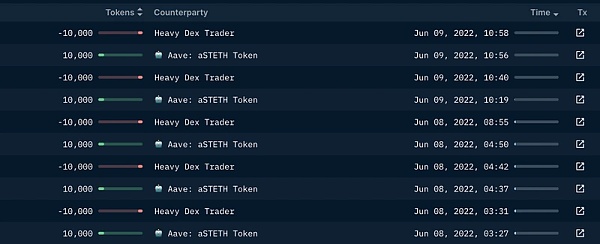

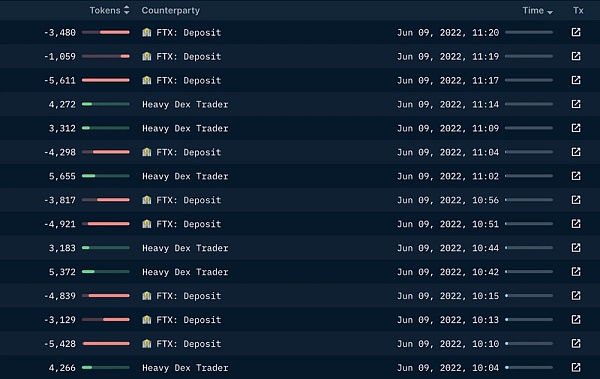

在 6 月 8 日至 6 月 9 日,Celsius 通过钱包 A 的多次交易,从 Aave 提取了总共 5 万 stETH。资金被发送到钱包? A 的紧密交易方——?钱包 B,然后通过钱包 C,最终存入 FTX 存款,这可能是 OTC(场外)交易的信号。

外媒:Yearn Finance有关新铸造6666枚YFI的投票已通过:Yearn Finance社区有关新铸造6666枚YFI的投票已于UTC时间18:00(北京时间2月3日2:00)通过。此前消息,官方表示,新铸造的YFI中,1/3将用于奖励贡献者,2/3将通过未来的提案分配给财政部,财政部将通过现有的治理将其部署以用于各种用途。(coindesk)[2021/2/3 18:44:36]

在同一时间段,钱包 D 以 WBTC、USDT、USDC、DAI 的形式向钱包 A 发送了额外的资金。这些资金要么用于增加质押品,要么用于偿还 Aave 和 Compound 的债务。

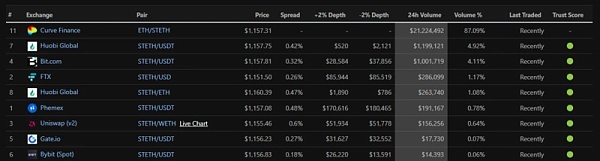

考虑到市场波动性和满足客户赎回需求,Celsius 可能面临流动性问题。随着 stETH-ETH Curve 池的枯竭和流动性枯竭,Celsius 将没有足够的流动性退出其 stETH 头寸。在以太坊合并后的 6-12 个月内,stETH 无法兑换 ETH,唯一可以交易 ETH 的中介是二级市场。由于 40.9 万 stETH 存入 Aave,而 Compound 中只剩下 12.7 万 ETH,Celsius 无法在不产生滑点损失的情况下“卸去”链上的 stETH。此外,与 Curve 池相比,CEX 的流动性和交易量微不足道,因此不可能通过 CEX 进行抛售。

此外,在 6 月 8 日至 12 日期间,Celsius 使用钱包 A 从 Compound 和 Aave 借入 USDC 和 USDT,并将资金发送到?钱包 E,可能是为了应付赎回。总计 5950 万美元的 USDC 和 200 万美元的 USDT 是在链上借入的。钱包 A 也取出了11.25 万 ETH,并将其发送给钱包 E。为了保持健康的贷款价值比,他们不断从钱包 D 向钱包 A 发送资金来偿还贷款和补充质押品。

6 月 10 - 12 日:在 Celsius 平台停止提款后,钱包 B 一共向钱包 F 发送了 10.89 万 ETH,该钱包随后向 0xfdc8eb4815e58152c956c367323b5e08d29f0438(FTX 存款地址)发送了相同的金额,随后又转到 0xc098b2a3aa256d2140208c3de6543aaef5cd3a94(FTX 地址)。

Gene.Finance质押挖矿总金额超1300万美金:据官方消息,由元界DNA开发的DeFi聚合平台Gene.Finance10月18日已正式上线,目前质押挖矿总金额已突破1300万美金,质押代币包括MX、DLP、GENE、DNA和ETP。

Gene.Finance利用元界DNA作为Layer2解决方案来支持可延展性,将陆续推出NFT代币激励模式,订单簿和AMM结合的DEX以及去中心化借贷服务等。[2020/10/19]

钱包 B 的这些资金来自于几个钱包——钱包 A 的5.28 万 ETH、钱包 F 的 4.2 万 ETH、钱包 D 的 1.36 万 ETH、0x07ce9e0375497c81c603c63f37ffbc03860c23f9 的 1400 ETH 和 0xe081abb7d9e327e89a13e65b3e2b6fcaf2eceb97 的 1000 ETH。

6 月 13 日 1- 2 时,钱包 B 还发送了总共 9000 的 WBTC 到 0x76a05277b81b9ca6c06c9ab4136116fc53e9c9e1(FTX 存款地址)。这些资金都来源于钱包 A。

截至 6 月 22 日,钱包 A 仍然是 ETH(包括 wETH 和 stETH)和 wBTC 质押品在 Aave 和 Compound 的第一贷款人/借款人,总质押价值近 10 亿美元。目前,只要他们质押品价格不突然下跌 37%,他们的健康比率仍然相对强劲。在 Aave 上,健康率为 1.88(这意味着价格需要下跌 47% 才能被清算)。而 Compound 的市盈率为 1.58(这意味着价格需要下跌 37% 才能被清算)。

巨鲸钱包

除了上述实体,我们还查看了在 6 月 1 日至 15 日期间有大量 stETH 交易的巨鲸钱包,并将范围缩小到 7 个关键钱包。

1. 钱包地址:xd275e5cb559d6dc236a5f8002a5f0b4c8e610701(DEX 交易大户)

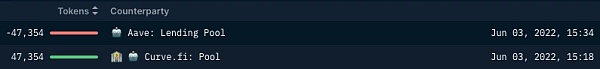

6 月 3 日 15:18,该钱包从 stETH-ETH Curve 池中取出了 47353 stETH 和 3991 ETH 的所有流动性。当时的比率为 0.978 stETH/ETH。不到 20 分钟,钱包就把所有的钱存入了 Aave,用以补充质押品。6 月 10 日 13:40 至 6 月 13 日 15:54,钱包多次交易 ETH 和 stETH,净赚 3421 stETH,最终全部存入其 Aave 贷款头寸。这里似乎没有任何恶意行为,该钱包只是把它们的流动性从 Curve 中取出来,存入 Aave 作为质押品,很可能是为了防止市场波动期间的清算。

2. 钱包地址:0xca2c8b7664fa4169bd85da72a968dab9b78f5882(Token 大户),0x7ccd3befb83154b99c02f4dd5aec5dd76f1ee0b2(ETH 大户)

DeFi项目Xfinance计划于9月10日进行代币XFI的预售:DeFi项目Xfinance宣布将与LID Protocol达成合作,于9月10日在LID预售Dapp上进行代币XFI的预售。LID Protocol通过使用标准化的非托管预售智能合约来锁定流动性,解决了Uniswap退出问题。

在预售完成后,60%的ETH将永久被锁定在Uniswap的流动性中,15%的ETH将在预售结束后72小时内回购和销毁XFI代币,以防止任何形式的抛售,从而减少供应,增加需求。(Bitcoin.com)[2020/9/7]

6 月 6 日晚上 9-10 点期间,两个钱包分别从 stETH-ETH Curve 池中取出所有流动性:54076 stETH/23515 ETH 和 54103 stETH/23489 ETH。两个钱包仍然持有所有的 stETH,在从 Curve 中移除流动性时,stETH/ETH 比率为 0.978。两个钱包都很可能希望避免池里的流动性不足,并决定先发制人地清除流动性。

3. 钱包地址:0x1b2382E16268c26F5dfC814a84ae156671362B5C,0x2E85891e813b9Bd72db0b9065414B9888D1FDFDD

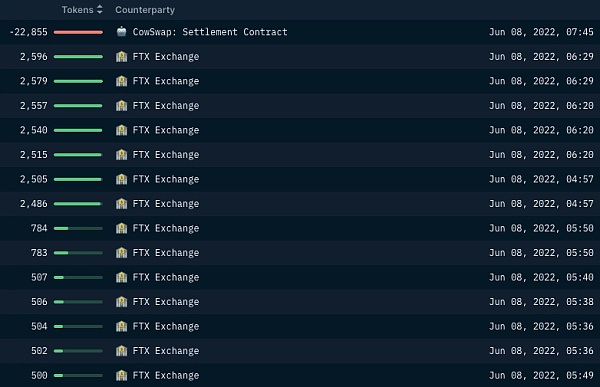

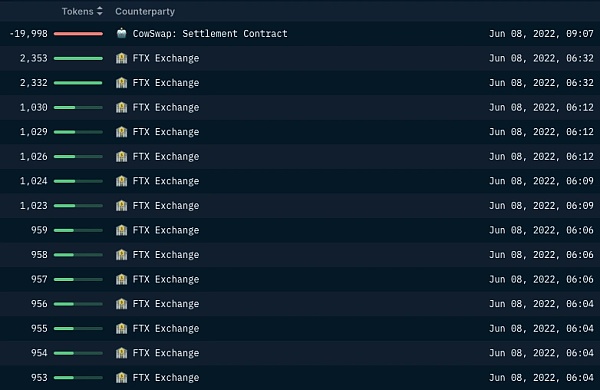

6 月 8 日 4:57 - 6:32,两个钱包分别从 FTX 交易所钱包收到了 22855 stETH 和 19998 stETH。在 6 月 8 日 7:45, 0x1b 通过 Cowswap 将所有 22855 stETH 交换为 22323 ETH, 0x2E 通过 CoW Protocol 将 19998 stETH 交换为 19481 wETH。在接下来的两天内,换回的 ETH 被发送到他们的 FTX 存款地址,钱包被清空。请注意,这两个钱包都是从 FTX 添加 ETH 的,是全新的钱包。

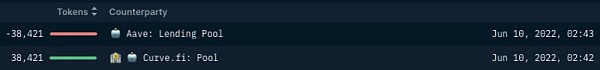

4. 钱包地址:0xcde35b62c27d70b279cf7d0aa1212ffa9e938cef

该钱包于 6 月 10 日 2:42 从 stETH-ETH 池中取出了 38,420 stETH 和 2,706 WETH 的所有流动性。随后,所有的 stETH 资金被存入他们的 Aave 贷款,以补充质押品。6 月 10 日至 12 日间,他们开始通过偿还 Aave 贷款进一步降低风险。

5. 钱包地址:0x5f8f52ddc15990a45ba5aab85dfd9fdfae11b661

该钱包于 6 月 10 日 17:23 将 24607 stETH 和 6689 ETH 的所有流动性从 stETH-ETH 池清除。钱包里仍然保留所有的 stETH。同样,钱包的行为并不意味着任何可疑的迹象,可能是不愿意提供流动性,因为他们知道池中可能会耗尽所有 ETH。

动态 | PhishFort获得Binance Labs投资:据bitcoinexchangeguide报道,币安刚刚通过其风险投资公司Binance Labs投资了创业公司PhishFort。据悉,PhishFort针对所有涉及加密行业的公司,包括数字资产交易所、ICO和代币发行平台,主要为他们提供反网络钓鱼解决方案。[2019/5/1]

加密货币对冲资金——三箭资本

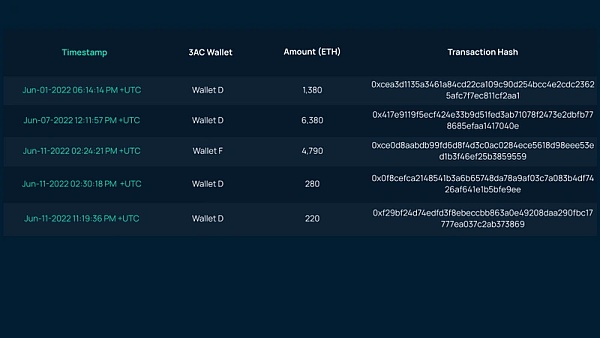

在 6 月 1 日到 6 月 11 日,我们看到共有 18050 ETH 从 3AC 转移到 Deribit,其中大部分是在 6 月 7 日后交付的。这些 ETH 存款进入衍生品可能被用作额外的质押品,以保护 3AC 当前的头寸或采取新的头寸,从而对冲 3AC 当前的投资组合。

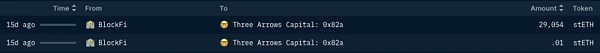

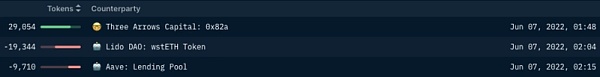

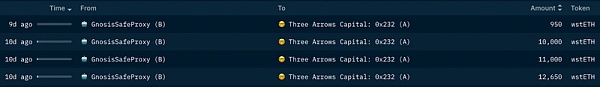

6 月 7 日 1:41,钱包 A 从 BlockFi 提取了一大笔的 29054 stETH,并直接将其发送到钱包 B。不久之后,收到的 9710 stETH 作为质押品存入了 Aave。

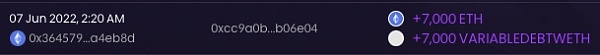

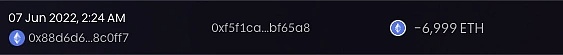

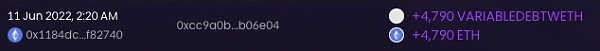

当天 2:20,3AC 变得更加谨慎,因为钱包 B 使用之前存放的 9709 stETH 作为质押,从 Aave 借了 7000 ETH。在 5 分钟内,这 7000 ETH 被迅速发送到 3AC 的 FTX 存款地址,可能用于出售。该交易可能用于对冲 ETH 价格的下行压力。

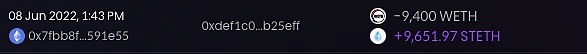

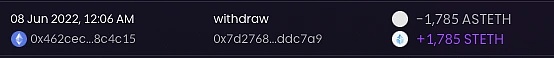

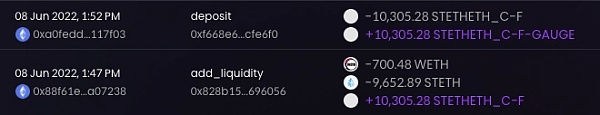

在 6 月 8 日,或许 3AC 仍然对他们的头寸相当满意。观察到钱包 B 从 Aave 中取出 1785 个 stETH 质押品,钱包 E 在 0x Protocol 上用 9400 wETH 换成 9652 stETH。

交易后不久,钱包 E 接着将 700.48 wETH 和 9652.89 stETH 存入 Curve stETH 集中池。

有趣的是,在 6 月 8 日 到 9 日之间,我们看到钱包 D 从 Nansen 上被标记为高活跃的钱包的(0x962fe6f349c320417e1992443c0852b1d95060f2)中接收了 2500 个 ETH,从 Deribit 接收了 1700 个 ETH;其中 4000 个被再次发送到 FTX。

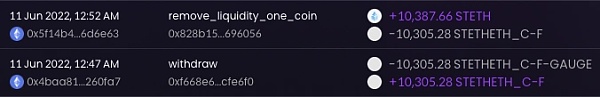

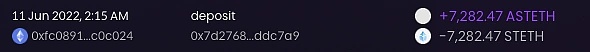

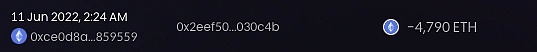

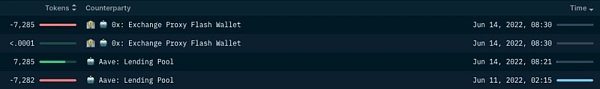

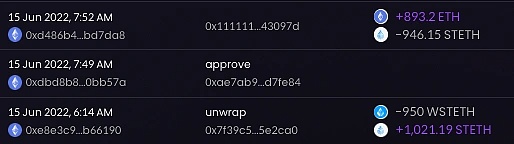

6 月 11 日,钱包 E 从此前 6 月 8 日添加的 Curve stETH 集中池中取出流动性,然后将 10387.66 stETH 发送给钱包? F,该钱包随后将收到的 7282.4 stETH 存入 Aave 作为质押,并借入 4790 ETH,直接发送给 Deribit。

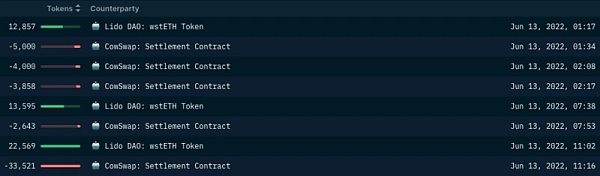

6 月 13 日,我们开始看到恐慌的迹象。钱包 G 开始 unwrap 它的 wstETH,并通过 Cow Protocol 出售,换取 wETH。仅该钱包当天在 Cow Protocol 上的 5 笔交易中以约 4.61 万 wETH 换得 49022 stETH。

这些 wstETH 的很大一部分被确认来自于钱包 I,在 6 月 13 日至 14 日间,仅这个钱包就将共 3.46 万 wstETH 转账给了钱包 G。

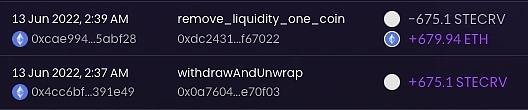

钱包 G 也从 Curve stETH 池中取出 675.1 steCRV 流动性,并交换为 679.9 ETH。有趣的是,钱包 G 也向钱包 H 发送了两笔大额交易,钱包 H 被 Nansen 标记为“巨鲸”。steCrv 代币代表 Curve stETH-ETH 池中的份额。

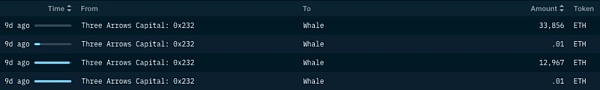

这两笔交易中的第一笔是在 6 月 13 日 4:11 向 H 钱包转账 12967 ETH。在 17:35 左右,另一笔金额为 33856 ETH 的交易随后被转移到同一个钱包 H。

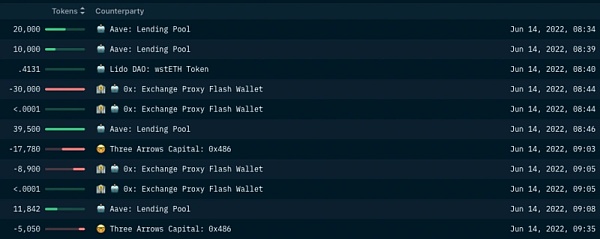

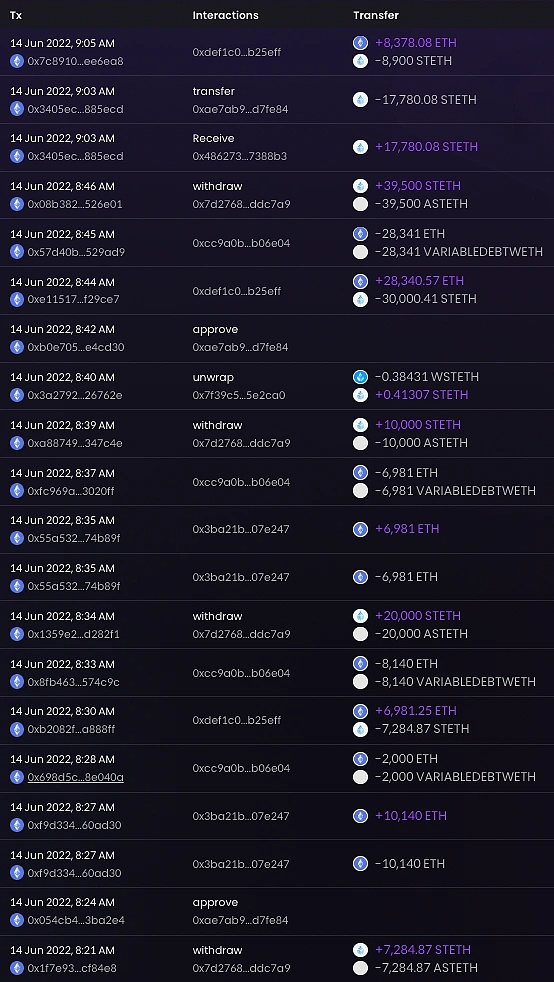

6 月 14 日,3AC 积极偿还 Aave 的债务。

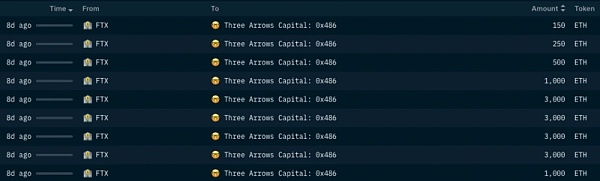

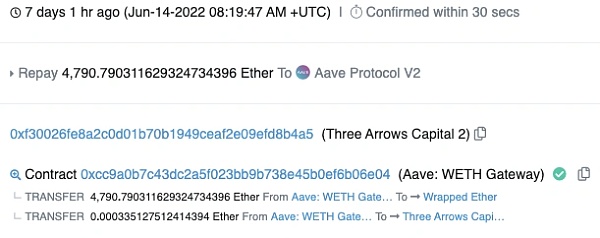

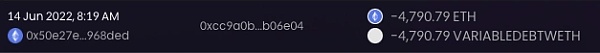

从 8:08 开始,钱包 D 在 9 笔交易中从 FTX 收到 1.495 万 ETH。其中,4790 ETH 在 8:17 被转移到钱包 F,然后在 8:19,他们被转移到 Aave 偿还贷款。

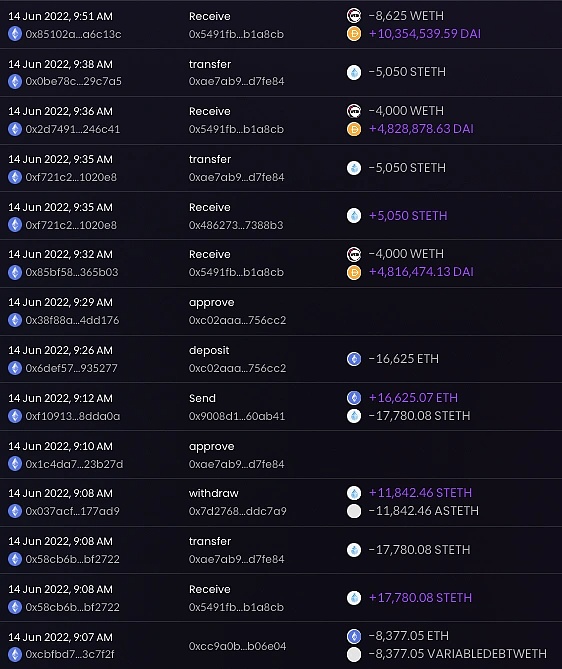

当天,钱包 B 和钱包 F 也在 Aave 上禁止 stETH 作为质押品,标志着他们的 Aave 头寸结束。9:10,至少 88626 stETH 从 Aave 提出。

整个上午,我们观察到钱包 B/C/F 从 Aave 中取出 stETH 质押品,并通过将他们拥有的 stETH(包括之前从 Aave 中取出的)交换成 0x Protocol 和 CoW Protocol 上的 ETH,从而清掉 stETH 头寸。这些 ETH 的很大一部分同时被用于偿还 3AC 在 Aave 上的贷款。随后,钱包 C 将之前收到的 ETH 卖给了 DAI。

钱包 B 在 2 次交易中累计将 38900 stETH 交易为 36718 ETH;

钱包 C 累计将 17780 stETH 交易为 16625 ETH,用于交易 2000 万 DAI;

钱包 F 用将 7284 stETH 交易为 6981 ETH。

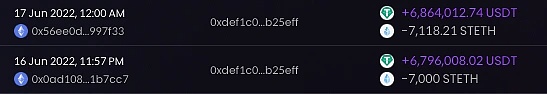

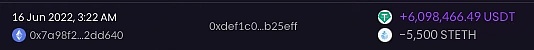

从 6 月 15 日起,我们观察到 3AC 通过将代币换成稳定币来关闭其 ETH/stETH 头寸。例如,截至 6 月 16 日,钱包 B 继续出售钱包中持有的剩余 stETH,在 0x Protocol 上总计约为 1980 万 USDT。

总结

总结

最近关于 stETH “脱锚”是热门讨论,但目前形势的基础在一个月前 UST 崩盘期间就已奠定。

在 Curve 上观察 stETH 的主要流动性池可以看出,这段时间内出现了第一次较大的流动性下降,池中 stETH 和 ETH 的储备严重失衡。Terra 最大的协议 Anchor 是大量的 stETH 的聚集地,随着 Terra 最终崩溃,绝大多数在 5 月 7-16 日期间回到主网。5 月 8 日,一个单一实体将 7.47 万 stETH 从 Terra 通过跨链桥转回到主网,并将其大部分出售给 UST,可能是为了抵制 UST 的脱锚。后来的跨链活动很可能是由于担心 Terra 崩溃和 stETH 被卡住,或是担心由于链的安全性减弱而被抽干。

这增加了 stETH 的抛售压力,反过来也可能促使 stETH/ETHCurve 池中的许多 LP 撤回其流动性,其中最大的是 3AC 和 Celsius,5 月 12 日共提取了价值 7.8 亿美元的流动性(值得注意的是,尽管以 stETH 为主要形式从池中提取了大量流动性,但在此期间 3AC 和 Celsius 都不是 stETH 大卖家,也没有保留大部分 stETH)。因此,其他一些在 Aave 上拥有(过度)杠杆化 stETH/ETH 头寸的大型参与者试图平仓,这些头寸依赖于接近 1 的 stETH:ETH 价格比率,从而导致 stETH 面临更大的抛售压力。目前主要的 stETH Curve 池并没有恢复,仍然保持着明显较低的流动性和严重的 ETH/stETH 失衡。

在最近的事件中,从 Curve 池中撤资表明,许多人希望降低投资风险。如 Celsius 和 3AC 这类大玩家受到市场低迷的影响,这进一步加剧了 stETH/ETH 价格偏差。在 Celsius 这种情况下,保持流动性以满足客户的赎回可能是其首要任务。因此,他们必须摆脱对其他流动资产的依赖,同时通过偿还债务来保护杠杆资产。暂停提款很可能有助于防止银行挤兑,同时为 Celsius 提供时间来重新调整和管理其投资中的风险。

从链上数据中,我们观察到 3AC 不太可能导致 6 月 9 日至 11 日期间 stETH 价格与 ETH 价格的显著偏差,而似乎是这场“传染病”的受害者。3AC 缺乏健全的风险管理,加上杠杆率过高,可以说是 stETH “脱锚”引爆的一颗炸弹。如前所述,直到 6 月 13 日和 14 日,3AC 才开始为 ETH 和稳定币平仓其 stETH 头寸,最有可能降低其风险和减少损失。

标签:STEAVECURNANStellar InvictusAave LENDCURRYMoonday Finance

作者:华尔街见闻 作为网景(Netscape)、早期SaaS公司Opsware的创始人,马克·安德森(Marc Andreessen)凭借敏锐的行业嗅觉被誉为“硅谷预言家”.

引言:Luna 从数百亿市值到顷刻归零,而就在短短几个月前,它还完成了一轮10亿美元的融资,由 Jump Crypto 和三箭资本领投.

匿名性和无信任是加密世界的核心。人们不必将现实世界的身份附加到加密货币钱包上,社区在名义上试图避免对政府或大型科技公司等机构的信任.

7 月 12 日,噤声近一个月的三箭资本创始人 Zhu Su 再次发推:“遗憾的是,我们与清算人合作的诚意被错误诱导。希望他们(清算人)在 StarkWare 代币认股权证中履行善意。

当历史学家们书写「创作者经济」的崛起时,有两个时刻 (相隔十年) 肯定会出现。第一个时刻是在 2007 年春天,YouTube 开始与创作者分享广告收入——这个决定可以说为我们今天所知的「创作者.

原文作者:0xLaughing OpenSea 的月交易量和日交易量(Ethereum)(图源:Dune @rchen8)自 Luna 暴雷引发连锁反应,整个加密市场暴跌.