最近,很多业内人士和媒体都在纷纷议论DeFi,探讨DeFi的生态体系和未来发展前景。

那么,什么是DeFi呢?它和FinTech是一回事吗?如果不是,区别是什么?今天,我们就一起来了解一下DeFi的相关知识。

01 什么是DeFi,和FinTech有什么不同?

先说说前几年被传统媒体大肆报道的FinTech。FinTech(金融科技)主要是通过机器学习(Machine Learning)和人工智能(Artificial Intelligence),去做更好的预测和判断。

FinTech的核心是信用。FinTech公司根据用户的历史消费记录,利用机器学习和人工智能进行大数据分析,计算出不同用户的信用水平,然后根据信用水平的不同推出不同的金融服务,比如贷款服务。举个例子,FinTech领域的巨头蚂蚁金服,就是通过支付宝每天产生的各种交易数据,计算分析后针对不同信用等级的人推出不同额度的花呗服务。

和FinTech不同,DeFi(去中心化金融)更多的是指去中心化的金融衍生品和相关服务,背后是分布式账本和区块链技术。

因为是去中心化的,所以DeFi没有信用体系。FinTech会根据历史数据给用户评估一个信用等级,DeFi主要存在于去中心化的区块链上,绝大部分DeFi产品也没有做身份上链,使用者基本都是匿名或是半匿名状态。

DeFi的愿景是一切资产都可以Token化,自由地在全球开放的市场上交易。

02 目前知名度高的DeFi:Maker DAO

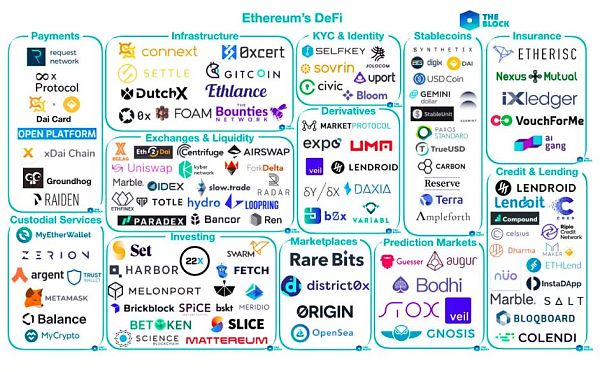

从稳定币到去中心化Token兑换平台、借贷,目前DeFi项目已有数千个,整个生态系统正在蓬勃发展。

▲ 以太坊上的DeFi产品来源:theblockcrypto.com

下面,通过以太坊网络上知名度较高的DeFi——Maker DAO,帮助大家更深层次地理解DeFi的运作。

我们可以把Maker DAO简单理解成一家去中心化的银行,它可以发行自己的稳定币——Dai,Dai与美元1:1锚定。

传统金融服务中最重要的业务之一就是放贷。假设加密货币投资者张三全款买了房后,遇到了真爱打算结婚,却没有钱办婚礼,打算去银行贷款。银行会调查张三的信用记录,并用张三的资产(比如房子)作为抵押,才肯贷款给他。

在去中心化的“银行”Maker DAO里,该如何实现呢?其实很简单,Maker DAO不需要查张三的信用记录,甚至也根本不知道他是张三(区块链的匿名性)。Maker DAO会要求张三抵押区块链资产,假设张三有价值15万美元的ETH,全部通过智能合约抵押给了Maker DAO,Maker DAO会给张三最多10万个Dai(价值10万美元),因为Maker DAO规定抵押物的价值至少是贷款额的1.5倍。有了Dai,张三可以兑换成法定货币(比如美元)在生活中使用。

等张三以后有钱了,可以在市场上买入Dai,还给Maker DAO并支付利息,赎回抵押的ETH资产。假设行情下跌,张三原先价值15万美元的ETH也缩水了,已经低于贷款额的1.5倍,Maker DAO就会强制卖出张三的ETH用来偿还他的贷款,保证Maker DAO自己“不会破产”。

03 结语

以太坊创始人V神曾说,金融和游戏会是区块链技术最先落地的两个领域。相比于传统的金融服务机构,DeFi确实有很多优势,比如去中心化、透明度高、费用低等等。

正如很多人无法理解区块链技术一样,DeFi也存在认知门槛,科普道路任重道远。

撰文:追风 Lab SBT:全称是「SoulBound Token」,直接翻译就是「灵魂绑定通证」.

最近,BTC手续费居高不下的事又成热点,继Bitpay因矿工费上涨宣布 最低支付金额将从5美元提高到100美元,bitcoin.com网站创始人称已抛出所有BTC后.

不久前,久负盛名的 BAYC 宣布发币的消息一时间成为圈内热点,BAYC 进军元宇宙赛道再一次引发了人们对元宇宙和游戏赛道的关注.

目前许多的DeFi项目都发行了自己的代币,流动性挖矿是一种代币发放形式,可以简单理解为DeFi版的“交易及挖矿”.

在本系列文章的第一部分,我们介绍了合成资产(编者注:中译本见文末)。在本文中,我们将介绍不同的流动性和交易机制.

Project Liberty 的去中心化社交网络协议的背后团队在 Polkadot Decoded 上公布了他们新命名的平行链 Frequency.