前言:治理代币跟其他代币不同,它不是价值存储,也没有直接效用价值,那么它应该如何估值?这里涉及到治理代币的网络分叉成本。例如,如果某个参与者在该网络中已经获得了一定的收益,但它对新升级不满,它试图硬分叉以延续原来的体验。那么,分叉的成本,即分叉后净现值和分叉前净现值的差值,就是参与者愿意为51%的治理代币支付的最高价格。本文作者Phil Bonello,由“蓝狐笔记”社群的“SL”翻译。

加密圈经常讨论的一个问题是关于在分布式开源网络中的治理。这些网络允许开发者创建和测试复杂的治理模式,并且以快速迭代方式进行。当用治理代币进行项目实验时,衡量代币为其治理功能所捕获的价值是有用的,参与者愿意为投票支付多少钱?

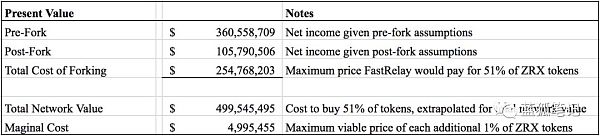

概述:网络参与者(可能是中继者)愿意为51%的治理代币支付的最大价格受制于跟网络分叉相关的成本。成本等于分叉前和分叉后业务的净现值之间的差额。这是确定网络公允价值的起点。

背景

1.链下治理

Decentraland:60%的投票权由18个钱包控制,拟创建新治理代币用于投票:2月18日消息,元宇宙平台Decentraland发布2023年1月社区更新,其中指出Decentraland DAO投票权分配存在问题,在当前8550万活跃投票权中,60%的投票权由18个钱包控制。因此,Decentraland DAO希望围绕激励来鼓励投票参与,包括建议推出代币化投票权策略,创建一个与MANA分开的新治理代币用于投票。

据悉,创建投票代币可以为Decentraland DAO在代币经济学方面提供更大的灵活性,使其能够更好地管理激励措施并阻止不良行为,还可以通过将投票代币与现有代币分开来提高安全性,从而降低投票过程被“恶意行为者”操纵的风险。但有社区成员指出,对DAO的底层代币经济结构进行全面改革可能过于复杂,目前相关建议仍在讨论中。[2023/2/18 12:14:47]

在链下治理中,网络参与者在网络外沟通。像CarbonVote这样的机制可用来为代币持有人提供非正式的投票权。投票可以作为社区下载更新代码的信号,但该投票并不自动触发更改。如果少数人不同意,它可以选择不去下载更新代码。这将导致两个独立的网络。通过这种方式,链下投票主要作为协调工具。

TheBlock研究分析师:流动性聚合器ParaSwap将推出治理代币,并发放追溯性空投:11月7日消息,TheBlock研究分析师IgorIgamberdiev在推特表示,流动性聚合器ParaSwap将推出治理代币PSP,并发放追溯性空投。据Etherscan显示,PSP总供量为20亿枚,其中15万枚已在空投合约中。[2021/11/7 6:36:30]

2.链上治理

通过链上治理,在投票完成后代码更改会自动执行。跟链下治理类似,少数人可以选择另外一条路:取消代码更改,进行硬分叉。不管哪种情况,少数人都有权通过复制网络并创建新的发展路径来反抗大多数人的投票。

两个系统的关键区别在于参与者选择加入的方式不同。链上治理允许通过大多数人投票同意的方式来实现代码的更改,而链下治理要求参与者下载更改的软件。作为开源网络,每种场景都为少数人提供了创建适合自己的网络的机会。

治理代币允许持有人为属于他们的网络变化进行投票。通常来说,一个人持有的代币数量跟他们的投票票数成正比。在一个可以被拷贝的系统中,治理代币的价值是什么?如果Facebook的代码可以被拷贝,股东可能不会非常关心他们的投票权。当然,代码不是一个公司、网络或平台唯一拥有的东西。

LavaSwap已申请成为ENS DAO的治理代表:官方消息,LavaSwap(简称LAVA)已申请成为以太坊域名系统ENS去中心化自治组织DAO的治理代表,LavaSwap表示认同名称所有权是一项绝对权利、认同注册费是一种激励机制、认同收益应补贴 ENS 及其他公共事务、认同 ENS 集成全局命名系统。

LavaSwap是最早实施DAO治理模式的项目之一,一直在深入探索DAO治理模型的可行性。目前已经开展LAVA会员投票模式,逐步实现项目的去中心化,并会学习ENS的社区治理经验和模式,更新和优化Lavaswap 现有的DAO治理模型。[2021/11/11 21:43:20]

分叉是重大事件,应该尽可能避免。但如果有分歧,或有让人信服的理由进行升级,一群用户可以选择开发出变体并分叉其原始网络。

从根本上,治理代币的网络价值受制于分叉或创建新网络副本的净成本。

以0x为案例分析

0x是去中心化的交易协议,是erc20项目中最引人注目的项目之一,也已经发布不错的产品。0x协议为去中心化交易所,如RadarRelay和Paradex提供了发展的基础,它们被称为中继商。

1inch开启第二轮治理代币分配 五大ETH池将获得1%份额:刚刚,1inch交易所官方宣布已开始进行第二轮治理代币分配。根据此前官方计划,第二轮治理代币分配将涉及5大资金池:ETH–1INCH、ETH–DAI、ETH–USDC、ETH–USDT、ETH–WBTC。官方表示,在接下来的一个月里,将1%的1INCH代币供应量分发给这些池的LPs(流动性提供者)。[2021/1/9 15:42:17]

0x的原生代币是ZRX,它推动协议治理和允许代币持有人安全地对协议升级进行投票。向社区治理的过渡分阶段进行。治理是持有ZRX的主要功能,探索其公允价值是合适的。

为尝试评估0x治理代币的价值,会从一个中继商的角度来探索,一个面向应用的用户,该应用有助于在0x协议上进行交易。因为中继者目前在0x上运行成功的业务,他们似乎是未来最大的利益相关者。下面假设一个名为“FastRelay”的中继商。

FastRelay应该为ZRX代币支付多少钱?

DeFi储蓄协议Anchor计划推出治理代币 v1版本预计将于10月上线:Terra区块链上的DeFi储蓄协议Anchor拟通过治理代币奖励来启动。Terra联合创始人Do Kwon表示,v1版本将于10月份上线。新的治理代币可能会被命名为Anchor,将在五年内完成分发,并且Anchor没有预挖。(Coindesk)[2020/7/29]

FastRelay是去中心化的交易所,它构建于0x协议之上。作为一个建立在协议之上的公司,它有兴趣定义协议发展的具体方向。这种兴趣可以用投票权来表示。投票权则用ZRX代币来表示。

FastRelay 正在考虑是否要购买ZRX代币,目的是确保0x的方向。FastRelay需要考虑两个关键极值,以确定它愿意为ZRX代币支付的最高价格:

1.维持现状:FastRelay正在成功运营业务,并希望保持这种状态。为了确保生意正常,FastRelay可以通过购买51%的ZRX来决定0x的方向。

2.走向变革:FastRela没有ZRX代币,希望0x顺利升级。如果FastRelay跟大多数0x投票者的意见存在分歧,它可以决定拷贝0x,并在新的0x网络上托管FastRelay平台。这存在维护副本的持续开发成本以及潜在收入损失成本。

通过分析不同场景下的净收入差异,FastRelay能够确定它愿意支付的最高价格,以通过购买51%的ZRX来确保现状。

我们试图计算FastRelay业务在每种场景下的净现值。

假设

所有假设都是说明性的。

情景1(没有分叉)

1.总收入:10,000,000美元——它假设FastRelay日均交易量为2000万美元,费用为0.15%。

2.年增长率:假设0x实现广泛采用,假设FastRelay收入将以每年80%的速度增长。

3.研发费用:假设FastRelay需要10名工程师,人均开销合计为20万美元。

4.运营费用:100万美元——税收、办公室、用品、旅行等。

5.市场费用:100万美元——传播很重要。

6.费用增长:每年30%。

7.贴现率:40%——风险资本率通常在30%-70%之间。

8.终端增长率:5%。

预计五年的现金流量,可以获得的净现值为3.606亿美元。

情景2(分叉)

1.总收入:7,000,000美元——假设由于声誉受损导致收入减少30%,并且可能会更低(因为没有共享流动资金池)。

2.年增长率:45%——由于缺乏流动资金池和声誉受损,增长率降低。

3.工程研发:20名工程师——FastRelay雇用了额外的10名工程师来维护新的0x网络。那么,比之前的开销翻了一倍。

4.业务费用:100万美元——办公室、用品、旅行等。

5.市场营销:150万美元——由于声誉受损,增加了营销费用。

8.终端增长率:5%

由于成本增加和收入减少10%,FastRelay分叉后的净现值为1.058亿美元。

那么,

不分叉

FastRelay净现值:3.66亿美元

分叉

FastRelay净现值:1.058亿美元

从逻辑上讲,FastRelay不会愿意为51%的ZRX代币支付超过2.548亿美元,原因是超过了这个数则意味着不如选择分叉,分叉更便宜。鉴于51%的代币价值为2.548亿美元,那么,ZRX的公允市场价值为4.995亿美元。

但是,FastRelay可能不想控制51%的ZRX投票权。相反,公司确定30%的代币就足以影响网络的方向。使用上述的框架,FastRelay发现它愿意为1%的ZRX支付500万美元的最高价格。对于ZRX的30%,那么,这意味着FastRelay愿意支付高达1.5亿美元。

注意事项:

购买51%的ZRX可能非常困难。

对于每增加1%的ZRX,其边际效用可能会降低。

一组中继商可以合作选择分叉。

资金池的流动性可能会比估计的价值更高或更低。

每个网络参与者的成本有差别。

结论

在试图估算ZRX价值时,我们围绕交易量、增长率、分叉相关的成本做出了一些假设。这篇文章的目标是就治理代币的价值进行衡量,而不是为ZRX确定真正的估值。

分叉网络的成本决定了其治理代币的价值。实施治理代币的网络会增加其分叉相关的成本,同时保持开源。

空投对早期项目的发展至关重要,它赋予了一个与文明本身一样古老的承诺:“尽早开始并投资于我们,我们将给予你无限的财富.

前言:在希望、震荡、低迷并存的2019,俄罗斯成为众多交易所踊跃打卡的网红地,一时间关于俄罗斯市场的种种新闻不绝于耳.

2019年8月10日,央行结算司副司长穆长春发表演讲,介绍了央行法定数字货币实践DC/EP的情况。那么,DC/EP是什么?在概念上,“DC/EP”是两个词的组合.

ETH Shanghai 黑客松于 5 月 20 日至 31 日在线上举行,并在 6 月 3 日正式结束.

错误学习问题(Learning with Errors,简称LWE)由Regev在2005年提出,该问题已经成为格密码学中广泛使用的密码学基础。LWE问题是一个平均情况下的问题,Regev在论文中将LWE问题量子归约到格上标准困难问题。因此在LWE问题之上建立的所有密码学方案,都能够将其安全建立在格问题的最坏情况下困难性之上。

由于市场行情的回暖,很多圈外朋友突然开始关心起比特币来了,其中还有好几个人注册了交易平台。在注册的过程中,这几位朋友竟然遇到了同一个难题,那就是双重认证中的谷歌身份验证器.