加密货币市场正在以惊人的速度发展。越来越多的传统金融市场投资者和交易员转向加密货币市场,因为他们认为加密货币是过去几年中最具流动性和最可靠的资产。DeFi 生态系统由许多交易所和服务组成,可以让用户立即或长期提升收入。市场上最赚钱的工具之一是加密衍生品的交易或保证金交易。

这就是为什么在 DeFi 市场拥有超过 5 年经验的白金基金团队创建了一个独特的平台,允许交易者同时在多个区块链和平台上进行杠杆交易。Marnotaur?将成为 2021 年的一项突破性项目,因为它将所有最有效的机制和解决方案统一在一个屋檐下,以实现盈利和安全的交易。

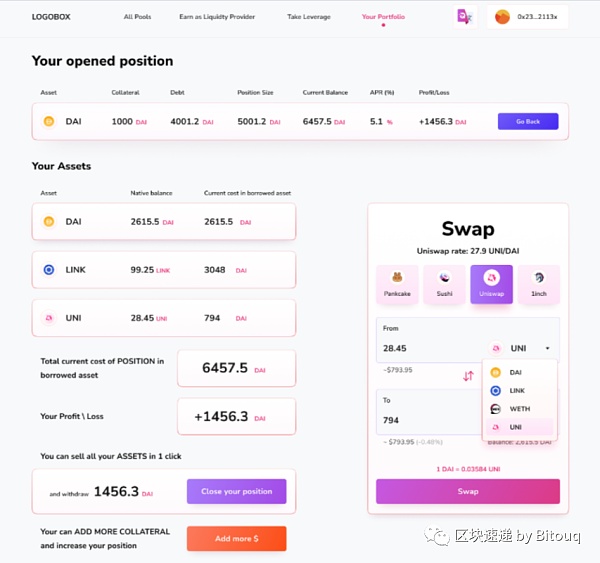

使用 Marnotaur的交易者将能够以高达 10 倍的杠杆开仓,而投资者可以成为平台的流动性提供者,以换取每日被动收入。该平台集成了多条链,包括 Ethereum、Solana、BSC、Polkadot 和 Huobi EcoChain,以及区块链市场上最受欢迎的交易所,如 SushiSwap、Uniswap、PancakeSwap 等。

比特币矿企Marathon预计从Compute North收回2200万美元押金:金色财经报道,Marathon Digital (MARA)是规模最大的公开交易的比特币矿商之一,预计只能收回存放在已经破产的比特币矿工和数据中心供应商Compute North的5000万美元中的2200万美元。

除了5,000万美元的存款,Marathon Digital 此前表示,它在Compute North公司的不同实体中投资了1,000万美元的可转换优先股和2,130万美元的无担保高级承兑汇票。(Coindesk)[2022/12/7 21:27:45]

什么是加密货币保证金交易?

金融市场上早就出现了保证金交易。该系统的主要原则是允许交易者从经纪人或交易所收取存款并押注任何资产的上涨或下跌。在加密货币市场,原理是一样的,只是主要资产是加密货币。

Mark Cuban旗下娱乐平台Fireside正在SKALE上搭建:5月11日消息,Mark Cuban旗下参与式娱乐平台Fireside正在以太坊侧链SKALE上构建,二者同时合作推出了一项价值1亿美元的创作者基金,该基金部分资金将以加密货币形式授予。[2022/5/11 3:08:19]

贷款金额取决于交易所本身。这种工具称为杠杆,可以达到 5 倍、50 倍、100 倍等。每个交易所对其提供的杠杆数量都有自己不同的限制。交易者存入的初始抵押品数量称为保证金。

因此,如果交易者的保证金为 100 美元,杠杆为 5 倍,则用户在市场上开仓的总金额将为 500 美元。为什么这是必要的?在保证金的帮助下,交易者即使没有开仓所需的存款量也可以进行交易。如果他们对资产价格变化的预测是正确的,他们将获得与杠杆大小成正比的利润。

Marlon Samaniego作为分布式架构师加入UT Lab:据官方消息,来自硅谷的Marlon Samaniego作为分布式架构师加入UT Lab,共建可拓展TPS去中心化网络UENC Public Chain.

Marlon Samaniego 为纽约市立大学电子工程学士。 分布式系统架构师。曾在Lockheed Martin and NIH and NIST等大型科技公司担任技术总监。在区块链和加密领域有着积极的参与与推动。[2021/12/20 7:51:01]

保证金交易的主要优势在于它显着提高了每笔交易的潜在盈利能力。如果交易者以 10 倍的杠杆做出正确的预测,那么他们的利润将增加 10 倍。主要缺点是更大的损失风险,因为杠杆本质上是一种贷款。如果损失达到个人资本金额,订单将被止损平仓。因此,对于新手交易者来说,保证金交易被认为比现货交易更难。

动态 | Libra项目负责人David Marcus预计将会出席7月16日的听证会:据CNBC报道,此前消息,美国参议院银行委员会计划于7月16日就Facebook的加密货币Libra举行听证会。尽管参议院银行委员会发言人的表示目前还没有宣布听证人员名单。但据知情人士透露,Libra项目负责人David Marcus预计将会出席听证会。目前仍没有扎克伯格是否将会出席的确切信息。[2019/6/20]

保证金交易策略

保证金交易的另一大优势是,交易者不仅可以通过预测资产的增长,还可以通过预测其下跌来获利。这允许用户在看跌市场中获利。

保证金交易有两种主要策略:多头(买入)和空头(卖出)。

做多策略

SOC今日11:00上线Coinmarket:据Coinmarket官方公告,其将于今日11:00上线SOC的交易服务,现已开放SOC充值。[2018/5/15]

多头策略是旨在提高资产价格的头寸。让我们看一个长期策略的例子。一位交易员研究市场并认为 BTC 的价格会上涨。他的保证金为 100 美元,杠杆率为 5 倍。最终交易金额为 500 美元。他开仓并等待 BTC 价格开始上涨。第二天,价格上涨了 10%。现在他的账户中有 550 美元,他平仓,返回 400 美元的杠杆,为自己留下 150 美元的利润。如果交易者在没有杠杆的情况下进行同样的交易,他将只赚 10 美元,而不是 50 美元。

做空策略

空头策略是开设旨在降低资产价格的头寸。做空策略有点棘手。在此计划下,交易者借入资产并以当前价格在公开市场上出售。然后他等待汇率下跌,以较低的利率回购与他借入的相同数量的资产,并以利息偿还债务,并为自己保留由此产生的利润。

假设交易者以 100 BUSD 的价格购买了比特币。为了获利,他们必须等到 BTC/BUSD 交易对价格下跌。当它发生时,如果池中有足够的流动性,交易者可以以利润结束交易。

在Marnotaur平台上进行保证金交易

Marnotaur为投资者提供最有利的保证金交易条件和赚取被动收入。我们的团队实施了多种工具和特殊机制,让您能够舒适地以大杠杆和最小风险进行交易。

在我们的 5 倍保证金工具平台上,交易者将能够通过特殊的掉期窗口实施多头和空头策略。平台界面完全适用于初学者和专业交易者。交易者可以从目前流行的 DEX(例如 Uniswap、SushiSwap、PancakeSwap)等的池列表中交易代币。

该平台创建了特殊的流动性池,投资者可以向其中质押资产并获得每日奖励。这些半流动资金将被交易者用作“杠杆池”以及借入高达 10 倍头寸的手段。

该系统的工作原理如下。流动性提供者将 ETH 添加到流动性池中。目前 ETH 杠杆贷款的年利率为 7.39%。当交易者决定借入 ETH 时,它会创建一个远程钱包并向其中添加 1 个 ETH。然后流动性池自动将 4 ETH 的贷款转移到远程钱包。现在远程控制下的钱包有 5 个ETH可以用于交易。

Marnotaur的其他交易功能:

平台有专门的清算工具。当交易者从流动性池中获取杠杆时,它适用于每个头寸。这是头寸金额的一定百分比,用作防止巨额的损失。所有收取的清算费用将作为奖励分配给抵押者。

Marnotaur?内置了 gas-cost 优化工具,可以让用户平均降低 16% 的交易成本,从而增加他们的利润。

交易者可用的杠杆数量将取决于他们的投资价值。他们持有的代币越多,可用的杠杆就越大。Marnotaur的最大杠杆为 10 倍。

该平台有自己的代币,该代币将被销毁以增加其价值。它将用于奖励平台用户和社区投票系统。

LP 将获得在流动性池中质押资产的奖励,这些奖励将由使用该池的交易者支付。持仓时间越长,交易者向流动性提供者支付利息的时间就越长。

Marnotaur平台计划通过更新并向平台添加新的有效交易解决方案和工具来进一步发展。我们已经获得了一些新的合作伙伴,这些合作伙伴将帮助我们成为 DeFi 市场的领导者,并吸引各个不同级别的交易者和投资者。

标签:CurveSWAPCRVUNIYCURVESundaeSwap币圈crv币适合长期持有吗Omniunit Cash Features

Hi~ 小伙伴们! 之前听一个元宇宙大咖说过,咱们区块链玩家必须要掌握好两大工具,这两大就分别是Opensea和Discord.

随着公链市场进入群雄并起的“多链时代”,市场对跨链的需求也变得越来越清晰。无论是新公链,还是以太坊Layer 2,用于跨链的资产桥似乎已变得不可或缺,而曾经的“跨链双雄”Polkadot和Cos.

近一周以来,Curve的锁仓量再次超过AAVE成为Defi世界中锁仓量最高的项目,截至9月27号,锁仓量超过137亿美元。此外Curve也已经将业务拓展至5个智能合约平台上,并且能占据所在公链大概10%至20%的锁仓量,这也让Curve成为了Defi世界名副其实的基石项目。

区块链技术以低成本的方式解决了信任问题,彻底改变了那些原本在多方参与中逐渐形成的极其复杂的交互模式,我们已经在DeFi和加密艺术领域看到了惊人的变革.

Uniswap V3 版本?的上线可谓是一石激起千层浪,除了新版本本身带给用户的使用改变,这个以太坊上最大的 DeFi 项目在这次迭代中也催生出了许多新的项目以及给其他项目带来了新的机会.

更多详情,大家可以参考我上边发现的这个视频作为GameFi领域的新人小白,如何在OEC公链上实现“边玩边赚”,玩赚CryptoGladiator.