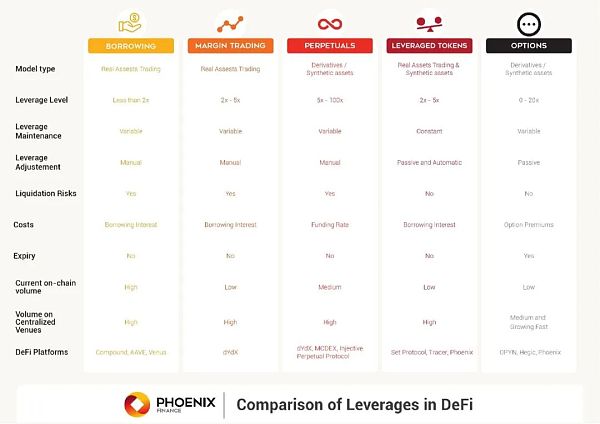

市场上有几种去中心化杠杆代币模型,包括Set Protocol、Tracer和Phoenix Finance。它们都对杠杆头寸的代币化应用了非常不同的方法。

杠杆代币是一种衍生品,为持有者提供了对加密资产的稳定杠杆敞口。代币持有者不需要担心主动管理杠杆头寸、借款或清算。

固定的杠杆或杠杆范围由再平衡机制维持。

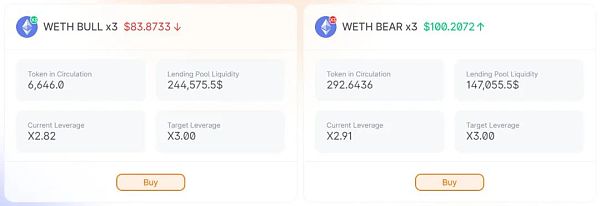

例如,Phoenix Finance的ETHBULL 3x杠杆代币——也被称为3x Long ETH代币——是一个ERC-20代币,其风险敞口对应于ETH的三倍回报。ETH在一天内上涨1%,ETHBULL 3倍杠杆代币将上涨3%。

杠杆代币和保证金交易/永续合约之间的最大区别是,杠杆代币在达到某个阈值时定期进行再平衡,以维持特定的杠杆。

而不同的是,保证金交易和永续合约等产品会随着价格波动而不断改变杠杆,即使交易者在建立头寸时设定了预先确定的杠杆。

美SEC主席:将帮助更多政府官员了解加密货币:8月4日,美国证券交易委员会主席Gary Gensler接受了CNBC财经节目Squawk Box的连线采访,期间他表示,我们需要监管规则,中本聪的发明(比特币)如果想要发挥潜力,就需要纳入公共政策框架。

比特币、以及其他数百种代币属于投资资产类别,他们所在的交易平台目前并未受到监管约束,投资者在这些平台上交易,应该像纽约证券交易所一样受到监管。我与参议员和众议院议员进行了精彩的一对一讨论,之前也在一些小组会议上和他们讨论过加密货币,并致力于让政府官员更多地了解加密货币。[2021/8/4 1:34:49]

Phoenix将去中心化的杠杆产品代币化为ERC-20形式。这些代币是可替换的和可互换的。

用户只需购买并持有代币,就可以获得3倍于特定基础资产的固定杠杆敞口。杠杆敞口将自动授予。积极管理杠杆头寸不是一个问题。如果有人想关闭它,他们只需要卖掉代币。

此外,杠杆代币将重新平衡自己,以稳定的方式实现杠杆。用户不需要研究保证金、清算、抵押品或资金费率。它们都嵌入到代币的合约中。这为想要对某种加密资产保持恒定和稳定杠杆敞口的用户提供了一种非常友好的方式。

富国银行调查:45%受访青少年认为自己比父母更了解加密货币:富国银行(Wells Fargo)针对314名年龄在13岁至17岁的青少年和304名有同龄孩子的家长进行了一项调查。调查报告称,尽管57%的青少年仍然主要向父母寻求金钱和财务方面的建议,但其中35%的人也会从社交媒体上学习。更具体地说,在加密货币方面,45%的受访青少年认为自己比父母更了解加密货币。参与调查的父母中有50%的人持同样的看法。此外,调查表明,与女孩(33%)相比,更多的男孩(58%)认为他们比父母更了解加密货币。在社交媒体方面,青少年在其他社交媒体平台上转向TikTok,进行加密货币教育。(Beincrypto)[2021/6/6 23:15:23]

目前,Phoenix可以通过一个支持多个区块链的联合接口访问。

在FTX交易所创建后,尽管持有不变的头寸,杠杆代币通常被视为一种交易产品,而不是长期持有。它们为交易者提供了额外的选择,在短期内获得更多的风险敞口和利润。

调查:31%的受访者称不了解DeFi:近日,投资组合跟踪公司BlockFolio通过Signal消息应用程序进行民意调查,询问用户对DeFi的参与程度。该调查有8,897名受访者参与,其中31%的受访者回答说他们不知道DeFi是什么,或者根本没有参与。那些表示好奇并想了解DeFi的人占39%。只有10%的受访者表示他们有很高的DeFi流动性挖矿收益,而19%的人是DeFi的新手,但已经尝试过了。[2020/8/17]

主要的理由在于再平衡机制,它将杠杆保持在一个稳定的状态。正如这里所介绍的,如果没有重新平衡杠杆,实际杠杆水平将随着基础价格的变动而变化。为了保持杠杆的稳定,在每次再平衡时,每个杠杆代币都将利润(如果有的话)进行再投资,并出售部分头寸以去杠杆化以降低风险(如果亏损)。它的运作方式不同于保证金交易或永久交易。当财务表现与预期不同时,杠杆代币持有者可能会感到困惑。

对于长期杠杆代币持有者来说,他们实际上是在与杠杆再平衡可能带来的不利影响作斗争。就像当你获得利润时,与保证金交易相比,再平衡将通过再投资“膨胀”实际杠杆,尽管真正的目的是稳定杠杆。如果之后市场走势不利,你将因“膨胀”的风险而遭受更大的经济损失。当然,在市场走势有利的时候,你可能赚得更多。

动态 | Coinbase研究:学生越来越有兴趣了解区块链和加密如何使全世界的人受益:Coinbase博客发文称,研究表明,学生们越来越有兴趣了解区块链和加密如何使全世界的人受益。在2018年至2019年期间,学习区块链中对于“社会公正”的兴趣从13%上升到20%。与此同时,学生对于“安全”和“未来应用与增长”的学习兴趣在过去一年中都有所下降,分别从37%降至29%和31%至27%。[2019/8/31]

简而言之,杠杆代币是一种简单而强大的短期交易工具,但在持有较长时间时,需要更多地注意再平衡的干扰。而且,由于多重再平衡的干扰,持有代币的时间越长,似乎就越不可预测。

不像合成资产,它们的表现反映了那些持有这些基础类型的人,Phoenix去中心化杠杆代币通过实际持有这些头寸,确保这些代币是100%抵押的。换句话说,Phoenix去中心化杠杆代币是资产支持的代币。

这意味着当Phoenix去中心化杠杆代币被创建时,将执行包括借贷和交易在内的一系列交易。贷款池的建立是为了增强代币的杠杆作用,去中心化的交易所在购买、出售和再平衡时协作进行交易。这些机制确保Phoenix 杠杆代币的净值总是由实物资产和债务支持。

动态 | 澳本聪回应江卓尔“为何不了解Base58 编码”:我想通过 Base58 来误导听众:江卓尔和澳本聪在昨日辩论上,江卓尔问澳本聪名:为什么在销毁(burn)地址中使用 X 而不是 0。中本聪发明了用于这些地址的 Base58 编码模式,中本聪有意地排除了看起来相似的数字和字母,比如零和字母 O。为什么您会不了解中本聪发明的Base58 编码?

澳本聪(CSW)回应称,这是我的代码。我想通过 Base58 来误导听众,想让人们以为我不了解比特币。实际上 Base58 和交易无关,它只是钱包的实现方式,checksum 是钱包层面的东西,它是钱包交易时用来验证的东西,它并不存在比特币网络上。[2019/7/24]

反过来,这确保了在进行交易时将交易对手风险降到最低,并在跟踪杠杆绩效时提供了金融保险。

尽管杠杆代币被标记为ERC20形式,Phoenix协议并没有有意在DEX上建立流动性池。换句话说,这些交易并不依赖于杠杆代币的流动性。

当购买Phoenix杠杆代币并采取杠杆时,将铸造相同数量的杠杆代币,当Phoenix杠杆代币被出售时,它们将被赎回为指定的资产。在这两种情况下,基于基础代币的流动性,将触发一系列交易。

例如,假设没有交易成本或价格滑点,Alex用USDC购买了1单位ETHBULL (3x)代币,其净值为100美元。

在收到100美元USDC后,合约被触发从池中借200美元USDC。然后,300个USDC将从去中心化交易所交易到ETH。同时,合约将创建1单位ETHBULL (3x)代币。因此,杠杆代币的流动性取决于指定的去中心化交易所上的基础代币池(在本例中是ETH/USDC)。

这种机制充分利用了DEX上现有的流动性,而不需要创建其他杠杆代币对。

由于杠杆在再平衡时需要恢复,较高的波动性可能会给交易员者带来意想不到的困难。特别是在多次再平衡的情况下,其影响会在再杠杆和去杠杆中加剧。数学结果可能出乎一般理解的意料。

在波动性较低的有利趋势市场,长期的表现更有可能超过保证金交易的回报,因为收益在再平衡中是复合的。然而,在动荡的市场中,同样的机制可能会损害代币的长期表现。

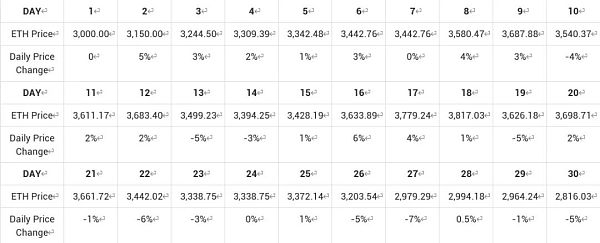

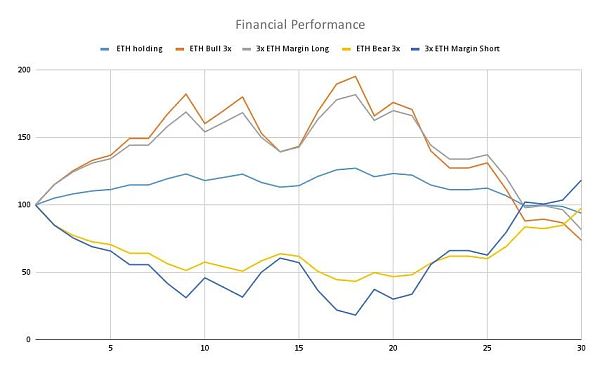

让我们用例子来进一步了解杠杆代币的财务表现。(假设每日平衡到3倍杠杆)

假设 3 位用户在第 1 天分别对 ETH、ETH Bull 3x 和 ETH Bear 3x 进行了 100 美元的投资。ETH 价格在接下来的 30 天内变化如下。

这三种投资组合有不同的财务表现。

我们可能注意到:

ETH的波动性被杠杆代币放大了。

如果我们仔细观察每日表现,杠杆代币的表现或多或少与3倍杠杆预期的表现相同。

在前9天,当ETH价格稳定上升时,ETH多头代币有82%的涨幅,实际上比 ETH 价格上涨 23% 高出 3 倍以上。与此同时,ETH Bear 3x损失49%,少于ETH上涨的3倍。这是由于去杠杆机制——收益通过复利放大,损失通过去杠杆得到保护。

在第9天和第20天的波动时期,ETH的价格从3688上升到3699。然而,ETH 多头和空头代币的价值都在下跌,这证明了波动性是杠杆代币的敌人。

在过去10天,当ETH价格稳定下跌时,ETH空头代币借助杠杆升值,而ETH多头代币价值大幅下跌。

如果我们把30天的表现作为一个整体,ETH的价格会下降5%。但ETH多头代币下跌26%,ETH空头代币下跌2%。

换句话说,由于再平衡机制,杠杆代币的长期表现可能更加不可预测。

因此,我们鼓励长期杠杆代币的投资者积极监控他们的投资,并考虑缓解再平衡影响的策略。

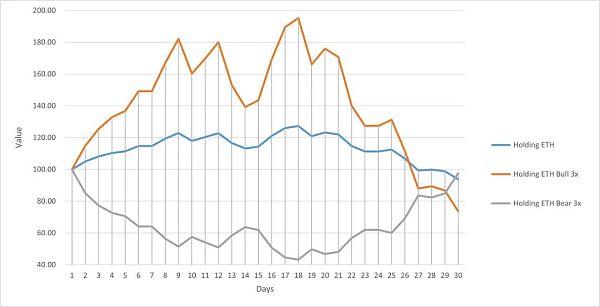

让我们再看一看,把3倍的保证金交易也包括在比较中。

如图2所示:

杠杆代币和保证金交易都有明显的放大波动性的效果,杠杆率达到3倍。

在趋势市场的前9天,杠杆多头代币在保证金交易中的表现优于渴望ETH。

在趋势市场的前9天,杠杆空头代币在保证金交易中的损失小于做空ETH。

从第20天到第30天,杠杆多头代币的跌幅比 ETH 多头保证金的 3 倍更显着,这是由于先前收益的更高杠杆复合。

从第20天到第30天,杠杆空头代币的恢复低于 3 倍 ETH 空头保证金,这是由于在之前的再平衡中去杠杆化的杠杆减少了。

在第18天,持有3倍ETH空头保证金的交易者遭受了82%的价值下跌。如果价格继续上涨,他们将面临被清算的巨大风险。相反,杠杆空头代币持有者的净值损失了57%,即使ETH继续上涨,他们也不会被清算。

保证金交易更容易预测,因为它在第一天总是持有 3 倍的杠杆头寸。杠杆代币更难预测,因为它们总是与前一天相比持有 3 倍的杠杆头寸。换句话说,实时杠杆是定期调整的(在我们的示例中是每天调整)。

为了降低再平衡中不可预测性的风险,Phoenix协议应用了一个触发预定再平衡的范围。如果实际杠杆在2.5 - 3.5之间,则不会激活再平衡,以降低自动复利的效果。

杠杆代币协议可能涉及其他风险。强烈建议在进行任何交易之前检查这些文件中的潜在风险。

本文将Phoenix Finance平台上实时杠杆代币模型设计中的几个主要特性,其中一些特性可能与传统杠杆工具不同。

撰写:Frank 此前《三分钟读懂 Chainge:让资金在 DeFi 中自由转移的应用聚合平台》一文中,简单介绍了 Chainge 作为一个 DeFi 应用聚合平台.

在当前的收益率环境下,圈外资金无疑会继续嗅着高收益的味道涌向GameFi。 ——张放 当下的行情属于GameFi和NFT,吸引了大量的投资者参与其中,并形成了一股浪潮.

2264枚BTC从未知钱包转移到Coinbase:金色财经报道,据Whale Alert监测,4小时34分钟前有2264枚BTC(63,865,017USD)从未知钱包转移到Coinbase.

SubQuery自诞生之初就受到大众的注目,一如当初的The Gragh,成为众多顶级机构押注的Web3.0基础设施.

1/ 这是有关 @ParallelNFT 的连环推,推荐给那些希望买到一些 NFT 卡牌、却不知从哪儿入手的人.

以Facebook公司为代表的科技领域,开始深度的布局元宇宙板块,这意味着这个赛道逐渐成为了风口.