去中心化衍生品交易协议dYdX俨然成为当下DeFi市场中的现象级应用。

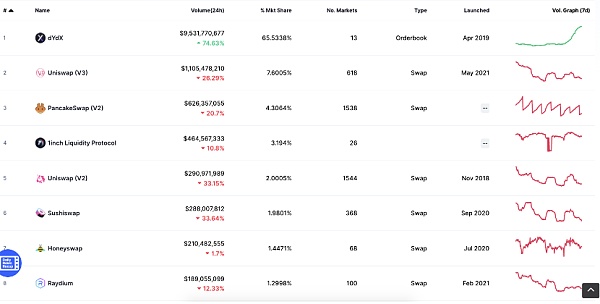

根据CoinMarketCap的数据,截至9月28日下午2点,dYdX 24H交易量达到95.31亿美元,位居所有DEX第一位,其交易量约是同期内UniswapV2+V3的6.8倍。这一成绩即便在一众主流中心化交易所中(CEX)也十分亮眼,同一个24H周期,Coinbase、FTX和Huobi Global的交易量之和也不过90.23亿美元。

dYdX交易量的快速膨胀得益于其交易挖矿奖励机制。根据规则,dYdX将在5年内以每28天为一个时间节点分发383.5万枚平台通证DYDX,以激励用户在该协议进行交易。而近期DYDX从12.8美元涨至最高23美元,大幅提升了交易挖矿的套利空间,吸引了大量用户前去刷量挖矿。

dYdX凭借交易挖矿机制带来的高光表现,唤起了许多圈内老人的记忆。2018年,Fcoin也曾凭借交易挖矿盛极一时,但由于「羊毛党」众多,给平台通证带来了巨大的抛压,随着通证价格暴跌,前来挖矿的流量也迅速流失,最终Fcoin和一众效仿者均以失败告终。

dYdX社区通过一项建议实施做市商返利计划的提案:金色财经报道,dYdX发布推文表示,社区通过了建议实施做市商返利计划的提案,该提案建议基于做市商交易量占dYdX上30天交易量的百分比来实施返利计划从而激励流动性。dYdX表示,该提案仅仅是一项建议,因为dYdX无法通过治理决定费用和返利。[2023/2/22 12:22:34]

有参与玩家提示,dYdX同样面临着相似的风险。一旦DYDX价格下跌,套利效应消失,协议的交易量极可能快速下滑,并导致DYDX跌幅扩大,陷入「死亡螺旋」。该人士提示,dYdX近期交易量大幅增加,已经掺杂许多泡沫,用户无论是在二级市场购买通证或是参与交易挖矿,都需要尤为谨慎。

交易挖矿助推dYdX?交易量超Uniswap 6倍

9月28日晚11点,去中心化衍生品交易协议dYdX 「Epoch1」(第一周期)的交易挖矿阶段结束。从9月1日起的28天里,dYdX日交易量屡创新高,接连赶超Uniswap和Coinbase。

根据CoinMarketCap的数据,截至9月28日下午2点,dYdX 24H交易量达到95.31亿美元,位居所有DEX第一位,相比前一个24H增长了74.6%。在DEX交易量榜单中,dYdX完成了对所有竞争者的碾压,甚至市场公认的「DEX王者」Uniswap也难以望其项背。

dydx原生iOS App测试版即将上线:3月3日消息,去中心化交易平台dydx原生iOSApp测试版即将上线。测试版将先采取邀请制邀请少量用户参与测试,最终调试完成后会很快推出正式版,并将随后推出基于安卓平台的原生App。[2022/3/3 13:34:45]

同一个24H内,Uniswap V3的交易量为11.05亿美元,位居榜单第二位,但这一成绩仅是dYdX的11.6%。即便加上Uniswap V2的交易量数据,Uniswap 24H交易量在13.95亿美元,dYdX交易量约是它的6.8倍。

dYdX以绝对优势领跑DEX交易量榜单

dYdX交易量盖过Uniswap早就不稀奇,上个月的29日,其单日交易量就达到10亿美元,完成对Uniswap的反超。更令人瞩目的数据是,近期其24H交易量还超越了美国最大的合规加密资产交易所Coinbase。

dYdX:代理智能合约漏洞事件中共有206134.87美元和1.5 WETH被盗,已全额补偿:12月11日消息,dYdX官方发布了关于11月27日发现的“存款代理”智能合约漏洞的事后分析,包括发生了什么、修复、漏洞赏金,以及对用户的gas费和被盗资金的补偿。对于在此事件中受影响的用户,官方提供的补偿措施如下:

用户gas费补偿:由于这一漏洞,用户产生了额外的gas费用来撤销授权或取回托管资金。我们将向所有因撤销授权产生gas费用的用户发放0.0115 ETH,并向所有因取回托管资金产生gas费用的用户额外发放0.0115 ETH。

偿还被盗资金:总共有206134.87美元和1.5 WETH被盗。我们已经全额补偿了这些损失。此外对于漏洞披露,官方表示感谢并已支付50万美元的漏洞赏金。[2021/12/11 7:32:43]

9月27日,dYdX创始人Antonio Juliano发推称,dYdX 24H衍生品交易量达到36.8亿美元,首次超越同期交易量36.1亿美元的Coinbase。这被加密社区视为历史性的突破。

数据:dYdX平台流动性已接近FTX:9月27日消息,据各平台深度图显示,dYdX平台流动性已接近FTX。截至今日上午6点,在dYdX上使ETH合约价格波动1%所需的交易量约为1300万美元,FTX为1500万美元,Binance为1700万美元。[2021/9/27 17:09:29]

不过,dYdX并没有停下脚步,从9月28日下午2点的数据看,dYdX 24H交易量又大幅攀升至95.31亿美元,同期内,Coinbase交易量为29亿美元。而根据CoinMarketCap的数据,这一24H的统计周期里,同样以衍生品著称的FTX交易量为20.13亿美元,Huobi Global交易量为41.1亿美元,Coinbase、FTX和Huobi Global三家主流交易平台的交易量之和为90.23亿美元,仍然比不过dYdX。

dYdX如同开了挂一般,一跃成为交易平台中的顶尖存在,是什么推动了它?

二级市场或许提供了部分答案。9月26日至27日间,dYdX治理通证DYDX从最低12.8美元涨至最高23美元,涨幅达到79.68%。价格快速上涨,直接引爆了dYdX用户参与交易挖矿的情绪。

dYdX发布“质押合约bug”事故报告和解决方案,合约部署中出现错误,将补偿质押用户:9月10日消息,dYdX发布“质押合约bug”事故报告,dYdX安全模块在可升级智能合约部署过程中,出现了一个错误,导致DYDX兑换stkDYDX比率从1变为0,使得质押DYDX的用户没有收到stkDYDX。dYdX表示,错误是由于智能合约部署过程中出现错误导致的,其认为代码本身没有任何错误,安全模块之前接受了智能合约审计,并且基于流动性模块设计,该设计也经过审计。安全模块在部署前经过全面测试。

目前,用户资金安全的锁定在安全模块中,直至28天的epoch结束,没有分发安全模块奖励也无法提款。为了恢复合约功能,需要进行升级,建议解决方案为恢复安全模块功能、允许质押用户取回资金、补偿用户因参加安全模块错误的奖励。

此前消息,dYdX质押合约存在bug,用户质押时收到0枚stkDYDX。[2021/9/10 23:15:47]

自8月3日,dYdX发行平台治理通证以来就同步开始了交易挖矿激励。根据规则,任何用户在dYdX进行交易,都可以获得DYDX奖励。而交易奖励周期长达五年,每个为期28天的Epoch中,将有3,835,616枚DYDX分配给交易用户。

8月底,Epoch 0阶段已经结束,而9月1日至28日间为Epoch 1阶段。值得注意的是,Epoch 0分发的DYDX奖励以及早期空投用户获得的通证,在9月8日才可申领,也就是在当天DYDX才被各大交易平台上线,第一次在二级市场有了价格。

初登陆二级市场后,DYDX价格稳定在10至15美元区间,而根据参与交易挖矿的用户测算,在dYdX刷手续费来挖DYDX的成本低于10美元,因此大量用户专门前往DYDX进行交易挖矿。而当DYDX近日涨到20美元上方后,交易挖矿的套利空间也随之加大,协议用户们开始不计成本的刷量交易,以获取更多的DYDX奖励,这使得dYdX的交易量急剧升高。

一名dYdX用户告诉蜂巢财经,由于协议每个Epoch释放的奖励恒定,交易量越大获取DYDX的成本也会随之上涨,「自从DYDX暴涨一波后,平台用户们内卷得厉害,都疯狂交易来挖矿。最后算下来挖每枚DYDX的成本价大概在10美元出头,如果DYDX维持较高的价格,还是有不错的收益。」

交易挖矿副作用显著?通证下跌埋隐患

交易挖矿奖励的机制设置,让dYdX获得了极其亮眼的数据,仅用一个多月间就超越了Uniswap和Coinbase等老牌交易平台。这样的表现显然也提高了市场对其的预期,进一步推动DYDX在二级市场持续走高。

一切似乎都在正向发展,但不容忽视的是,dYdX快速膨胀的交易量中注水严重,如果不再提供交易奖励或者DYDX价格大幅下跌,协议生态发展可能会受到严重影响。

实际上,交易挖矿并不是一个新概念。早在2018年,名为Fcoin的交易所就凭借引入交易挖矿机制盛极一时。与dYdX相似,在Fcoin进行交易可以获得平台通证FT奖励,这一机制吸引了大量的用户前去「薅羊毛」,很快,Fcoin交易量就跃居所有交易所第一位。流量激增一度推动FT大幅上涨,让早期入场用户赚得盆满钵满。

这一模式很快被众多交易所效仿,交易挖矿成为当年夏天加密圈最火爆的主题。但它的副作用很快显现,随着FT的产出越来越多,市场抛压愈发严重,导致FT的价格一路下行,用户们的套利空间越来越小,交易量也快速下滑。最终这场盛宴仅持续了数月,许多持有FT的用户损失惨重,前来挖矿的流量也因无法获得收益快速流失。如今,Fcoin和它的一众效仿者早已消失于圈内视野。

自此潮流衰退后,「交易挖矿单一机制不可持续」成为了加密圈从业者们的共识。如今dYdX又带着交易挖矿卷土重来,尽管初期的数据表现十分抢眼,但其背后潜藏的风险不容忽视。

根据dYdX治理页面的实时数据,DYDX现流通量为5100.68万枚,而其发行总量为10亿枚,当前流通率相当于5.1%。预计在10月6日,Epoch 1阶段的挖矿奖励将完成分发,届时其市场流通量将增加至5484万枚,流通率也随之增加。

当前DYDX流通率为5.1%

短期来看,DYDX的抛压并不算大,但DYDX的释放量会逐步增加,尤其到通证发行的18个月后,分配给创始团队和早期投资人的通证会大量解锁,届时DYDX价格可能出现大幅的波动。

当前,DYDX的主要用途在于持有该通证能够获得交易手续费折扣,但在上述用户看来,这一用途在现阶段反倒有些鸡肋。「因为花费越多的手续费才能获得更多DYDX奖励,大家基本都想多花手续费而不是减少手续费,所以DYDX的使用场景很有限。」

该用户透露,如果下一周期内交易挖矿的收益下降,就会转移到中心化交易所进行交易,「虽然dYdX体验还不错,但充值和提现都要花费数十美元的网络Gas费,而且交易深度和功能丰富度也比CEX略逊一筹。」

有参与玩家提醒,现在大多数用户还是冲着dYdX的挖矿奖励去进行交易,一旦DYDX价格大幅下跌,套利效应消失,协议的交易量极可能显著下滑。如此一来,可能会使得市场降低对它的预期,进一步导致DYDX价格下降,陷入与Fcoin一样的「死亡螺旋」。该玩家提示,dYdX近期交易量大幅增加,已经掺杂许多泡沫,用户无论是在二级市场购买通证或是参与交易挖矿,都需要尤为谨慎。

不到一周的时间内从最低价1.16U涨至1.79U,全球首个AI知识图谱分布式存储项目EpiK铭识协议通证EPK近日在二级市场表现亮眼!大盘回暖之际仍能从其他竞争者中脱颖而出.

截至2021年10月4日,整个DeFi的锁仓量达到了1940亿美元,在各公链中,以太坊上应用的锁仓量为1334.6亿美元,占整个DeFi的68.8%,占据绝对的统治地位.

此前我们在《边社交边赚,NFT 社交平台?Only1?如何协调创作者与粉丝利益?》一文中概览了 Only1 中关于创作者、粉丝的具体经济设计,及其所能带来给创作者和粉丝的收益可能.

DeRace的代币已于7月26号12点在DAO Maker平台上公开发行。NFT赛马平台DeRace官方前几日宣布完成170万美元的私募轮融资,本轮融资由DAO Maker、Animoca Br.

章鱼网络的愿景 只有应用链(Appchain)的创新门槛足够低,才能让更多创业者在Web3.0应用的领域中探索多样化的可能与创新,Web3.0应用才能更快得以落地,更快走向主流.

Kava Labs 将在今晚伴随着 Kava 8 主网一同启动跨链 AMM 协议 Kava Swap,还将开启 100 万枚 SWP 空投计划.