撰文:Funky

让任何人无需许可即可参与金融交易享受金融服务,DeFi 正在渗透颠覆传统金融。与此同时,越来越多的金融机构和高净值人士希望投资 DeFi,但是缺乏固定利率借贷产品和服务,成为他们进入 DeFi 的第一个障碍。

从 MakerDAO 到 Compound、Aave,支撑 DeFi 半壁江山的借贷协议都是「浮动利率」类型,主要为短期投机日内交易的加密货币交易者服务,产品范围窄、时间短、风险高。想要使用这些借贷协议,只能持有(兑换)加密资产,一旦加密货币市场出现较大波动,这些借贷产品利率会出现巨大震荡,从而进一步放大贷款风险。以 Aave 为例,仅在 2021 年 8 月,USDC 的贷款利率就在 1.8% 至 69% 之间波动,这导致借贷双方很难对未来进行规划,也不利于投资决策及适当的风险对冲。

相比之下,传统金融借贷的大部分市场份额则由固定利率类型产品所主导,大约 90% 的美国抵押贷款为固定利率产品。很多金融产品要么是固定利率,如债券市场(超过 100 万亿美元),要么是具有固定利率组成部分的衍生产品,例如利率互换市场(超过 500 万亿美元)。在这种借贷服务中,利率在整个贷款期内均保持不变。由于已知利率是预先设定的,因此固定利率贷款的风险较小,因此吸引了许多范围更广、时间更长、风险更低的用例。

掌柜调查署 | Bondly CEO Brandon:我们的产品能让用户只需不到五分钟就把任何一种数字产品代币化:在今日举行的《掌柜调查署 | Bondly重新定义“价值”与“交易”》直播中,针对“传统托管市场存在哪些问题?Bondly如何改变市场现状?”的问题,Bondly CEO Brandon表示,通过我个人经验以及多年体验线上商品和服务交易的经验,我注意到传统托管服务成本高昂且效率低下。当卖方与买方就价格达成协议之后,中间商会收取10%的高额费用,而且卖方优势可能需要等待10多天才能收到货款。我们想让每一个用户都能使用Bondly的产品进入自己的数字货币交易市场,

销售数字商品和服务的市场潜在价值高达4万亿美元,涉及社交媒体帐户、网站域名,数字业务等。理论上来说,买卖双方应该自己掌握交易权力。所以我问自己,为什么现在买卖双方的交易能力会受到限制?如果交易不是由用户执行的,那么一定是交易过程存在问题。就在上个月,一个中国抖音账户以超过100万美元的价格售出。去年11月,一个Instagram账户以超过8400万美元的价格售出。这个市场只是刚刚开始增长,但是目前还没有解决方案来处理这些资产的支付和转移。我们的产品能让用户只需不到五分钟就把任何一种数字产品代币化,市场数据库就能对他们的产品进行估值,并上架需要销售的产品。卖方可以直接从销售中获得收益,无需向传统托管服务提供商支付各种费用,也避免了其他各种麻烦。[2021/1/5 16:30:20]

尽管目前涌现了如 Notional、Horizon Finance、BarnBridge、88mph、Saffron.Finance、Hifi 和 Yield 等固定利率(和固定期限) DeFi 协议产品,日前由丹华资本(DHVC) 领投、完成 300 万美元融资的 斯坦福教授团队打造的 Pledge 则着眼于满足现实世界中的长期融资需求,为那些希望其投资组合(如加密资产、房地产、股票等)多样化的投资者降低风险,实现其资产回报最大化。

行情 | BSV过去五分钟涨近4%,短线突破135USDT:BSV过去五分钟涨近4%,短线突破135USDT,OKEx现报134.85USDT,火币现报134.54USDT。[2019/11/10]

相比于目前未偿债务总额约为 190 亿美元的 DeFi 借贷协议,全球债务市场总规模估计为 128 万亿美元。因此,Pledge 从固定利率借贷切入,对标的并不是现有的 DeFi 协议产品,而是纽约华尔街的传统金融机构,希望通过建设去中心化借贷市场,打造基于 NFT 的开放金融基础设施,加速 DeFi 在人们日常经济金融活动中的应用普及。

Pledge 是一个由算法驱动、基于 NFT 的跨链 DeFi 协议,涵盖许多主要公链上的借贷和衍生品。目前 Pledge 基于币安智能链而创建,目的是充分利用 BSC 相对于以太坊的区块时间与 gas limits 的优势进行快速、低成本的交易,并可访问包裹代币和流动性的深度网络。

Pledge 为目前 DeFi 带来的最大创新是 NFT 技术在金融的突破性应用。Pledge 用 ERC1155 标准生成的 NFT 可代表每一笔贷款和资产。Pledge 将发行 50 多种代表不同贷款的 NFT 作为不同的固定评级债券,每个 NFT 都能代表一个金融工具的所有权、义务和收益。这些工具可以用等级(风险差别)来代表「高级→初级」、「长期贷款→短期贷款」和「固定利率→可变利率」。可变利率贷款可以进一步分为再融资,每笔贷款在抵押品比例和类型方面都是不同的。Pledge 通过这些不同的 NFT 创造出不同的流动性市场,使其流动性易于获取。在 Pledge 的多维自动做市商模式下,意味着流动池具有 2 个以上的代币,可提供多个代币流动性。Pledge 也由此成为面向大众市场的一流金融 NFT 生态系统。

行情 | XLM过去五分钟涨超10%:据火币数据显示,XLM过去五分钟涨超10%,现报0.089307USDT,行情波动较大,请注意风险控制。[2019/7/18]

与其他 DeFi 项目不同的是,Pledge 专注于提供结构化的固定利率借贷、抵押固定收益产品、再融资、固定利息互换、以及围绕信贷市场的金融衍生品。这些市场每年约有 500 万亿的交易量。以 NFT 为代表的固定收益库、可变收益库、收益代币化和债券优先级方面的产品创新,让 Pledge 平台成为具有乐高积木组合性的开放金融基础设施。

在连续创业者 Tony Y. Chan 和斯坦福大学区块链教授 David Tse 博士的领导下,Pledge 在 DeFi 领域进行了大量金融产品创新,囊括了全世界所有债券工具,同时也利用智能合约制作了利息利率掉期、Monoline 责任保险,用户由此将 TradeFi (交易金融)融入 DeFi。

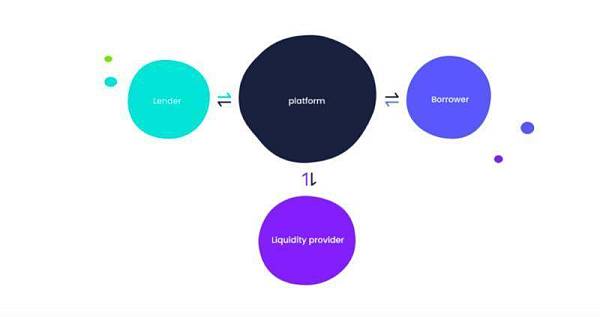

Pledge 协议的运行离不开借款人、贷款人和流动性提供者三个关键角色:

行情 | EOS在五分钟内快速上涨超3.50%:据Huobi数据显示,EOS在五分钟内快速上涨,由3.2675USDT最高上涨至3.3896USDT,最大涨幅达3.73%,当前报价为3.3281USDT,24小时涨幅为3.46%,行情波动较大,请注意风险控制。[2019/3/5]

借款人:将由超额抵押资产担保的 pToken (衍生品,标注了借贷利率以及到期日等要素)存入流动资金池,并获得相应的稳定币;

贷款人:将稳定币存入流动性池,并获得相应的 pToken,为协议提供流动性而获得固定的 APY;

流动性提供者:将稳定币和相应的 pToken 存入流动性池中,任何一方都可以借出或借用;每次贷款人或借款人进行交易时,他们向其池中的流动性提供者支付交易费。

为帮助理解,试举例如下:

爱丽丝手中有 1 个 BTC,但需要借入一些稳定币进行其他操作。此时,她可以用 1 个 BTC 作为抵押品,在 Pledge 协议中设置自己需要借出多少钱(假设 2 万 USDT),以及借款时间(假设 6 个月);此时系统会自动设置借贷利率(假设 10%),并生成一个 pBTC;爱丽丝可以将这个 pBTC 卖给流动性池,获得 2 万 USDT;此时的 pBTC 所代表的含义是:爱丽丝需要在 6 个月后,偿还本金 2 万 USDT 以及利息 1000 USDT;半年后,爱丽丝如约还款,赎回自己的抵押品 BTC。

BTC五分钟内上涨1.07%:BTC五分钟内上涨1.07%,上涨金额为76美元,其中火币Pro上现价为$7236.09。[2018/5/28]

同样地,贷款人鲍勃可以将自己手中多余 1 万个 USDT 等,投入 Pledge 协议中,设置自己存款时间以及存款利率,从而获得一个 pUSDT;到期后,pUSDT 将兑换回本金和利息。

在上述两个案例中为 pBTC、pUSDT 提供兑换交易的,就是流动性提供者,可以获得每次交易的手续费。

需要注意的是:一,利率一旦固定则不可变动,即铸造了 pBTC、pUSDT 等意味着协议达成,条款不可变更,即便后续利率上涨 / 下跌都与已经订立的合约无关;二,利率实时变动,即便上一周期利率 5%,下一周期利率也可能不同。

pToken 为 Pledge 用户提供了一种简单的方式,以承诺在未来的时间点转移价值。pToken 的交易让用户从货币的时间价值角度,将现在的价值转移到未来。为了促进借贷和清算,这些 pToken 可以转让,代表对指定到期的正项的(接受权益)或反项的(支付权益)现金流。Pledge 协议中的 pToken (pBTC、pUSDT 等等)将会演进为一个标准的金融 NFT,是可转让可交换的资产,同时是 Pledge 平台的基本构建模块。

为建成生态,Pledge 首创双重治理代币模式进行治理:PLGR 用作生态的功能性代币和治理载体,而 Master-PLGR (MPLGR)则被设计来实现一些高级的治理使命。PLGR 也可以被解释为生态系统中的实用代币,平衡生态系统,帮助鼓励 Pledge 用户质押。

贷款人通过将加密货币存入流动性池来赚取 PLGR 代币和利息。PLGR 为贷款人提供了一个相对固定的年利率(APY)。借款人将其抵押的加密货币资产存入流动性池,以对冲加密货币市场的风险,借出资金来进行日常活动。

通过 Pledge 首创的「桥接双代币」结构,其中一种加密资产可以用作流动性挖矿的工具,而另一种可以用作治理工具:

PLGR 是 DeFi 应用的流动性挖矿和应用代币,首先部署在 BSC 上,接下来将推出 Polkadot、ETH、Polygon 和以太坊的版本。每个环境都有自己的代币标准,每个版本的 PLGR 代币都可以在不同的区块链之间互换。

MPLGR 是 Master 治理代币,最初是基于 ERC20 标准建立的,未来将推出 BSC 标准。MPLGR 用于提出整个 Pledge 生态的治理建议,并更新关键参数和代币经济。

PLGR 和 MPLGR 之间的互换比例为 3:1,总供应量为 PLGR + 3*MPLGR = 3,000,000,000 (30 亿代币)。PLGR 和 MPLGR 的互换桥梁是去中心化的,基于智能合约实现。从 MPLGR 到 PLGR 代币的互换比例是 1:3,每个 MPLGR 可以通过互换桥梁即时换成 3 个 PLGR, 从 PLGR 到 MPLGR 代币的互换是 3:1,有一个 W (等待时间)的延迟时间,以及每月 / 每个区块的 T 个 PLGR 的互换阈值。这样可以实现生态内价值捕获和长期投资持有奖励之间的动态平衡。

Pledge 创始人兼 CEO Tony Y. Chan 表示,DeFi 最终将在整个金融市场占有 30% 份额,即 100 至 200 万亿美元。CTO Michael Ren 表示在不久的将来,Pledge 除了在原生加密货币板块推广借贷产品以外,还会大局进入小微贷市场。现在正在与美国地方银行及机构谈判收购及合作。这就需要 Pledge 用足够长的时间、足够久的耐心和足够多的创新,像 20 年前亚马逊开始蚕食传统商业一样,来颠覆传统金融业。

Cyber Journey盲盒 888个限量发行 9月8号15:00将在Mynft.io开售9月8号.

先是 DeFi,然后是 NFT,现在是 DAO。如果您正在阅读本文,那么您非常非常早的了解新事物.

微信、抖音、微博等数字媒体已经是我们日常生活中不可或缺的一部分。但是Web2时代背景下的数字媒体有着值得关注的不足之处,例如不可溯源、无法检验、易侵权、内容中心化审查、恶意篡改等等问题.

撰文:Holmes 利用区块链技术和通证激励机制来解决开发者利益分配不均、用户玩家资产归属等痛点,一直是游戏业者进入区块链领域孜孜以求的目标.

Human Guild成立于2021年初,目标是创建强大的加密社区,吸引新用户入驻,以及引领GameFi的革命.

ParaSwap 是一个去中心化聚合交易所,在自建的 ParaSwapPool 兑换池基础上,还聚合了 Kyber、Bancor、Uniswap、Oasis、Curve、0x 等协议的流动性.