从Compound在2020年6月推出“借贷即挖矿”开始带火了DeFi,“流动性挖矿”已经流行将近两年时间。由于DeFi带动链上活动量的上涨,导致gas费长期居于高位。2020年8月Curve发行治理代币时,在Gas Price为250 GWEI的情况下,一笔Curve中的存款交易需要约0.3 ETH的gas费。流动性挖矿在帮助项目冷启动的同时,也催生出巨大的泡沫,市场开始重新定义项目的估值,DeFi龙头也有不少价格直接相比高点下跌90%。

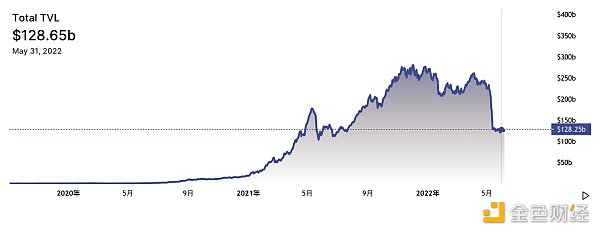

虽然当下正值新一轮的加密熊市,但是DeFi市场的体量相比2年前是巨额的增长。根据Defi Llama的数据,截至2022年5月31日,DeFi应用中的TVL为1286.5亿美元,与两年前2020年5月31日的11亿美元相比,增长约116倍;但与高点2021年12月3日的2779.8亿美元相比,下降了53.7%。这两年中,头部的DeFi项目建立起了品牌护城河,同时还不断创新迭代新版本,为市场提供更好的产品。

如今,流动性挖矿已经趋于理性,下文中,PANews将盘点早期的十个DeFi项目,看它们在流动性挖矿的潮水退去之后的现状如何。

Uniswap最初发布于2018年11月,通过一步步的创新巩固了自己的龙头地位,从最开始的Uniswap V1只能将ERC20代币和ETH组成交易对,到Uniswap V2可提供任意ERC20代币间的流动性,现在Uniswap V3可以自定义流动性区间和手续费比例。

今年5月,Uniswap的交易量约为626亿美元,和2020年5月的2.84亿美元相比,增长了约220倍;与2021年5月份的847亿美元高点相比,下降了约26.1%。截至2022年5月31日,当前Uniswap的流动性共59.7亿美元,与2021年12月1日高点的105亿美元相比,下降43.1%。

CZ:忽略FUD,Binance没有流动性问题且用户资金安全:9月8日消息,Binance 创始人 CZ 于社交平台发文表示,看到社区里有一些争论。当你做了正确的事,并且存在 FUD 时,就不必做任何事情。社区会维护你。让我总结一下。近期有很多负面新闻/谣言,类似银行挤兑、诉讼、法币渠道关闭、产品缩减、员工流动、退出市场等。

Binance 没有流动性问题。所有提款(和存款)均得到妥善处理。所有用户资金均安全,且 100% 妥善保管。

Binance 目前状态:胜诉的官司、银行挤兑处理并记录存款、新的法币渠道、旧产品的顺利淘汰和新产品的推出、新员工、新市场。Binance 的创始团队流动率可能也是世界上同等规模和年龄的科技初创企业中最低的。[2023/9/8 13:25:48]

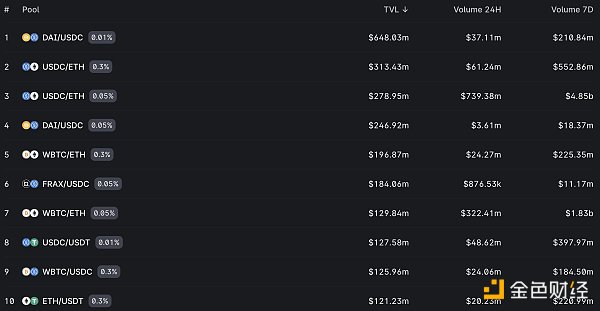

V3版本的更新使Uniswap的市场占有率进一步上升至74%。此前大多数DEX交易手续费比例默认为0.3%,而币安等中心化交易所的手续费比例在0.1%以内,DEX与中心化交易所相比并没有手续费上的优势。在Uniswap V3上线之后,由于可以在市场价格附近提供更为集中的流动性,交易者可以享受到更低的手续费比例,而流动性提供者的资金利用率得到提升,也会获得更高收益。可参考我们之前的文章:《数据透视Uniswap V3现状:0.05%手续费显优势,多链发展迅速夺回DEX失地》。

以6月2日的数据为例,Uniswap V3 USDC/ETH交易对中,手续费为0.05%的USDC/ETH交易对流动性低于0.3%一档,但是前者过去7天的交易量约为后者的9倍,0.05%一档的流动性提供者可以获得更高的交易手续费。

流动性服务协议Deliq Finance完成210万美元融资:3月8日,基于Avalanche的流动性服务协议Deliq Finance宣布完成210万美元私募融资,本轮融资由Shima Capital、LD capital、Polkastarter、 Bixin Ventures、Ghaf Capital、Colony Labs、7 o'clock capital、Extra watts、DCI capital、Greenhorns、ZBS capital、Gains associates、Damo Labs、Avstar Capital、GTA Ventures、VRM Ventures、Cryptodiffer、Top7、Cryptofomo 等参投。Deliq Finance使用独特的Liquidity-by-Staking机制,以透明的方式聚集流动性,以分散的方式引导流动性。[2022/3/8 13:44:10]

Sushi发布于2020年8月底,是Uniswap的早期分叉项目,试图在Uniswap没有推出治理代币的情况下通过吸血鬼攻击抢占Uniswap的市场。用户在Uniswap上提供流动性,再将LP代币质押到SushiSwap中进行流动性挖矿,某些交易对的APR一度在1000%以上。一段时间后,这部分流动性自动从Uniswap退出,并存入Sushi。

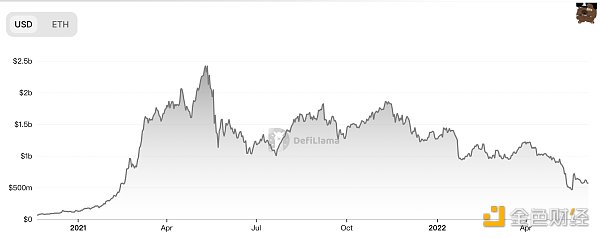

在Uniswap发币之后,Sushi逐渐失去优势。即使Sushi已经扩展到了十多条链上,且增加了Kashi的借贷和Miso的IDO功能,但仍然缺少核心竞争力。人员变动也一直是影响Sushi的不稳定因素,2020年9月,Sushi创始人Chef Nomi移交了管理员权限;2021年9月,匿名领导人0xMaki也宣布正式退出。Defi Llama显示,Sushi的流动性只有20.7亿美元,与2021年11月9日的70.4亿美元相比,下降了70.6%。今年5月份39.3亿美元的交易量,与去年5月高点的252亿美元交易量相比,下降84.4%。

波卡生态跨链流动性协议Basilisk赢得Kusama上第八个平行链插槽:9月22日消息,据PolkaWorld消息,9月22日下午17:13左右,Kusama网络的第8个平行链插槽拍卖结束!随后进行了15min的随机“摇骰子”来决定最后的获胜者,在17:28左右,Basilisk以锁定将近222,222个KSM成功赢得Kusama的第8个插槽,并将在2个小时之后,接入Kusama中继链,以平行链的方式出块。Kusama理事会在17:52投票通过了Motion358,正式开启Kusama的第9次插槽拍卖。目前出价最高的是Centrifuge的先行网Altair,目前一共收集到120,987个KSM。[2021/9/22 16:58:40]

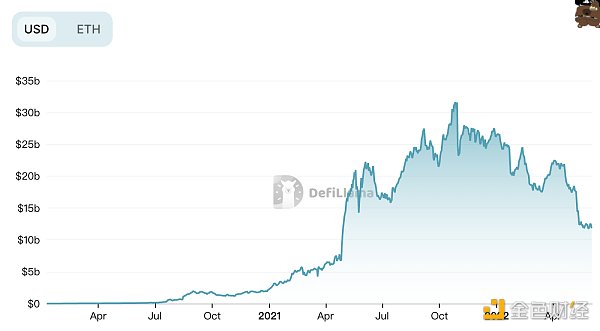

Curve发布于2020年1月,占据着主要的稳定币交易市场。由于Convex与同类项目的竞争,以及算法稳定币的兴起,“Curve War”使市场的相关参与方都需要购买CRV并质押,从而控制CRV的发放,为自己支持的稳定币在Curve上吸引更多流动性。

Uniswap V3通过0.01%一档手续费与Curve竞争稳定币交易市场,而Curve也通过各种创新试图进入跨资产交易市场。除了主要的稳定币兑换之外,Curve跨资产交易上同样做出了不少努力。Curve与Synthetix合作推出了一项跨资产交易功能,如将DAI兑换为WBTC的交易,首先会在Curve中将DAI兑换为sUSD,然后在Synthetix中通过合成资产交易将sUSD兑换为sBTC,再在Curve中将sBTC兑换为WBTC。由于现在SNX的市值逐渐走低,合成资产的流动性有限,大额交易受到Curve中sUSD等合成资产的流动性限制。

Curve的tricrypto2池也积累了超过4.7亿美元的流动性,USDT、WBTC、WETH三者各占约三分之一,当前交易手续费比例为0.069%,为市值前三的代币提供了一个低手续费、低滑点的交易途径。

DeFi流动性耕种项目BASED遭黑客攻击 将重新部署“Pool1”:DeFi流动性耕种匿名项目BASED官方宣布将重新部署质押池,官方发布推特称,有黑客试图将“Pool1”永久冻结,但尝试失败。而“Pool1”将继续按计划进行。目前抵押资金和BASED代币都是安全的。此前,此前报道,BASED是一个匿名项目,背后团队代号为GHOUL,和YAM相似,也是一个采用弹性供应机制的DeFi流动性挖矿项目,没有内在价值,且受模因驱动。和YAM一样,BASED也宣称主打公平分发,没有预挖和销售,没有人创始团队预留,没有投资机构占股,利益分配机会均等。根据其官网描述,BASED每24小时进行一次代币供应调整,以维持1个BASED代币等于1美元的锚定。[2020/8/14]

当前,Curve在各条链上共有89.3亿美元的流动性,与2022年1月5日的243亿美元相比下降63.3%,与两年前的1275万美元相比增加约700倍。

Bancor的白皮书发布于2017年2月,它是流动性资金池的发明者,创造了市场上最早的AMM DEX。从Bancor V2开始,支持提供单边流动性和无常损失补偿。

Bancor最初的愿景是为长尾资产提供与BNT绑定的流动性,因此在产品上,Bancor与Uniswap V1类似。在Bancor 3之前,所有代币都只能和BNT组成交易对。在资金利用率越来越高、交易手续费越来越低的今天,这种所有交易都需要通过中间代币BNT来完成的方式已经不合时宜。

动态 | 韩国央行对央行数字货币发出警告,称将导致流动性短缺和利率飙升:2月8日讯,据韩联社报道,韩国央行日前对央行数字货币(CBDC)的概念发出警告,称此举将导致流动性短缺和利率飙升。全球许多央行都在探索推出基于区块链技术的国家发行的数字货币的可行性,其可与法定货币一起流通。[2019/2/8]

今年5月,Bancor 3上线,引入了一种新的Omnipool架构,将所有代币的流动性整合到一个单一的虚拟vault中,可以降低gas成本、提高效率,交易以最佳交易路径进行,而不再必须通过BNT。当前Bancor中的流动性为6.2亿美元,与2021年5月10日的24.2亿美元相比下降74.4%。

Synthetix诞生于原来的稳定币项目Havven,后来在2019年2月改变货币政策。Yearn的创始人Andre Cronje曾在推特上表示,“Kain和Synthetix发明了流动性挖矿”。Synthetix创始人Kain回应称,其灵感来自于Livepeer和Fcoin。当时还没有“流动性挖矿”一词,而被称为“LP奖励系统”。

Synthetix是一个合成资产协议,主要通过超额抵押SNX代币来合成正向或者反向的加密资产、指数、股票等,最主要的是合成资产是稳定币sUSD。sUSD的发行量为9870万,与两年前的753万相比增长了12.1倍,与2021年8月25日的高点3.29亿相比下降70%。

Yearn是流动性挖矿后的产物,上线于2020年7月,开创了代币公平发放的模式。Yearn也是收益聚合器类的一个代表性项目,通过将用户资金集中起来,参与Curve等协议中的流动性挖矿,从挖矿收益中提取一部分的绩效费作为协议收入。Yearn锁定有一定量的CRV代币,因此参与用户可以获得比自行挖矿更高的收益率,也可以省去复投的gas费。

由于Convex等竞争者的加入,且流动性挖矿也因为收益率下降而逐渐失去吸引力,Curve 3pool、Aave V2 USDC存款、Compound USDC存款三者组成的DeFi无风险收益率已跌至1%附近,Yearn的市场逐渐缩小。

Yearn的收益受管理的资金规模影响,当前TVL为11.9亿美元,与2021年12月4日的高点69.1亿美元相比,已经下降82.8%。因为收入的下降,但每个月仍然需要花费运营费用,Yearn从今年开始一直处于亏损之中。

MakerDAO是最早的DeFi项目之一,一开始推出的稳定币是单抵押SAI(抵押品只能为ETH),2019年11月启用现在的多抵押稳定币DAI。

在2020年3月12日的市场暴跌之后,MakerDAO积极地扩展了支持的抵押品。现在MakerDAO中支持4种DAI铸造方式:超额抵押;锚定稳定模块;现实资产抵押;直接存款模块。其中,通过锚定稳定模块铸造的DAI占据DAI总量的将近一半,为DAI提供了足够的退出流动性,也使得DAI和中心化稳定币越来越接近。

作为一种软锚定于1美元的稳定币,DAI在价格稳定方面很少让人失望,几乎没有发生过长期低于1美元的情况。在2020年3.12极端行情中,出现10%的溢价,之后增加了更多的抵押品,且引入了锚定稳定模块,以后即使出现极端行情,这种情况也几乎不会再出现。

目前,DAI是市值最大的去中心化稳定币,发行量为67.6亿,与2022年2月15日高点103.8亿相比下降34.9%,与两年前的1.29亿相比增加约51倍。

原名EthLend,2017年进行融资,2018年宣布推出Aave品牌,2019年第二季度上线强制平仓机制,此后又进行过多次升级。最新的Aave V3提升了用户资产在各个网络之间的流动性和资本效率。Aave V3已经部署到Polygon、Fantom、Avalanche、Arbitrum、Optimism、Harmony这几个网络上。

如今,Aave的业务仍在集中在以太坊主网、Avalanche、Polygon三个网络的Aave V2中,Aave V3在各个网络中的存款均不足1亿美元。当前Aave V2在各个网络中的总存款为125.6亿美元,总借款36亿美元,TVL 89.6亿美元。总存款与峰值时2021年10月26日的315.9亿美元相比下降60.2%,与两年前相比增加161倍。

Compound于2018年9月份上线,也是最早的DeFi项目之一,之后在2020年6月份推出了治理代币,通过“借贷即挖矿”的方式开启了“流动性挖矿”的热潮。

但是Compound在后续发展中缺乏创新,也没有抓住多链发展的机会,Compound Chain一直没有正式上线,逐渐被Aave拉开差距。

Compound在运行过程中还出现过一些小问题,如2020年11月26日,Coinbase Pro上DAI的价格上涨至1.34美元,导致Compound预言机价格异常波动,引发超过8000万美元的加密资产被强制清算。2021年9月30日,在第62号提案通过并执行后,合约内有一个错误,导致应该缓慢分发的COMP代币被错误发放,约28万枚COMP受到影响,当时价值8000万美元。

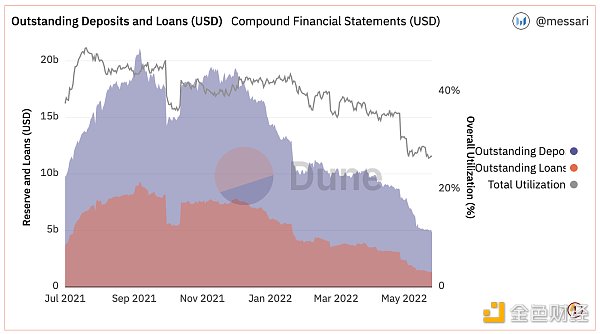

如今,Compound中共有存款约56.2亿美元,借款12.9亿美元,TVL 43.3亿美元。虽然借贷市场的体量很大,但独立用户数并不多,据Dune Analytics数据统计,过去30天,Compound平均每天的存款人只有78个,借款人只有24个。Compound协议的收益来自于存贷款之间的利息差,贷款越多、利息越高,Compound的收益就越高,现在的借款量比2021年9月6日峰值时的93.1亿美元相比下降86.1%。

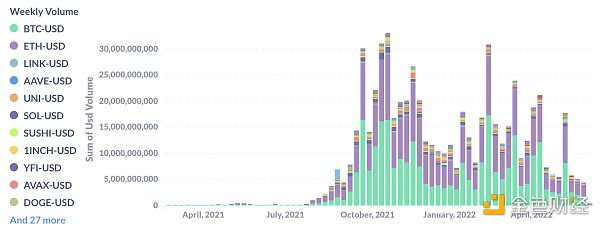

dYdX是一个去中心化交易所,为用户提供永续合约、保证金交易和借贷服务。dYdX成立于2017年7月,2018年推出了保证金交易和借贷功能。2021年2月,dYdX在基于StarkWare的StarkEx上推出了跨保证金交易的永续合约产品,这也是dYdX现在的主要产品。

在推出治理代币后,流动性挖矿的实施将dYdX的交易量和持仓量双双推向了新的高度。但是,随着DYDX代币价格的下跌,交易量呈下降趋势。

以dYdX在L2上交易量较大的BTC/USD交易对为例,据官方统计,2022年5月29日~6月4日期间,一周时间的总交易量为17.7亿美元。而高点时,2022年2月13日-2月19日期间,BTC/USD的交易量为172.7亿美元,目前已下降89.8%。

发展较好的DeFi项目Uniswap、MakerDAO、Aave等,均已有多年历史,品牌效应带来的护城河使它们在面对分叉项目的竞争时保持优势。

持续的创新才能更好的占有市场,如Uniswap、Curve增加了交易的核心功能,使竞争力进一步增强。多链发展已成为趋势,可帮助知名项目扩展市场。

即使近期DeFi的各项数据已经出现较大幅度的下跌,但与两年前相比,整体TVL、Uniswap月度交易量、Aave存款等数据仍有上百倍的增长。

“?如果未来,全人类有机会使用各种自由开放的DeFi服务的时候,应该感谢在过去历次黑客攻击事件中受损的DeFi用户,以及各位孜孜不倦,不忘初心的DeFi开发者们.

一切伟大历史事变, 可以说都出现过两次。 (by 黑格尔) 今天凌晨,美联储降息了。总统特朗普表示十分不满,他即刻在Twitter上开炮,矛头直指降得不够猛.

随着行业的不断发展,DeFi 越来越具有与传统金融业逐鹿的竞争力。在借贷协议和去中心化交易所 (DEX) 的推动下,DeFi 中的 TVL(总价值锁定)价值 821.8亿美元(截至 2021 年.

瑞士央行行长Thomas Jordan表示,稳定币可能会比目前的加密货币应用更广泛,但是在某些情况下可能会妨碍货币政策.

Aave,以前称为 ETHLender,现在是 DeFi 领域的前沿应用。Aave 是该领域中第一个提出闪电贷概念的人。在闪电贷之前,你必须用一个超额抵押的资产来借贷另一个资产。

前言 MEV 是 Miner Extractable Value 的缩写,即矿工可提取价值。2019 年,智能合约研究员菲尔·戴安(Phil Daian)和他的同事们一起撰写了 Flash Bo.