原文作者:Jessica,?Aaron, Rosie

原文来源:A&T Capital?

摘要:Web3市场遭遇寒冬,但builders仍在持续耕耘和布局。哪些赛道仍然火热?头部基金在熊市都投了哪些项目?A&T Capital统计了2022.5.1-2022.8.13期间加密货币市场的融资数据,总结出了一级市场融资情况、Alpha & Beta项目趋势、以及部分头部机构主要投资偏好。

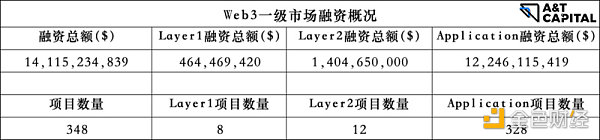

一级市场数据融资概览

Alpha & Beta项目趋势总结

部分头部机构主要投资偏好

投资总结

首先定义我们研究涉及的投资方向。

Layer 1 包括数据层、网络层、共识层和激励层的扩容解决方案,典型例子包括Avalanche,Solana等

Layer 2 包括 - 合约层项目,典型例子包括Perpetual protocol、Scaling等

应用层项目里面涉及21个不同的行业标签,其中需要具体说明的有:

Web Builder:表示web3网络、区块链搭建服务,和基础设施区分开来

Legal:表示合规服务

Environment:表示ESG相关服务

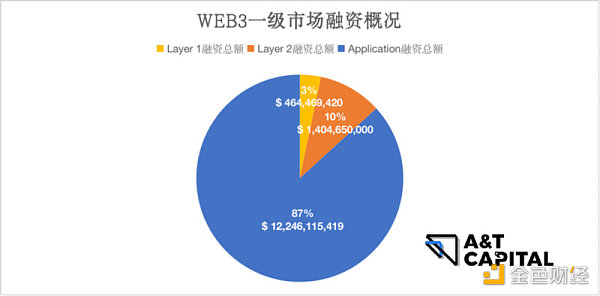

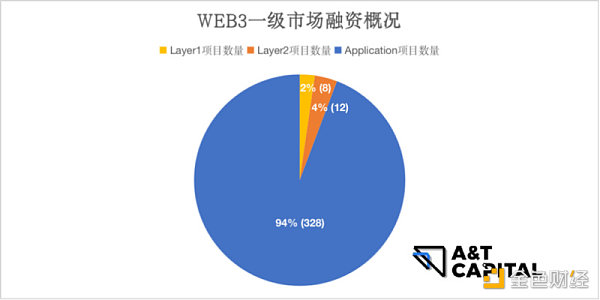

基于以上统计数据,2022.5.1-2022.8.13应用层最获得Web3行业资本的青睐,出现了最多的被投项目 :87%资金流入应用层,94%的融资项目也是在应用层。

第111次以太坊核心开发者共识会议:计划在未来几周将EIP-7044等提案合并到Deneb规范中:6月19日消息,Galaxy研究副总裁Christine Kim发文总结第111次以太坊核心开发者共识会议,共识层团队讨论了Deneb升级的最终范围,验证者证明与聚合期限的潜在变化,以及将最大有效验证人余额从32枚ETH增加到2048枚ETH的建议。首先,开发者讨论了在Deneb中包含哪些以CL为中心的EIP,Teku开发者Mikhail Kalinin围绕EIP-6988进行更新,该提案提出了一个代码更改,以防止强行从网络中弹出的slashed验证器被协议选为区块提议者。开发者还讨论了EIP-7044、EIP-7045与EIP-4788三个提案。其中,EIP-7044提出一个代码更改以改善质押者体验,确保签名的验证器退出永久有效。EIP-7045提出代码更改以加强网络的安全性,扩大证明槽的包含范围。EIP-4788提出一个代码更改,以改善质押者体验,它将公开信标链区块的根,其中包含EVM内部链状态信息,供DApp开发者的信任最小化访问。以太坊基金会研究员AlexStokes表示,计划在未来几周内将上述三个EIP合并到Deneb规范中,并鼓励CL客户端团队尽快对其进行审查。

同时,CL客户端团队已同意在下一个EIP-4844测试网Devnet6上测试增加的blob数量,并在两周内就此事做出最终决定。与围绕最大blob计数的讨论相关,Nimbus开发者arnetheduck提出了在上海升级后主网上增加区块重组的问题。arnetheduck提议考虑更改4秒的最后期限,以聚合验证者证明并通过网络发送它们,并决定进一步予以调查。以太坊基金会研究员MichaelNeuder提出取消32枚ETH质押上限,以帮助减少活跃验证者集的增长。开发者讨论了这一变化的潜在缺陷,以及将该提案与智能合约启动的部分和全部提款直接从EL中启动的可能性。开发者同意继续讨论在ETH Magicians和Discord上异步更改以太坊验证器有效余额的实施细节。此外,以太坊核心开发者就Holesky测试网启动进行了第一次协调电话会议,Holesky预计将在年底前取代现有的Goerli测试网。[2023/6/19 21:46:42]

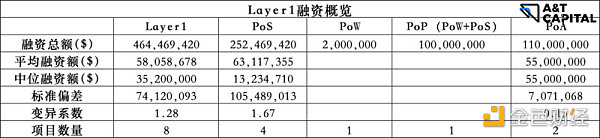

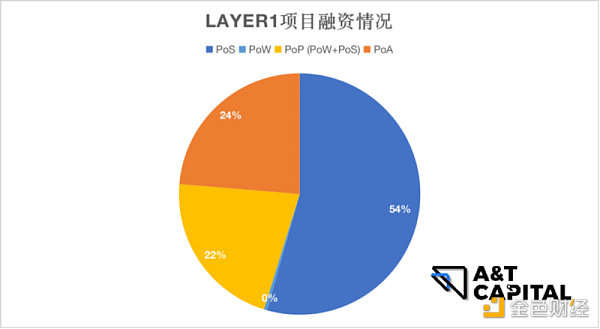

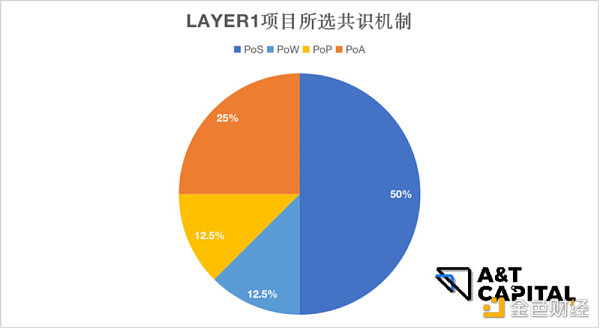

PoW占比非常少,其融资金额小于总融资金额的1%:由此可见,PoW存在的诸多问题(过高的能源消耗,大规模使用情境下低效,以及PoW高昂的硬件成本与竞争环境,给矿业带来了资本密集化的特征,催生了中心化趋势),因此资本更加青睐PoW以外的模式。

数据:近24小时全网爆仓2.13亿美元,以太坊爆仓近1亿美元:金色财经报道,据Coinglass数据,近24小时全网爆仓2.13亿美元,其中以太坊爆仓9527.08万美元,比特币爆仓4845.29万美元。[2022/8/27 12:51:31]

PoS是layer1中融资表现最好占比约总金额50%,明显超越其他category的赛道。融资情况来看市场对于PoS Layer1尤其看好。PoS相比于PoW有更低的能源消耗,更高的可扩展性和交易吞吐量。

PoP(PoW和PoS的混合模式):获得融资金额占比总量22%

。PoS并非完美解决方案,混合机制结合了PoW和PoS的好处

。避免了1.中心化 2.安全风险 3.MEV风险 4.PoS协议所导致的DoS风险

。避免了PoW的高能耗和低性能

PoA获得融资金额占比约25%。模式可以在不牺牲安全的前提下,保障速度和高性能。与区块链传统的运作方式不同,但是提供了一种新兴的区块链解决方案,可能非常适合私有区块链应用

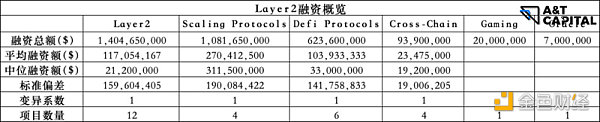

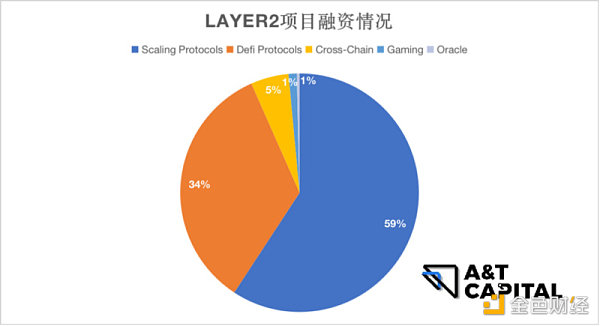

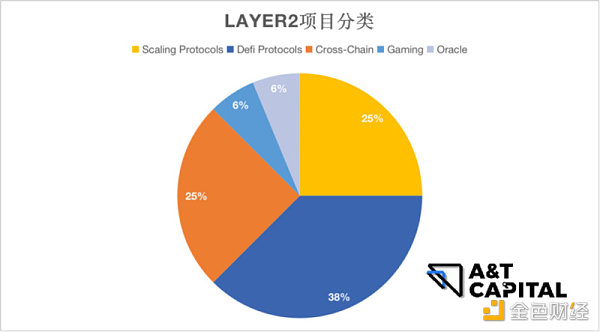

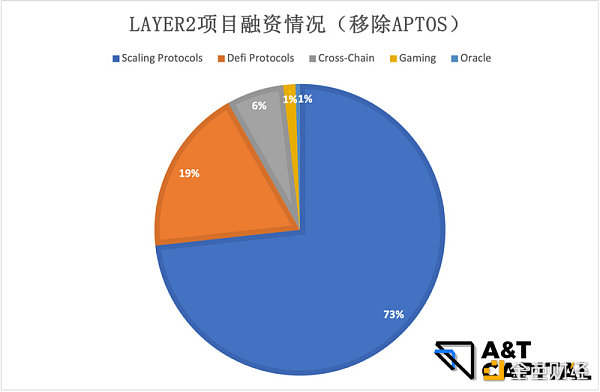

总体来说,Scaling Protocols和DeFi Protocols有更好的融资表现。

Scaling Protocols

。Scaling Protocols:投资机构对于扩容协议这一整体赛道的下注增高

。市场对于扩容方案的需求因为更高的gas fee / TPS / latency变强

Defi Protocols

。Defi Protocols赛道整体关注度高 (34%)

。66%项目做跨链协议方向(DEX跨链聚合协议),但是从融资金额上来看表现并不突出,仅占总融资数额11.5%

。Defi Protocols中,基础设施融资数额占比56%,稳定币借贷协议融资数额占比32%

声音 | 江卓尔:任何牛熊市发生的事件都不是牛熊转化的根本原因:江卓尔刚刚在微博上发表对牛熊市的看法,他表示,牛市是比特币(因为去中心化)的使用刚需创造的,使用刚需在比特币总量有限的情况下,经过屯币+炒币的放大(放大100倍以上)创造了牛市。就像鸡叫不是天亮原因一样,任何牛熊市发生的事件,都不是牛熊转化的根本原因。韭菜要深入学习牛熊转换背后的客观规律,而不是把牛熊归因到某些具体的事件上。[2018/12/3]

。Aptos为行业alpha,考虑看作离群值。把Aptos从Defi Protocols中移除,Defi Protocols的funding amount占比降低到19%,说明Defi赛道的关注度呈冷却的趋势,而相较而言,Scaling Protocols赛道的占比达到了overwhelming majority(73%),为市场关注度最高的热门趋势。

Oracle

Oracle方向获得融资的项目非常少,占L2 总融资数额的1%。原因可能在于,1)Oracle的概念没有什么创新;2)Oracle的使用受行业限制,而且需要现实生活的数据 (i.e. 保险/房地产),如今比较火热的赛道i.e. GameFi和NFT大多数不需要Oracle

游戏

GameFi相较于其他赛道例如Defi,对交易速度和gas fee的要求更高。General Layer 2提供了潜在的扩容解决方案,但是在这一次的研究cover到的项目叙事中出现了为GameFi专门打造的protocol。这可能说明GameFi类型应用有具体的需求是通用的Layer 2无法完美解决的,这个方向值得继续研究。

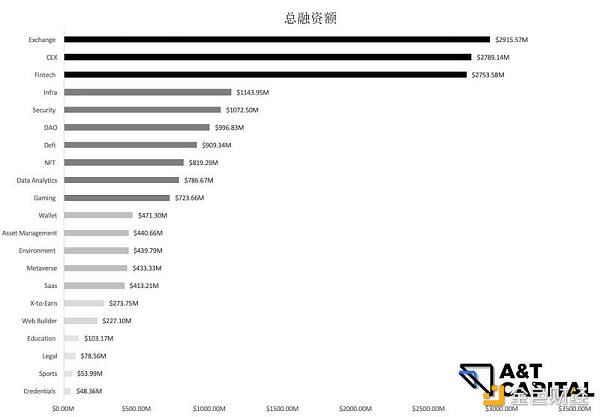

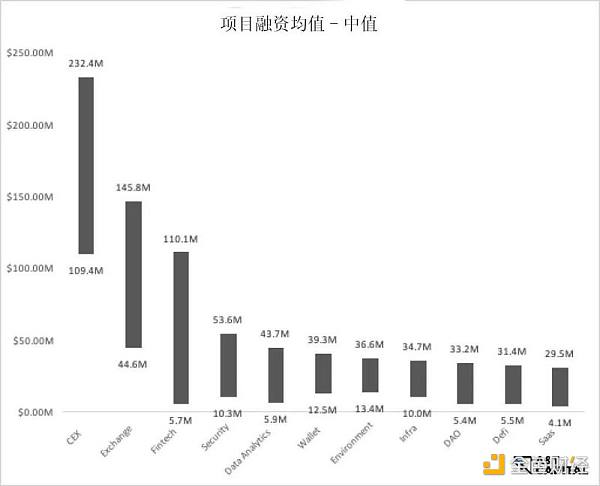

由上图所见,融资标的中交易所、金融科技共占47%,其余均低于6%,分布比较均匀。

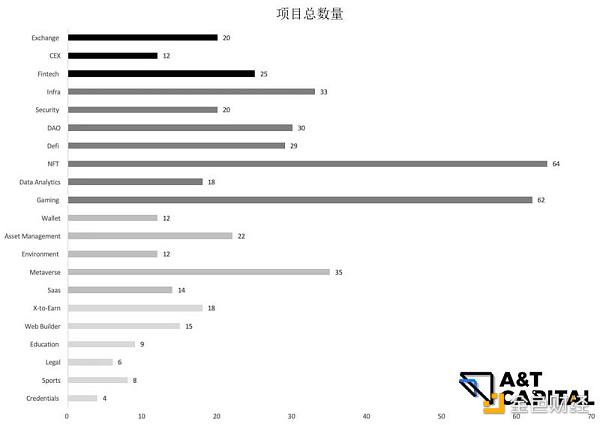

大趋势(总体)

融资金额前三的类别:交易所、中心化交易所、金融科技。

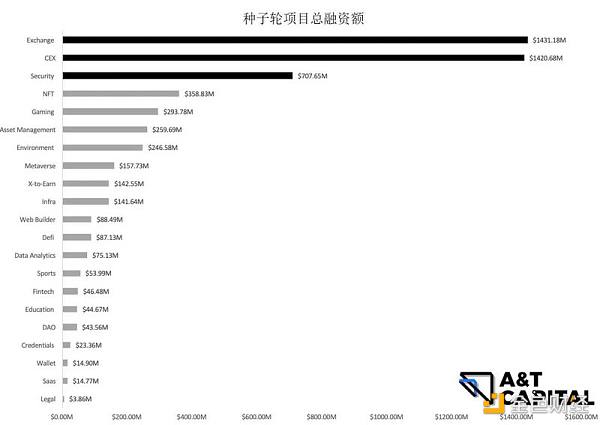

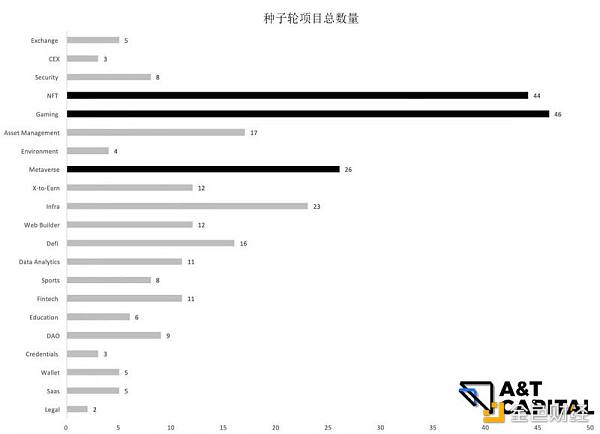

融资项目数量前三的类别:NFT、游戏、元宇宙。

分析 | Coindesk分析:比特币若在6410美元附近探底 或将迎来熊市:据Coindesk分析,过去4小时的阻力指数显示,比特币目前的支撑位为6540美元。若比特币在6410美元附近探底,则预示着熊市即将到来。[2018/9/17]

新趋势(前种子轮 - preA轮)

由图可见,种子轮融资项目数量前三类别:游戏、NFT、元宇宙。种子轮融资金额前三类别:交易所、中心化交易所、安全。

Layer 1 - 以PoS和hybrid chain为最主要的热门趋势,能看到hybrid chain的关注度越来越高,间接证明大家对于PoS潜在的security问题已经关注到,并且在寻找能balance security和efficiency的方案。

Layer 2 - 以general scaling protocol为最主要的热门趋势,新增方向包括针对行业的layer 2 chain。

Application - 大趋势和新趋势都是以短期能在二级市场流通的项目为热门趋势,新增的一个大方向为security。

首先定义Alpha:

Alpha市场的特性是在交易驱动的融资。具有Alpha特性的项目需要表现为同一个Layer的类别中明显超越其他项目。我们在本文中寻找的Alpha项目,需要满足总融资超过其所在赛道平均融资的2倍以上。

2-1.1 Layer1

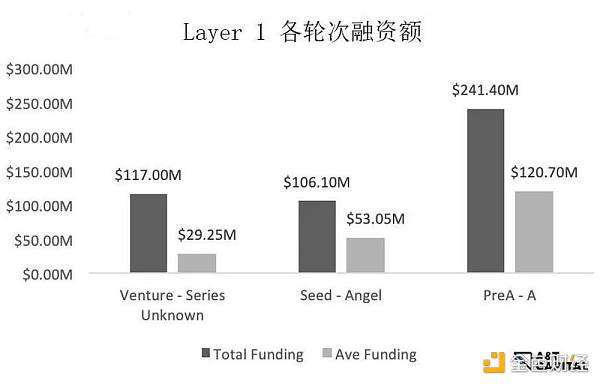

由图所示,Layer1里没有看到alpha。

2-1.2 Layer2

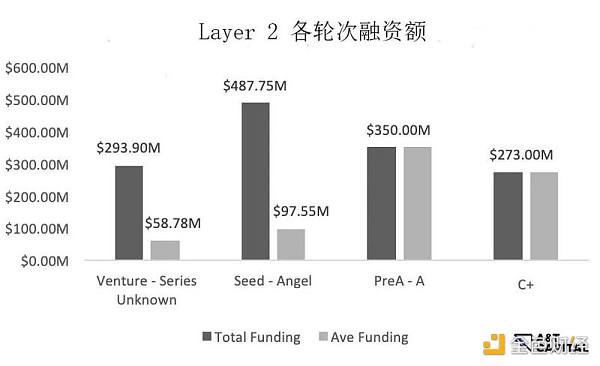

由图所示,Layer2中Seed-Angel阶段存在Alpha,Polygon是这个stage里的alpha项目。其他如PreA-A,B-C,C+都没有Alpha。

金色相对论 | 邢特里:熊市有助于行业洗牌:在本期金色相对论中,UMining CTO邢特里博士表示:从任何行业来看,不管是应用类还是技术类的发展都是有周期的。没有长盛不衰的行业,哪怕在一定时间内都兴盛的行业里面,它也必然会经历牛熊交替。 其实整个区块链产业来看,从项目方到资本到周边生态,比如媒体和服务行业都会受到熊市的影响。但是如果做区块链技术,或者将现有技术如AI结合区块链技术来解决一些现有的应用场景的需求,还是有意义的。

熊市筛选掉的项目主要是:1、态度有问题、本身就没打算做事儿的项目;2、想做事儿但团队实力不行的。熊市更难生存,从融资到市场推广等等都需要团队的力量。 所以,对于态度端正能力实力又好的团队,熊市不是坏事儿,把那些扰乱市场秩序的空气项目洗掉挺好的。毕竟,良币驱逐劣币。[2018/9/14]

2-1.3 应用层

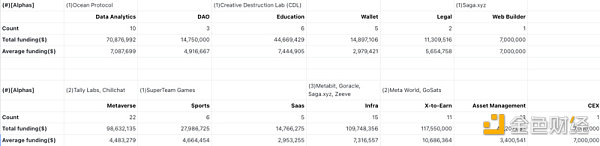

Seed-Angel

PreA-A

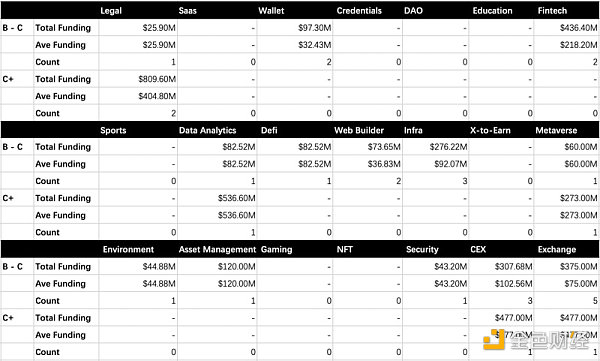

B-C & C+

定义Beta:

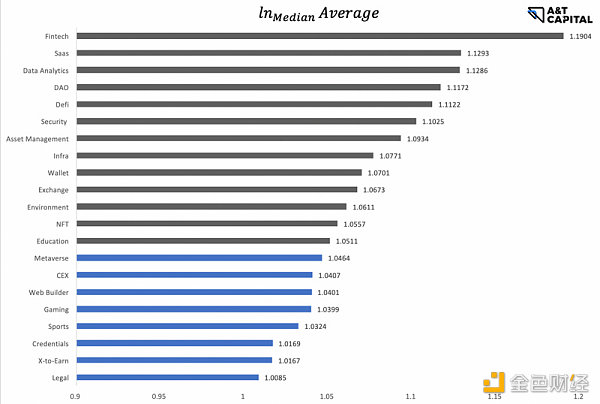

Beta市场特性是市场驱动融资。Beta衡量市场对某行业/技术类别整体是否看好。具有Beta属性的赛道融资普遍不错。统计上的离散系数(coefficient of variation)越低,表示赛道融资离散度低,进而体现市场有beta属性。我们进一步用平均数和中位数做差来交叉对比验证。CV较低且average和median的差距不大的市场更体现beta特性。我们用 CV

2-2-1. Layer 1 & Layer 2

总体数量太少,不具有统计意义。总体来说,Layer 1 & Layer 2属于融资额度高,赛道火热。按照技术流分项目的话,融资额度相差不大。

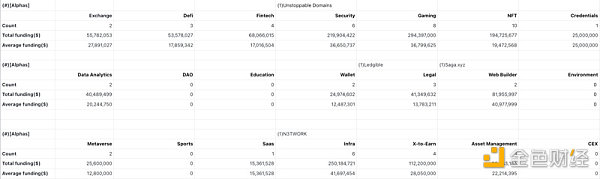

2-2-2. Application

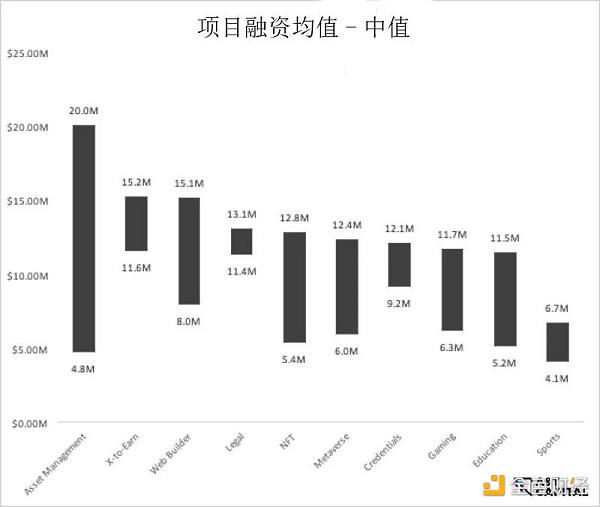

由上图可见,从CV1.5以下低离散度的角度来说,beta市场可以大致定为Wallet、Gaming、Web Builder、Sports、Education、Environment、X-to-earn、Credentials和Legal。但是因为一个季度的数据量会对CV的可信度造成影响,这里用AVE-MEDIAN做cross verification,如下。

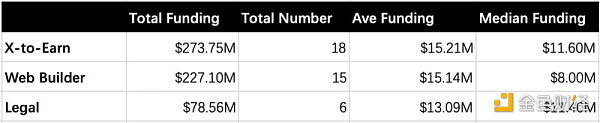

由上图可见,X-to-earn、Web Builder、Legal是经验证的beta。其具体融资数据如下。

2-2-3. 总结

在应用层里,通过两种算beta方法的对照下,得出X-to-earn、Web Builder、Legal具有beta属性。

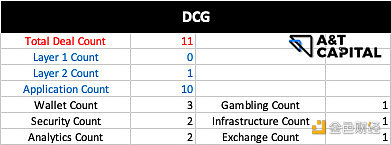

DCG 共投资10个项目。在阶段上没有偏好,从seed到series F都有布局。DCG投资的layer 2项目为polygon,其他9个项目均为application。在投资的9个application里,偏好从高到低:

Wallet,这也包括exchange里有built in的wallet

Security,包括代码审计、安全检测

Analytics tools,主要是数据数据分析、追踪、alert

A16z crypto出手了2个application项目,均为seed轮次。2个项目均为平台型项目:

Creator platform聚集创作者,帮助他们NFT化他们的原创作品

NFT pledging platform让所有由于高门槛nft无法玩一些游戏的玩家通过这个nft借贷平台成功访问这些游戏,最终在平台完成所有支付后即可拥有这些NFT的所有权

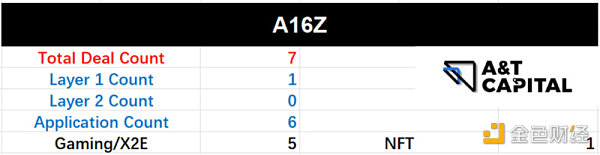

A16Z共出手7次,包括1个Layer 1项目 - Aptos,和6个application项目。

在投资的6个application里,轮次包括2轮seed和4轮series A,方向包括:

5个gaming/x-to-earn

1个nft项目

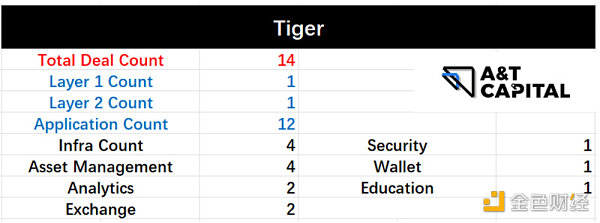

Tiger共出手14次,1个layer1,1个layer 2及12个application。Layer 1的项目为Aptos,Layer 2的项目为polygon。在投资阶段上,14个项目从seed到series D均有出手,没有明显阶段的偏好。

在投资的12个application里,偏好从高到低:

4个Infra类的项目,包括staking service、DID、deployment platform

4个asset management

2个analytics和2个exchange

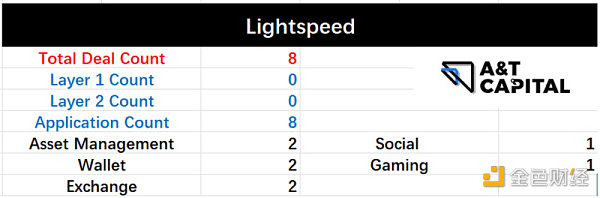

Lightspeed共出手7次,7次投资时间均为application。在投资阶段上,从seed到series D均有出手,阶段上没有偏好。

在投资的7个application里,偏好从高到低:

2个asset management

2个wallet

2个exchange

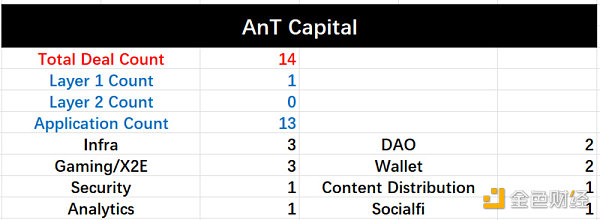

A&T Capital共出手了14个项目,其中包括1个Layer1 - Mysten Labs。在投资轮次上,有明显偏好早期的趋势,其中包括7个种子轮和2个A轮。

在投资的13个application里,包括:

3个infrastructure?

3个gaming/x2e

2个wallet?

2个DAO工具?

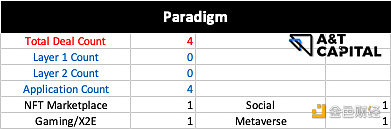

Paradigm共出手4次,4个投资均为application。在投资轮次上,4次出手均为seed轮。在投资的4个application里,包括nft marketplace、gaming/x2e、social、metaverse。

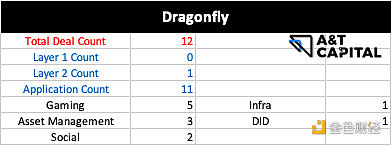

Dragonfly共出手12次,其中包括1个layer 2 cross chain bridge,另外11个均为application。在投资轮次上,主要聚焦在早期seed轮,和成长期。在投资的12个application里,偏好从高到低:

5个gaming

3个asset management

2个social

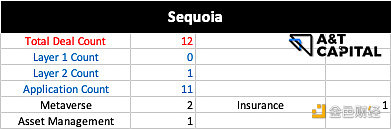

Sequoia共出手5次,其中包括1个layer 2 - starkware,另外4个均为application。在投资轮次上,有明显偏好后期的趋势,其中包括一个ICO轮项目。在投资的4个application里,包括:

2个metaverse

1个asset management

1个insurance

在本文中,我们回顾了加密行业在2022.5 - 2022.8期间获得机构基金投资的项目,总结有以下主要趋势:

从投资阶段看,市场上的基金在熊市里更愿意出手非常早期或后期项目;退出方式以短期内能进入二级市场为主,能看到对链游和加密资金管理项目的投资数量增加;

从投资方向看,Layer 1以PoS为主,hybrid chain的关注度显著增加;Layer 2以general scaling为主,industry-specific chain的关注度提升;应用层以游戏、NFT为主,对安全赛道的关注度明显在增加。

A&T Capital

个人专栏

阅读更多

DeFi之道

财经法学

成都链安

金色早8点

Bress

链捕手

PANews

Odaily星球日报

时间是 10 月 14 日。地点位于英格兰利兹附近的一间房子。手机响起的时候,劳伦斯 ? 戴正坐在沙发上享用炸鱼薯条晚餐。短信来自他在 Indexed Finance 的一位同事。这是个加密货币平台,用来创建可以代表其它若干币种的代币,相当于一个指数基金,只不过是在区块链上。这位同事发来的是一张最近交易记录的截图,后面跟着个问号。

注:原文作者是 Volt Capital 合伙人 Mohamed Fouda。在过去的一年中,一些备受瞩目的应用已启动了自己的特定应用链,或宣布了相关的计划.

8月5日,在区块高度#12965000(北京时间8月5日20:33),备受瞩目的以太坊伦敦升级完成。伦敦升级涉及众多提案,其中最令人关注的是EIP-1559.

在经过探讨和不断的改进后,以太坊开发团队终于即启动第一个公开的、多客户端测试网 v0.12 - Altona.

Layer2 赛道的四大天王是 Arbitrum 、Optimism、zkSync 以及 StarkNet.

文/Ben Giove,Bankless分析师加密货币的下一步是什么?让我们谈谈基础设施和应用程序中的一些令人兴奋的领域,看看它们可能是什么?在接下来的几个月中,Layer 2有望继续增长.