我很悲观,因为我相信使用批发模式的CBDC将在所有主流经济体推出。因为他们已无路可走,不使用这样的工具来安抚平民,从财政上压制贵族,就无法走出通胀的困境。

原文:《Pure Evil》by Arthur Hayes

编译:郭倩雯,ChainCatcher

以下所表达的任何观点均为作者的个人观点,不构成任何投资建议。

也许除了光速,一切都是相对的。因此,当我称央行数字货币(CBDC)为“纯粹之恶”时,下一个合乎逻辑的问题应是——从谁的角度来看?

对一些人来说是邪恶的东西,对他人可能是纯粹的善良产物。

这场悲剧的三个参与者是:

“我们(也就是民众)”,或那些被统治的人。

政府和幕后操纵的精英。

由特定国家政府特许的商业银行。

对我们普通民众来说,CBDC会对人与人之间诚信交易的权利进行全方位攻击。对政府来说,这是改变人民行为的最佳工具,因为我们自愿将自己的生活上传到Instagram和抖音等社交媒体平台上。对银行来说,CBCD将持续威胁其生存。

大众的冷漠会让政府有机可乘,轻松用CBCD换走我们的实体现金,金融监管的乌托邦(或反乌托邦)即将到来。但我们有一个也许并不现实的盟友,能阻碍政府实施最有效的CBDC架构来控制普通民众——这个盟友就是国内商业银行。

中本聪“大人”带来了区块链。虽然他的纯洁与善良如阳光普照,但其在区块链上的教诲可能会被一些居心不良的人扭曲。这是一个非常重要的问题,因为未来的通货膨胀将与我们在过去50年中已经习惯的通货膨胀截然不同——这种危机将要求政府采取一种同样新颖、受区块链驱动的机制,即CBDC来进行阻止。我认为CBDC将使政府能够有力地解决这种新的通货膨胀,但会给人民带来众多损失。

让我们祈祷吧。

自20世纪70年代初,汇率开始浮动,自此之后,世界上最大经济体的参与者们在很大程度上经历了金融性质的通货膨胀。那时,人们的法定货币下跌惨烈,但生活成本的并不至于攀升太多(至少在很大程度上)。

自1983年以来,油价上涨了近180%,CAGR(复合年均增长率)为2.75%。自1983年以来,标准普尔500指数上涨了近35倍,CAGR为8.44%。能源是主要货币。从这个角度来看,美联储平均仅比2.00%的通胀目标高出0.75%。在同一时期,美联储的资产负债表从几乎为零增加到近9万亿美元。

疯狂印钞有利于金融资产价格,反过来又极具推动全球收入不平等——但这种通胀并不会破坏政府稳定。这种通货膨胀使得中央公园对面57街上的一套公寓飙升至数亿美元的价值;这种通货膨胀使你在随便一个国际金融中心的咖啡馆里可以赚到25美元。

但我们今天面临的是一种更可怕的通货膨胀:食品和燃料通货膨胀。除了最富有的人以外,无人能幸免——所有人将被迫流离失所,而它的铁腕正扼住世界上所有的发达国家和发展中国家。平民们根本不在乎他们所属的政府应实行什么样的经济“主义”。他们正饥寒交迫,如果那些掌权者无法立即解决问题,那就应该发动政变,让当局者让位。

Art Gobblers地板价突破20ETH:11月2日消息,据Dune Analytics数据显示,由知名美国动漫Rick and Morty主创之一Justin Roiland联合加密风投Paradigm推出的NFT系列Art Gobblers自11月1日4:20开放铸造以来,地板价已经突破20ETH,全网总交易额为29,020ETH(约合4527万美元)。[2022/11/3 12:11:26]

于是,政府陷入困境。他们必须印发钞票,把钱分发给那些受苦的人。但与此同时,政府还必须确保资本不会失控。在整个人类历史上,世界从未承受如此之低的利率与如此之多的负债。总体而言,储蓄和资本将承受重大损失,因为债务需要通过通货膨胀被消除。在传统的金融货币体系下,它的两个目标不冲突——不印钞票会让人们受苦,但印钞票会通过通货膨胀摧毁资本——政府将需要依靠某种技术创新来实现这两个目标并继续掌权。

我相信创新的答案将是CBDC。

打开你的钱包,拿出你的现金。把手伸进口袋或手提包,拿起你的手机。现在,试着把你的现金塞进你的手机。

如果这是科幻电影的一幕,那你也许会成功——但你已经发现,这种物理在现实世界中并不成立。

CBDC是政府发行的数字货币(即数字现金),以纯粹的电子形式存在,使你无可以视上述情况。它是基础货币,就像实体现金一样——是央行的负债。这与你所熟悉的电子货币不同,电子货币依托传统的商业银行运行。这些货币——由银行系统通过贷款创造——是由信用货币构成的,而不是中央银行的直接负债(一种冷冰冰的硬现金)。

CBDC和当前电子现金的另一个很大的区别是,区块链技术提供创新,因此政府可以对CBDC进行编程,使他们百分之百处于控制。这种额外的管控使他们能够解决受两重困扰的通货膨胀问题。

在这个CBDC的反乌托邦中,人们不再会走上街头抗议食品和燃料高价,而是将直接获得电子货币,更能负担得起主食的价格。除了收益率低于通胀率的政府债券之外,那些有资本的人可能会被禁止进行任何其他投资——这些限制是通过货币本身的编码来实施的,而不仅仅是法律。这一切都可以通过编程来完成,几乎不会出错(如果有的话)。

这本身并不是纯粹的恶。从储户的角度来看,这肯定不是好事,这与强制实施的养老金计划没有太多区别,你需要持有一定数量低于通胀收益率的政府债务,作为“适合”退休人员的投资。然而,CBDC使这些政策比立法监管更易执行——因为它们的规则被实际编码到货币中——可以防止公民用自己的血汗钱购买黄金、其他高收益的外国政府债券或比特币。

但真正让CBDC可能成为潜在地狱的是——当政府可以将一项技术推向极限,为他们自己谋利时,他们绝不会停下脚步,局限于最开始用例。相反,他们会集尽一切力量进行推进。CBDC被使用到极限时,会被政府用来直接控制谁能交易,以及交易的目的。

想象你是“他者”。任何社会中的他者都是那些因其种族、移民身份、宗教信仰和/或口音而受到经济剥削的人。大多数人认可这种持续的剥削,因为他们被引导去认为一些人更低人一等,因为他们具有某些品质上的缺陷。

NFT平台LiveArtX将获得逾450万美元融资,Animoca Brands等参投:3月15日消息,NFT平台LiveArtX已经获得超过450万美元的投资承诺,投资方将包括Animoca Brands、Binance、KuCoin、Alameda Ventures、OKX BlockDream Capital、Gate Labs、HashKey、APENFT Foundation、SNZ、Shima Capital、ArkStream Capital、Head&Shoulder Financials、AppWorks。

LiveArtX宣布推出实用型代币ART。ART持有者将获得进入艺术世界的机会,包括接触实物艺术和数字艺术、参与独家艺术体验和活动、提前获得Drop活动通知、参与平台策展以及LiveArt DAO的会员资格。[2022/3/15 13:57:21]

现在想象一下,你和其他人决定通过非暴力手段来改变你的处境。你游行、高喊进行抗议,参与到非暴力的公民抗命活动中。你使用脸书、推特和微博等社交媒体平台来组织和影响人们进行活动。活动声势日益强大,你决定是时候在首都游行,向这个国家展示它的歧视性政策是多么不公正。

在大游行之前,该运动有效地生成和传播全国其他地区小型抗议活动现场的照片,这些照片令人心痛、引人深思,继而使活动受到持续的关注度。政府开始感到紧张。警察试图通过使用屡试不爽的策略进行反击,比如向你和你的和平抗议伙伴喷水,或用犬攻击你们。正如历史警告我们的那样,政府不会坐视不管。

警察有了新工具——CBDC。没有对抗议者采取公开行动,来阻止即将到来的首都游行,而是要求脸书、推特、微博和其他平台使用他们的算法,找出参与或同情这场运动的所有人的数据。在游行的前几天,这些人被完全冻结在金融系统之外。

在CBDC时代,公民之间的所有经济活动都使用数字货币进行,过去的货币(如实体现金)不再被接受,甚至不复存在。因此,抗议者和其支持者无法给汽车加满油,无法购买公共汽车、火车或机票,无法在餐馆用餐,无法在杂货店购买食物和水,最终无法有效地组织起来——因此首都游行从未实现。如果你食不果腹,或者从一开始就不能去游行,那游行就不可能发生。

在这种货币制度下,社会进步难以实现,因为政府可以完全限制公民从事诚信商业,公民无法有效地组织起来反对政府。如果你在某种程度上相信地狱存在,这就是人间地狱的写照。社会将不再进步。使用这种邪恶的工具,人类社会将不再具有活力。

当谈论到CBDC时,平民与掌权的实体,也是他们的潜在的盟友(尽管不太可能)——国内商业银行,拥有共同的敌人。

银行的权力和盈利能力直接源于政府授予特权,使其通过贷款进行合法印钞。银行也受益于执行金融合同的法律体系。因此,当债务人无法偿还债款,面临国家的暴力制裁时,银行有权收回其抵押资产。银行家想要盈利,而政府想要权力。权力和利益通常相生相伴(尽管有时不是),往往伴随争议。

银行不计后果的放贷,总是让政府陷入困境。但历史上的政府别无选择,只能容忍他们的放肆行为,因为在CBDC发明之前,需要依靠银行才能使金融体系正常运转。特别是,银行比政府更有能力评估信用风险,因为他们将利润置于之上。不良信用就是不良信用,不管债务人属于哪个政党。

艺术家Monica Rizzolli的“Fragments of an Infinite Field”系列Art Blocks以总价538万美元售出:9月14日消息,创作型艺术家Monica Rizzolli的“Fragments of an Infinite Field”系列在NFT平台Art Blocks上不到一个小时内售罄,赚取1,623以太币(约合538万美元), 该系列中的单个作品在OpenSea上的售价达69以太币。该系列由1,024件作品组成,于9月13日在Art Blocks Curated的荷兰拍卖会上售出,起价为10以太币。一位 Twitter用户援引Dune Analytics的数据指出,Art Blocks昨日在9月份创下了二级市场销售最好的单日记录,其中大部分归功于Rizzolli作品的交易。(The Block)[2021/9/14 23:24:33]

由于它们对整个金融体系的重要性,即使当银行搞砸并引发金融危机时,政府也总是不得不介入、印钞并拯救银行体系,而无法对银行造成的破坏进行任何实际制裁。

但现在,政府拥有一个工具能完全接管商业银行最重要的职能——即接受、储存和贷出公民的存款。这一切都只需要商业银行业的一小部分成本和人力即可完成。

政府和政府的银行,即中央银行,在如何实施CBDC方面有以下选择。他们可以执行以下操作之一:

创建一个节点为商业银行的网络。最终用户在银行有一个账户,节点能够在网络上移动数据(也就是钱)。我称之为批发模式。央行支持商业银行,因此永远不会出现数字银行挤兑。

创建一个只有一个节点的网络,即中央银行。每个公民都有一个直接在中央银行的账户。我称之为直接模型。

国际清算银行(BIS)制作了这张精美的信息图,对各种类型的CBDC进行了分类:

我描述的批发模式是这张图表中列出的混合和中介CBDC的融合。

摩根大通(JPM)和中国银行(COB)是全球最大的两家商业银行。他们都能够在美联储清算美元。让我们想象一下,美联储推出了他们自己的CBDC,我们称之为FedCoin(FED)。只有两个FED节点,分别由JPM和BOC运营。

作为美国公民(也包含其他国家公民,此处是为了行文简单),你要么下载JPM应用程序,要么下载BOC应用程序。无论你选择哪个应用程序,你都有一个存放FED的数字钱包。JPM生态系统中的内部数据库会在JPM的两个账户之间转移FED。在JPM账户和中国银行账户之间转移FED,需要JPM和BOC就交易达成一致。这就像比特币网络,不过它是私有的,只有JPM和BOC可以验证交易。

JPM和BOC通过提供有吸引力的存款利率来争夺FED存款。然后,JPM和BOC以FED的形式,用他们的短期存款资助向联邦政府的企业发放长期贷款。

美联储不是一个盈利性实体,因此不向JPM或BOC收取运营节点的费用。然而,美联储可能会不时要求他们详细说明谁在网络上做了什么,银行必须遵守并提供所要求的数据。美联储还可能指示银行,用有吸引力的利率向某些人群发放贷款,和/或向JPM和BOC派遣联邦政府官员,指示他们向某些客户发放贷款。

SMT与RDN合作推出SmartRaiden:今日SmartMesh官方推特发布,SmartMesh (SMT)和Raiden Network Token (RDN)合作推出了SmartRaiden开源技术,SmartRaiden 是移动版雷电网络,有助于提高SmartMesh 系统的功能和可扩展性。[2018/4/17]

尽管JPM和BOC受制于美联储,但它们只差一步就能脱离政府管控。这意味着他们有自己的优先事项,即赚取利润,他们可能不会及时执行美联储的命令,以优先盈利。在这种模式下,政府对货币供应的控制势必大于拥有实体现金的经济体——但鉴于政府依赖私人组织来实施政策,上述政策可能不会严格执行。

这种模式没有对FedWire美元清算系统进行太大改进。银行系统仍然由私人银行运营,这些银行利润至上。他们可能会对影响他们盈利的政策感到愤怒。唯一的主要变化是现金被禁止,将完全进行数字支付。

我在上一节中概述的政府完全控制公民交易的恐怖故事在这种情况下仍然可能,但这需要更多人力才能实现。参与的人越多,流程执行不力的风险就越大。

银行显然更喜欢这种模式。作为金融系统的看门人,他们仍然可以收取他们认为合适的费用,还可以移除一个关键的竞争对手——实体现金。

美联储开发自己的应用程序,每个公民都可以下载。这个应用程序是存储和转移FED的唯一手段。商业银行仍然可以获得接收存款和进行放贷的许可证,但它们直接与美联储竞争。鉴于美联储只关心,美联储可以制定政策,如果银行也效仿,将使这些银行破产。具体来说,美联储可以支付最高的存款利率,提供最低的贷款利率,因为只要它能在上获得好处,它就愿意承负的利差。美联储可以做到这一点,因为它永远不会破产,因为它是政府。这使得它成为公民存放联邦存款最安全的地方。

商业银行将很快失去全部存款基础,除非它们愿意反对美联储。这里有一个例子:想象一下,美联储成为社会正义战士,试图纠正其公民获得的历史优势——因奴隶制和其他歧视性做法积累的财富。根据新政策,美国的有色人种可以将他们的钱存入银行并获得10%的利息,并以0%的利率借款创业。美国白人可以把钱存起来,获得-1%的利率,以20%的利率借款创业。

银行可以向白人提供更高的储蓄利率和更低的商业贷款利率,来对抗这一政策。但他们可能会遇到一些问题,因为有适用于联邦特许银行的反歧视法。这让银行陷入了困境。如果政府想剥夺某一群体的权利,银行可以向他们提供更好条件,这将是一个有利可图的商业机会。但合规部门说不可以——这个有利可图的业务就这样溜走了。这个例子虽然简单,但说明了为什么商业银行不能在直接模式下与政府对抗并取得胜利。政府能够也将会制定银行必须遵守的规则,但政府不受这种限制。

以下是五大央行在CBDC方面已经到位或计划实施措施的简要总结。

中国人民银行(PBOC)——他们采用批发模式推出了电子CNY。

美联储——波士顿联邦储备银行正在与麻省理工学院合作研究该问题。他们还没有决定是使用批发还是直接模式。

HitBTC即将上线SmartMesh:SmartMesh(SMT)基金会发布官方推特称,HitBTC即将上线SMT。目前已上线的主流交易所有火币Pro、Gate.io、CEX和OKEx。[2018/1/19]

欧洲中央银行(ECB)——他们已经决定实施批发模式,但仍在继续研究这个问题。

英国央行(BOE)——他们正在研究这个问题,还没有完全决定是否发行CBDC——但如果他们决定发行,他们已经表示将实施批发模式。

日本银行(BOJ)——他们仍在研究这个问题,但已经决定,他们将采用批发模式实施CBDC。

每个至少开始“选择CBDC模式”的国家都选择了批发模式,因此很明显的一点是,没有哪个央行希望本国商业银行破产。即使是在中国,最大的银行都是政府直接拥有的。你可以看出银行在政府内部有多大的权力。对于那些更关心权力而不是利益的政客来说,这是他们彻底摧毁大而不倒的银行的机会——然而,他们似乎在层面上仍然无法做到这一点。

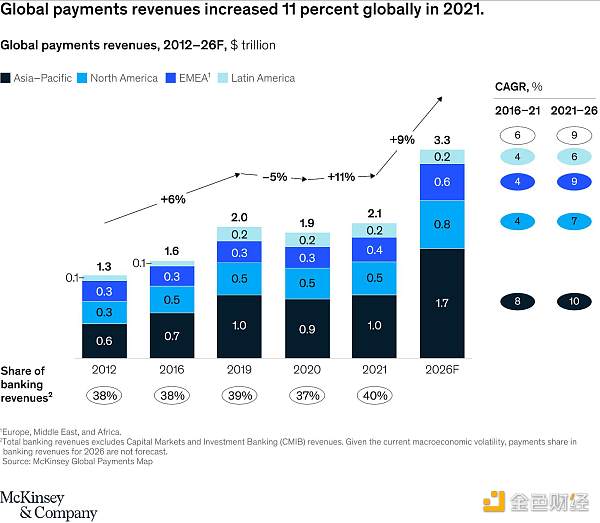

如果采用直接模式引入CBDC,全球商业银行会损失多少业务?麦肯锡发布了一份关于支付占银行收入百分比的详细图表。

麦肯锡2022全球支付报告我们可以假设,如果政府直接向人民发行货币,就不再需要全球支付行业了。截至2021年,该行业的收入价值为2.1万亿美元,占银行总收入的40%。

因此,价值2.1万亿美元的收入取决于为CBDC选择哪种模式——这就是为什么假设CBDC成为现实,银行部门将尽一切努力继续参到支付流程中。

每当主流财经媒体集体发表关于稳定货币的恐惧与焦虑时,关于CBDC的讨论就会升温。发行量最大的稳定币,是那些银行系统中与美元1:1挂钩的代币。

每发行1美元代币,稳定币发行者通常持有现金、短期政府债券和短期公司债券的组合。以下是3种最大稳定币的最新公开信息,我估计了每种稳定币的净利润率(NIM)和年收入:

这真是一大笔收入。但是成本呢?

经营这些稳定债券的好处在于,它们的成本是经营一家银行成本的一小部分。

一家银行有数千家分行,员工要求薪水和福利。稳定币没有分支机构,只有少数员工在做中台工作,交易在以太坊这样的公共区块链上进行。

银行必须支付数十亿美元来建设、保护和维护物理基础设施,以保护各种形式的货币,如现金、硬币和贵金属。稳定币不用支付任何安全费用。事实上,用户每次希望发送价值时,向网络支付交易费来支付安全成本。例如,在以太坊网络上,每次在网络上发送交易时,都要支付手续费。

银行为法律和合规专业人员支付数十亿美元以遵守法律。稳定币也必须支付给这些人,但需要接受可信交易对手的法币,购买固收证券。我认为上述三家发行人每年在法律和合规方面的总支出不会超过1亿美元。

就像银行一样,稳定币发行者喜欢利率上升的情况。他们不向代币持有者支付任何费用,所以每次JayPow提高短期利率,他们的口袋里就会有更多的现金。本周,JayPow将短期利率再次提高了0.75%——这意味着如果他们的NIM增长同等倍数,收入将增加10亿美元。

现在你明白为什么银行讨厌这些怪物了吧?稳定币在银行业比银行做得更好,因为它们的利润率几乎是100%。任何时候你读到关于稳定币的焦虑文章,只要记住:银行只是嫉妒罢了。

此外,请记住,是那些大到不倒的银行和金融中介机构(TradFi)在《华尔街日报》、《金融时报》和《彭博》上刊登了精美的整版广告。我没有在上述报纸上看到很多USDT、USDC或BUSD的广告。TradFi玩家为这些出版物的存在付费,显而易见的一点是,对直接竞争对手进行的报道通常会带有负面的偏见。

稳定币存在并受欢迎的原因是因为没有与之竞争的CBDC。如果美联储推出FED,将没有理由再使用这些解决方案,因为FED将得到政府的支持,永远不会破产。

想了解我如何估算出这些稳定币发行者的年收入,请看这个表格。由于发行人持有的资产披露不一致且不完整,我只好做出一些假设。例如,我不知道某些证券是什么时候获得的,我也不知道某些资产实际上是什么,因为它们是用非常通用的术语描述的。我很感激Circle和Binance为他们持有的大部分资产提供了CUSIP。这种透明度应该被所有人效仿,让银行不再能通过主流金融媒体喉舌抱怨。

我很悲观,因为我相信使用批发模式的CBDC将在所有主流经济体推出。因为他们已无路可走,不使用这样的工具来安抚平民,从财政上压制贵族,就无法走出通胀的困境。

我同样悲观的是,人们正忙着刷视频,没有时间去想为什么他们的实体现金消失了,以及他们的金融主权被公然剥夺了。

另一方面,我持乐观态度,因为至少最常用的CBDC模式将是批发模式,这种技术最消极的方面可能会被利益至上、大到不倒的商业银行所抵消,这些银行与渴望权力的政客通常不和。

同样让我乐观的一点是,我们仍然有能力买到至高无上的解药:比特币。这个时机不会永远存在。资本管制即将到来,当所有的资金都被数字化,某些交易不被允许时,购买比特币的能力将很快消失。如果这种关于厄运的描述引起了你的共鸣,而你的流动净值中的收益并不来自于比特币,那么购买比特币的最佳日期是昨天。

中国的数字货币CNY由PBoC支持和主要运营,是世界上使用最广泛的CBDC。根据中央银行的数据,“截至8月31日,使用数字人民币的交易超过1000亿元人民币(140亿美元),高于2021年的约880亿元人民币。超过560万商家现在可以接受支付。中国人民银行表示,在覆盖23个城市的15个试点地区,用户完成了3.6亿笔交易。这些数字与下面列出的2021年末的统计数据形成了最好的对比。

大西洋理事会的一份报告指出,自2021年10月以来,PBoC一直没有发布电子CNY采用和使用的官方数据。然而,今年早些时候,一些PBoC官员表示,目前有2.61亿个钱包,交易总额超过870亿元人民币(约137.5亿美元)。

根据更全面的2021年10月数据,目前开通了1.23亿个个人钱包和920万个企业钱包,交易量为1.42亿元,交易价值为560亿元人民币(约88亿美元)。这意味着个人钱包的平均余额为3元人民币(约0.47美元),公司钱包的平均余额为31元人民币(约4.90美元)。相对较高的钱包数量表明,许多钱包被开通,但没有用于交易或持有电子CNY余额。

在中国,私营部门负责指引客户,执行AML/CFT法规和尽调,并实时进行零售支付,央行充当他们的后盾。

数字CNY直接与支付宝(蚂蚁和微信支付(腾讯旗下)等移动/在线支付服务竞争。

蚂蚁集团2020年的数据显示,其月支付量平均为10万亿人民币,截至2020年6月,他们拥有7.11亿月活跃用户(MAU)。

腾讯在其2022年中期报告中披露微信拥有13亿MAU。它没有公布微信支付总额。

波士顿美联储银行和麻省理工学院的数字货币计划(麻省理工学院DCI)正在合作进行名为汉米尔段计划的探索性研究,这是一个多年的研究项目,旨在探索CBDC的设计空间,并获得对CBDC技术挑战和机遇的深入了解。虽然该项目目前没有发布任何测试,但该项目拥有令人印象深刻的统计数据,如TPS超过10万。

截至第一阶段,该项目尚未决定如何处理中介机构(即,它将针对哪个BIS分类)。

“国际清算银行(BIS)将中介选择简化为三种可能性——‘直接’模式,即中央银行直接向用户发行CBDC;‘双层’模式,即中央银行向中介机构发行CBDC,然后由中介机构管理与用户的关系,以及两者混合的模式。我们不直接研究阶段1中的中介角色。”——《汉密尔顿项目白皮书》

关于欧洲央行CBDC的许多细节仍在制定中。ECB表示他们有兴趣使用受监督的中介机构,但没有具体说明这些代理将以何种身份或角色行事。目前的指导方针是:

数字欧元应主要用作支付手段,而不是成为金融投资工具;

受监管的中介机构应该参与数字欧元的处理。

在欧洲央行和欧元区国家央行完成实验工作后,2021年7月,欧洲央行启动了数字欧元项目的调查阶段。这一阶段旨在确定数字欧元的最佳设计,并确保其满足用户的需求。在这一阶段,欧洲央行还将分析金融中介机构如何提供基于数字欧元的前端服务,预计将于2023年10月左右完成。

用BOE的话说,“我们正在仔细研究英国央行数字货币(CBDC)可能如何运作。但我们尚未决定推出这项计划。”虽然他们发表了一些关于潜在商业影响和技术选择的讨论与文件,除了优先考虑私营的中介机构之外,他们没有具体说明中央银行如何与私营领域合作。

BoE在2020年提出了CBDC,征求公众的意见。该文件概述了CBDC的说明性“平台”模型,在该模型中,银行将为CBDC支付提供核心技术基础设施和最低限度的必要功能。该平台使私营领域支付接口提供商(pip)进行联结,提供面向客户的CBDC支付服务和任何附加的增值服务,是竞争和多样化支付格局中的一部分。

公众意见一致认为,银行应为该系统提供最低水平的基础设施,使其可靠、灵活、快速和高效。但是,私营领域应在解决最终用户的需求方面发挥主导作用,包括通过竞争为用户提供使用核心CBDC基础设施的创新“覆盖”服务。BoE将在对CBDC的探索中继续完善和发展“平台模型”的理念。CBDC和其他形式的货币(包括稳定币等创新发明)之间的互操作性——用户以最小的时间或金钱成本进行转换的能力——可能是一项基本要求。

虽然日本央行目前没有发行CBDC的计划,但该行正在探索最终实施的各种设计可能性。

作为日本央行对CBDC调研的第一阶段,日本央行从2021年4月至2022年3月进入“概念验证第一阶段”。该银行围绕分类账系统建立了一个公开可用的CBDC。日本央行同时试验了三种设计,收集了有关TPS、延迟和其他KPI的数据。然而,随着银行进入第二阶段,他们还没有给出他们将实施哪种设计(如果有的话)的指示。

ArthurHayes

个人专栏

阅读更多

金色财经

比推BitpushNews

文章汇

达瓴智库

CT中文

PANews

区块律动BlockBeats

DeFi之道

老雅痞

硅星人

01元宇宙

原文标题:《以太坊上海升级的作用以及带来的好处》原文作者:Xiang,W3.Hitchhiker关于以太坊上海升级,我们来简单梳理一下,分别能带来哪些好处.

香港最近表示,它将对数字资产采取欢迎态度,以寻求恢复其作为全球加密货币中心的地位,但这一消息得到了包括亿万富翁 Sam Bankman-Fried 在内的行业参与者的不同反应.

作者:s1 这几天见了个虚拟头戴设备厂商,上一次我们坐下来聊天大概四五年前,那时候国内对VR/AR概念还是很早期的阶段,那时候我认为国内的市场并不是很乐观,最近再次见面我很是感慨.

文/Longsolitude,ZeePrime Capital你非常青睐以太坊,并为核心开发者的繁重工作喝彩,正是他们促成了合并的发生.

作者:Brandy Betz11 月 10 日,Binance 官方发文表示,根据公司尽职调查的结果,以及有关不当处理客户资金和所谓美国机构调查的最新报道,决定不寻求对 FTX 的潜在收购.

金色财经 区块链10月15日讯 近几个月以来加密市场对于Web3域名服务展现出了极大兴趣,Ethereum Name Service (“ENS”)和Unstoppable Domains这类去.