原文标题:《The Current State of Crypto Insurance》

原文作者:Joo Kian,加密研究员原文编译:Evelyn,W3.Hitchhiker

DeFi 的出现为许多协议开辟了产生收益的机会。但是,随着协议获得越来越多的吸引力,并且看到智能合约中的存款越来越多,这为黑客和利用者(exploiter)创造了有利可图的机会。

黑客们发现了协议架构或智能合约中的缺陷,并找到了从这些缺陷中提取价值的方法。自 2020 年 DeFi summer 开始以来,被盗资金的数量只增不减。仅在 2022 年,因黑客攻击而损失的资金就已经有 27 亿美元,比去年增加了 63%。

随着加密货币采用的增加,对协议及其用户来说,如何防止被利用是很重要的。审计和代码审查是第一个也是最明显的步骤(但它们并不意味着被利用的可能性为 0)。协议和用户如何保护自己免受这些攻击?正如 TradFi 的情况,保险可能是最好的答案。

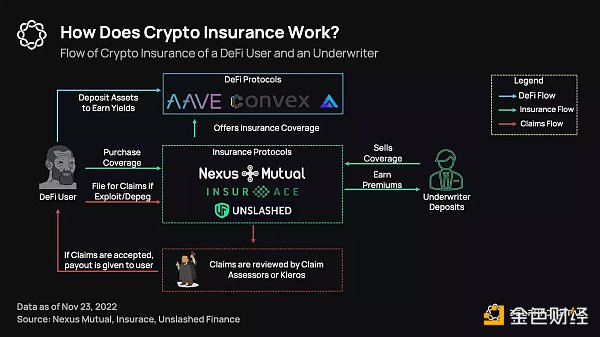

保险协议对选定的 DeFi 协议提供保险服务。这使得这些协议的用户可以为某些风险投保。保险协议提供的保险服务主要有两种类型:

· 智能合约漏洞:涵盖了协议的底层智能合约。如果智能合约出现故障、黑客攻击或被利用,导致用户的资金损失,它将允许对承保金额进行索赔。

加密律师:Ben.eth可能会受到美国监管机构的关注:金色财经报道,加密律师表示,Ben.eth推出的Psyop可能会受到美国监管机构的关注。Ben.eth的Twitter关注者在5月份增长了近五倍。虽然Ben.eth的支持者为代币销售的合法性辩护,但有人警告说,Ben.eth的行为可能会招致监管机构和心怀不满的投资者的愤怒。

Loevy & Loevy的合伙人Michael Kanovitz表示,Psyop的推出是SEC在针对Kim Kardashian 和Paul Pierce的行动中发现的担忧的典型例子。Kanovitz 最近通过 NFT 向 Ben.eth 发送了一封充满脏话的信,威胁要对他提起集体诉讼,指控他在Psyop预售中使用了操纵性的发布策略。[2023/5/31 11:49:50]

· 脱钩(Depeg)风险:涵盖了 Stablecoin。在发生一定程度的脱钩时,它将允许对承保金额进行索赔。

现在我们了解了所提供的保险类型,接下来让我们把它们进行细分,以便更好地了解流程和参与者。

保险购买人(Coverage Purchaser,DeFi 用户):DeFi 用户将资金存入 DeFi 协议来获得收益。为了消除他们在利用智能合约方面的风险,用户可以使用保险协议来为 DeFi 协议购买保险服务。他们只需要支付一小笔保险费,这笔费用通常低于他们从收益率耕作中获得的收益。当漏洞发生时,用户就可以用相关证明来提出索赔。一旦被批准,用户就会得到保险赔付。

保险发行人(Coverage Issuer,保险协议):保险协议为选定的协议或 Stablecoin 提供保险服务。用户可以通过支付保费来购买保险。传统保险的交易对手方是保险公司,但与此不同的是,保险协议允许其他用户承保存款(而这些存款将作为对手方)。然后,承保人的存款将从保费中获得收益,同时获得 Token 奖励。当漏洞发生,用户提出索赔时,索赔评估员将投票批准或拒绝索赔。任何人都可以通过质押保险协议的原生 Token 成为索赔评估员。一旦批准,保险赔付款就会支付给买方。如果被拒绝,就不会有赔付。索赔评估员也会在索赔结算后获得费用或 Token 奖励的投票奖励。

BlueYard推出第二只加密基金,筹资目标7500万美元:金色财经报道,BlueYard Capital在2021年夏季为其Crypto1基金筹集了7500万美元后,推出了第二只加密货币基金BlueYard Crypto2。

此前报道,2022年6月,风险投资机构BlueYard Capital宣布旗下第三支基金已完成1.85亿美元募资(约合1.72亿欧元)。据该基金联合创始人Ciaran O'Leary透露,这支基金将专注于在种子阶段和早期阶段投资四个前沿科技领域里的初创公司,分别是Web3、可编程生物学、计算工程、数据知识技术。(Trustnodes)[2023/4/26 14:26:53]

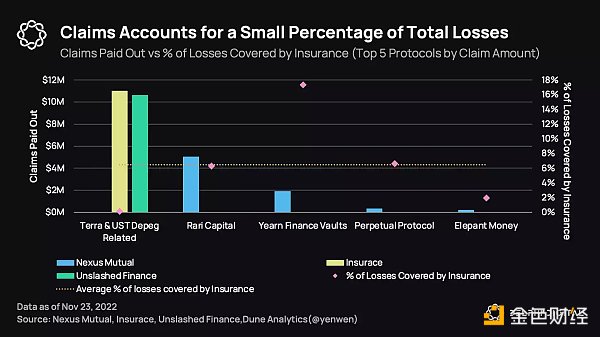

尽管 DeFi 的 TVL 在增长,黑客事件也在创下新高,但保险业并没有什么增长。在高峰期,所有 DeFi TVL 中只有 1.2% 受到了保险协议的保护,而最近几个月却只占总 TVL 的 0.7% 和 1% 之间。而到现在,也只有 2.35 亿美元的 TVL 在保险协议中,而整个市场却整整有 408 亿美元。即使按照 200% 的保障率(总保障金额 / TVL)来算,它也只能为总 TVL 的 1.15% 提供保险服务。

此外,当该研究按照索赔金额排名前五的事件来看时,保险所覆盖的平均损失只有 6.47%。这意味着,每损失 100 万 美元,只有 6.47 万美元得到了保险赔付。以下这两张图显示,DeFi 用户对所涉及的风险投保不足,这可以归因于目前的保险模式在努力寻找产品与市场的契合点。

Galaxy Digital CEO:加密投资者基础正在抵消美国打压的负面影响:3月31日消息,Galaxy digital首席执行官Mike Novogratz表示,加密货币价格上涨表明,“充满活力”的投资者基础正在抵消美国对该行业打压的负面影响。 此外,他还表示,目前机构资金的流入已经放缓。[2023/3/31 13:37:02]

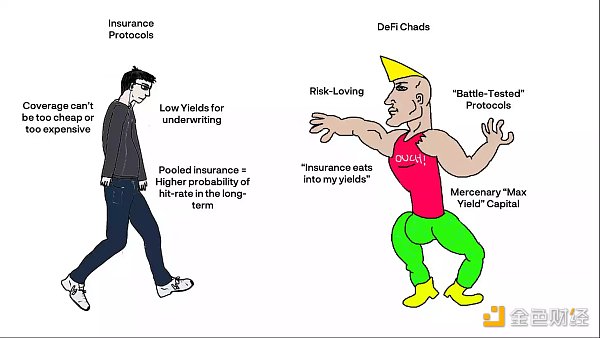

保险仍然是一个很难向加密领域人群销售的产品。让我们从行为和激励的角度来分析一下。首先,让我们看看 DeFi 保险发展如此缓慢的核心原因有哪些:

1. 爱好风险的人群:爱好风险的加密投资者对加密领域的高波动性和高风险都已经习以为常。购买保险来管理风险也并不是人们的第二天性。

2.「经过实战考验的」协议:经过验证的协议往往被认为是「更安全的」,因为它们的代码已经顺利运行了很长时间。由于人们认为协议是「经过战斗考验的」,因此出现漏洞的风险「较低」,因此用户认为使用这些协议为他们的存款投保是浪费钱。

3. 保险的成本损害了收益率:购买的保险通过引入一个成本载体来影响收益率。在 DeFi 收益率下降的情况下,这一点就更加明显了。因此赚取 15% 年利率的人比赚取 5% 年利率的人更愿意为保险买单。

4. 资本轮换周期:雇佣资本(Mercenary capital)从一个协议到另一个协议进行轮换,以最大限度地获得收益。这使得在短时间内购买保险没有太大的吸引力。

行情 | 全球加密货币总市值稳定在1300亿美元上方:根据AICoin数据显示,目前全球加密货币总市值约为1356.89亿美元。加密货币市场中占比排名第一的是比特币,市值约合682亿美元,当前市值占比为50.23%;瑞波币排名第二,市值为147亿美元,市值占比为10.81%;以太坊排名第三,市值为131亿美元,市值占比为9.62%。值得注意的是,以太坊今日市值有较大幅度提升。[2018/12/23]

保险协议代表了协议本身以及其承保存款。这其中有几个问题,使承保的积极性下降:

1. 高风险,低回报:为低收益率承保是有风险的;潜在的尾部事件(tail event)不仅能剥夺承保人的收益,甚至能减少存入的本金。

2. 定价问题:如果保险定价太高,就没有人购买保险。如果定价太低,承保人就没有动力去承担风险。

3. 不同的风险暴露:不同的保险协议设计使承保人很难管理他们的风险。具有孤立的协议池的保险协议允许承保人选择他们喜欢的协议去存款。具有聚合池的保险协议承担了更多的协议,也增加了尾部事件的概率。

4. 缺少无缝整合:保险和 DeFi 协议作为两个独立的单元运作,并没有为用户的使用提供无缝整合。

保险仍然是一个重要的产品,应该在高风险的加密环境中提供和采用,但我们需要看到当前保险模式为迎合当前的用户子集而产生的变化。

随着对一般 DeFi 用户操作方式的了解,我们也寻找创新的方法来改善或创造一种不同的方式来为不同的人群提供保险服务。

韩国检方批准对Coinnest等加密货币交易所的四名人员予以逮捕:韩国检方批准对Coinnest等加密货币交易所的四名人员予以逮捕,理由是怀疑将公司账户下的客户资金挪至个人账户。[2018/4/7]

· 这依赖于一种被称为「状偏差(status quo bias)」的认知偏差,它指的是人类倾向于让事情保持原样而不是改变它们。

· 自动保险可以在各种 DeFi 协议中实施,允许用户自行选择退出。当产量耕作时,用户可能需要支付押金费用或收益的小部分比例来为用户购买保险。

· 此外,协议可以将 Token 排放导向保险协议,以激励承保人,确保有足够的流动性为用户购买保险。

· 一些传统的保险供应商有提供允许提前终止的条款。有一个例子是,为期一年的全球旅行保险。如果你想提前结束旅行,不再需要保险,你可以终止保险以来回部分保费。

· 将同样的逻辑应用于 DeFi 保险,如果你决定提前终止保险,你应该能够收回你所支付的部分保费。这就解决了买方不再接触的协议的冗余保险的问题。

· 保险协议和承保人也受益,因为他们可以对提前终止收取费用。这释放了承保的流动性,供其他用户购买,使其更有资本效率。

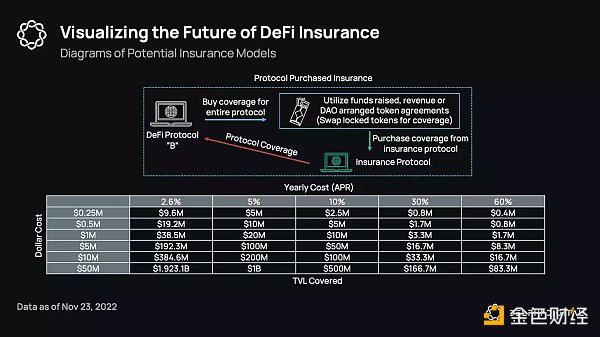

· 协议购买的保险通过为整个协议提供保障而使用户的操作变得简单。用户在用户界面或用户体验方面不会有任何差异,也不必为保险付费。

· 虽然这对终端用户有利,但对协议来说,成本会非常高。使用 Nexus Mutual 公司最便宜的 2.6% 年利率的保险,25 万美元只覆盖了 960 万美元的存款。这意味着该协议必须产生等量的协议收入,才能在其覆盖成本上实现收支平衡。

· 没有盈利模式的协议不太可能采用这种模式。协议也可以使用筹集的资金或 Token 协议来资助这种保险。

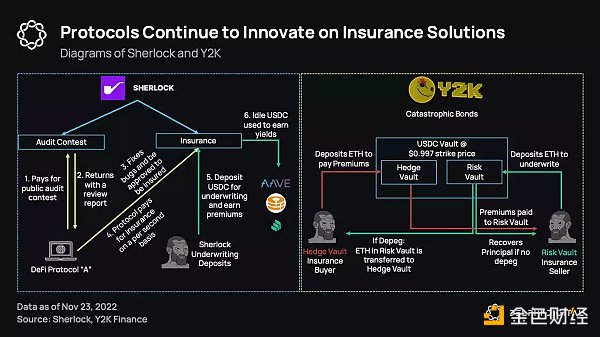

Sherlock 和 Y2K Finance 是两个通过提供不同的保险方法进行创新的协议。

Sherlock 是一个具有独特模式的审计市场和智能合约保险协议。这种模式是将审计师和保险公司结合起来一起工作,正如我们去年的报告中所涉及的那样。此外,他们针对的不是 DeFi 用户,而是选择了去针对协议。

下面是他们的审计和保险过程:

1. 协议支付了与 Sherlock 进行的公开审计竞赛。

2. 审计结束后,协议将收到一份高、中严重程度的调查结果。他们将有 72 小时的时间来确认这些调查并指出修复方法,以及安排在 3 周内完成修复审查。

3. 一旦代码被修复和审查,他们就可以与 Sherlock 合作,以 2% 的年利率为其协议提供 TVL 保险。

4. 该协议将以每秒钟为单位来支付保险费。

5.Sherlock 开放了承保存款,任何人都可以存入,以获得收益率。

6. 闲置资本将为存款人在其他 DeFi 协议上产生收益。

这种模式为协议提供廉价的保险服务,同时允许承保人通过其他协议来提高收益率。

Y2K Finance 为奇特的挂钩衍生品提供的结构性产品设计。他们的第一个产品是「Earthquake」,它将传统的灾难债券带到 DeFi。Earthquake 以三种 Stablecoin 为中心(USDC、USDT 和 MIM),具有不同的执行价格,每周或每月到期。它的运作方式是为保险买家提供一个「Hedge Vault」,为保险卖家提供一个「Risk Vault」。

未脱钩

· Hedge Vault 存款人损失了对 Risk Vault 存款人的已付保险费。

脱钩

· Hedge Vault 存款人按比例获得 Risk Vault 存款。

· Risk Vault 存款人按比例赚取 Hedge Vault 存款人支付的保险费。

· Risk Vault 存款人损失了给 Hedge Vault 存款人的本金。

这种独特的保险产品提供了一个简单的二元解决方案(未脱钩或脱钩),将不需要依靠评估索赔的有效性,为用户创造一个简单的生命周期。

在一个「代码即法」的空间里,那些被黑走的资金几乎没有追索的可能,只有保险可以成为你的护盾。随着漏洞和黑客的增加,保险领域还没凸显出保护用户所急需的巨大吸引力,其中大多数人都未体验到充分的保险服务。

如前所述,目前的产品没有围绕行为独特的加密原生人群而建立。需要有更多的创新解决方案,围绕独特的人口统计学,使用户轻松获保,无论他们是否意识到这一点。

幸运的是,这里将会有无限潜力,因为像 Sherlock 和 Y2K 这样的协议为大众带来了创新的解决方案,帮助用户上险或简化获保步骤。

加密保险领域才刚刚起步,我们将关注协议所能提供的更多创新解决方案。

区块律动BlockBeats

媒体专栏

阅读更多

金色早8点

金色财经

去中心化金融社区

CertiK中文社区

虎嗅科技

念青

深潮TechFlow

Odaily星球日报

腾讯研究院

DeFi数据 1、DeFi代币总市值:377.29亿美元 DeFi总市值及前十代币 数据来源:coingecko2、过去24小时去中心化交易所的交易量24.

原文作者:加密数据分析师 ahkek4原文编译:0x11,Foresight NewsFTX 破产后 CEX 交易量出现下滑;CEX 主导着每日交易量.

本文将对MiCA法案从监管资产类型、方案以及对行业的影响进行分析和解读。2022年10月10日,欧洲议会委员会通过了《加密资产市场监管法案》(The Markets in Crypto Asse.

文章作者:3ijan.eth文章编译:Block unicorn本文篇幅较长,如果不想深入探讨,可以看总结。金钱不是最终的回报--人脉与文化才是。社会和文化资本增长缓慢但持续时间长.

原文:Fantom: an inside financial peek at being a “crypto company”作者:Andre Cronje 编译:Azuma 11 月 28 日.

来源:Bankless 编译:比推BitpushNews Mary Liu11 月对加密货币来说是艰难的一个月,市场不景气,贷款平台和一些基金破产,熊市氛围全面蔓延.