原文标题:《预警!下一个 FTX 级别的地震可能要来!》

原文:Small Cap Scientist

编译:Crush

在过去的 24 小时里,我一直在研究 wBTC。我给出的建议是,暂时避开任何包装资产(Wrapped assets)。

在下面的推文中,我将说一下我自己对包装资产的担忧,同时也希望能够消除一些围绕资产托管和流动性方面的一些困扰。

我不是 wBTC 或者包装资产方面的专家,所以对此持保留态度。只是分享一下我最近的发现,如果有说得不对的地方,欢迎大家指正。

说起我的研究,最开始还是从 wBTC/BTC 的脱锚后开始的。我发现它们竟然脱锚 2% 了,这是一个不寻常的现象。

这个交易对通常这是大鲸鱼用来免费套利的,为什么现在会发生脱锚这种情况?

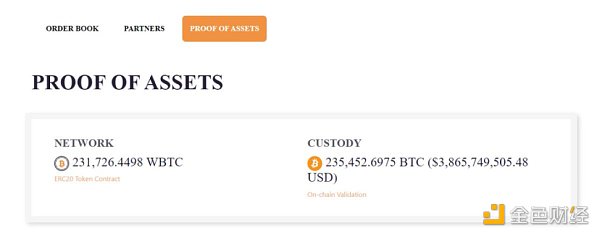

wBTC 网站及其资产证明显示它是超额抵押的,那么问题出在哪里?下面我们来深入了解一下资产托管。

Ceffu:永远不会混合客户存放在冷钱包中的资产:5月24日消息,加密资产托管公司Ceffu(原币安旗下托管服务Binance Custody)表示,其托管平台的基础运行在隔离的账户和钱包系统上,这意味着客户存放在冷钱包中的资产永远不会混合。

Ceffu通过场外结算解决方案Mirror提供支持,机构客户将资产专用金额锁定在自己的Ceffu冷钱包中,然后以1:1的比例记入他们的币安交易账户,这些资产将始终保存在Ceffu冷钱包中。Ceffu称该解决方案已通过ISO 27001/27701认证、SOC 2类型1和类型2认证,并接受定期安全检查。[2023/5/24 15:22:54]

在研究 wBTC 时,你可以看到两个角色:

托管人——持有 BTC 以支撑 wBTC 的价值,拥有铸造代币的密钥

商家——发送或者接收 BTC 以铸造或者销毁 wBTC 的主要一方

在这种情况下,BitGo 是托管人,而商家是由 60 多个合作伙伴组成的。

在调查 BitGo 的时候,首先看到的就 Mike belshe(BitGo CEO)的推文,虽然他表示 BitGo「没有 Alameda 或 FTX 风险敞口」,但是他们现在却忙着筹集资金去了,这令人诧异!

Bitrue与OKEx将提供DeFi和CeFi选项的混合产品,以满足不同的需求:Bitrue和OKEx分别宣布,计划提供混合型服务,既迎合DeFi市场,也迎合更主流的CeFi市场。OKEx DeFi贷款市场汇集了主要的DeFi贷款产品,并允许用户检查和比较所有的DeFi和CeFi贷款利率。该交易所还将推出一站式的DeFi交易商店,承诺提供一站式的DeFi体验,并消除在钱包之间转移资金的需要。另一方面,交易所在一份声明中说,Bitrue计划在2021年第一季度推出自己的混合动力服务。它的DeFi发行将由一种名为Bitrue金融令牌或BFT的新令牌支持。Bitrue表示,它将首先允许贷款人向流动性池中加入硬币,贷款人将获得利息。BFT将于9月中旬上市。(cointelegrap)[2020/8/31]

本来很想给他们发送私信询问一下情况,但是很可惜,他们都关闭了私信。

调查 BitGo 是因为他们拥有 BTC 的托管权,事实证明他们早在 2020 年就为机构客户推出了 1.5 亿美元的贷款业务。

虽然他们声称自己对 FTX 或者 Alameda 的风险敞口为零,但这不代表他们没有向其它公司提供过贷款,例如那些现在看起来已经资不抵债的公司。

在 FTX 崩溃仅四天后,他们就以 12 亿美元的估值寻求融资,这看起来像是一个危险信号。他们声称不需要资金,但如果真是这样,现在又跑去融资,这个操作让人觉得有些糟糕。

ForceForFast项目负责人:NFT需要有真正的应用场景 才能保持可持续性:5月11日16:00,Force For Fast项目负责人Trinity做客MXC抹茶社区,就《NFT+赛车 如何点燃市场的速度与激情》进行主题分享。

Trinity表示:“真正的应用场景才能让NFT(非同质化加密资产)保持可持续性。很多人可能还停留在2018年,加密猫最高卖出75万元人民币一只的天价,像Decentraland 的一个‘格子’就能轻轻松松卖出几百美金,5天创下50万美金销售额的佳绩。但是之前的NFT可持续性非常弱,没有真正有应用场景。今年的NFT浪潮中,基于2018年的沉淀,像Force For Fas这样的项目,非常注重应用场景,好玩的赛车游戏体验,是用户对NFT的根本需求。”[2020/6/11]

我担心的是,如果 BitGo 资不抵债,那么 wBTC 的持有人可能不会被视为 BitGo 债权人。当然,这只是我自己的想法。

他们保管着数十亿美元的 BTC,万一 BitGo 或商家破产了,那会发生什么?

除了托管人 BigGo,还有负责为客户燃烧和铸造 wBTC 的商家,他们通常是做市商。目前有超过 60 多个合作伙伴有能力铸造和销毁 wBTC。

这些合作伙伴包括 3AC、Nexo、Ren Protocol、Crypto.com、Coinlist 等等机构。

如您所知,其中一些机构已经申请破产,而另一些机构也被人们各种猜测。Alameda 是唯一一个从名单中删除的机构。

虎符联合创始人鲁炳铨:现阶段Defi跟CeFi比较起来是相当早期的:2020年5月23日,由百团大战、节点咨询、金色财经主办,莱比特、算力360联合主办的百团大战矿业峰会·丰水期之战在成都开幕。

在会上,虎符的联合创始人鲁炳铨表示,年初的时候我看了Defi,可以把Defi产品列成一个一个小银行,在这些Defi银行里边当时存款的数据是10亿美金,经过312市场那波大跌,现在所有Defi产品的质押资金应该是在7到8亿美金左右,无论是从交易所交易资产规模还是链上转帐数据来看,单纯是“币圈Cefi”里的三大任意一家都是超过现在Defi的行业的整个规模的,更不必说整个庞大传统金融Cefi了。拿深圳证券交易所举例,14-15年牛市中国股市有二亿股民炒股,单纯一个季度的手续费贡献超过了现在的Defi的储蓄资金。或许有人会说Defi比CeFi更透明,但很多中心化的商业金融机构也是可以做到这一点,它不去做的原因是考虑到自身的商业化才不去做,并不是说没有这个方面技术解决能力。但长期来看,Defi产品可能会出现一套更自组织可编程的审计协议自下而上去改变现有金融的一些弊病,达成更高效的“自金融”的状态。[2020/5/23]

请记住,这些只是燃烧和铸造 wBTC 的商家,并不是 BitGo 这样的托管人。这意味着他们可以进行销毁和铸造,但是也有可能持有极少量的原生 BTC(如果他们有的话)。

动态 | Facebook收购聊天机器人初创公司Servicefriend以整合到Calibra:据Cointelegraph 9月22日消息,Facebook已经收购了初创公司Servicefriends,目的是为Calibra的客户服务打造一个即时通讯机器人。Servicefriend提供了以人工智能为动力的消息传递机器人,据称可以模仿人类的智能、理解力和同理心,以至于客户不会意识到自己是在与机器人互动。[2019/9/23]

我认为这里的问题将是破产申请和可能的资产收回。自 FTX 暴雷事件发生以来,多家发行人一直在努力解决销毁和铸造问题。

在一个健康的市场中,做市商会以足够快的速度铸造和销毁代币,以保持 wbtc 与 btc 在汇率上 1:1 兑换。但当前的脱锚却让我们看清楚,做市商们并没有在做事。

Sheriff 强调的另一件事是,FTX 能够直接在自家交易所内铸造 wBTC。随着 Alameda 从合作伙伴列表中被删除,这也是令人担忧的一件事。

FTX US 在他们的文档中表示,大部分客户资产都存储在 BitGo Trust 中,而且还有 1 亿美元的保单作担保。

理想情况下,我希望能够验证「托管」中的所有的 BTC(23.5 万个)都保存在由 BitGo 控制的钱包中。但链上资产证明只是有帮助,我们仍旧无法判断这些是否会与法律程序挂钩。

链上分析师应该进一步分析他们托管钱包。

如果 Alameda 发行了这些 wBTC 并最终由 BitGo 保管,那么这些 BTC 最终由 FTX 美国的债权人持有,而不是支撑 wBTC。难道不是这样子吗?

也就是说,一旦这些标的 BTC 跟着 Alameda 一块破产,那么最终可能是 wBTC 持有人对这些债务负责。

另一位用户还提到了 Ren protocol,如果你对这个协议不熟悉,那么 REN 代币和 renBTC 你一定听说过。

REN 是一个原生的 BTC 桥,最近由于卷入 FTX 暴雷事件,而频频出现在各种头条新闻中。

REN 实际上也是归 Alameda 所有。

由于他们和 Alameda 的这层关系,导致开发团队的资金只能坚持到今年年底。目前团队正在筹集新的资金,同时加快新 Ren 2.0 桥的计划,而 Ren v1 将在 30 天后停用。

Solana 上一堆由 Alameda 支撑价值的代币都已跌到脱锚,而根据 Ren Protocol 的公开信息显示,他们的资产目前已得到妥善抵押。希望他们没事。

以上这些资产如果在接下来的 30 天内不销毁处理的话,将会面临很大风险。

Ren protocol 当前的目标是摆脱 Alameda 并转向 Ren 2.0,但在此之前,他们必须融到最够的资金以支撑运营。

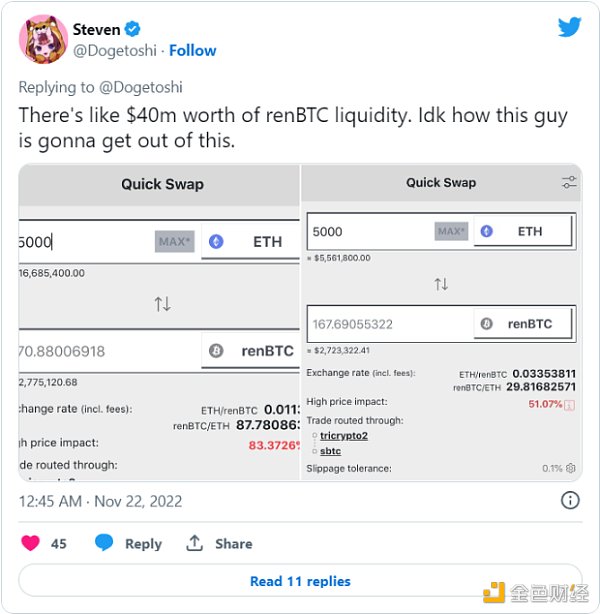

renBTC 的流动性也是一个大问题,因为链上一些地址一直在交换 ETH > wBTC > renBTC > 原生 BTC。

这正在消耗 renBTC 的桥接资产,但是团队表示他们不会补充这些资产。

黑客仍然有超过 8 位数的资金,他们正试图在没有流动性的情况下,将这些资产转移到桥上。

如果黑客是 FTX 内部人员,他们是否会在知道包装资产将受到影响的情况下加强流动性紧缩?

说到这里,Alameda 对着《破产法第十一章》提出破产的画面又浮现在了我的眼前。

我不太清楚 Ren 1.0 上是不是有什么明确的类似案例,来指导我们下一步应该怎么办,为了安全起见,还是不要相信第三方为好。

从 REN 的角度来看,桥接流动性和 FTX 黑客是我一直关注的两个主要风险因素。

在此之前,我没有使用过 Ren Protocol,所以如果有熟悉 Ren 的朋友,也欢迎你们做进一步补充。

许多人正在做空 ETH,期望 FTX 黑客采取行动,但由于流动性限制,他们在很大程度上会被困在 ETH 中。

随着黑客进一步寻找返回原生 BTC 的途径,这可能会导致包装资产出现其它问题。

我给你的建议是,尽量持有原生资产,不要相信任何第三方。

暂时我会卖掉而所有的 renBTC、wBTC、wETH 等包装资产,直到我确认它们安全为止。

如果你被困在 wBTC 中,我建议使用 THOR 或 kraken 换成原生的 BTC 以确保安全。

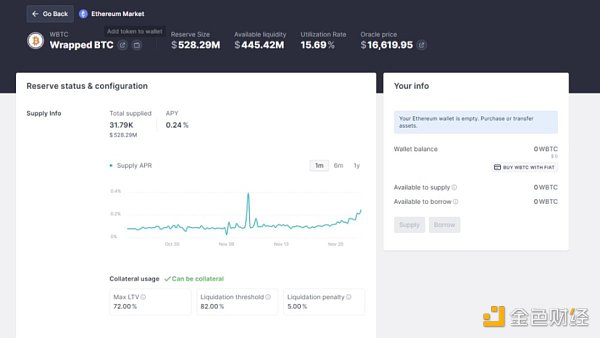

这其实很麻烦,如果 wBTC 出现了问题,那么中心化交易所和预言机都会受到影响,那么你持有的 wBTC 将会变成一笔坏账。

如果这些资产不能 1:1 兑换,进而严重脱钩,那么存储了包装资产的 DeFi 协议可能也会跟着倒霉,因此请注意这些协议的安全性。

Aave 上最近 wBTC 的使用率大幅上升,这可能是由于 Avraham Eisenberg 对于 CRV 的攻击,亦或是是用户在做空 wBTC。

(译者注:Avraham Eisenberg 是上次在 mango market 套出 1 亿美金的操盘手,在此次攻击事件中,他抵押了 6360 万枚 USDC,借出 9200 万枚 CRV 去做空,最终攻击失败被爆仓。)

到目前为止,这在很大程度上感觉像是做市商的失败,这也是为什么 wBTC 的价格始终负溢价 1% 左右,而不是 1:1 完全兑换。

个人觉得哪里有烟,哪里就有火,特别是在加密领域,我是真的怀疑绝大多数 wBTC 和 renBTC 都处于危险边缘的。

任何时候请记住,无私钥则无资产!希望大家都能注意资产安全,同时也希望我的这篇推文会带来一些新的发现和讨论。

最后,强烈要求第三方透明公开!

DeFi之道

个人专栏

阅读更多

金色早8点

金色财经

去中心化金融社区

CertiK中文社区

虎嗅科技

区块律动BlockBeats

念青

深潮TechFlow

Odaily星球日报

腾讯研究院

BlockBeats 注:Aave打造的 LensProtocol 社交协议并非一个社交产品,而是协议服务层,帮助开发者在其上构建各类社交产品.

撰文:Babywhale,Foresight NewsSynthetix V3 的主要方向有两点:一是增加除了 SNX 之外的抵押资产,二是通过原子交换的无滑点特性帮助更多资产提高流动性.

作者:星球君的朋友们 公会是一个游戏生态中最重要的组织形式。公会最开始可能是一群由几个固定队友组成的小团体,而后逐渐发展为以帮派或战队为形式的玩家群体,并且逐渐分化出专注于难度任务和 PVP 战.

参考消息网11月19日报道据西班牙《国家报》网站11月13日报道,比特币大跌对萨尔瓦多造成“致命打击”。最近一段时间是加密货币的一个重要历史节点.

作者:Lim Yu Qian,Coingecko;翻译:金色财经xiaozou1、去中心化存储和中心化存储,哪个更便宜?去中心化存储成本比中心化存储成本平均低78.6%.

▌ 数据:Blend协议总交易量超100,000ETH5月19日消息,据Dune Analytics最新数据显示,当前Blend协议总交易量超100,000ETH,总贷款量达到31.