来源:DroomDroom

编译:比推BitpushNews Mary Liu

以太坊将在 4 月 12 日迎来“Shapella 升级”(上海升级“EIP-4895”),之前锁定的验证者代币被解锁,将大大增加以太坊的流动性,最近几个月,流动性质押平台吸引了大量关注,其中 Liquid Staking Derivative (流动性衍生品质押:LSD)为与传统质押相关的问题提供了独特的解决方案。

Liquid Staking Derivatives(LSD)是 DeFi 领域的最新创新,它允许用户在保留对其资产的访问权限的同时赚取质押奖励,LSD平台通过代币化运作,可用于整个 DeFi 生态系统的借贷、交易和抵押品。通过LSD,用户和投资者可以随时访问他们的抵押代币,接收代币化资产或衍生代币;也可用于外部交易,最大化潜在收益,同时获得与资产抵押相关的奖励,创造多种收入来源。

在本文中,我们将讨论什么是流动性质押/衍生品/LSD,概述LSD的一些优势与风险以及加密市场中的一些顶级 LSD。

要完全理解 LSD 背后的机制,我们需要研究两个概念:流动性质押(Liquid Staking)和衍生品(Derivatives)。

流动性质押

质押是指用户在特定时期内锁定其资产,这意味着他们很可能会错过通过交易代币获利的机会。 然而,流动性质押的发展允许代币持有者获得质押奖励并按照个人意愿使用他们的代币。这确保了质押者可以获得质押奖励并有机会在外部交易中使用代币,进一步帮助他们最大化回报并产生多种收入来源。

Premia上线Arbitrum 48小时内TVL超过其以太坊主网:12月2日消息,据分析师Krugman援引数据显示,去中心化期权协议Premia上线Arbitrum两天内TVL达到779万美元,超过其在以太坊主网的TVL(650万美元)。目前Premia在多条链上的TVL总和达到1430万美元,已逼近链上期权协议Hegic(1705万美元)。[2021/12/2 12:46:58]

流动性质押是传统质押的高级或更新版本,可在智能合约协议上使用。 为了保证区块链的安全,利益相关者承诺他们的资金,同时仍然可以随时使用这些资金。

衍生品

衍生品被简单地定义为两方之间的合约。 它们是由基础资产(质押代币)支持的金融工具。 该基础资产或质押代币代表您质押资产的价值。衍生品的价格由标的资产或质押的代币价值波动决定。

什么是流动性质押衍生品 (LSD)?

LSD 是确认和验证质押者参与质押池的代币。 这些代币可用于整个 DeFi 生态系统的借贷、交易和抵押。 LSD 利用代币化的概念来确保参与者或利益相关者可以从衍生品中获益,以及与代币抵押相关的利益。 LSD 为质押者质押任意数量的代币提供了平台,作为回报,他们获得了可用于其他 Defi 协议的衍生代币。

此外,LSD 允许投资者在将其抵押资产用作其他 DeFi 协议中的抵押品时产生回报。 LSD 的一个主要优点是它们允许用户获得质押奖励,而无需长期锁定他们的代币; 然而,由于加密资产的波动性,长期锁定代币并不总是会带来正回报。

IntoTheBlock研究主管:以太坊净通胀首次低于比特币:数据分析平台IntoTheBlock的研究主管Lucas Outumuro在Twitter上表示,以太坊的净通胀首次低于比特币。与此同时,CryptoCompare提供的数据显示,基于以太坊的产品增长了近73%,目前价值高达138亿美元。数据显示,以太坊的每日发行量下降,导致以太坊相对于比特币的净通胀首次下降。具体而言,以太坊现在是3574 ETH(年化1.11%),比特币是900 BTC(年化1.75%)。[2021/8/27 22:42:03]

最后,质押者可以获得质押奖励,保留对资金的使用权并利用市场价格波动。

LSD 机制:它是如何运作的?

我们已经知道,当代币被质押时,它们会被锁定一段时间,因此在这段时间内它们不能被交易或提取。 然而,LSD 的发展正在改变这种说法,因为它允许用户质押任意数量的资产并取消质押,而不会对初始存款产生任何影响。 这是因为存款被锁定在流动性质押平台上,并且向用户发行了该加密资产的代币化版本(即衍生代币)。 这些衍生代币具有与用户存款等值的价值,并且与原始质押资产一比一锚定。

然而,为了更好的识别它们,它们被赋予了不同的代号。 例如,如果您将 2ETH 存入流动性质押服务,您将收到一个 stETH 作为衍生代币,该衍生代币可以在其他地方进行交易、消费或存储。

这允许用户通过交易衍生代币获利的同时,从他们的初始存款中获得质押奖励。

Paxos向以太坊网络新增发1568万枚PAX:据DAppTotal.com稳定币专题页面数据显示:10月27日00时15分 ,PAX发行方Paxos向以太坊网络新增发1笔价值1568万美元的PAX, 块高度为:11133058,交易哈希值为:0xb384b5742cd71f9ba4605412c92e3a00dbf266fe7e197f199471f6b505b99d10 。截至目前,Paxos在以太坊网络上的ERC20 PAX总发行量已达402,909,690枚。[2020/10/27]

下面这个例子可以更清楚地了解 LSD 的机制,:

您手中目前有 20,000 美元,您决定将其带到LSD平台并将其质押在资金库中 3 个月; LSD平台给了您相当于您锁定的 20,000 美元的代币。 使用这些代币,您可以支付账单、执行交易—相当于20,000 美元可以做的所有事情。

在 3 个月结束时,您将取回 20,000 美元和与锁定期间相关的奖励,您还将获得使用代币作为法定货币期间赚取的利润。 这种情况下,您锁定的 20,000 美元是质押代币,20,00 美元的代币就是您的衍生代币。

LSD 的优势

1. 提倡和鼓励质押活动,质押代币使网络更加安全和稳定。

权益证明网络的安全性、网络上验证者的数量以及他们投入的资金量之间存在直接关系。 因此,网络上验证者的数量越多,质押资本的增加量就越大,网络变得越强大、越安全。

观点:在以太坊上开发KYC应用将成为其最大推动力:ConsenSys上周宣布正在推出一项合规服务,以帮助交易所和去中心化金融(DeFi)项目分析在以太坊上发行的代币的交易活动。管理顾问和以太坊投资者“DCinvestor.eth” (或 “aftab.eth” )认为“在以太坊上开发KYC应用……将成为以太坊的最大推动力。”

其表示,比特币在采用方面面临的最大困难之一是公众的情绪,即许多人认为它是“用于购买的非法货币”。这种刻板印象在早期就被极大地催化了——只有在以下三种情况下,比特币才在新闻中被有效提及:暗网市场被关闭,黑客事件发生,或者使用比特币的罪犯被抓获。另一方面,以太坊并没有这样的内涵。因此,DCinvestor.eth认为该区块链可以通过KYC工具在机构中获得合法性。(CryptoSlate)[2020/6/19]

然而,用户在质押期间无法访问其质押的代币仍然是局限性,这就是LSD概念的用武之地。LSD 通过发行代币化版本或衍生品提供了独特的解决方案。这项创新还增加了质押活动,因为质押者现在有信心,无论何时质押其资产,他们都会获得可用于其他活动(如借贷和交易)的衍生代币。

2. 获得多种收入来源

有了 LSD,利益相关者现在可以将他们的资金或资产锁定在一个平台上,并继续使用代币化版本或衍生代币作为抵押品,以获得加密支持的贷款。 这些贷款以更高的收益率存入,以产生更多的投资回报率 (ROI)。

与LSD相关的风险

动态 | USDC Treasury向以太坊网络增发1000万枚USDC:据Whale Alert监测,北京时间12月18日9点21分,USDC Treasury向以太坊网络增发1000万枚USDC。[2019/12/18]

1. 削减(Slashing)

毫无疑问,流动性质押衍生品有许多令人兴奋的好处和回报,但这并不意味着它没有风险。 一个常见的缺点是削减带来的经济损失风险。 罚没机制通过验证器(处理和验证区块链上交易的某人或网络节点)来规范和检查不当行为(例如双重签名和验证器停机)。 每当检测到不当行为时,无论是有意还是无意,都会丢失一定比例的验证者代币。

2. 智能合约风险

另一个常见的风险是智能合约风险。 尽管众所周知区块链技术是安全的,但我们必须承认,有时存在漏洞,入侵者可以利用他们的资金和资产来利用用户。

3. 如果用户在交易或交易中丢失了他们的代币化资产/衍生代币,他们可能会失去他们的质押资金,而取回质押资金的唯一方法是再进行一次等值存款。

顶级流动性质押提供商

以下是加密领域的一些顶级流动性质押协议。 这些 LSD 有其独特的产生流动性的机制和方法。

1. Lido Finance的 stETH

Lido Finance 的衍生品是 stETH(st 的意思是 staked质押)。Lido Finance 是最流行的流动性质押协议。 原生代币 (LDO) 是用于支持 ETH 流动性质押的治理代币,用户还可以使用 LDO 数字代币对网络提案进行投票,并在质押中赚取被动收入。

此外,当用户抵押他们的 ETH 代币时,Lido 会向他们发放 stETH 作为交换。 这些衍生品 (stETH) 可以在超过 27 个 DeFi 应用程序和加密钱包中提取和使用。Lido 对流动性质押服务收取 10% 的费用,这些费用在 DAO 和节点运营商之间平均分配。

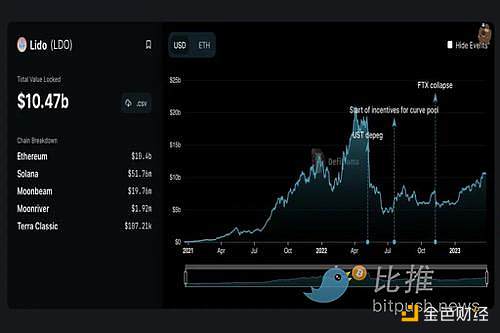

在撰写本文时,Lido 拥有 73.34% 的 ETH 市场份额,520 万个抵押 ETH,总锁仓价值(TVL)为 104.7 亿美元

2. Coinbase 的 cbETH

在撰写本文时,Coinbase 拥有 15.64% 的 ETH 市场份额; 110 万个抵押的 ETH,TVL为 20.9 亿美元。 Coinbase 的流动性衍生代币是 cbETH。 Coinbase 推出其 LSD 的原因之一是与 Lido 的主导地位竞争,防止 Lido 危及以太坊的去中心化。 然而,Coinbase 衍生代币 (cbETH) 的局限性在于它在 DeFi 中没有很多实用程序,因此它们可能不会吸引太多加密投资者。 Coinbase 对流动性质押服务收取 25% 的费用。

3.Frax Finance 的 Sfrx ETH

sfrxETH 是 Frax 的衍生代币。 Frax 提供最高的收益,这归因于它具有双代币设计。 sfrxETH 是加密市场上新创建的流动性质押衍生品之一。 Frax 使用 frxCTH/ETH 提供曲线上的流动资金池,但如果用户质押 sfrxETH,只会获得质押奖励。

在撰写本文时,他们拥有 1.44% 的 ETH 市场份额; 102,429 个抵押的 ETH,TVL为 2.216 亿美元。

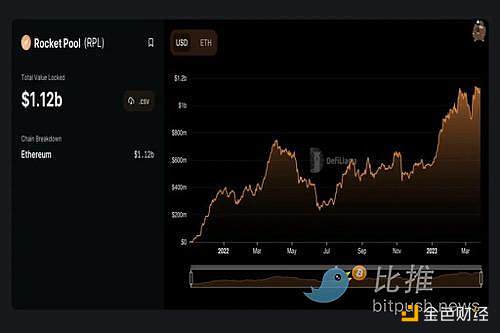

4.Rocket Pool 的 rETH

rETH 是 Rocket Pool 的去中心化流动性 Staking 衍生品。 Rocketpool 可能是本文列出的所有流动性质押提供商中最去中心化的选择。

借助 Rocket Pool,质押者可以从外部来源获得资金来运行验证器节点,只需 16 个 ETH,而不是 ETH 验证器通常所需的 32 个 ETH。 此外,这些验证者需要添加至少 16ETH 的 10% 作为抵押品,以防万一他们被slash。

在撰写本文时,Rocket Pool 拥有 5.84% 的 ETH 市场份额; 414,312 个抵押的 ETH,TVL为 11.2 亿美元。

5.StakeWise 的sETH2

StakeWise 运行安全稳定的机构级基础设施,结合独特的代币经济学,为其用户提供尽可能高的质押收益。StakeWise 以太坊质押由一个混合代币系统组成,该系统将用户自己质押的 ETH 分解为sETH2代币,并将奖励分成rETH2代币.

撰写本文时,StakeWise TVL 1.5亿美元,APR 4.79%,市场份额 1.11%。

下一个热门叙事

LSD在加密社区的热度很高,其他大小加密公司也已开始采用 Liquid 质押衍生品,以释放资本效率、提高收益率、分散风险并支持去中心化金融生态系统的发展。因此,很难不相信它们是 DeFi 领域的下一个热门叙事。

几周前,Yearn Finance 宣布现在正在推出一种名为 yETH 的衍生代币。 这种新的衍生代币的潜在用例包括:分散利益相关者的风险,提高利益相关者的收益,以及通过一个代币享有多个敞口。

ChainLink 已将 LSD 作为释放资本效率和支持 DeFi 增长的重要组成部分。 他们最近在推特上表示,通过 Chainlink 储备证明,任何人都可以验证他们的流动性质押代币是否完全由质押的原生代币支持。

LSD 的发明增加了质押者的收益,质押参与进一步加强了网络,并有助于构建加密生态系统的未来。加密社区坚信 LSD 的概念将继续存在,我们很可能会看到更多突破性的用例。

比推 Bitpush News

媒体专栏

阅读更多

金色财经 善欧巴

金色早8点

白话区块链

Odaily星球日报

深潮TechFlow

欧科云链

Arcane Labs

MarsBit

BTCStudy

在一个Crypto技术承诺自由的世界里,传统的银行系统仍然是一个庞然大物。由于其根深蒂固的影响,简单地取代它是不可行的。首先,我们必须仔细审视它的缺陷,并了解其背后的原因.

3月29日,非营利组织“未来生命研究所(Future of Life Institute)”发表了一封题为“暂停巨型AI实验”的公开信.

文/金色财经0xnaitive过去几个月,Optimism 和 Arbitrum 主导了以太坊 layer 2 的格局.

▌ 数据:11.9亿美元BTC和4.9亿美元ETH期权合约于17日到期交割3月17日消息,Deribit 数据显示.

DeFi数据 1、DeFi代币总市值:506.9亿美元 DeFi总市值及前十代币 数据来源:coingecko2、过去24小时去中心化交易所的交易量50.

文章作者:Riyad CareyBinance以巨大的优势成为世界上最大的加密货币交易所。自2017年成立以来,它取得了持续的增长,但自2020年以来,其日益增长的主导地位令人瞩目,当时它占据了.