近期硅谷银行暴雷引起传统银行危机四起,一周多之前市场对USDC无法完全兑付的担忧引起了USDC、BUSD、DAI、FRAX等一系列稳定币的脱锚。尽管目前这些稳定币已基本重新锚定1美元,但这次危机让加密市场对这些稳定币的风险有了新的认识,并再次提出了去中心化稳定币的需求。

而作为目前流通量最大的去中心化稳定币DAI及其项目方MakerDAO能否抓住机会让DAI被更多用户接受呢?今天,我们就来聊一聊MakerDAO的困境与机遇。

MakerDAO 是一个运行在以太坊上集超额抵押稳定币(DAI)、借贷、存储、用户共同治理为一体的老牌DeFi项目。在 MakerDAO 系统中,主要使用两种代币:DAI 和 MKR。DAI 是MakerDAO推出的去中心化稳定币,MKR 是 MakerDAO 的治理代币。当用户需要借贷资金时,他们可以通过将加密资产抵押在 MakerDAO 平台上,借出稳定币 DAI。而 MKR 持有者可以参与MakerDAO平台的治理、更改利率、提出提案并参与投票决定 MakerDAO 系统的未来。2023年2月,MakerDAO的团队宣布成立了Phoenix Labs开发Spark Protocol等新的DeFi项目以扩大MakerDAO的生态。

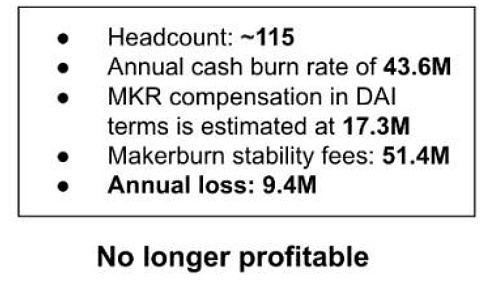

MakerDAO的创始人Rune Christensen指出在熊市中,MakerDAO的借贷收入和清算收入大幅下降,而整个协议需要大约115人的团队来维护,团队支出加上MKR的补偿使得整个协议处在亏损状态且没有增长点。此外,MKR的赋能有限。MKR从21年5月后价格一路阴跌,MKR持有者无法清楚地了解MakerDAO创造的收入具体是如何被耗尽的。

涉1000亿韩元欺诈案的Bithumb前董事长一审被判无罪:1月3日消息,韩国首尔中央地方法院刑事法庭在涉嫌1000亿韩元欺诈诉讼案一审中,对被告Bithumb前董事长Lee Jeong-hoon宣告无罪。此前10月份消息,韩国检方要求法院判处Bithumb实际所有者Lee Jeong-hoon 8年监禁。[2023/1/3 22:23:06]

信息来源:https://forum.makerdao.com/t/the-endgame-plan-parts-1-2/15456

MakerDAO目前的治理流程所需时间长,流程复杂。在黑天鹅事件中无法快速反应,也降低了新产品、新功能的开发速度。2020年3月12号,整个市场大跌,MakerDAO中大量的抵押物跌破清算门槛,因未能及时清算而造成400万美元的坏账,之后社区提案增发MKR来填补坏账和引入清算熔断机制。2023年3月10号有超过7亿的USDC通过PSM兑换成DAI出逃导致DAI的脱锚。随后社区紧急提案增加USDC兑换DAI的费率但为时已晚。3月13号,社区提议增加PSM紧急开关以便在危机时刻无需通过治理就可暂停稳定币的兑换。

Deribit报告:2020年底比特币期权价格将飙升至3.6万美元:加密衍生品交易所Deribit发布报告称,投资者对比特币期权的兴趣日益浓厚。到2020年底,比特币期权价格将飙升至3.6万美元。截至上周日,12月25日到期的执行价为36000美元和32000美元的看涨期权每日开仓量最多。(coindesk)[2020/9/14]

Frax Finance同为去中心化稳定币赛道的竞争者,通过抓住Liquid Staking Derivatives(LSD)的机会推出frxETH与sfrxETH,目前铸造的frxETH已超过11万枚。而Curve、Aave、Liquity等头部DeFi项目均下场准备发行自己的稳定币,这些去中心化稳定币的出现会持续抢夺DAI的市场份额。MakerDAO在去中心化稳定币赛道里将面临更激烈的竞争。

图片来源:Vulcan post

在Tornado Cash被制裁后,USDC的发行商Circle积极配合美国执法机构的制裁,冻结标记地址的USDC。部分黑客会将所盗资产转换为DAI以逃脱USDC和USDT发行商的冻结,加上MakerDAO国库中大部分为USDC,在未来美国监管机构有可能会对MakerDAO施加更多监管的压力。

BITUAN币团主流币行情:BTC 24小时涨0.84%:BITUAN币团交易所官方行情数据,截至8月3日15:00:BTC 24小时涨0.84%,报11190.31 USDT;ETH 24小时涨4.30%,报384.34USDT;EOS 24小时涨2.30%,报3.0065USDT;BCH 24小时涨2.59%,报290.24 USDT;BSV 24小时涨1.67%,报219.4944 USDT;LTC 24小时涨2.35%,报57.85 USDT;XRP 24小时涨5.17%,报0.30047 USDT;ETC 24小时涨2.79%,报7.2568 USDT。[2020/8/3]

MakerDAO目前最核心的竞争力是DAI。它是链上使用最多的去中心化稳定币。MakerDAO采用了四种机制帮助DAI更加稳定地锚定1美元。

首先MakerDAO认可的抵押资产的风险都相对较小。可抵押的资产为BTC、ETH、LINK、YFI、MATIC、稳定币等经受过市场考验的加密货币。此外,根据资产的波动水平和风险,MakerDAO会设置102%-5000%的抵押率,以保证在抵押资产下跌后能及时地清算资产,确保DAI是足额抵押的。它与UST这类算法稳定币不同。DAI的价值是由多种风险较小的加密资产支撑,而UST是由LUNA转换和Anchor生息产生的,其背后的支撑是市场对UST的信心。

公告 | BitSG币星开通专用通道提供口罩 助力用户抗击疫情:1月23日,BitSG币星发布公告,截至目前,境内25个省(区、市)累计确诊新型冠状病感染的肺炎病例639例,疑似422例,其中重症95例,死亡17例。另外境外也有多个国家通报确诊病例。为了共同抗击此次疫情,BitSG币星已通过多方渠道采购到了大量的口罩,准备在第一时间分发到需要者手中。

BitSG币星为所有用户及需要帮助的朋友开通了专用联系通道:contact@bitsg.com ,注明姓名、联系方式、有效收件地址,点击原文链接可提交信息。我们会在收到信息的第一时间邮寄出口罩给予需要帮助的朋友。

温馨提醒:出门戴好口罩、避免去人员密集的场所、洗手不少于20秒,注意室内消。如有干咳、发热、胸闷、乏力、呼吸不畅等症状,请及时到当地指定发热门诊或医院就诊。[2020/1/23]

持有DAI的用户可以将DAI锁入MakerDAO的DSR合约中以获得储蓄收益。MKR持有者可以投票决定调整DAI存款利率。如果DAI价格超过1美元,MKR持有者可以选择降低存款利率来降低DAI的需求量,使得DAI降至1美元;反之,MKR持有者可以选择提高存款利率来增加DAI的需求量,使得DAI升至1美元。

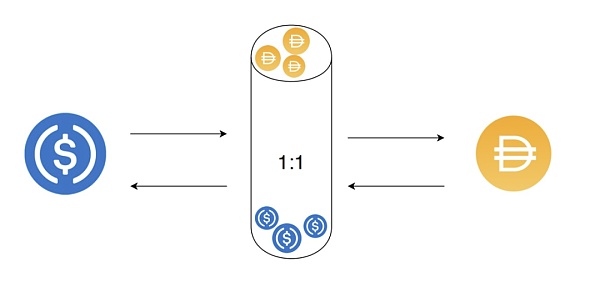

用户可以使用PSM模块将USDC和DAI1:1兑换,每日总限额为9.5亿(3月14号已改为2.5亿)。这种无滑点的稳定币兑换降低了用户的交易成本,激励用户兑换并持有DAI。这在一般情况下扩大了DAI的采用,同时当DAI面临脱锚时可市场可用USDC套利帮助DAI重新锚定1美元。

马斯克:对 Twitter 收购硅谷银行持开放态度:金色财经报道,雷蛇联合创始人兼首席执行官陈民亮(Min-Liang Tan)发推表示其认为 Twitter 应该收购硅谷银行,并成为一家数字银行。特斯拉首席执行官 Elon Musk 回复其称,他对这个观点持开放态度。[2023/3/11 12:56:01]

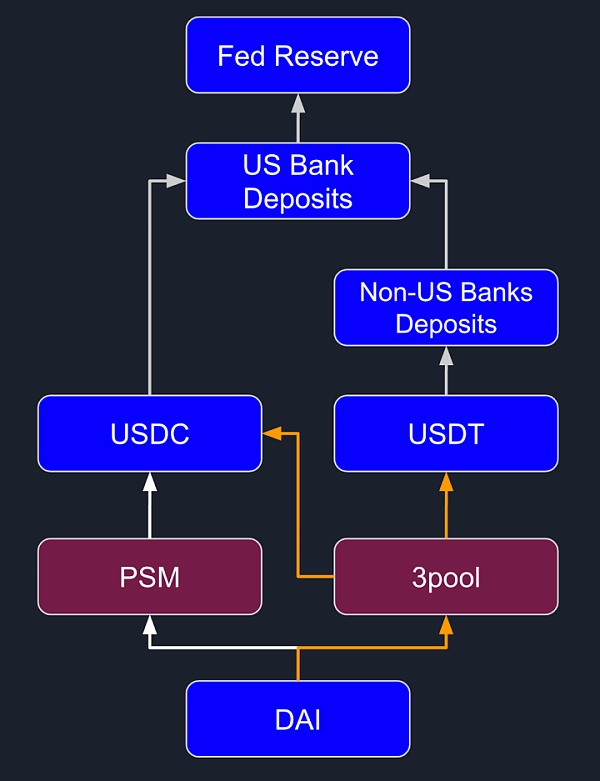

Curve的稳定币3pool由三种稳定币 DAI、USDC 及USDT 所组成。通过稳定币3pool,DAI与USDC、USDT绑定。一般情况下,3pool中有稳定币偏离1美元时,普通用户以及套利者可以通过存入3pool中占比最小的稳定币或是取出3pool中占比最大的稳定币来套利,帮助3pool回到平衡状态。

通过DAI的锚定机制我们可以发现,除去抵押加密资产而铸造出的DAI外,DAI还可以通过PSM用USDC直接兑换,以及在Curve的3pool用USDC和USDT兑换。下图很好地展示了DAI背后的大部分抵押物的本质:美联储的资产储备。

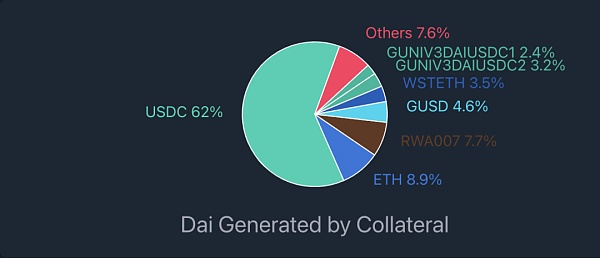

目前,62%的DAI是通过PSM用USDC兑换得来,通过非稳定币的加密资产抵押铸造出的DAI不到20%。这使得DAI的中心化程度越来越高,并且DAI很可能会承受USDC和USDT的风险。

数据来源:Dai Stats

3月10号,发行USDC的Circle公司在硅谷银行有33亿美元的风险敞口,硅谷银行的破产可能导致USDC无法完全赎回。市场的恐慌情绪持续上升,USDC出现脱锚,最低脱锚至0.88美元。大量USDC出逃,其中有超过7亿的USDC通过PSM换成DAI出逃,加上DAI大部分的抵押物也是USDC,市场对DAI也产生恐慌,导致了DAI的脱锚。目前USDC、DAI已重新锚定1美元,但对于DAI越来越像USDC的担忧并未消失。如何减少USDC、USDT相关风险对DAI的冲击是MakerDAO需要思考的问题。

此外,作为抵押在MakerDAO金库的USDC被MakerDAO用来购买美国国债。目前MakerDAO已购买了5亿6个月期限的美国国债,并在3月8号提出额外分配7.5亿美元资金购买美国国债以增加国库的收入。一方面这让DAI的大部分抵押物变成了美国国债,受制于中心化的政府机构,很可能面临监管审查。另一方面,这在一定程度上消除了USDC的风险并增加了MakerDAO协议的收入。

尽管MakerDAO购买美国国债引起了不少争议,但在2022年11月后国债的收益成为了MakerDAO的主要来源,并且MakerDAO的社区大部分也支持这一做法。购买债券的收益可以帮助MakerDAO在熊市里继续运转和开发新产品。

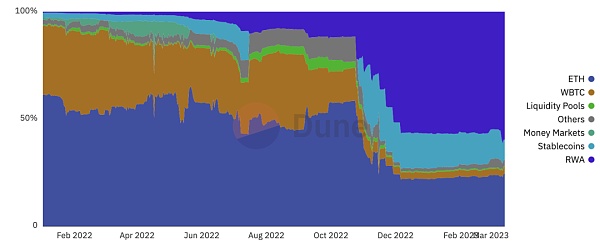

数据来源:MakerDAO - Assets per type

每一个MetaDAO都是MakerDAO的一个子DAO,可以拥有自己的代币和金库,专注于自己DAO内部的分工、治理和开展活动,而无需被其它MetaDAO分散注意力。每个Meta都可以发行自己的代币并与MKR组成流动性池子,MakerDAO会发放额外的MKR作为流动性激励。即将推出的Spark Protocol就是第一个MetaDAO,主要业务为借贷,与Aave直接竞争。在Spark Protocol中有可能会允许抵押MKR借出DAI,这将会极大地提高MKR的需求。Spark将支持stETH等LSD抵押借出DAI来吸引更多以太坊资产,减少DAI抵押物中USDC的占比。

MakerDAO目前面临亏损和激烈竞争,DAI背后的中心化问题和监管风险也不可忽视。Spark Protocol是MakerDAO在DeFi赛道杀出重围的一个机会。它的成功推出将提高DAI的需求和使用量,并增加了MKR的应用场景:抵押借贷、流动性挖矿。后续其它MetaDAO的推出将继续为MKR赋能,继续提高DAI的需求和MKR的估值。

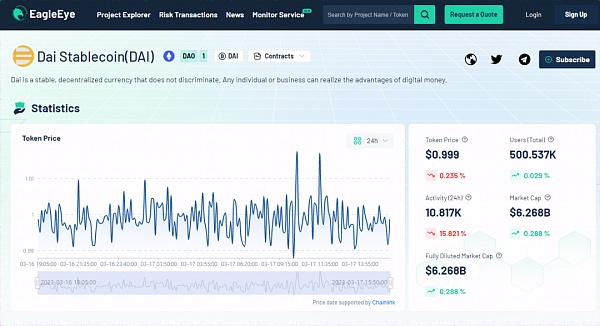

此前,Beosin 曾与日本区块链企业HashPort建立战略合作伙伴关系,在链平台和智能合约的安全审计、合规评估等方面开展合作,审计项目包括DAI等稳定币,目前,DAI也被Beosin EagleEye安全风险监控、预警与阻断平台实时监测中。

Beosin

企业专栏

阅读更多

金色财经 善欧巴

金色早8点

白话区块链

Odaily星球日报

MarsBit

欧科云链

深潮TechFlow

Arcane Labs

BTCStudy

作者:胡璇 腾讯研究院高级研究员;胡晓萌 腾讯研究院研究员、博士后内容生产,特别是创意工作,一向被认为是人类的专属和智能的体现.

总结来说 RIO(token):一个数字和现实世界资产的 Web3 生态系统,测试网已经上线,Alpha 版本还有 14 天上线,代币 24 小时交易量 127 万美金,近期交易额增大.

今天凌晨, Sui开发团队Mysten Labs 在官方推特上举办了主题为「The Wave to Mainnet」的Twitter Space.

作者:财主家的余粮 来源:作者公号过去一周时间,美联储资产负债表暴增3000亿美元。 我想起来一个广为流传的规则,“人数越多、越大张旗鼓,事儿越不重要”:每次郑重其事、大张旗鼓,全体投票,要.

1.Ordinals会让比特币再次变得有趣吗?NFT生态的一种新的原语Ordinals对于比特币的发展而言,无疑打开了一扇奥弗顿之窗.

一季度行情即将接近尾声,比特币和以太坊的走势越来越趋同,几乎完全相关。比推终端数据显示,以太坊年初至今 (YTD) 上涨了 50.02%,但比特币却飙升了 72.30%,有望创下两年来最佳的季度.