作者 :GMF

微博 : Degg_GlobalMacroFin

1、史无前例的科技牛

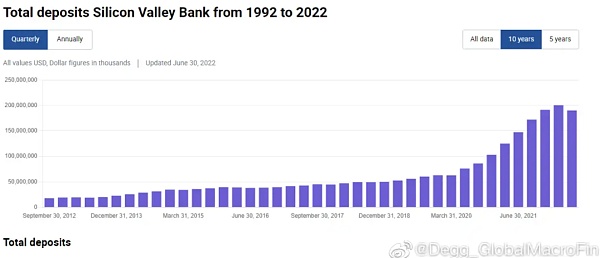

2020年下半年疫情担忧褪去后而美联储仍在承诺维持0利率很长时间,量化宽松持续进行,通胀也见不到影子,全球迎来了科技企业的融资热潮期,startups贷款和风投额度的快速增长使科技初创企业手里积累的大量的现金和存款,而这些存款很大程度流入了Silicon Valley Bank(下简称SVB)这一硅谷最重要的、也是全美前20大的银行。2020年6月至2021年12月的一年半期间,SVB的存款由760亿美元上升到超过1900亿美元,增幅接近2倍(图1)。

2、“闭着眼睛买”

面对负债端资金的大量流入,SVB资产端可投资资金也快速上升。

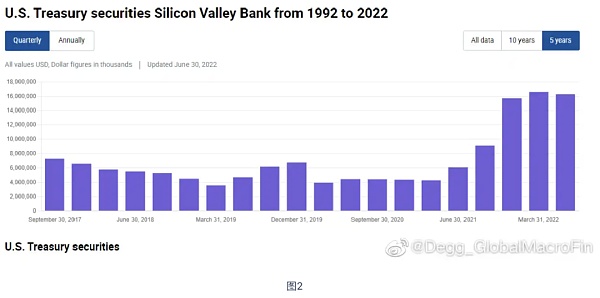

2020-2021年美联储还没有开始加息,如果把钱趴在美联储的准备金账户上,年化只有低的可怜的0.1%的利息。SVB的选择是,买大量的美债和MBS。从它的10-Q来看,2020年年中到2021年末,SVB增持了120亿的美债,持有量从40亿增长到了160亿(图2)。

Celestia:启动区块链就像部署智能合约一样简单:8月15日消息,Celestia希望通过使用自己的规则轻松部署自己的区块链,赋予在线社区自己的主权。

上周,在韩国区块链周2022上,Celestia联合创始人Ismail Khoffi表示在接受Cointelegraph采访时表示,该项目的愿景是分离共识和应用执行层,为去中心的应用构建者解锁新的可能性。Celesita基本上是一个剥离的极简层区块链,为用户提供了易于部署自己的区块链或第二层汇总的基础设施。Khoffi表示,开发者和社区可以“点击一个按钮”,部署自己独立的、定制的区块链。

(Cointelegraph)[2022/8/15 12:26:09]

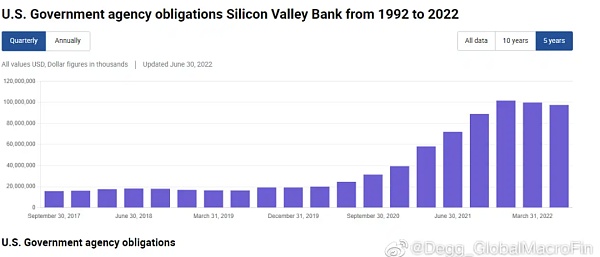

更重要的是,SVB增持了大约800亿美元的MBS,持有量从200多亿增长到了1000亿(图3)。

这是什么概念呢?SVB总资产规模大约2000亿美元,相当于它将一半的资产配置在了MBS上,或者认为它将2020-2021年新增流入的超过1100亿存款中的70%配置在了MBS上。这对于一家以贷款为主营业务的商业银行而言几乎是难以置信的,甚至是荒唐的。

基于BCH的简单分类账协议发行代币已超1万种:9月30日消息,截至上周,基于BCH的简单分类账协议(SLP)发行的代币已经超过10000种。(Bitcoincash)[2020/9/30]

3、“现金是垃圾”

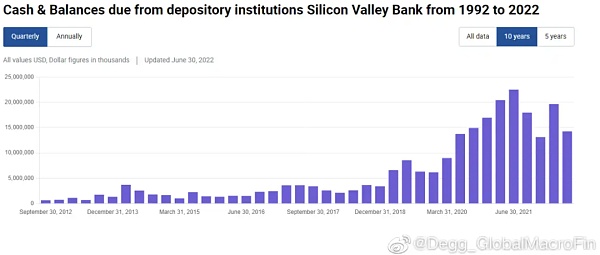

与疯狂增持的MBS相比,SVB手头的现金和现金等价物(包括准备金,回购,短债)的增长并不明显,2020年中至2021年中只由140亿增长到了220亿,而到2021年末甚至还下降到了130亿,甚至不及2020年中的水平(图4)。

这反映出,SVB激进配置长久期资产的同时,并没有为应对存款流出预留出等比例的的充足的现金。

4、“稳健的”会计处理

BM:DPOS是基于简单原则的社区决策 其他去中心化系统缺乏正式决策过程:EOS创始人Daniel Larimer(BM)今日发推表示,DPOS是基于简单原则和设施的社区决策。其他去中心化系统缺乏正式的决策过程,但它们仍然通过未定义的流程“做出分叉决策”,这些流程主要由代币持有者以外的人控制。更糟糕的是,当你因为现状不佳而急需做出决定时,却无法做出决定。[2020/3/8]

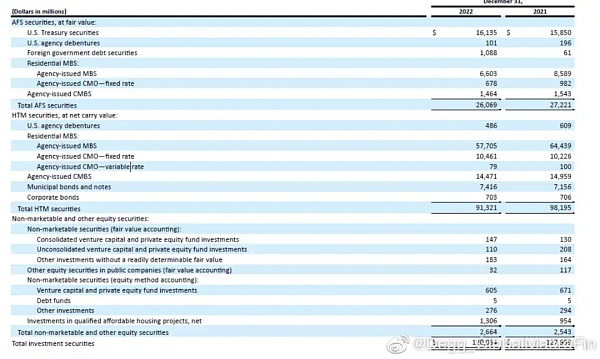

我们知道商业银行买固收产品大多是以可供出售(AFS)和持有至到期(HTM)来做会计处理的。SVB也不例外。其160亿的美债完全以AFS计量,而1000亿的MBS主要是以HTM来计量(图5)。

AFS和HTM的好处是,资产市值(mtm)的波动不会直接反映在损益(profit and loss)上,至多影响其他综合收益(OCI)下的未实现损益,而且可以转回。

但缺点是,一旦被迫出售AFS和HTM,就需要在当期确认一笔损益。

声音 | 莱特币创始人李启威:低买高卖看上去很简单,但绝大多数人很难做到:莱特币创始人李启威(Charlie Lee)在做客ChainNode直播时表示,“没想到这波行情来得这么快,虽然比特币还没有回到其历史最高点,但今年上涨的程度已经让我很惊喜了。低买高卖,听起来还挺搞笑的,但是很遗憾的是大部分人都是高买低卖。当情绪高的时候,大家听到比特币、以太坊、莱特币,就一股脑儿地买;当价格跌了80%,他们觉得这些币要归零了,又立马割肉。人性决定了绝大多数人很难低买高卖,但如果真的能够做到,你是肯定能赚到钱的。[2019/7/9]

5、美联储的加息与未实现损失

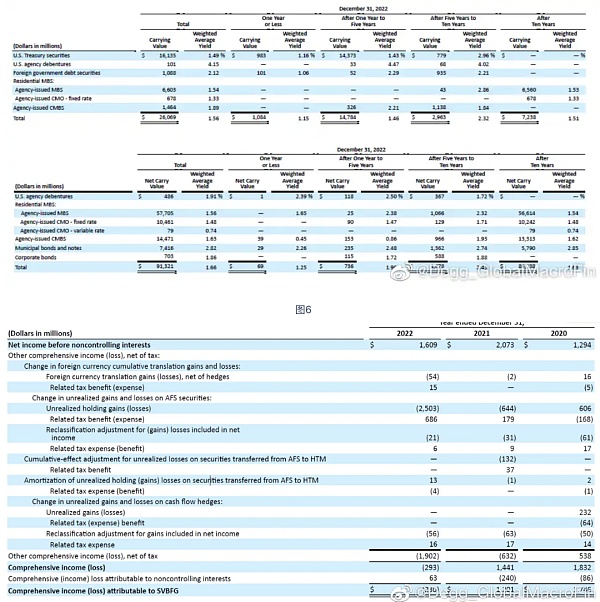

由于SVB的资产购买集中在2020-2021年低息期间,因此AFS和HTM资产的平均收益率非常低。从10-K看,其AFS的平均收益率只有1.49%,HTM的平均收益率只有1.91%(图6)。

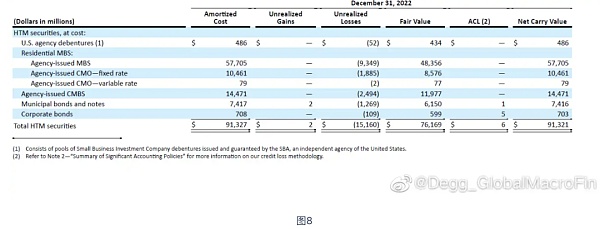

伴随美联储2022年的快速加息,这些低息时期购买的AFS资产在2022年给SVB带来了超过25亿美元的未实现损失(unrealized loss,图7),而如果将1000亿以HTM计量的MBS的未实现损失考虑进去,总的未实现损失高达175亿美元(HTM unrealized loss大约150亿美元,图8)。

声音 | Roger Ver:加密钱包应像iPhone一样简单安全:据Ambcrypto报道,比特币耶稣 Roger Ver在韩国区块链周期间接受采访时表示,加密钱包是数字货币生态系统中最普遍存在的部分。因此,它应该是友好的,每个人都可以轻松使用,应该像iPhone一样简单安全。[2018/8/1]

6、存款流出

这些未实现损失只要你不卖,就不会成为损失,因此往往被视作“浮亏不是亏”。

问题是,2022年美联储快速加息导致全球科技初创企业的日子都不好过,融资融不到,股价一直跌,但研发还得继续,就只能持续消耗它们在SVB的存款。再叠加美联储缩表等因素,SVB的存款自2022年3月触顶后就一直流出。

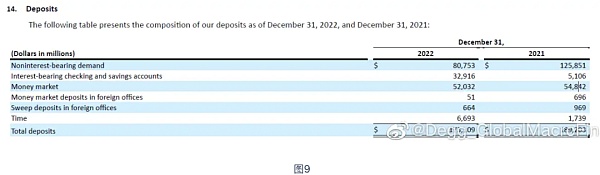

2022年全年存款总额下降了160亿,大约占存款总额的10%,特别是活期无息存款由1260亿骤降至810亿,大大增加了负债端的利息支出压力(图9)。

7、MBS的负凸性

特别的,由于利率上升的时候,居民都愿意慢慢换贷款而不会提前还贷款,因此MBS的久期会拉长,这导致SVB持有的大量HTM的MBS的久期越来越长,越来越难以应对负债端持续的资金流出。

所以去年末以来的SVB面临这样一种局面:资产端MBS有大量浮亏,一时半会到期不了,而现金储量也不太充裕;负债端存款一直在流出,负债成本持续上升。

8、壮士断腕?

SVB的管理层实际上有一些其他的选择,比如去拆借市场借repo,或者找FHLBs借advance,或者发债来满足存款流出压力。

但问题有两个。

一是当前利率曲线严重倒挂,短端借债成本远远高于长端,与其借短端维持长端的持有至到期,还不如直接斩仓的损失小。

二是初创企业的存款流出后就不太可能流回,因此与其用短期借款应急,不如直接斩仓降低杠杆率——虽然这在短期来看会导致股价大跌,但长期来看反而是最安全的行为。壮士断腕式的短痛在这种环境下可能已经是最优选择。

9、恐慌

当SVB宣布了它出售了210亿的AFS资产并引发了18亿的损失时,市场的恐慌实际上体现在几个方面。

一是还没有出售的1000亿的HTM资产所对应的150亿unrealized loss是否会变成实打实的损失?要知道,SVB的股票总市值也仅仅只有不到200亿美元。

二是发行大量股份会稀释原有股东的权益,本身就是利空。

三是SVB的客户大多是科技企业,因此不在存款保险覆盖范围内,很容易发生挤兑,不少科技企业高管在刚刚的12个小时里就纷纷表示要从SVB提取出所有的资金。

四是市场不清楚其他的对科技企业有大量敞口的银行是否会遭受挤兑,以及这场危机是否会蔓延开来。

10、前瞻

这场事件的进展取决于很多因素,比如SVB是否会遭遇更加严重的挤兑,甚至是否会破产?未来几天至少可以从两个层面观察危机的演进,一个是银行间市场和回购市场是否会担忧中小银行整体的财务状况?是否会发生流动性的局部紧张?观察EFFR和SOFR 99%的水平是否会在未来几天发生大幅上升。

另一个是观察市场会如何看待科技企业相关贷款/资产的风险,比如对科技企业敞口比较大的银行是否会面临比较严重的挤兑?对银行的恐慌中99%都是FUD(瞎恐慌),但剩下的1%的成真恐慌往往会演变成杀伤力巨大的金融危机。

让子弹再飞一会。

金色财经 善欧巴

金色早8点

Arcane Labs

MarsBit

Odaily星球日报

欧科云链

深潮TechFlow

BTCStudy

澎湃新闻

作者:Day 随着2020年的DeFi之夏,到2022年的NFT热潮,区块链基础设施和应用越来越繁荣,据defillama显示,DeFi总锁仓量达470亿美金,而在牛市峰值时.

本文来自Blec report2023 年 2 月 23 日.

作者:神鱼 Cobo 联合创始人兼 CEO近期,Cobo 联合创始人兼 CEO 神鱼接受了新加坡区块链新媒体平台 DeThings 专访.

作者:尚航飞(中国邮政储蓄银行资产负债管理部职员)当地时间3月10日,美国第16大银行硅谷银行(Silicon Valley Bank)宣布破产,成为美国史上第二大规模的商业银行破产事件.

GMX全链乐高会挑战dYdX龙头地位吗?作者:Momir Amidzic, IOSG Ventures 没有解决方案,只有取舍 本文讨论了后FTX时代DEX衍生品市场的状况.

文/James Early,BBAE首席投资官;译/金色财经0x25 事件的简单顺序是: 1、硅谷银行的存款从 2019 年底的 610 亿美元增长到 2021 年底的 1810 亿美元.