在基本面水平相当的情况下,代币供应和需求对代币价格走势有较大影响。本文将对比三个主要衍生品DEX协议GMX、DYDX、SNX的代币供应及需求,更深入地了解协议的代币经济模型,辅助投资决策。

一、供应

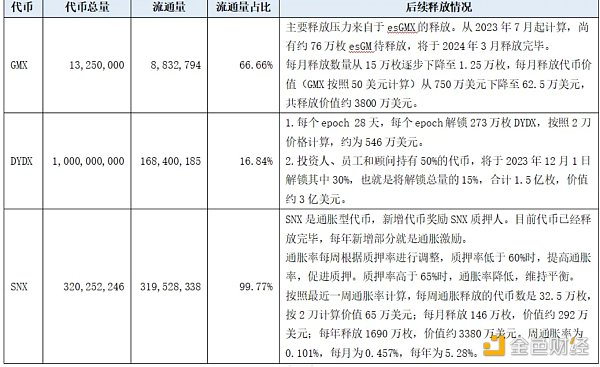

备注:代币总量、流通量采用的是coingecko的数据,“后续释放情况”根据项目文档、社区投票等文件确定,两个数据之间存在差异。

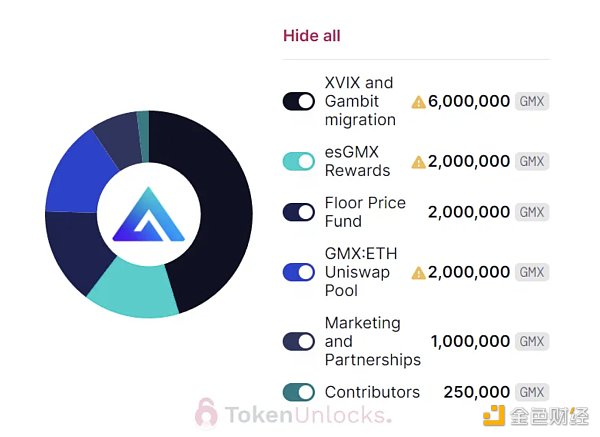

GMX的代币分配如下图所示:

除了esGMX之外,贡献者代币是上线后两年内线性释放。GMX是2021年8月上线的,因此,贡献者代币还处在释放中,不过额度较低,因此不再单独分析。其他的代币均已释放。

集成Chainlink实时feed的GMX V2已上线Arbitrum Goerli测试网:8月23日消息,据GMX官方消息,集成Chainlink实时feed的GMX V2已上线Arbitrum Goerli测试网。[2023/8/23 18:17:28]

对于esGMX,根据社区投票决策,esGMX在2023年3月份停止发放。另根据esGMX的释放规则,其有一年的释放期。因此,esGMX的具体释放如下表所示:

DYDX的代币分配如下所示:

两巨鲸过去两日内共解质押32790枚GMX,并抛售29750枚:金色财经报道,据Lookonchain监测,两个巨鲸地址在过去两日内共解质押32790枚GMX(约270万美元),并抛售29750枚GMX(206万美元)。

其中0x191e开头巨鲸解质押16565枚GMX(约118万美元)并以69.52美元的价格抛售13525枚GMX(约94万美元),该巨鲸从2022年7月12日到8月14日以35.51美元的价格购买了16,565枚GMX,目前还持有3040枚GMX(21.1万美元),利润约为56.4万美元;0x2aa6开头巨鲸解质押17224枚GMX(约121万美元)并以67.26美元的价格抛售17226枚GMX(约116万美元),该巨鲸从2022年9月3日到11月11日以44.77美元的价格购买了18176枚GMX,总利润约为42.4万美元。[2023/5/4 14:42:15]

投资者、雇员和顾问、未来雇员和顾问共持有50%的代币,这部分代币本应于2023年2月份释放,但在到期之前,社区投票通过将其延期至2023年12月1日释放。

某巨鲸今日再买入约1950枚GMX,目前共持有10411枚:金色财经报道,Lookonchain监测显示,某巨鲸今日再度买入约1950枚GMX(约15万美元),目前共持有10411枚(约81万美元),平均买入价约52美元。[2023/4/13 14:01:18]

这部分的抛压较大,团队正在寻求新的方式去锁定这部分代币。按照计划DYDX chain 将于四季度上线,届时,作为共识节点需要质押DYDX代币。目前,DYDX chain 公开测试网将于2023年7月5日上线。

扣除这部分锁定的代币,现阶段主要的抛压来自交易激励和流动性提供者激励。这两个激励都是按照每个epoch(28天)解锁,合计约273万枚DYDX代币。

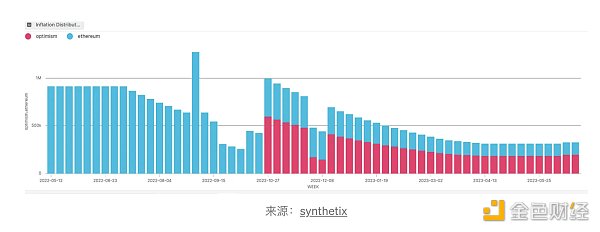

SNX的代币已经基本全流通,新增部分来自SNX的增发。SNX质押人可以获得两部分的激励,一是费用,二是SNX增发。SNX通胀率每周进行调整,主要参考SNX的质押率,通过通胀率刺激质押率。具体规则如下:

Arca开始减仓Arbitrum生态代币,已售出GMX、DPX和RDNT:金色财经报道,链上数据显示,数字资管公司Arca开始减仓Arbitrum生态代币,3月17日已抛售46700枚GMX(出售均价74.3美元,而买入价81美元,亏损31万美元),抛售1881 DPX(出售均价315美元,买入价392美元,亏损14万美元),抛售90万枚RDNT(出售均价0.34美元,买入价0.28美元,获利5万美元)。[2023/3/17 13:09:55]

质押率 >70%: 通胀率降低 5%;质押率在 60–70%之间: 通胀率降低 2.5%;Staking ratio <60%:通胀率增加5%。

下图可以看到每周释放的SNX代币数量。

过去一周GMX、MAGIC、RDNT分列Arbitrum生态Token交易额前三:2月6日消息,据Nomics数据信息,过去一周GMX、MAGIC、RDNT分列Arbitrum生态Token(排除稳定币)交易额前三,分别为5.08亿美元、0.72亿美元和0.32亿美元。其对应周涨幅为15.15%、50.89%以及78.6%。[2023/2/6 11:49:14]

小结:

对比来看,GMX接下来两个月的代币释放市值最大,半年后基本释放完毕,后续抛压最小。DYDX还有大量的抛压,如果没有妥善的方案解决锁仓的代币,会对市值的增长形成较大压制。SNX属于通胀型代币,持续有新增代币,但其前期代币已经完全流通,需要消化新增部分,每年约5%。

二、需求

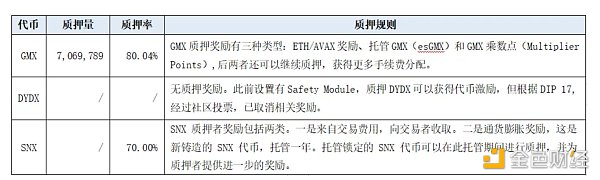

GMX的质押提供了较多的利益,促使大量代币的锁仓,市面上流通代币较少。大多数GMX质押后,还会转换为esGMX,esGMX的释放周期是一年,促使长期锁仓。

DYDX无质押锁仓机制,代币无在直接收益效用。

SNX的模式与GMX类似,质押率也比较高,并且经历了一轮牛熊的考验,长期质押者较多。

整体来看,DYDX代币主要是治理为主,没有实际效用。GMX和SNX则跟协议本身有更密切的结合,符合其“真实收益型”叙事的需要。

三、流动性

小结:

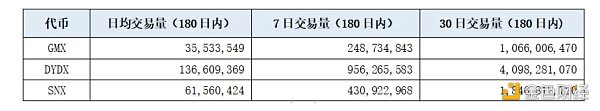

三个代币均已上线币安、OKX等主流交易所,流动性均较为充足。DYDX交易量最大,SNX第二,GMX最低。

四、持币情况

GMX

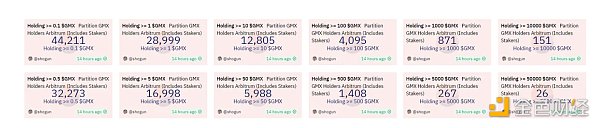

链上持币数量分布

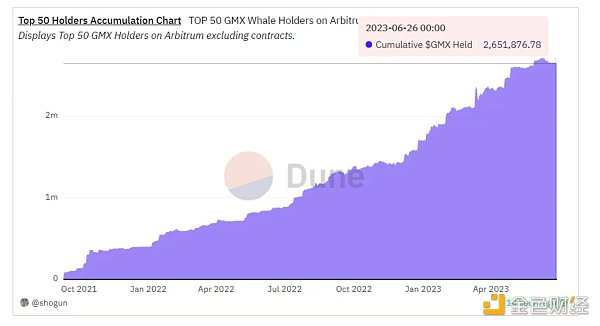

前50持币地址已经累计持有265万枚GMX,占流通量约30%。6月7日时最高达到271万枚。

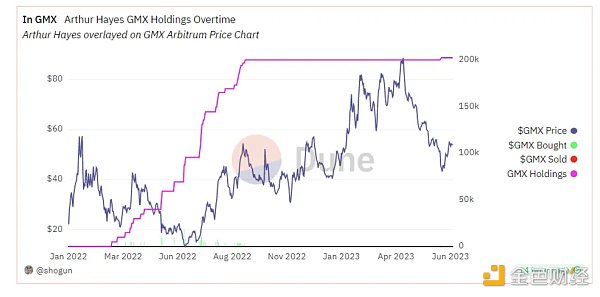

Arthur hayes是GMX最大的个人持仓,持有超过20万枚GMX,并且一直在持续质押。

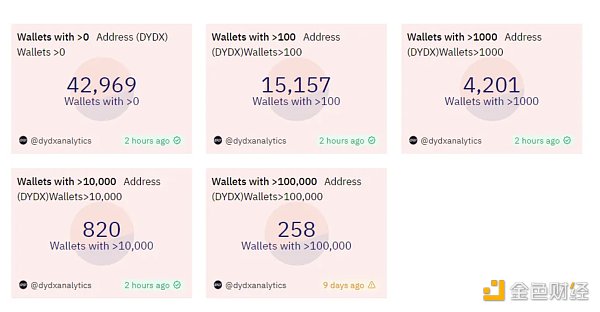

DYDX

持仓数量分布

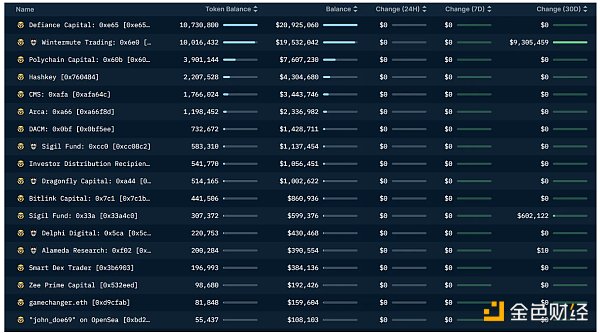

从smart money的持仓中可以看到大量机构,包括definance capital、wintermute、polychain、hashkey、arca、dragonfly、delphi digital、alameda等。

SNX

Smart money中也有大量机构,包括wintermute、a16z、jump trading、DWF labs等机构。

LD Capital

个人专栏

阅读更多

金色早8点

Odaily星球日报

金色财经

Block unicorn

DAOrayaki

曼昆区块链法律

Uniswap V4 新版给熊市冷寂的加密行业注入了一剂催化剂,大家不约而同感慨 Uniswap 框架式创新的范式力量,也对未来 DEX 从 CEX 手里抢夺流动性更加充满信心.

作者:defizard(@belizardd);编译:Noc,BlockBeats本文梳理自 Lucid Finance 首席营销官 defizard 在个人社交媒体平台上的观点.

1620 年,一艘名为五月花号(Mayflower)的英国船只驶离英格兰,五月花号带着102名乘客和大约30名船员驶向美国,他们离开英格兰的原因是认为英格兰教会不仅抵制改革而且过于腐败.

作者:Nelson Wang,CoinDesk;编译:松雪,金色财经据彭博社报道,破产的加密货币交易所 FTX 已暂停出售其在人工智能 (AI) 初创公司 Anthropic 中价值 5 亿美元.

引介 这是去中心化 Rollup 访谈系列最后一期,本集从 “数据可用性和去中心化存储” 的角度探讨 rollup 去中心化.

根据区块链安全审计公司Beosin旗下Beosin EagleEye安全风险监控、预警与阻断平台监测显示,7月2日,Poly Network跨链桥项目疑似遭受私钥泄露或多签服务被攻击.