近期推出的UniswapX目前处于opt in beta版本状态,预计Uniswap X会发挥全链路由的功能,对现有的聚合器以及跨链桥赛道产生结构性影响。目前市场认为最直接的影响是从卷费率的赛道即聚合器市场(如1inch, Cowswap等)虹吸交易量,1inch在UniswapX推出后价格有较大下调。

UniswapX本质上是一个基于荷兰式拍卖的非托管交易协议。协议允许第三方Filler执行交易(做taker),Filler可以是链上链下的流动性提供者,比如做市商、MEV搜索者、DEX等。 Filler间的竞争通过荷兰拍来实现,即一种参数化荷兰式订单起始价格的方式。荷兰拍的起始价格通过RFQ,一个链下的询价系统,对一些Filler进行投票(为了将订单路由到链上流动性池,做市商将受到激励使用私人交易中继)。同时为了激励Filler网络提供最优惠的价格,UniswapX允许订单指定一个Filler,在短暂的时间内独享填充订单的权利,之后荷兰式拍卖开始,任何Filler都可以执行订单。RFQ+荷兰拍这种模式Cowswap的Coincident of Wants很早就已经实现,1inch Fusion在去年也实现了集成专业做市商链下订单匹配的功能,UniswapX选择集成专业做市商的方式结合后期V4组合性,令市场的多元化选择更多。

UniswapX的优化和解决的问题

(1) MEV收益内置化,一部分补贴给swapper(以更低成交价的方式),一部分被Filler获得,利润还给用户;

(2) 链下签署交易,对散户友好,Filler会在优化gas费和优化实际交换之间进行综合计算,利用这种复杂性进行计算,以产生最佳结果。在跨很多池子交易不需要付那么多次gas fee,不需要原生的gas token就可以交易;交易失败也不需要gas;

数据:a16z持有的UNI、COMP和ETH价值接近4亿美元:金色财经报道,据DealersDAO创始人dealer.eth利用链上数据分析工具Arkham分析了私募风投a16z钱包资产持仓情况显示,当前a16z持有的UNI、COMP和ETH价值已接近4亿美元,其中UNI价值约为3.809亿美元,COMP价值约1430万美元,ETH价值1.037万美元。[2023/8/15 21:25:04]

(3) 满足跨链交易需求。

一些诟病:

(1) 一些路径单一的币种可能实际在普通模式下已经是最大池的最优价,使用UniswapX或许被重复收费,并不一定省钱;

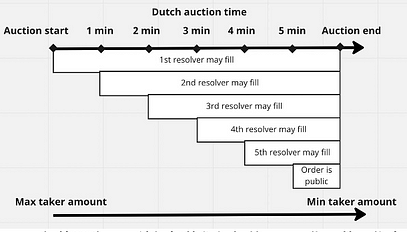

(2) 荷兰拍内生交易速度有一定延迟(见下图),这样会导致市场价格波动造成损失,或是Filler等待价格下降后再进行交易(UniswapX采用声望系统期望解决这个问题);

(3) Filler的RFQ模式相对不去中心化。

荷兰拍流程图

UniswapX和1inch Fusion在实现用户交易费用优化方面原理相同,但UniswapX更permissionless, 没有1inch的白名单制度。

对于用户而言,1inch Fusion模式看起来是一次普通的swap交换,但从技术上来看,Fusion实际上是通过限价订单的模式实现的,体现在价格汇率由第三方称为 “Solver解算器”(和UniswapX中的Filler类似)进行填充。订单的交换率会从初始汇率逐渐降低到更小的金额(荷兰拍卖方式),直到Solver有利可图地填充该订单。多个Solver竞争该订单,以确保在汇率降至最小回报金额之前将其填满。以下是Solver获取利润的一些机会:

Uniswap宣布正式上线NFT聚合服务:金色财经报道,据官方消息,Uniswap宣布正式上线NFT聚合服务。据悉,UniswapNFT聚合器将为用户提供更好的价格、更快的索引,以及更安全的智能合约,在发布初期,Uniswap将支持OpenSea、X2Y2、LooksRare、Sudoswap、LarvaLabs、Foundation、NFT20和NFTX。

此外,Uniswap表示正在向某些Genie历史用户空投约500万USDC,以表达其对长期Genie用户的感谢,具体空投规则将根据2022年4月15日00:00 UTC拍摄的快照进行,用户可在未来12个月内在app.uniswap.org上申领空投。[2022/12/1 21:13:44]

荷兰拍卖不断降低订单汇率;

在填充匹配订单时节省gas费用;

由于批量填充而节省gas费用。

UniswapX 的Filler也是通过上述的几种途径获得的利润,此外,Filler除了与 Uniswap v1、v2、v3 以及启动后的 v4 竞争,Filler之间的相互竞争可以给用户提供更好的价格。

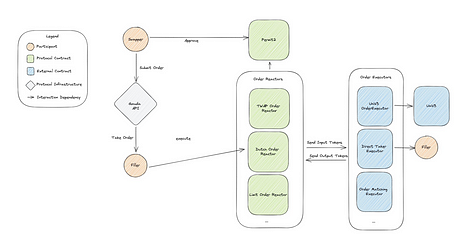

UniswapX交易流程图

在这个过程中,交易提交给Reactor Contract由Filler支付gas,如果交易失败,gas损失将由Filler承担。尽管gas最终会体现到用户的交易价格中,但是用户不再需要大量的gas token,只需要少量的gas来完成一开始的授权。价格竞争、减少MEV损失、降低gas,这些最终都会体现为用户交易时拥有更好的价格。

引入无需准入的Filler网络,Filler选择各类Reactor进行结算,通过拍卖一个batch完成交易,mempool保密等多种方式在某种程度上实现对用户的MEV保护,用户成为了MEV收益的分享者。

dFuture将上线BSC链UNI/USDT合约交易:据官方消息,去中心化衍生品交易所dFuture将于2021年4月27日17:00(GMT+8)上线BSC链的UNI/USDT合约交易。

dFuture 是由 MIX 集团旗下 Mix Labs 打造的去中心化衍生品交易协议,采用QCAMM做市商协议,具有零滑点、高交易深度、零无偿损失的特点。[2021/4/27 21:02:53]

先简要介绍一下MEV是如何发生的,MEV(Maximal Extractable Value)是指在交易过程中,矿工或其他交易者通过优先处理交易、重新排序交易顺序或选择性地包含或排除交易,从中获得的最大可提取价值。MEV是由区块链的交易序列性质和共识机制引起的现象。

以CoW Swap为例,CoWSwap使用几种协议来匹配订单以避免夹层攻击。关于Cowswap 2022年的一些MEV保护数据如下:2022年,大约有1.9K次夹层攻击针对CoW Swap交易。与239K笔交易相比,夹层攻击只占CoWSwap总交易量的约0.8%。夹层攻击从CoW Swap的Solver中提取了约130万美元。与CoW Swap总费用收入855万美元相比,夹层攻击仅占约1.5%。通过CoWSwap,受到攻击的交易百分比比Uniswap或Curve中总夹层攻击百分比低一个数量级。此外,与其他去中心化交易所相比,CoW Swap批量价值受到攻击的交易量仅占总交易量的0.7%,也低一个数量级。

目前来看,受攻击最严重的合约是Uniswap V3和Uniswap V2。UniswapX是用来解决这个问题的一个协议。如果有更好的定价方式和资源,人们肯定会倾向选择他们,即随着时间的推移更多的交易量会从uniswap原先版本转移到uniswapx上

在UniswapX的使用中,交易者首先通过签名授权给Permits,以提供转移代币的权利。这个过程需要支付一定的gas代币费用。接下来,交易者需要签名明确一些交易参数包括输入的代币种类和数量,输出的代币种类和数量等,并授权给Reactor Contract(用来结算的相关合约)用于花费代币。Filler之间进行竞争进行订单的争夺,获胜的Filler会将批量交易提交给Reactor Contract。Reactor Contract调用Executor Contract执行交易。Executor Contract从Filler那里获取输出代币并将其发送给交易者。Reactor Contract检查交易的执行结果是否与提交的交易参数一致并进行结算。

AOFEX将于9月18日18:30开通UNISWAP(UNI)永续合约交易:据官方消息,AOFEX交易所将于9月18日18:30正式开通UNISWAP(UNI)永续合约交易,合约支持5倍、10倍、20倍、50倍杠杆。

AOFEX 永续合约为USDT本位合约(正向合约),支持双向交易和最高100倍杠杆,提供普通限价委托、市价委托、计划委托等多种委托方式。

AOFEX数字货币金融衍生品交易所,旨在为用户提供优质服务和资产安全保障。[2020/9/18]

在这个过程中,交易者直接与Filler进行交易,攻击者缺少了进行MEV套利的机会,即使发生MEV攻击(Filler也可能就是MEV searcher),收益在某种程度上说是与交易者共享的。

在UniswapX的场景中,通过拍卖,价格随时间衰减,这一过程中只要有人认为包含这笔交易有利可图,他们就会提交拍卖,在容忍度触底之前订单已经成交,此时订单已经获利。这样套利者就不会像以前一样,在交易标的上进行抢先交易。这个系统的可以确保某人在第一个有利可图的机会出现时,就完成订单,这本身就是MEV保护机制。又比如,如果同时有一堆交易在链下,那么一个提交者就可以发现所有的交易,并同时完成所有的交易 — — 这就意味着在整个周期的早期他们就会提交订单。在价格拍卖中,你拍卖的越早,价格越高,价值泄露越少。

UniswapX协议可以扩展支持跨链交易,其中交易者可以在源链上交易他们持有的资产,以获取目标链上的所需资产。链下签署的订单,不仅解决了池的复杂性问题,还解决了桥接的复杂性问题。复杂性都被相同的服务提供商、相同的提交者解决。

UniswapX跨链实现以下功能

(1) 快速交换-只要两个区块链之间存在消息传递桥梁,UniswapX可以在任意两个链之间提供快速的资产交换;

(2) 简化操作-交换和桥接被合并为一个单一的操作,消除了用户直接与桥梁交互、维护各链上的gas代币或等待结算延迟的需求;

区块链初创公司Bloom与TransUnion合作推出移动应用程序:区块链初创公司Bloom希望利用去中心化为消费者创建基于区块链的身份,让用户完全控制自己的信息流。Bloom与美国信用报告机构TransUnion合作推出其第二款移动应用程序。(Bitcoin Exchange Guide)[2020/4/16]

(3) 快速退出-UniswapX可以实现从二层链到其母链的几乎即时退出;

(4) 本地资产交换-交易者可以指定在目标链上接收本地或规范化的资产,而不是桥接的资产。例如,在主网上的ETH可以直接与Avalanche链上的AVAX交换;

(5) 最小化被动桥风险-交易者在交换本地资产时不承担任何与桥接相关的风险,而Filler仅在通过桥接在链之间重新平衡时承担桥风险。

跨链UniswapX协议的简化版本:

交易者签署一个链下订单,除了与单链订单相同的参数外,还包括以下附加参数:

(1) 结算预言机:一个单向预言机,可以证明某个目标链上事件的发生。可以是母链和二层链之间的规范桥接、轻客户端桥接或第三方桥接。

(2) 填充期限:订单必须在目标链上填充之前完成。

(3) Filler保证金额和资产:Filler必须在源链上存入的保证金。

(4) 证明期限:Filler必须在源链上提供填充证明之前的时间。

交易者的订单通过Filler网络传播,Filler竞争执行该订单,并将订单与交易者的资金和Filler保证金一起提交给源链上的反应器合约。Filler通过在目标链上转移交易者所需的资产来填充订单。目标链上的反应器合约记录了在指定截止日期之前填充的订单,并通过结算预言机向源链上的反应器合约传递消息,确认交易者订单的履行。然后,交易者的资产和保证金会在源链上释放给Filler。如果Filler在证明期限之前未能执行订单,交易者将从源链上的反应器合约中收回他们的输入资产和Filler的保证金。

Optimistic cross-chain协议可以解决某些结算预言机可能过于缓慢或昂贵的问题。在Optimistic cross-chain协议中,Filler完成目标链上的订单,如果没有人在挑战期限对订单填充进行挑战,Filler将在源链上收到交易者的资金和Filler保证金。任何人都可以在挑战期限到期之前使用源链上的反应器合约对填充进行挑战。如果Filler能够在证明期限之前提供有效的填充证明,他们会收到挑战者的保证金。如果Filler未能提供有效证据,Filler的保证金将分配给挑战者和交易者,并且交易者的资金将在源链上退还给他们。

Hayden Adams认为在未来,大多数资产都存在于它们的起源链上,或者在它们最安全的链上,或者在它们最典型的资产链上,而不是桥接上。也就是,如果提交者进行跨链交换,他们获得代币一定是在代币的原生链上获得的。这样一来,桥接的使用似乎真的降到了最低,与其说跨链桥是资产的桥接,不如说在这个模型中,跨链桥只是用来传递最后的信息。甚至都不需要那个数据包,除非提交者在撒谎。这可以称为最低可行性桥接,只有在交易跨桥时,用户才会承受桥接风险。一旦交换者拿到了输出代币,而提交者拿到了输入代币,那么任何一方都不会再有桥接风险。

所以,UniswapX把人们需要桥接的程度降到了最低,同时也把它们抽象化了,比如这个系统可以支持任何可能的桥接。可以把它想象成一个桥梁聚合器,提交者可以使用任何桥接,但每笔交易都有一个特定的跨链桥,也就是“结算预言机”,它可以是任何桥接器,也可以是任何其他系统,也可以使用多方签名系统、治理系统或单方系统,也可以信任提交方。

UniswapX的交易订单允许Filler无许可接受并提交,相比1inch的白名单制更加开放。

1inch Fusion的Solver根据他们抵押的1Inch代币数量依次获得订单流量。这意味着在订单的头一分钟,只有一个Solver能够匹配交易。即使之后,竞争也非常有限。也就是说,要填充一个订单,Solver必须被加入白名单,并拥有足够的余额来支付订单费用。进入白名单的方式按照以下步骤进行:

(1)获得足够的独角兽能量,使自己列在前十名注册解算器之中。有两种方法可以增加Solver独角兽能量:

· 抵押更多的1inch代币或将抵押期延长。

· 通过农场吸引更多代表来委托他们的独角兽能量给Solver。

(2)在白名单和委托中注册为一个解算器,并设置一个工作地址。

(3)将1inch代币存入FeeBank以支付解决交易的费用。

前十名白名单抵押者的排名是根据其”独角兽能量”(unicorn power)来确定的。抵押者可以将1inch代币锁定在抵押合约中,以获得st1inch代币。锁定期可以设置为1个月至2年不等。st1inch代币赋予抵押者”独角兽能量”。锁定期越长,抵押者获得的独角兽能量越多,独角兽能量的增长并非线性而是按照以下规则:

锁定2年,每锁定1个1inch代币将给予抵押者1个”独角兽能量”。

锁定1.5年,每锁定1个1inch代币将给予抵押者0.47个”独角兽能量”。

锁定1年,每锁定1个1inch代币将给予抵押者0.22个”独角兽能量”。

锁定0.5年,每锁定1个1inch代币将给予抵押者0.1个”独角兽能量”。

已到期的锁定,每锁定1个1inch代币将只给予抵押者0.05个”独角兽能量”。

UniswapX采用的是permissionless的准入制度,使用声望系统减轻Filler作恶的可能性,拥有最佳报价者的优先成交权和声望系统(防止Filler等待价格下跌后再去成交),询价系统可能会受益于使用伴随的声誉或处罚系统,以限制Filler滥用这种独占权所提供的选择,确保交易者的用户体验不受影响。

其他较为类似。

UniswapX收取0.05%的交易手续费,按目前每天1inch 35mln,CoWSwap 22mlnd的数据,即使Uniswap获得这两个平台一半的交易量,以现有的market share计算,每天增加25mln*0.05%($12.5k),相比Uniswap目前每天近1mln的收入相当于1.25%的增长,并不显著。

UniswapX在收入增长的边际变化上对Uniswap本身的收入短期内并不会产生根本改变,反而是对本赛道的其他协议影响更大。而Uniswap布局钱包,NFT市场,聚合器市场等在存量市场对其他协议产生挤压的发展并未被市场广泛接受,UniswapX只是我们可以看到V4可能赋能的其中一个协议,随着Uniswap V4的出现,通过拥抱其致力于构建更好的生态系统的核心使命,Uniswap有望摆脱不务正业的批评,成为一个重要的基础设施,为各类应用提供支持。其在不同领域的多样布局,将使其逐步发展成为一个市场不可忽视的巨大实验基地。

LD Capital

个人专栏

阅读更多

Foresight News

金色财经 Jason.

白话区块链

金色早8点

-R3PO

MarsBit

深潮TechFlow

作者:Neel Somani,Eclipse创始人,Citadel前量化研究员;翻译:金色财经xiaozou在Eclipse,我们正在建设可定制的特定应用rollup基础设施.

探索 Google Play 和 Apple App Store 的对比政策和不断变化的格局随着不可替代代币(NFT)的兴起及其与游戏体验的融合,移动游戏世界正在经历重大变化.

作者:加密韋馱,AC Capital 来源:推特,@thecryptoskanda「Crypto 游戏必须要有可玩性」,现在仍然把这个当唯一信条的 crypto 游戏团队将不可避免地死亡.

作者:Marco Manoppo;编译:深潮 TechFlowSachi 拥有极其多元化的背景.

作者:Sui Network近日,我们采访了Mysten Labs的游戏产品总监Bill Allred,共同探讨了为什么Sui非常适合游戏.

作者:吴文谦律师(Gilbert Ng)过去10个月以来,全球的Web 3.0及虚拟资产发展,特别在华人社区,都聚焦于香港.