作者:duoduo,LD Capital

GMX V2版本于 2023 年 8 月 4 日正式上线。本文回顾 GMX V1的发展情况以及存在问题,对比V2修改,分析可能存在的影响。

GMX V1版本于 2021 年底推出,采用的 GLP 模式,提供了一种简洁而有效的交易模型,创造了“真实收益”的叙事概念,在衍生品 DEX 协议中具有重要的地位。不少项目都 fork 了 GMX V1的模型。

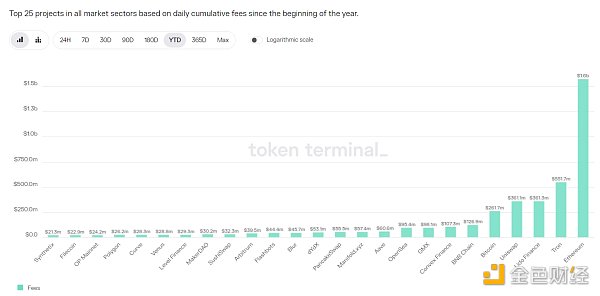

GMX V1协议捕获了大量的费用。2023 年以来 GMX V1协议收入为 9810 万美元,在全部项目中位于第八名,在衍生品 DEX 赛道位于第一名。

来源:token terminal

但是,GMX V1也存在局限性,主要包括:

1、未平仓合约(OI)的不平衡导致 LP 提供者面临较大风险

GMX V1的费用是开仓费/平仓费和借贷费用,没有资金费率。借入费用使得持仓存在成本,从而避免流动性被无限占用。此外,占主导地位的一方需要支付更多费用,但是,由于多空双方都被收取费用,不存在套利空间,未平仓合约无法通过套利行为较快地恢复平衡。

数据:World App钱包数量突破100万:7月31日消息,据Dune数据显示,World App钱包数量已突破100万,现为达到1,007,045(不包括尚未迁移至Optimism的预发布钱包),其中持有WLD代币的Optimism钱包数量为337,444。[2023/7/31 16:08:19]

而如果对这种平衡不加以处理,极端情况下,GLP 池子将面临巨大损失,LP 提供者承受亏损,从而导致协议的崩溃。

2、可交易的资产较少

GMX V1可交易的品种只有 5 种,BTC/ETH/UNI/LINK 和 AVAX。而 DYDX 和 Synthetix 能提供数十种交易品种。Gains 提供了外汇交易品种。新的平台 HMX 提供了大宗商品和美股品种。

3、中小型交易者的费用较高

GMX V1的开仓费和平仓费均为 0.1% ,这是相对较高的费用。在衍生品 DEX 赛道内卷的情况下,不少协议的费用在 0.05% 以下。

GMX V2的核心是保证协议的安全性和平衡性,通过修改费用机制来保持多空持仓平衡,以便降低 GMX 在面临剧烈的市场波动时发生系统性风险的概率。通过隔离池的设置,增加高风险交易资产同时控制整体风险。通过与 chainlink 合作,提供更及时有效的预言机服务,降低价格攻击发生的概率。项目方还考虑了交易者、流动性提供者、GMX 持币人以及项目持续发展的关系,并最终在协议收入分配上也进行了调整和平衡。

GMX V2的收费模式进行了较大幅度的调整,核心围绕如何促使多空持仓平衡并提高资金使用效率。收费模式具体如下:

OpenAI CEO旗下加密项目Worldcoin推出去中心化身份协议World ID:金色财经报道,由 OpenAI 首席执行官 Sam Altman 联合创立的加密项目 Worldcoin 启动一个名为 World ID 的开放且无需许可的身份协议。通过 PoP 凭证,World ID 协议使每个人都可以在线证明自己的人性,而无需第三方。该协议利用零知识证明来最大化隐私,并最终将通过 World ID 本身由人们管理。

目前,硬件设备、移动客户端和部署机制的初始版本已经实现,所有这些都将逐渐去中心化。应用程序可以通过最近推出的SDK与协议上的此证明进行交互。该协议本身是无需许可的,旨在最终支持任何人都可以证明的各种凭证.?World ID 将与经过验证的凭证标准兼容,允许表示个人社交互动的多样性(灵魂绑定令牌、交叉社交数据等)。?截至目前,已有超过140 万人参与。[2023/4/1 13:39:17]

l 降低开仓/平仓费用。

从此前的 0.1% 降低为 0.05% 或 0.07% ,根据开仓是否有利于多空的平衡而收取费用,如果有利,收取较低的费用。

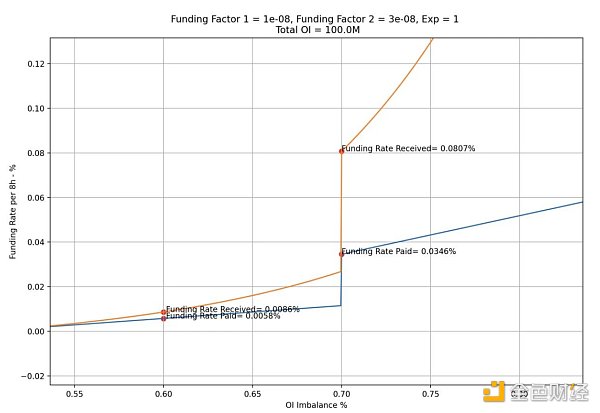

l 增加资金费率,强势一方向弱势一方支付资金费率。

资金费率将分段进行调整,强势一方持仓/全仓位在 0.5 – 0.7 之间时,资金费率处于较低水平;达到 0.7 时,将会提高到较高水平,加大套利空间,促使套利资金进入,从而恢复多空平衡。

来源:chaos labs

加密矿企Stronghold Digital因IPO声明“存在重大虚假和误导性”面临集体诉讼:金色财经消息,根据美国证券交易委员会(SEC)的一份文件,加密矿企Stronghold Digital因首次公开募股(IPO)声明“存在重大虚假和误导性”面临集体诉讼,这家将煤炭废料转化为能源以开采比特币的公司于去年10月上市。作为其IPO的一部分,Stronghold以每股19美元的价格出售了7,690,400股A类普通股,净收益约为1.325亿美元。诉讼表示,该声明没有提到合同供应商可能会错过预期的矿机交付数量和截止日期,这些信息应属于披露给投资者的“重大风险”事项。

该公司上个月报告称,Stronghold 2021年第四季度调整后每股收益显示每股亏损0.52美元,第四季度净亏损1750万美元。[2022/4/16 14:27:55]

保留借贷费用,避免流动性被无限占用。

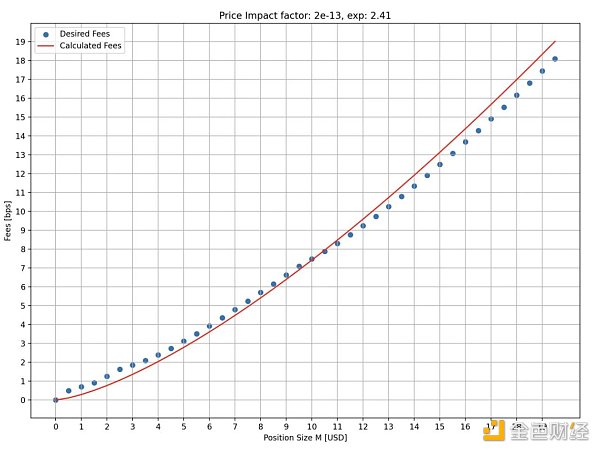

增加价格影响费,仓位越大、对多空平衡越不利,则收取越多的费用。

价格影响费模拟订单薄交易市场中价格变化的动态过程,也就是仓位越大,对价格的影响越大。这一设计可以增加价格操纵的成本,减少价格操纵攻击,防止价格闪崩或者飙升;并保持平衡的多空持仓,维持较好的流动性。

下图显示了模拟状态下不同的开仓规模所面临的价格影响费率,可见仓位越大,费率越高。横轴是开仓规模(百万美元),纵轴是费率(bps)。

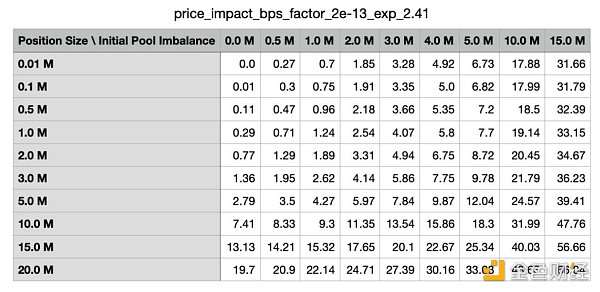

此外,如果开仓对多空平衡越不利,费用也会越高。下表显示了在模拟状态下不同的多空平衡状态下,收取的费用。首列是开仓规模,首行则是初始池子不平衡仓位的规模。

DeFi Yield Protocol将扩展至Avalanche:金色财经报道,DeFi Yield Protocol宣布将扩展至Avalanche。此举将意味着其先进交易工具可供更多用户使用。[2021/7/9 0:38:19]

简要对比几个主要衍生品 DEX 协议的费用:

DYDX:maker 0.02% ,taker 0.05% ,交易量越大,折扣越大;

Kwenta:maker 0.02% ,taker 0.06% -0.1% ;

Gains Network: 0.08% 开仓/平仓费+ 0.04% 点差+价格影响费。

可见,GMX V2的费用仍然较高,但是,从此前的较高水平降低到中等水平,开仓/平仓费用下降了将近 50% 。对于中小型交易者而言,V2的收费更为友好。

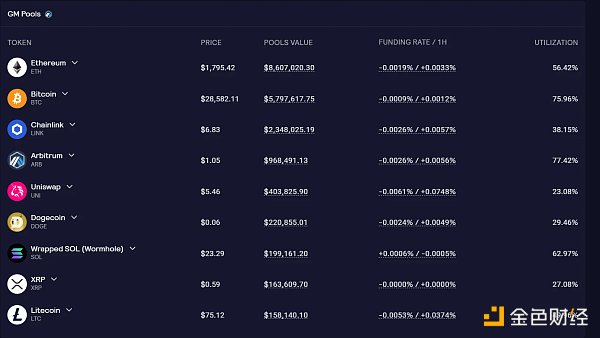

GMX V2的流动性池子称为 GM 池,各个池子互相独立。可以在官网看到每个池子的资金量、资金费率和资金利用率。

来源:GMX

隔离池的优点在于,不同代币市场可以有不同的底层支持和不同的参数设置,实现各自的风险控制,灵活程度较高,从而扩大交易资产,但又风险可控。对于流动性提供者而言,他们还可以根据风险偏好/回报预期来选择风险敞口。隔离池的问题,则在于流动性的碎片化。一些资金池可能无法吸引到足够的流动性。

目前,GMX V2划分了 3 个不同类型的市场:

动态 | KaratGold Coin称其与印度旁氏局KBC并未关联:据CCN报道,加密货币项目KaratGold Coin(KBC)称,有媒体报道,最近媒体上出现了数篇关于KBC庞氏局的文章,该KBC是以印度著名的电视游戏节目Kaun Banega Crorepati(KBC)命名的,与KaratGold Coin的加密货币、项目或团队无关,并且整个旁氏局案件发生在印度。[2019/7/9]

l 蓝筹:BTC 和 ETH。这两个代币被价格操纵的可能性较低,因此价格影响费用可以设置较低费率,比 CEX 更有竞争力。均采用原生代币支持。

l 中等市值资产:市值在 10 亿美元至 100 亿美元之间,在 CEX 有较大的流动性和交易量,但是,容易受到外部因素影响引起价格剧烈波动。如监管新闻引起币价的大幅下跌。对于此类资产,价格影响费会设置较高比例,流动性不会高于外部其他市场,提高攻击成本。LINK/UNI/AVAX/ARB/SOL 属于这一类型。采用原生代币支持。

l 中等市值合成资产:不采用原生代币,而采用 ETH 作为底层流动性支持。DOGE 和 LTC 属于这一类型。

这类资产存在的问题是,如果相关代币短期涨幅极大,池子中的 ETH 可能难以支付全部的收益。

假如池中有 1000 ETH 和 100 万 USDC,最大多头 DOGE 持仓量限制为 300 ETH,但是 DOGE 的价格上涨了 10 倍,而 ETH 的价格仅上涨了 2 倍,在这种情况下利润将超过池中 ETH 的价值。

为了避免这种情况,引入了 ADL(自动减仓)的功能。当待盈利超过市场配置的阈值时,盈利头寸可能会被部分或全部平仓。这有助于确保市场始终具有偿付能力,并且收盘时的所有利润都能得到全额支付。但对于交易者而言,自动减仓可能会导致优势仓位的丧失,从而与后续的利润失之交臂。

根据 chaos labs 出具的报告,其建议V2初始运行期间,BTC 和 ETH 未平仓合约的上限均分别为 2.56 亿美元,AVAX/LINK 上限均分别为 400 万美元,其余代币则为 100 万美元。后续可以根据实际运营的情况进行调整。不过,目前 GM 池总 TVL 约为 2000 万美元,距离上限还较远。

在 GMX V1,交易者只能开立 U 本位合约。无论交易者使用何种资产开仓,都是按照开仓时价格换算为 USD 计算仓位价值,利润等于平仓时 USD 价值减去开仓时 USD 价值。

在 GMX V2中,增加了币本位合约。交易者可以存入相关交易资产作为抵押物,不再换算为 USD。这将满足交易者的更多需求,提供了更丰富的投资组合方式。

此外,GMX V2的预言机系统将对每个区块进行定价,订单尽可能按照最新的价格执行,执行速度更快、滑点更低。

为了维持项目的长期发展,GMX V2的协议收入也进行了调整。将分配 8.2% 给协议财库,可用于项目运营等事项。

GMX V1: 30% 分配给 GMX 质押者, 70% 分配给 GLP 提供者。

GMX V2: 27% 分配给 GMX 质押者, 63% 分配给 GLP 提供者, 8.2% 分配给协议财库, 1.2% 分配给 chainlink。该项分配已经社区投票通过。

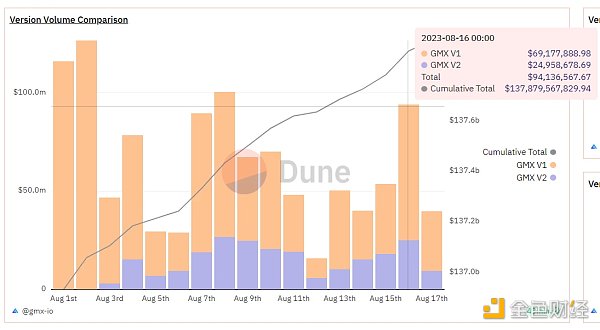

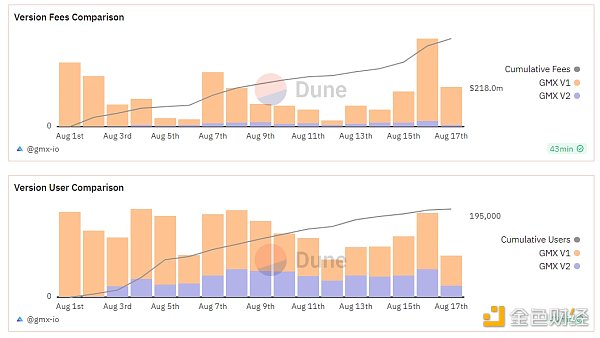

GMX V2 运营了大约 2 个星期,TVL 大约 2000 万美元,日均交易量 2300 万美元,日均协议收入 1.5 万美元,未平仓合约 1038 万美元,日活跃用户约 300 – 500 人。作为起步初期,在没有采用交易激励的情况下,表现尚可。

一部分V1的用户已经迁移到V2。V2的交易量和日活跃用户大致相当于V1交易量的 40% -50% 。V1和v2的交易量、协议收入以及用户对比如下图所示:

来源:dune

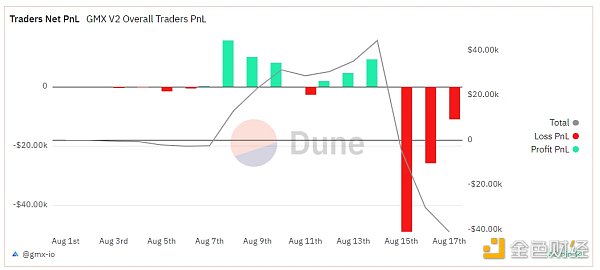

GMX V2交易者目前处于净亏损状态,累计净亏损额度是 4 万美元。

从收益率上看,GMX V1近期收益率持续低迷,本周 GMX 质押收益率为 1.44% ,GLP(arbitrum)为 3.18% ,GLP(Avalanche)为 8.09% 。相较而言,GMX V2的收益率较高,列表如下:

GMX V2上线后,市场热度不高,资金反应一般。主要原因在于近期市场波动率降至历史较低水平,整体交易量萎缩,且赛道内卷,协议收入增长乏力。

GMX V1是衍生品 DEX 赛道的成功模型,跟随者众多。GMX V2的交付也基本符合市场预期,显示 GMX 团队有较强的协议设计能力。从机制来看,V2增加了流动性池子的平衡性,拓展了交易资产的类型,提供了多种抵押物仓位。对于流动性提供者和交易者而言,投资方式更加丰富、风险平衡更好、费用也更低了。

但是,从起步初期来看,由于独立池的采用,存在流动性割裂的问题,部分资产可能流动性不足。此外,GMX 项目方也基本没有采取市场营销行为和交易激励措施,短期内未对协议新增用户和新增交易量有明显影响。

本质上,GMX V2更注重协议基础架构、协议安全性和平衡性。在当前熊市环境下,专注于底层架构的搭建、保证协议的安全,利用累积的数据进行更好的风险参数设计,或许对于项目未来在牛市中的发展,有更大的帮助。届时,可以提供更高的未平仓合约容量、更丰富的交易市场,也可配合市场热度推出更多的营销措施、获取更多的新用户。

LD Capital

个人专栏

阅读更多

金色财经

金色财经 善欧巴

web3中文

金色早8点

YBB Capital

吴说Real

元宇宙简史

作者:Rui;来源:作者推特@YeruiZhang1、ETF通过是市场短期内最大的叙事,结果可能是九月份/十月份/今年不会.

作者:万永福,重庆市第四中级人民法院对非法获取虚拟货币行为的刑法定性:第一种观点认为,刑法修正案(七)生效后,凡是侵入计算机信息系统,非法获取其中储存、处理或者传输的数据且情节严重的.

来源:元宇宙简史 新产业是指应用新技术发展壮大的新兴产业和未来产业,具有创新活跃、技术密集、发展前景广阔等特征,关系国民经济社会发展和产业结构优化升级全局.

作者:Caesar;编译:深潮 TechFlow由于稳定币与市场需求的显著一致性,它仍然是生态系统内讨论的中心话题。因此,开发者和爱好者都在积极探索创建能够对生态系统产生持久影响的稳定币的途径.

市场上大多数NFT,包括无聊猿,一直在持续下跌,但Milady这个1万美元的PFP收藏品却逆势上涨,对于识别潜在赢家,重要的是观察独特所有权和挂牌数量的趋势.

作者:Mike Calvanese and the team at Brink;编译:Luccy,Joyce,BlockBeats 这是由 Mike Calvanese 和 Brink 团队撰写的关于 Intents 的 3 部分系列中的第 1 部分。