稳定币作为加密货币市场的经济基础、底层,要如何去筛选协议,本文将深入探讨去中心化稳定币DAI、FRAX和LUSD,并构建一个比较不同稳定币的框架、基准。

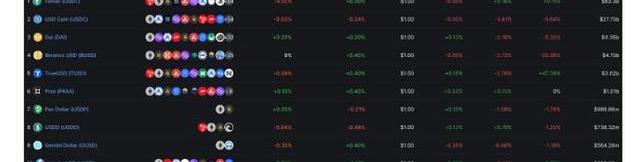

加密货币的叙事起起落落,但稳定币作为链上金融基础设施的核心组成部分将永远存在。目前,市场上有150多种稳定币,而且似乎每周都会推出一种新的。使用者应该如何从各种不同的选择中进行筛选呢?

当评估不同稳定币的优缺点时,根据设计元素进行分类是有帮助的。那么稳定币有哪些基本的变化方式呢?不同稳定币之间的主要区别包括:

抵押资产——这些代币是否完全由资产支援?部分支援?还是没有任何支援?

中心化——抵押品是否涉及由政府支援的资产,如美元、英镑或国债?还是由以太坊等去中心化资产组成?

谨记这些属性,我们可以开始从中构建一个比较不同稳定币的框架。

深入探讨去中心化稳定币

检视交易量前十的稳定币,我们可以发现,中心化稳定币实质上只是链上美元,但是是使用最广泛的。这些稳定币无法提供抗审查性,也无法避免传统金融危机的影响。举例来说,当矽谷银行在三月份破产时,USDC持有者不得不担心其在该银行的储备资产。许多人急于将他们的USDC兑换为更可靠的选择,而这并非我们第一次见到去中心化溢价发挥作用。

稳定币的终极目标是找到一个能够解决去中心化、资本效率和锚定的三难问题,而USDC和USDT显然做得不够好。要推进稳定币行业的发展,我们必须超越这两个选择——那么当前的竞争格局是什么样子呢?

在这前10名中,只有3名可以被认为是某种程度上去中心化:DAI、FRAX和LUSD。

Frax:演算法稳定币路线

Frax是一种部分准备金稳定币,它使用AMO系统来调整其抵押比例,并使价格趋于锚定。在最基本的层面上,当价格低于1美元时,AMO会提高抵押比例,当价格高于1美元时,会降低抵押比例。对于FRAX持有者来说,这意味着根据当前的抵押化水平来兑换稳定币。如果抵押比例为90%,那么1个兑换的FRAX将从协议储备中支付0.90USDC+AMO铸造的价值为0.10美元的FXS。由于抵押比例的动态性质,很难计算出在任何给定时间支援FRAX的抵押品的实际数量。

最近通过的提案表明社群支援转向完全抵押模型。这里的原因主要是由于Terra的UST问题后对演算法稳定币的监管审查加强。

总体而言,演算法稳定币仍然是市场上一个高度实验性的领域,尽管Frax已成功地使用其AMO模型增长,但它看起来正在改变。

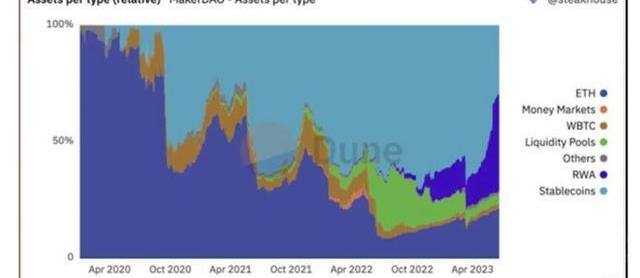

DAI:部分去中心化

DAI通过其CDP模型证明是除了USDC和USDT等链上美元之外最成功的稳定币。这里大多数人可能最初没有意识到的主要限制是,DAI的借款往往以同样的中心化稳定币作为抵押物,使其面临相同的中心化风险。自从扩充套件为多抵押品模型以来,这些中心化稳定币已成为DAI支援的重要组成部分,有时甚至超过50%。

按主导地位划分的DAI抵押品型别

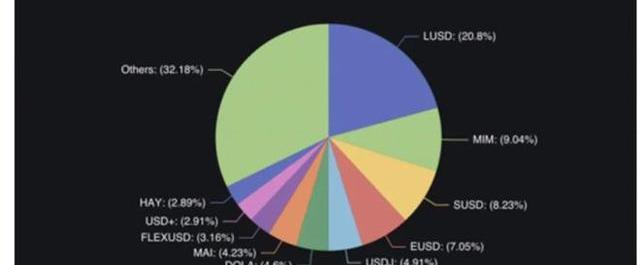

鉴于我们已经确定了Frax和DAI的储备不确定性,让我们看看其他去中心化稳定币市场的情况,哪些稳定币既是去中心化的,又仅以加密资产作为抵押品?

LUSD

在仅以加密资产作为抵押品的稳定币领域中,LUSD是迄今为止最重要的。它通过建立坚实的基础来达到这一地位:不可变的智慧合约、经济上合理的锚定机制以及具有资本效率的特性,使其在不危及抵押比例的情况下提供了增长的空间。

尽管Liquity的智慧合约始终会留在以太坊上,但LUSD现在也已经与L2进行了桥接,在Optimism和Arbitrum上的流动性总额超过1100万美元。

自今年年初以来,LUSD的流通供应量已经增加了超过1亿枚,其中超过1000万枚进入了L2网路。

在2023年,Rollup技术积累了大量的总锁定价值,Arbitrum的TVL从9.8亿美元增至23亿美元以上,Optimism的TVL从5亿美元增至9亿美元。不仅主网使用者重视去中心化稳定币选择,这为LUSD在L2网路上获取更多市场份额提供了充足的机会。

除了流通供应量外,Trove数量也在今年大幅攀升,接近历史最高水平。1200多个活跃的Trove是自2021年牛市以来没有出现过的情况,考虑到以太坊价格仍远低于当时的水平,这表明这些使用者更看重稳定币而非以太坊杠杆交易。

Stablecoin市场趋势

分叉

人们常说模仿是最高形式的奉承,而一些新的稳定币正在复制Liquity的模型。大多数都采用相同的CDP风格,但以质押的ETH作为抵押品。这在2023年上半年以太坊及其LSDs备受关注来看是完全合理的,而且随着现在提供了提取功能后,质押的ETH更具流动性和吸引力。

质押的ETH是否比ETH作为抵押物更好?很难明确说,但肯定有一些需要考虑的权衡。使用类似stETH的LSD作为稳定币支援的主要优点是其带息属性。

主要的缺点则可能是被减持风险和LSD脱离锚定风险的结合。因此,相对于LUSD,通常会使用更高的最低抵押比例。

除了这些风险外,这些稳定币的合约可升级,并由多重签名控制,而不像Liquity背后的智慧合约那样是不可变的。这意味着抵押化率等引数可能会发生变化。质押的ETH支援的稳定币确实很有趣,在去中心化和收益生成方面评级较高,但相较于纯粹的ETH,其资本效率较低以应对增加的风险。

分析 | 以太坊30天ROI持续上行 与BTC 180天关联度持续下滑:据 TokenGazer 数据分析显示,截止至 9?月 10?日 11 时,以太坊价格为$183.04,总市值为$19,717.80M,主流交易所交易量约为$153.35M,环比昨日增量16.89%;以太坊对比特币汇率保持上升趋势;基本面方面,以太坊链上交易量有一定反弹,活跃地址数、链上DApp交易量保持稳定,算力持续下滑;以太坊 30 天开发者指数约为 2.24;以太坊与 BTC 180 天关联度持续下滑,目前约为0.782;以太坊 30 天 ROI 持续上行;ERC20 代币总市值约为以太坊总市值的 68.65%,持续下滑。[2019/9/10]

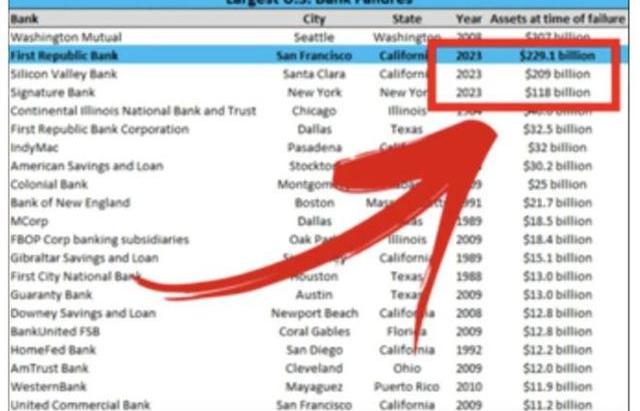

美元风险和去中心化溢价

我们在本文开头提到了值得重新关注的一点——传统金融银行危机。Silvergate、SVB、FirstRepublic是美国历史上规模最大的三起银行破产事件,均发生在过去几个月内。

在这些事件背后的真正问题是,在危机时期,您会在哪里感到最安心地保管资金?

并非所有美元都是平等的,正如最近的银行破产事件提醒我们的那样,存款可以在瞬间被抹掉。当然,FDIC提供了高达25万美元的保险,并且政府已表明愿意拯救濒临倒闭的银行,但由于美元采用了部分准备金制度,在不确定时期人们仍然会寻求安全避风港。

这意味着银行挤兑,我们亲眼目睹了这对依赖法定储备的稳定币的影响。

在不确定时期,去中心化稳定币对于那些关注资产保护的人具有相关的应用场景,提供真正的非托管所有权。因此,从弹性角度来看,您会选择哪种稳定币作为超过5年的时间段内的选择?如果它基于不可变的智慧合约,并且始终可以兑换为固定金额的去中心化资产,那么您就选对了。

这就是为什么在危机时期,LUSD通常会出现溢价的原因:当其他更加中心化的稳定币看起来风险较高时,人们想要持有它。将去中心化放在稳定币三难问题中的首要位置是LUSD与许多其他稳定币的不同之处,也使得Liquity在熊市中将其总锁定价值增长了超过3.8亿美元。

总结

每次银行破产都再次强调了真正去中心化稳定币的价值,而市场始终将LUSD视为危机时期应持有的稳定币。

在L2网路上新增桥接和流动性场所为更广泛的市场参与者开启了LUSD的门户,同时保留了使该协议如此弹性的不可变性。我们都见证了中心化稳定币的缺点,虽然演算法稳定币有可能提供类似的去中心化,但它们尚未达到可靠使用的水平。

LUSD旨在经受时间和逆境市场条件的考验,这一点已通过其在熊市中持续增长的表现得到证明。现在质押的ETH已成为加密货币中的主导资产,我们看到新的协议正在模仿Liquity,并以LSD作为抵押品,这进一步证明了其设计的强大性。

感谢观看,我会在交流圈做更详细分析喜欢的朋友可以点个赞关注哦,我们下期再见!

BNB在2021年、2022年和2023年遇到了一个强劲的阻力位,一直处于回撤状态。如果趋势重演,BNB可能会在进一步反弹之前出现回调。 截至发稿时,日线图上的随机RSI处于超买区域.

比特币几天来一直处于16,500美元左右的黄金比率支撑位。毕竟:比特币的主导地位再次急剧上升。剧烈波动遵循哪个方向:向上还是向下? 比特币课程会成为稳定币吗?波动性极低,比特币几天来一直徘徊在1.

希望以太坊(ETH)在从工作证明(PoW)过渡到股权证明(PoS)共识机制后能够蓬勃发展的希望破灭了,至少目前是这样,代币下跌了25%从TheMerge到2023年初的三个月里.

比特币早间高开,由4924美元稳步拉升到5200美元,后急速跳高5400美元回落至5200,目前报价5204.27美金.

SHIBAAI(SHIBAI)的交易价格为0.000000002475美元。根据CMC,SHIBAI上涨了2217.70%.

数字货币生态系统以新的增长潜力苏醒。定于本周公布的预期积极经济数据在一定程度上正在增强市场情绪.