DeFi正在飙升,这一点从该领域头部代币的表现就可以看出。

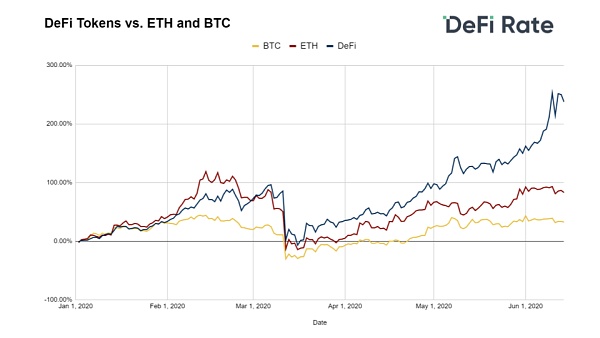

一些显著的加密货币资产在今年表现不错,其中比特币上涨了32%,以太坊上涨了82%,但排名在前100位的以太坊DeFi代币有着一个 + 237% 的当年累计平均回报率。我们上一次讨论DeFi代币是在一月中旬的时候,我们比较了ETH和DeFi对比BTC在2019年中的表现。我们发现,采用同等权量的6个主要DeFi代币-ETH,MKR,SNX,LINK ,KNC,ZRX (+ 550%)大幅地超过了BTC的表现(+ 86%)。

现在,2020年已经过半,我们决定再次探讨该主题。这次,我们将特别研究Messari前100名中所有表现杰出的DeFi代币的表现,并将其与BTC和ETH进行比较。这些资产包括:

REP

LEND

LRC

REN

NMR

BNT

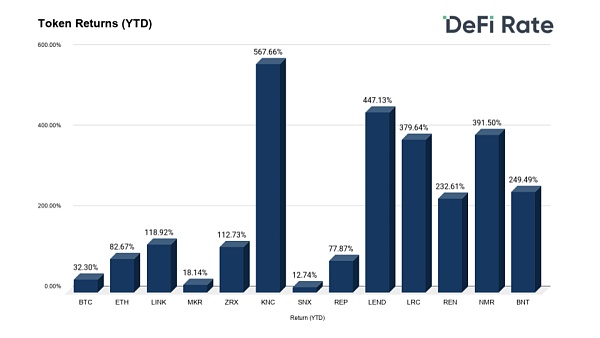

如上所述,自年初以来,DeFi代币平均暴涨了237%。 这一上涨主要是因为Kyber Network的KNC和Aave的LEND代币,它们分别飙升了567%和447%。随着即将到来并且备受期待的Katalyst代币升级,Kyber将继续充当DeFi生态系统中流动性的关键组成部分。以链上流动性协议为例,最近该协议的累积交易量达到了10亿美元,这对Kyber和DeFi整体而言是一个重要的里程碑。另一方面,Aave的复兴始于2020年1月对EthLend品牌的重塑。从那时起,新兴货币市场协议在短短6个月内的总市场规模就攀升至了1亿美元。

跨链协议pNetwork发布攻击事件进展:已修复漏洞,未来几天将逐渐重启受影响桥接:9月20日消息,跨链协议pNetwork发推发布攻击事件最新进展:BSC桥接上pBTC的漏洞已被识别并完成修复。随后将发布详细的事后分析。目前团队正在对桥接进行广泛的审查,这些桥接将在未来几天逐渐重启。在最初的几天里,这些桥接将采取额外的安全措施,这意味着交易处理速度会降低,以保证安全性。具体而言,EOS上的pBTC、Telos上的pBTC、EOS上的pLTC现在已经恢复运行,并会在最初几天采取额外的安全措施。交易处理时间预计将变长。与此同时,BSC上的pBTC正常运行,但目前无法兑换,因为其桥接被暂停,请等待进一步通知。

今日早前消息,pNetwork发推称攻击者利用其代码漏洞攻击了BSC链上的pBTC,攻击者窃取了277枚BTC(约1308万美元)。pNetwork表示,其他跨链桥没有受到影响,pNetwork中的其他资金是安全的。跨链桥目前正在修复,后续将为BSC上pBTC持有者制定解决方案,并表示如果黑客返还资金,将提供150万美元赏金。[2021/9/20 23:38:51]

其他有着突出表现的还包括DeFi生态系统中的新(或重新开始使用的)代币 - LRC,REN,NMR和BNT。Loopring的LRC激增是在几周前这个以隐私为中心的流动性协议展示了其新的zk-rollup交易和支付协议(LoopringPay)之后出现的。LoopringPay建立在Loopring v3基础之上利用zk-Rollups的Layer2扩展解决方案,允许用户即时和免费的发送ETH和ERC20代币,而无需担心网络拥塞的问题。

Bitget合约大数据中心:BTC合约盈亏用户比例持平:据Bitget合约大数据中心行情播报,截至今日11:00,Bitget交易所BTC/USDT合约过去24小时交易量高达12.1亿美金,其中:盈利用户占比49%,多头盈利25%,空头盈利24%;亏损用户占51%,多头亏损29%,空头亏损22%。此外,Bitget正向合约当前盘口价差在0.5USDT左右,合约基差在0.2USDT左右。[2020/9/5]

Ren的增长是在DeFi推出去中心化跨链托管方RenVM之后发生的。虽然还处于早期,但RenVM有潜力充当以太坊和DeFi与其他主要加密资产(如BTC,ZEC和XTZ)之间的关键流动性桥梁。在两周内,该协议已经处理了近200万美元的累计交易量,并进行了许多集成,包括Curve Finance和WBTC.Cafe的主网发布,一种通过RenVM将比特币带入以太坊的无许可机制。

最后,Bancor显着表现是在Bancor V2及其新的AMM发布之后展现的。根据Token Terminal的数据,这个流动性协议以2017年1.53亿美元的ICO闻名,并且鼓吹有着行业间最低的市盈率。然而就2020年的累计交易量而言,这个流动性协议还是落后于同类对手。与Uniswap的7.55亿美元和Kyber的5.62亿美元相比,Bancor一年的交易量仅为3300万美元。

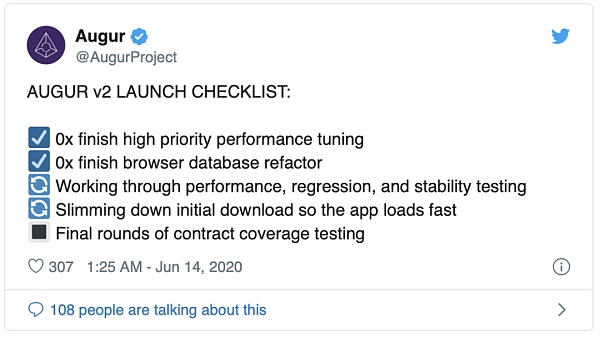

值得注意的是,几乎这一组中所包含的所有DeFi代币都胜过BTC和ETH的表现。 唯一没有上榜的三个是MKR,SNX和REP。 Maker之所以表现不佳,很大程度上是由于公司为了应对在黑色星期四开始的动荡,试图对系统进行资本重组,导致3月份MKR受到了稀释。 Synthetix的原生代币在今年也遇到了困难,因为该协议解决了它前期一个会造成不成比例扭曲协议收益的问题,并且相对于2019年的暴涨逐步降温(SNX以3117%的涨幅引领了DeFi生态系统)。 最后,Augur的不良表现可能归因于微乎其微甚至没有的实际使用情况,这是由于DeFi社区都在耐心地等待V2这个针对去中心化预言机和市场预测协议的主要升级,这个升级会极大地提高可用性和可访问性。

好消息是Augur V2似乎即将推出并且已经进入了最后的阶段。

大趋势

DeFi出现了一种新兴趋势,许多资产有效的遵循了MKR代币模型:代币被赋予了对协议的经济和管理权力。这正被称为新的加密资本资产(new crypto capital asset)。同时协议团队也变得越来越聪明,他们中的许多人都采用流动性挖矿/供应作为一个将代币合法分发给用户的机制。

Balancer的BAL和Compound的COMP分发模型正在成为教科书般的范例,它们阐明了该如何推出DeFi协议并成功地将控制权去中心化(从协议团队下放到其社区)。这些代币并没有被赋予任何经济权利,仅代表对未来治理改变的投票权。尽管该代币缺乏最重要的价值累积机制之一,但Compound新推出的代币仍然在二级交易市场上短时间内快速增长。如果你没留意,COMP代币昨天在Uniswap上的价格超过了$ 100,使该协议的价值超过了10亿美元。这大大高于价值约为5.5亿美元的领先协议Maker。

流动性挖矿和管理代币也只是大趋势的开始。根据我们的了解,UMA将为其合成资产协议推出类似的产品。很少人知道的是Uniswap也可能会有类似举动,Uniswap团队在它们V2公告中暗示了一个原生管理代币。但是只有时间会证明这个的真实性。

关键要点

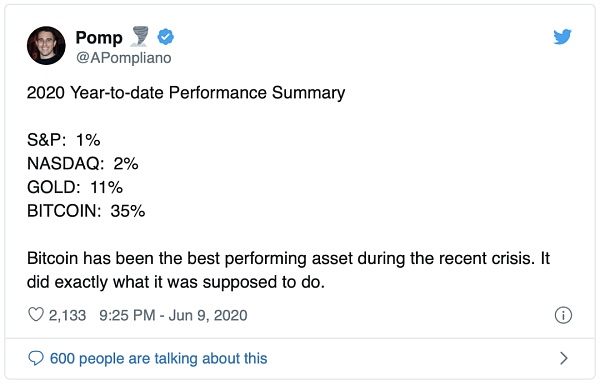

前几周,Anthony Pompliano概述了比特币的表现显然优于传统金融市场。但是,这条推文并没有提及BTC它被丢弃的表亲ETH和数十种依靠这个网络的代币化货币协议。

为了扩展Pomp的推文,以下是传统金融资产与新兴加密货币资产表现的对比:

标准普尔:1%

纳斯达克:2%

黄金:11%

比特币:35%

以太坊:82%

DEFI:237%

毫无疑问今年加密货币资产表现很出色,但最显著的领导者是以太坊和DeFi。希望这只是代表未来的一个小信号。

Lucas Campbell 作者

Liam 翻译

凌杰 编辑

标签:PBTCIONBitgetGATPBTC35AGame X Change PotionBITGET违法吗gate.io官网APP下载

金色财经 区块链7月4日讯 据报道称,俄罗斯检察官正在调查一家英国公司,该公司可能涉嫌出售带有欺诈性质的Telegram代币Gram,这似乎是俄罗斯首次启动调查与Telegram有关的海外欺诈销售行为。

“The Hashing It Out”播客最近主持了以太坊联合创始人Vitalik Buterin(V神)的节目。在节目中,他解释了如果他现在打造以太坊,将如何以不同的方式处理以太坊的创作。 V神承认存在一些大大小小的变化,例如更多地考虑了gas成本。V神在7月2日的播客采访中表示:“我们在一开始就没有真正设置好。

美国东部时间6月24日,纳斯达克推出市场服务平台。这是一个基于SaaS(Software as Service)的数字资产组件,旨在帮助公司构建一个使用分布式账本技术的金融工具,让客户更好地发行、交易、管理数字资产和通证资产。包括但不限于标准金融资产,代币化资产,信用卡应收款,房地产,保险合同,和投注等。该平台将可以访问已经建立的通用市场服务。

自去年10月24日最高层明确,要把区块链作为核心技术自主创新的重要突破口,加快推动区块链技术和产业创新发展,以及今年5月,区块链被纳入新基建基础设施的一部分后,全国各地政府的区块链落地政策也加速落地。

随着Libra以及我国对于央行数字货币(CBDC)进展的逐渐曝光,全球的央行数字货币开始升温。 曾明确表示不需要央行数字货币的日本近期对央行数字货币的态度发生了明显改变,开始加速布局央行数字货币。 6月3日日本数家银行巨头将设立数字货币小组。日本金融厅、经济产业省、日本银行等以观察员身份参加。

随着移动互联网的普及,当前全球人口近一半都已成为互联网用户。伴随人口向互联网的迁移,连带相应的设备、产业、关系也在向互联网迁移,这一切的发生意味着海量的数据产生,大数据的发展迎来爆发式的增长。然而大数据中心化存储的弊端日益突显,用户的数据和信息被中心化平台滥用,用户不堪其扰,对去中心化存储生态建立的呼声也愈发高涨。