随着以太坊上海升级的完成,不少 LSD 项目的业务都迎来了快速增长,LSD 资产的用户人数和净值也大幅上升。另一方面随着年底坎昆升级的临近以及 OP stack 的开放,今天也是 Rollup 大年,而围绕 Rollup 模块的各类服务,如 DA 层、共享排序器、RaaS 服务等也方兴未艾。而基于 LSD 资产提出 Restaking 概念,旨在为众多 Rollup 和中间件(Middleware)们提供服务的 EigenLayer,在今年的关注度也持续攀升,不但在 3 月以 5 亿美金的估值完成 5000 万美金的大额融资,其代币的 OTC 价格近期据传更是达到了惊人的 20 亿美金,媲美公链级项目的估值水平。

笔者在本文将对 EigenLayer 的业务逻辑进行梳理,并对 EigenLayer 的项目估值进行试算,尝试回答以下几个问题:

Restaking 服务是什么,客户群是谁,尝试解决什么问题?

Restaking 模式推广的阻碍是什么?

EigenLayer 的 5 亿、甚至 20 亿美金估值贵不贵?

以下文章内容为笔者截至发表时的阶段性看法,更多从商业角度进行评估阐释,对项目的技术细节着墨较少。本文可能存在事实、观点的错误和偏见,仅作为讨论之用,也期待来自其他投研同业的指正。

在正式开始梳理 EigenLayer 的业务之前,先介绍下文将出现的几个高频词汇:

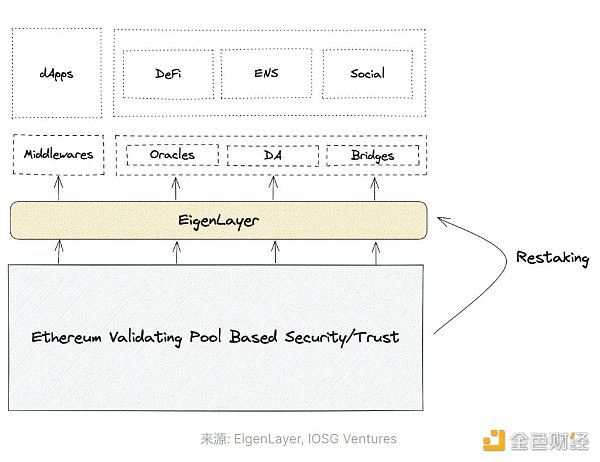

中间件:Middleware,指的是区块链底层服务和 Dapp 之间的服务,在Web3领域里,典型的中间件有预言机、跨链桥、索引器、DID、DA 层等

LSD:即流动性质押衍生品(Liquid Staking Derivatives),比如 Lido 的 stETH

AVS:主动验证节点服务(Actively Validated Services),即为项目提供安全和去中心化保障的分布式节点系统,最典型的就是公链的 PoS 系统

DA:Data availability 的缩写,数据可用性主要指其他项目(比如 Rollup 们)可以把自己的交易数据备份在 DA 层之上,保证后续有需要时,可以从 DA 层访问和复原所有历史交易记录

EigenLayer 提供了一个代币经济安全(cryptoeconomic security)的租借市场。

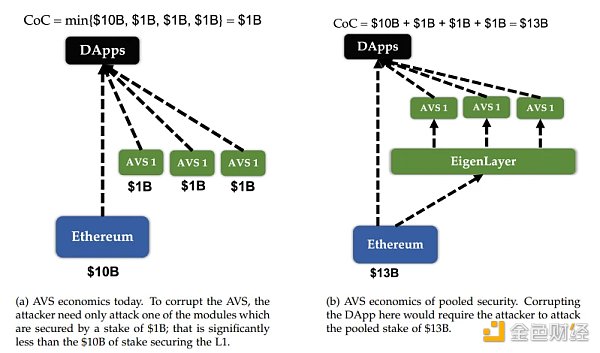

所谓代币经济安全(cryptoeconomic security),指的是各类Web3项目为了保证项目在平稳运行的同时,具备无许可、去中心化的属性,需要网络的主要服务者(验证人)以代币质押的方式参与项目,验证人如果未能履约,其质押的代币将被罚没。

EigenLayer 作为平台方,一方面向 LSD 资产的持有人募集资产,另一方面,以募集到的 LSD 资产作为抵押品,向有 AVS 需求的中间件或侧链、Rollup 们提供便捷、低成本的 AVS 服务,其自身在 LSD 提供者和 AVS 需求方中间提供需求匹配服务,并由专门的质押服务商负责具体的质押的安全保障服务。

除此之外,EigenLayer 背后的母公司还做了一个 DA 层,为那些需要 DA 层服务的 Rollup 或应用链提供数据可用性服务,该产品名为“EigenDA”,EigenDA 将与 EigenLayer 产生业务协同。

EigenLayer 希望解决的痛点在于:

1.对各类项目方:降低独立构建自己的信任网络的高成本,直接付费购买 EigenLayer 平台上的质押资产+节点运营商,无需自建。

来源:EigenLayer 白皮书

2.对以太坊:拓展以太坊 LSD 的使用场景,让 ETH 成为更多项目的网络安全抵押品,增加对 ETH 的需求。

3.对 LSD 用户:进一步提升 LSD 资产的资本效率和收益。

EigenLayer 服务的用户涉及三方,对应的需求分别是:

1.LSD 资产提供者:这类用户的主要需求是获得以太坊 LSD 资产在基础 PoS 奖励之外的收益,同时愿意承担将自己的 LSD 资产作为质押资产提供给节点运营者,面临的可能的罚没风险。

2.节点运营商:通过 EigenLayer 获得 LSD 资产,为需要 AVS 服务的项目方提供节点服务,从项目方提供的节点奖励和手续费中抽取收益。

3.AVS 需求方:指的是那些需要 AVS 为自己提供安全,但是又希望降低成本的项目方(比如以 LSD 资产作为节点运营方质押物的某条 Rollup 或跨链桥),他们可以通过 EigenLayer 购买这类服务,无需自建 AVS。

EigenDA 的需求方主要是各类 Rollup 或应用链。

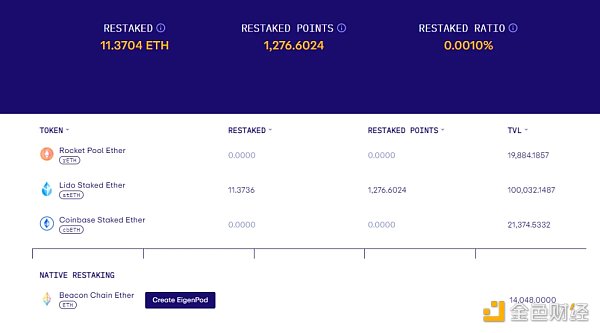

用户可以将质押在以太坊网络的代币包括 stETH、rETH、cbETH 代币二次质押到 EigenLayer 市场,质押服务提供商负责将用户的代币与相应的安全网络需求方匹配,为这些项目方提供 AVS 服务,而 AVS 的底层资产就是用户质押在 EigenLayer 的代币,项目方需要向用户分发一定的“安全费”。

目前 EigenLayer 仅上线了 LSD 的 restake 功能,尚未开发基于 LSD 资产的节点运营质押和 AVS 服务。在共开放过两次的 LSD 资产的存入活动中,存款均很快就达到限额(存款人主要是为了谋求 EigenLayer 潜在的空投奖励)。用户也可以直接存入 32 个整数单位的 ETH 参与 Restake。在限制存入的情况下,目前 EigenLayer 已经累计了 15 万左右的 staking ETH。

图片来源:https://app.eigenlayer.xyz/

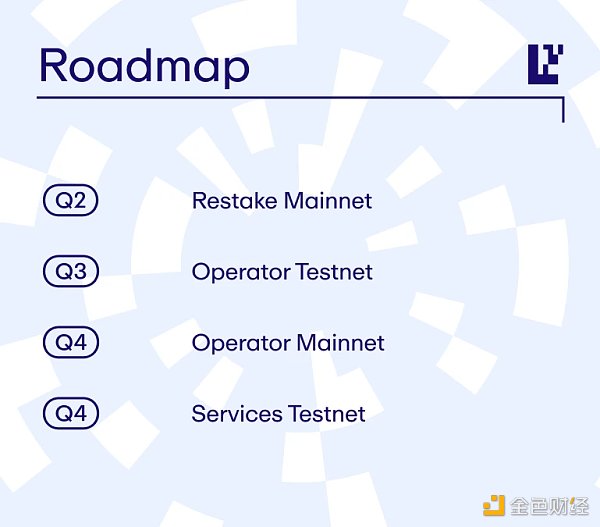

而根据 EigenLayer 官方公布的路线图,目前Q3季度的主要任务是 Operator 测试网(节点运营方测试网)的开发, 4 季度正式开始 AVS 服务测试网的开发。

https://docs.EigenLayer.xyz/overview/readme/protocol-features/roadmap

而 EigenDA 的首个明确用户是基于 OP 虚拟机 fork 的 rollup 项目 Mantle,目前 Mantle 已经在使用测试版的 EigenDA 做它的 DA。

EigenLayer 是有代币的项目,但是尚未确定和披露其代币信息和代币模型。

Founder&CEO:Sreeram Kannan

华盛顿大学计算机工程系副教授,同时也是 EigenLayer 背后的母公司 Layr Labs 的创始人和实控人。发表区块链相关论文 20 余篇。在印度科学研究所完成电信本科学业,在伊利诺伊香槟分校获得数学硕士和信息论与无线通信博士,后在加州大学伯克利分校作为博士后研究员,目前在华盛顿大学任教,担任华盛顿大学区块链实验室(UW-Blockchain-Lab)负责人。

Founder&首席战略官:Calvin Liu

美国康奈尔大学哲学与经济学专业,毕业后多年从事数据分析、企业咨询和战略工作,在 Compound 身为战略负责人工作近 4 年, 2022 年加入 EigenLayer。

COO:Chris Dury

纽约大学斯特恩商学院工商管理硕士。拥有丰富的云服务产品项目管理经验。加入 EigenLayer 之前,担任 Domino Data Lab (机器学习平台)的产品高级副总裁,曾在亚马逊 AWS 担任总经理和总监,领导了多项面向游戏开发者的云服务项目。2022 年初加入了 EigenLayer。

数据来源:https://www.linkedin.com/company/eigenl/

EigenLayer的团队正在迅速增长中,目前员工人数 30+,大部分员工在美国西雅图。

Layr Labs 是 EigenLayer 背后的母公司,也由 Sreeram Kannan 创立(创立时间为 2021 年),旗下除了 EigenLayer 之外,还有 EigenDA 和 Babylon(同样是提供加密经济安全服务的项目,不过主要服务于 Cosmos 生态)两个项目。

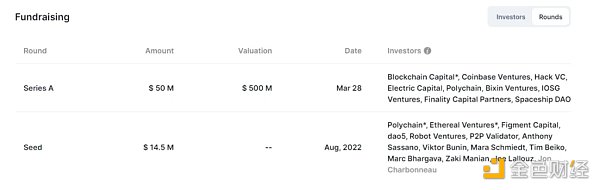

EigenLayer 目前进行过两笔公开融资,分别是 22 年种子轮的 1450 万美金(估值不明)和 23 年 3 月完成的 A 轮的 5000 万(估值 5 亿)美金。

其中比较知名投资机构如下:

数据来源:rootdata.com

23 年同期,其母公司 Layr Labs 也完成了将近 6448 万美金的股权融资,详见其给 SEC 的报备资料。

EigenLayer 提出了 restaking 这个新颖的概念,提供了“cryptoeconomic security as a Service”的服务,其客户群体包括中间件(预言机、桥、Da 层)以及侧链\应用链\Rollup 们,希望解决的痛点是降低这些项目的去中心化网络安全成本(相比它们自建信任网络而言)。

理论上来说,凡是需要代币质押作为准入,以博弈机制维护网络共识、保持去中心化的项目,都是它的潜在用户。这个市场目前的具体规模不好准确估测,乐观来说可能是一个 3 年内会到达百亿美金级别的市场。

因为以太坊的 ETH 质押金额目前为 420 亿美金,项目总市值 2000 亿左右(以上均为 2023.8.30 日数据),以太坊链上资金总规模在 3000-4000 亿美金。考虑到 EigenLayer 未来的主要客户还是一些比较小和新的项目,相较于处于绝对龙头地位的以太坊的 400 亿美金左右 PoS 质押规模,EigenLayer 服务项目的质押业务规模在短期内应该在 10-100 亿美金区间。

需求端:

坎昆升级的到来和 OP Stack 的开放,让中小型 Rollup、应用链快速发展,增加了对低成本 AVS 的总需求

公链\Rollup\应用链模块化趋势的发展增加对以太坊之外更便宜的 DA 层的需求,而 EigenDA 的拓展,增加对 EigenLayer 的需求,业务之间具有协同性

供给端:

以太坊质押率的提高、质押用户数量的上升,提供了充沛的 LSD 资产和持有人规模,他们有很强的意愿提高 LSD 资产的资金效率和收益。后续 EigenLayer 也有希望引入 ETH 之外的 LSD 资本。

对于 AVS 的需求方来说,在 EigenLayer 平台采购抵押资产+专业验证节点的组合服务,到底能降低多少成本?这个很难说,用以太坊的 LSD 资产作为抵押物,并不意味着这就直接继承了以太坊百亿级别的安全性,实际上项目方的经济安全性,是由租借来的以太坊 LSD 资产总规模+验证节点的运营质量决定的,这或许比自己从头搭建 AVS 更快速和简便,但是节省的成本比率或许并不会太多。

项目方用其他资产作为 AVS 的抵押物,会削弱自身代币的场景。虽然 EigenLayer 支持项目方自身代币+EigenLayer 混合质押模式,但是仍然会在服务的采用上造成不小的阻碍。

项目方采用 EigenLayer 构建 AVS,会担心由于对 EigenLayer 的依赖性,在长期发展中陷入被动,未来可能会被“卡脖子”。待项目成熟后,项目方可能会转为使用自身的代币作为网络安全的质押资产。

项目方以 LSD 抵押物作为安全质押品,需要考虑 LSD 平台本身的信用和安全风险,叠加了一层风险。

restaking 是一个较新的概念,由 EigenLayer 首创,该模式目前的跟进者较少。但对于 EigenLayer 来说,其潜在客户们的比较的方案主要是自建安全网络,还是外包安全网络给 EigenLayer。目前来看,EigenLayer 还需要更多的客户实例来证明其方案的优越性和便利性。

作为一个新型的商业项目,EigenLayer 缺少明确的对标项目和对标市值。所以我们通过预测项目的年化协议收入和 PS,对项目的估值进行推算。

在进行正式的估算之前,我们仍然需要假设几个前提:

EigenLayer 的商业模式主要为从 AVS 服务使用者那里收取安全服务费的提成,服务费 90% 给 LSD 的存款人, 5% 给节点运营方,EigenLayer 提成比率为 5% (这个标准与 Lido 一致)。

AVS 服务使用方,每年为自己租赁的 LSD 资本支付平均为 10% 的安全服务费。

之所以取 10% ,是目前主流的 POS 类项目,为 PoS 质押者提供的年化奖励基本在 3-8% 区间,考虑到会使用 EigenLayer 的多为较新的项目,初期激励比率会更高,因此笔者选取 10% 作为平均的安全服务费比率。

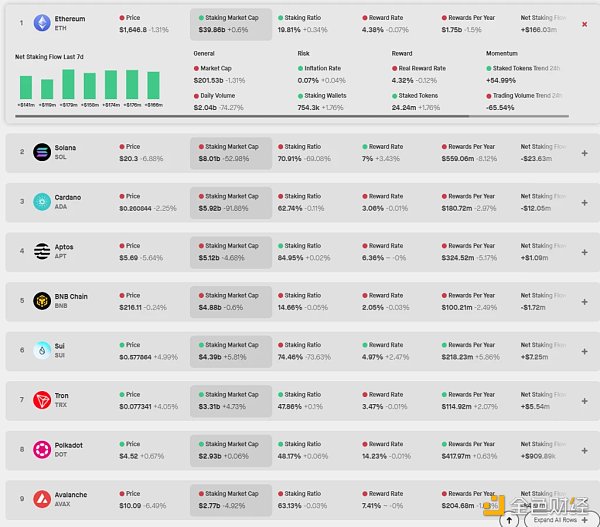

各大L1的 PoS 奖励比率,数据来源:https://www.stakingrewards.com/

基于以上假设,笔者根据 EigenLayer 出借的 LSD 资产量,以及对应的 PS,得出以下项目估值区间,其中估值的彩色部分区域是笔者认为概率较高的估值范围,颜色越绿代表预测越乐观。

而笔者之所以将“LSD 资产年出借量 20-50 亿”和“PS 在 20-40 倍”的区域判断为估值概率较高的区间,是因为:

如今仅前十大公链的 PoS 质押代币市值为 730 亿美金左右,如果把 Aptos 和 Sui 算上有近 820 亿,但这两个项目的质押大多来自未释放的团队和机构代币,审慎期间我剔除了这两个异常值。笔者假设 EigenLayer 的 LSD 份额能占到总 PoS 质押市场的 2.5% -6.5% 左右(注意,拍脑袋的),对应 20-50 亿的市场金额。至于 2.5% -6.5% 的份额是否合理?读者们见仁见智。

PS 取值 20-40 倍,则是以 Lido 当前的 25 倍 PS(23.8.30 日数据,以全流通市值为市值基数)为锚点,而较新的叙事初登场时可能会享受更高的溢价。

根据以上推算, 2-10 亿美金或许是 EigenLayer 的合理估值区间,以 5 亿估值参投项目的一级投资者们,考虑还有代币解锁的种种限制,或许没有给自己留出太多的安全边际。如果真有如传言所说的,存在想要以 20 亿美估值 OTC 买入 EigenLayer 代币的投资者,则更要审慎为好。

当然需要说明的是,以上估值是对 EigenLayer 整个项目的估值推演,具体的代币市值应该是多少,需要视其代币具体在业务中的捕获能力决定,比如:

协议的收入会有多少比率归属于代币持有人?

除了回购\分红,代币在业务中是否有比较刚性的应用场景,增加对它的需求?

EigenDA 是否会跟 EigenLayer 共享同一种代币,给代币提供更多的场景和需求?

其中 1、 2 两点的赋能如果不足,会进一步削弱 EigenLayer 代币的内在价值,如果 3 有意外惊喜,则会给代币增加价值。

此外,EigenLayer 登场时的市值,亦取决于届时的市场牛熊环境。

让我们静待市场的答案。

Mint Ventures

个人专栏

阅读更多

白话区块链

神译局

Gryphsis Academy

新浪科技

元宇宙之心

金色早8点

Web3小律

MarsBit

ForesightNews

吴说区块链

TokenInsight

标签:NBSBSPGENLAYERnbs币前景BSPAY价格Legends of Fantasy WarGame On Players

作者:RWA Finance 翻译:善欧巴,金色财经RWA热度不减,近日,Coinbase创始人布莱恩·阿姆斯特朗在其社交媒体上发布了十首颇具前景的加密曲目。这包括 RWA.

作者:NingNing ,来源:作者推特@0xNing0xERC20标准让人人都可以发Token,OP Stack让人人都可以发一条L2.

来源:TaxDAO “从瓶颈到转折点:数字资产和金融科技行业正处于十字路口” 。——FIS Worldpay 公共政策主管 Anatole Baboukhian 在最近一次备受瞩目的小组讨论中,来自巴克莱银行、英格兰银行、Goodwin Procter、Ripple 和 FIS Worldpay 的专家就数字资产革命的关键方面交换了意见,包。

【导读】中风‍后,瘫痪的Ann失语了18年。就在最近,脑机接口和数字化身,竟让她能用面部表情「说话」了.

作者:Paul Veradittakit,Pantera Capital合伙人;翻译:金色财经0xJS我们生活在一个多链世界中;从L2到应用链再到非EVM生态系统,很明显.

原文作者:Peter Johnson稳定币数据与市场情绪、表现息息相关。据 CoinGecko 数据显示,稳定币 USDC 市值自 2022 年 1 月高点(56,128,605,419 美元).