CoreScientific是美国最大的上市加密矿业公司之一,据称拥有457MW的运营规模,它在上周向美国证券交易委员会提交了一份声明,称其未来有破产的可能性,该公司还透露,它不会支付10月底和11月初到期的债务,其股价应声暴跌77%,进一步扩大Core面对的残局。

北美最大矿商CoreScientific如今为何走到破产边缘?让我们从历史开始,探寻其中的原因。

新闻来源:CoinDesk陷入困境的比特币矿商CoreScientific的股价继续因破产风险而暴跌

历史介绍

Core自2017年以来一直在北美运营着矿场,自挖的同时也提供托管服务。Core在佐治亚州、肯塔基州、北卡罗来纳州、北达科他州和德克萨斯州都有矿场,并预计在未来几个季度开始在俄克拉荷马州运营。

Core非常神秘,很少向市场公开交易细节。2018年成立之初,一份文件显示,该创业公司正在筹集4,000万美元的投资轮融资,三个月后,又发现创始人AberWhitcomb正在筹集1亿美元的大额投资,可能会增长到2.5亿美元,但他拒绝提供有关如何使用这笔投资的细节。

动态 | ZB创新智库:2019年加密货币市值增加了44.1%,BTC是表现最好的资产:ZB创新智库援引CoinGecko 2019年度报告数据,2019年加密货币市值呈增加态势,从年初的1200亿美元增加至年终的1800亿美元,全年增加44.1%。在6月底比特币价格一度升至1.3万美元,加密货币市值达到3500亿美元。再综合比较BTC和标普500、金、银等资产在2019年的表现,表现最好的资产是 BTC,收益率更是高达90000倍,年度收益可达95%,远远超过标普500指数的29%,金的19%和银的16%。报告结论指出,现在是最好的屯比特币(Stack Sats)的时间。[2020/1/19]

2021年7月,Core宣布与Power&Digital基础设施收购公司(XPDI)合并在纳斯达克上市,企业估值约为43亿美元。此前,Core分别在2020年与2021年购买76,595台和112,800台比特大陆矿机,全部为新一代矿机如S19、S19Pro、S19J和S19JPro。在牛市的加持下,持有这些矿机资产持续推高Core的市场估值。

动态 | 印度银行服务平台Cashaa拟将增加USDT、BCH等五种加密货币:据News.Bitcoin消息,印度银行服务平台Cashaa自从开始提供印度卢比(INR)存款和取款服务以来,加密货币交易量有了显著增长。Cashaa称该平台已将费用削减了50%以上,并准备为印度用户再增加五种加密货币。Cashaa联合创始人Janina Lowisz表示,预计USDT将在1月中旬上线,BCH将在下个季度加入,之后还将会添加LTC、EOS、XRP,预计将在2020年3月底完成。[2019/12/25]

来源:CoreScientific,在北卡罗来纳州的Marble工厂

之后,Core和私营独立能源公司TenaskaEnergy,Inc.的附属公司达成协议,将通过在德克萨斯州丹顿市建立300MW的数据中心,Core承诺为该项目投资2亿美元,预计2022年底将完成设施建设。

动态 | 科威特计划建立国家加密货币和支付系统:据coinatory援引当地媒体报道,科威特中央银行宣布计划建立国家加密货币和支付系统。该银行负责人Mohammad Y. Al-Hashel博士表示,在2019年和2020年,与银行和支付服务合作创建的科威特国民支付系统(KNPS)将在该国部署。新系统将包括政府电子银行服务、加密货币和自动清算所。所有这些举措都旨在加强稳定,提高金融体系的效率,并创造必要的基础设施以服务于该国不断增长的经济。Al-Hashel解释称,如果将来科威特央行仍决定开始发行国家加密货币,将需要拥有所有必要的工具,包括电子钱包。[2018/12/11]

除此之外,由Core前高管于2020年创立的Blockcap迄今已从比特大陆和嘉楠购买了42,000台矿机,其中12,000台已投入运营。该公司计划在2022年第四季度之前再上架18,000台矿机,然后到2022年将增加12,000台,全部托管在Core自有矿场之中。

据Core官网新闻陈述,公司预计年底将在其数据中心运行约325,000台矿机,还有约90,000台矿机的购买计划,虽然时间线暂未透露,但是随着还本付息的压力越来越大,三十二万多台矿机能否如期部署,还要打个问号。

在2022年6月以前,Core实行的是HODL策略,6月以后,矿机订单、矿场资本支出以及债务像三座大山压在身上,逼得Core不得不开始大量出售比特币。

于是,它6月出售了7,202个比特币,筹集了约1.67亿美元;8月出售了1,125个比特币,收益约为2,590万美元;9月份出售了1,576个比特币,总收益约为3,220万美元。截至10月26日,该公司仅持有24个比特币和约2,660万美元的现金。

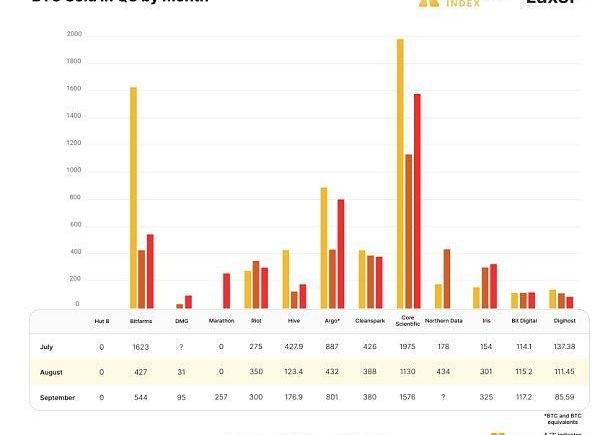

来源:HashrateIndex

从图中可以直观的看到,Core卖出了比所有其他上市矿企都多的比特币。今年到底发生了什么事,让Core开始如此出售比特币,甚至可能因为现金流问题而破产?

现状分析

根据行业参与者和CoinDesk编制的数据,截至2022年7月,私人和公开上市的加密矿工欠下高达40亿美元的债务,用于为北美各地庞大设施的建设提供资金。

Core也是疯狂扩张的一员。前文提及,它预计在2022年年底部署超三十二万台矿机。这是什么概念呢?刨去托管机器,粗略估计总价值也有将近10亿美元。这只是单纯的矿机方面金额,还没有考虑矿场建设支出、大规模部署矿机的电费以及贷款利息等等。

如果币价保持高位,矿工们能支付电费,那么Core还能维持现金流,一步步落实它的宏图伟业。

然而,一份10月19日的法庭文件显示,在今年8月、9月,加密借贷领域的Celsius有总额约为210万美元的电费未支付给Core,并且Core每天还在损失约53,000美元电费,一个月就是159万美元。

新闻:CelsiusNetwork未向CoreScientific付款,导致金融动荡

Celsius曾经是加密借贷领域最大的公司之一,提供近19%的年回报率,但是今年春天它申请破产了。

Core曾与其达成协议,为其提供基础设施。根据协议,矿机和挖矿收益都属于Celsius,而Core仅收取电费和托管费。

在文件中,Core请求法院强制Celsius支付逾期账单或允许其履行合约。“Celsius要么需要遵守合约,要么Core和Celsius必须在Celsius导致另一个商业伙伴(Core)进入破产程序之前终止他们的关系。”

目前这场博弈还未落定尘埃。下个月美国法官MartinGlenn将为他们主持听证会,具体结果还有待观望。

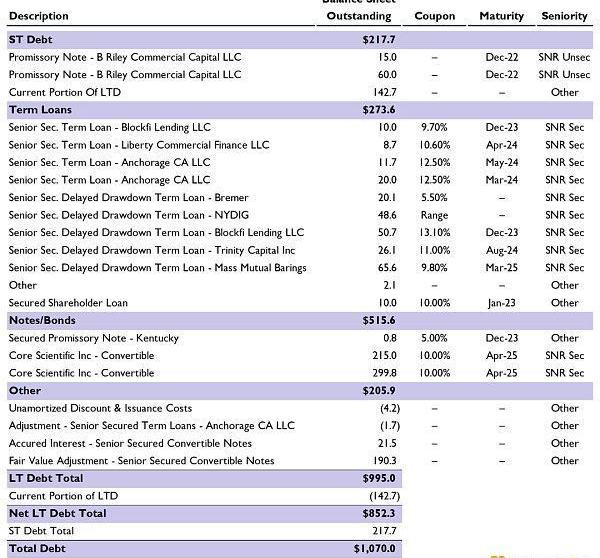

由Celsius欠款等一系列因素引起的,就是难以偿还的高额债务了。据统计,Core的债务本金总额约10亿美元,包括投资银行B.Riley、MassMutualBarings以及加密贷款人BlockFi,截至10月27日,Core分别欠他们7,500万美元、6,560万美元和6,070万美元。

除此之外,还欠加密金融服务公司NYDIG总额为4,860万美元延期的高级担保分期付款以及数字资产银行AnchorageDigital.的母公司AnchorLabs总额为3,170万美元的高级担保分期付款,并且大多数债务将在三年内到期。

来源:THEBLOCKResearch

原因解读

比特币的价格从2021年11月超过69,000美元的历史高点跌至20,500美元左右,价值损失接近70%,加上矿工之间的激烈竞争以及能源价格上涨,压缩了挖矿的利润率。

Core的大部分贷款用于购买矿机和建造矿场,且其中大多数始于2021年下半年,当时比特币价格正在上涨,矿工们都在竞相发展他们的业务。

牛市总是放大欲望、降低风险掌控能力。不得不说,在2021年的大行情下,很多人心态漂浮,疯狂扩张、狂加杠杆:去年整体的矿场建设投资成本居高不下,可能平均市场价格在25–50万美元/MW,并购矿场时估值甚至可达100万美元/MW;买入矿机,单价在55-105USD/T之间。双重夹击下,前期资产投入庞大而收入骤减,使得很多挖矿企业难以为继。

Core的具体购机单价尚未披露,但我们可以知道,它仍需要每月持续向比特大陆支付现金。当现金流跟不上时,那么它对比特大陆的违约就坐实了。再加上美国能源电费涨价,营运成本加大,即使不断卖出原有的比特币补充现金,但存量终有消耗殆尽的那天,而资本市场上已经几乎没有人再给矿企输血补充现金了。

多重压力下,Celsius事件就像倒下的第一张多米诺骨牌,引发出这一连串危机。

那Core是否会真的破产呢?我们无从得知,不过这里借用CompassPoint的一段话,供君解读:

“随着2022年矿机价格的大幅下跌,我们认为持有这笔债务的债权人很有可能决定重组而不是占有抵押品。尽管如此,在不知道与Core债权人的讨论情况下,我们认为必须认真对待Core申请第11章保护的情况,特别是如果比特币价格从当前水平进一步下跌。”

转自吴说区块链

近日,与“BTC减半”、“以太坊2.0上线”并称为“2020年区块链投资最受关注的三大事件”的“Filecoin上线”备受关注.

FTX体量庞大,市场推测其主要是受Alameda拖累,而Alameda则主要是因为Luna事件影响.

MythosCapital创始人RyanSeanAdams将优先考虑内部人员的初始代币分配方案称为“不起作用的”以太坊杀手: 加密货币保险公司Evertas的承保限额增加到4.

SuiNetwork是融资最多的生态系统之一,融资超3亿美元,估值为20亿美元。SuiNetwork之前一再表示不会进行Sui空投。但近日不少交易所开启SUIIEO,其中有SUI白名单认购机制.

在FTX崩盘之后,加密中心化交易所(CEX)处于自2018年11月以来的历史最低点。FTX危机地板中心化交易所在影响多个加密项目的FTX危机之后,中心化交易所经历了大幅下滑,跌至四年低点.

作者:sed来源:medium编译:金色财经,善欧巴去中心化金融(DeFi)已成为金融领域的一股变革力量,为用户提供了无需中介机构即可进行借贷和投资的新机会.