目录

01/GameFi的初生

02/GameFi的成熟

03/庞氏结构是双刃剑

04/GameFi如何实现良好的纳什均衡

在P2E大行其道的当下,我们讨论摆脱这种路径依赖,并不是说P2E不能成功,也不是要反对路径依赖——我们的目的是考察这些模型背后的设计思路,从而知晓他们的优缺点,再加以改进。

01/GameFi的初生

2020年,YFI创始人Andre在他的Twitter上提出一个观点:现在的DeFi都还是TradeFi阶段,也是就交易金融;而随着智能合约和经济模型的玩法越来越多样,未来将会有许多游戏化的金融——“GameFi”出现。这个定义创造的不错,对未来的预判也很准确。GameFi不负所望,在这三年间发展成了独立的大赛道,也出现了许多红极一时的GameFi。

其实在这个词汇出现之前,GameFi就已经出现了。最早的区块链GameFi是Fomo3D。Fomo3D团队对声誉毫不避讳——他们称呼自己为退出局。他们认为区块链的项目方本质上都在玩击鼓传花游戏,且玩法对用户来说很不透明。他们干脆设计了一个对用户完全透明的击鼓传花游戏——这个游戏,应该可以比作为链上的彩票。

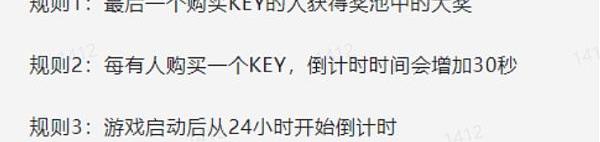

游戏规则很简单:

用户通过购买Key进入Fomo3D游戏,Key相当于股份,每轮游戏24小时,从买入Key到一轮结束前,可以得到持续的分红;拥有的Key越多,得到的分红会越多;

每当有玩家购买Key,游戏剩余时间增加30秒,最大24小时;

Key随着入场资金的增加,单价会持续上升;

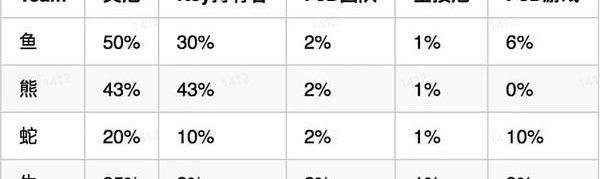

购买Key所用的ETH会按不同的比例分配到奖池、Key的持有人、官方、空投池等,比例的规则按照购买Key时选择的队伍划分;

同时有个滚动空投奖池,每次购买可以参与抽奖,有一定几率抽到2-5ETH的奖励。

队伍分为蛇、牛、熊、鱼,购买Key后,ETH分配规则

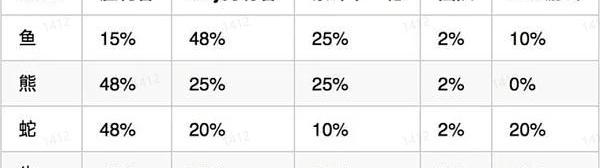

游戏一轮结束时,最后一个买入的玩家为胜利者,获得奖池中的大多比例的ETH,奖池剩余ETH按照最后一个买入玩家所在的队伍的分配规则分配,如下:

同时有个滚动空投奖池,每次购买可以参与抽奖,有一定几率抽到2-5ETH的奖励。

巨人网络:子公司出资100万美元认购web3.0开放式基金DeFiance股份:5月11日消息,巨人网络今日发布公告称,公司全资子公司Giant Investment于5月10日与DeFiance签订《认购协议》,Giant Investment拟以自有资金出资100万美元认购DeFiance的股份,成为DeFiance的股东。DeFiance主要投资互联网3.0领域的数字资产、去中心化技术及基础设施。[2023/5/11 14:58:02]

总结一下,游戏结束需要的规则:

终胜出的人不喜欢选鱼队,且选鱼的人也会多——那么分奖池的人就多。如何获得最终的奖池?你需要一直蹲守着等游戏热度冷却。因为不冷却下来的话,倒计时连小于3分钟都不可能。

理论上,如果没有天才的想法去拿走奖池,游戏似乎是无穷无尽的——总会有人蹲守在倒计时变短的时候买Key,然后祈祷没有人做相同的事情。

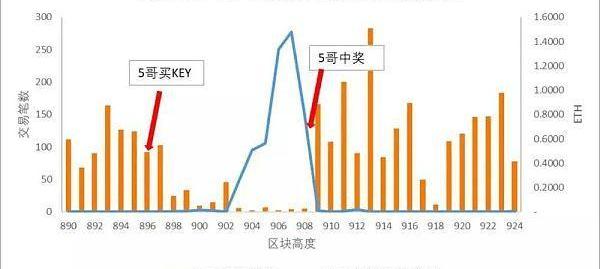

并没有过多久,天才就出现了:他用大概2.7ETH的成本拿下了10,469个ETH。从浏览器上看,他似乎只是平常的在每次倒计时剩3分钟的时候用智能合约脚本买一个Key。但他还做了一件牛逼的事情——他想办法堵塞了以太坊,让矿工在他购买之后不会打包别人的购买Key的交易。在他中奖的3分钟、12个区块里,以太坊被5哥发起的许多笔极高Gas的交易给填满了——没有矿工有功夫给下一个买Key的人打包。他成功了。

Fomo3D是个上古的模型,但放到现在也依然是设计感极强的,最近BRC20生态有个Meme项目叫BDOW,中文叫逼兜,主打的招牌就是凑钱打孙宇晨一个逼兜。它的官网设计就是借鉴了Fomo3D。

Fomo3D的诞生如昙花一现,但它也产生了深远的影响:它让我们意识到,区块链上的游戏可以和传统的有那么不同——区块链可以创造更多全新的范式,可以塑造全新的商业模式。我们潜意识里默认了链上的彩票会和链下的一样,正如网络彩票和线下彩票没有多大区别。但是真正看到它的时候,我们才意识到其天差地别。DeFiSummer之后,链上的金融行为的新范式可谓层出不穷。

02/GameFi的成熟

AXIE:把GamificationFinance定义为PlaytoEarn

Axie和SPTEN都有传承自加密猫的属性——繁育。他们把可繁育属性作为吸引用户参与的一个点。本质上,可繁育的GameFi都是郁金香泡沫模型。大家争先恐后买最稀有的郁金香,拿来展示、繁育更加稀有的。繁育本身是有意义的,因为他带来了新的复杂度,让系统在复杂性阶梯上升了一个台阶——系统越复杂,越远离脆弱。繁育行为带来了新的利益共同体和身份,就是繁育者。玩家间的博弈变复杂了,繁育者们不会简单的根据价格涨跌选择买入卖出NFT,他们会有他们自己的打算。

数据:当前DeFi协议总锁仓量为2326.2亿美元:1月7日消息,据Defi Llama数据显示,目前DeFi协议总锁仓量2326.2亿美元,24小时减少5.13%。锁仓资产排名前五分别为Curve(228.8亿美元)、Convex Finance(196.2亿美元)、Maker DAO(160.4亿美元)、AAVE(128.5亿美元)、WBTC(109.1亿美元)。[2022/1/8 8:33:30]

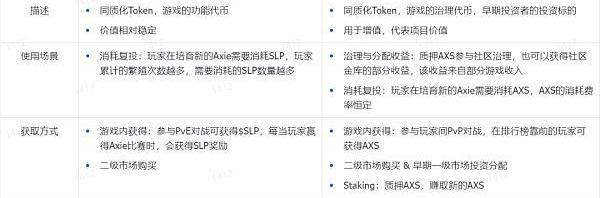

AxieInfinity作为最出圈的区块链游戏之一,开启了PlaytoEarn的行业范式,其双代币经济模型的设计也成为了后续区块链游戏采用的主流模型。

Axie把游戏的角色用NFT的形式呈现。这些NFT是游戏入场券,有不同属性,一个玩家每次战斗需要携带3只Axie,赢得战斗将会获得SLP或AXS代币奖励。游戏有2种模式:冒险模式对战,获胜玩家可获得SLP奖励;竞技场对战,获胜玩家可获得AXS奖励,排行榜靠前的玩家可获得额外AXS。

Axie有继承自加密猫的繁殖机制:Axie可以相互繁殖,培育出新的AxieNFT。新Axie为同样的NFT资产,具有同样的功能,属性为父母NFT属性的随机组合;繁殖新的NFT需要同时消耗AXS与SLP,且一个玩家最多可以繁殖7次新Axie,每次繁殖需要消耗的SLP数量会增加。AXS的消耗数量恒定。

总结来说,Axie的获取方式有官方预售、二级市场购买以及用现有NFT进行繁殖。

本质上,Axie是双FT代币+NFT的模型:

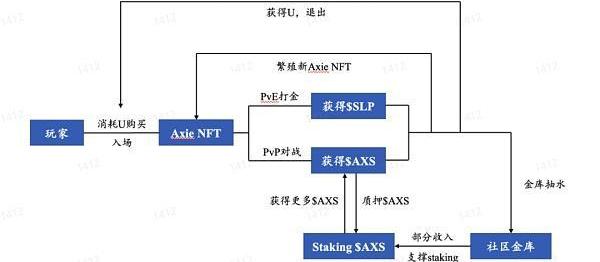

站在普通玩家视角,他游玩Axie的路径如下:

入场:玩家消耗U购买游戏NFT入场

游戏:PvE对战赚取SLP;PvP对战赚取SLP,排名高的玩家赢取AXS。

消耗/复投:玩家可用初始购买的NFT繁殖新的NFT,同时消耗一定的SLP和AXS;玩家可质押AXS,获取金库收入支撑的AXS奖励。

离场:在二级市场销售游戏NFT与SLP和AXS代币。

以整个Axie生态为一个系统,其资本输入为玩家的资金输入,由新玩家承接离场玩家卖出的游戏资产并输入新的资金;资本输出为玩家离场卖掉资产获得的资金,社区金库用于发展而支付给外界的资金。

DeFi项目Saffron Finance将于4月30日启动社区化治理体系:据官方消息,DeFi项目Saffron Finance将于4月30日启动社区化治理体系,新的治理网站将通过Discourse和Snapshot平台,允许用户提交、讨论和投票决定Saffron的方向 。包括但不限于:协议的升级,市场营销,团队建设,资源分配或其他建议。社区治理流程包括:提案—民调共识检查—治理元。Saffron鼓励用户提供有关系统运行等方面的反馈,并就治理流程提出任何建议。该社区治理体系的应用对于推动Saffron成为一个可靠的去中心化金融至关重要。Saffron Finance是一个去中心化协议,允许流动性提供者选择定制化的风险敞口获得收益回报。[2021/5/8 21:37:17]

基于个人收益最大化,玩家的最佳策略选择是:在Token贵时,直接卖掉赚取的Token,在赚取一定的Token后再卖掉NFT;或者走繁育路线,消耗Token进行NFT繁殖,未来用更多的NFT打出更多的Token,在赚取一定的Token后再卖掉NFT。在NFT贵时,消耗Token进行NFT繁殖,直接销售NFT。

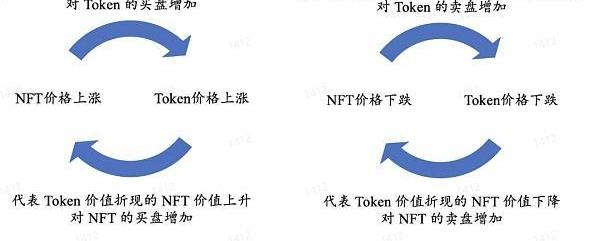

Axie庞氏结构很明显,集中表现为显著的螺旋效应——两种资产的价格趋势相互加强,导致游戏资产价格容易快速拉升和螺旋下降。

当游戏玩家增长变快时,对游戏资产的需求不断上升,离场和入场玩家对游戏资产的成交价格上升,游戏市值相应拉升,打金收益变高,形成正向反馈;

当游戏玩家增长减缓时,对游戏资产的需求下降,离场玩家需要折价卖出资产,游戏市值被成交价拉低,打金收益变小,市场螺旋下跌,游戏生命周期基本宣告结束。

STEPN:MovetoEarn发扬光大GamificationFinance

STEPN是把游戏化的去中心化模型拓展到其他领域的一个尝试。它最初创建于Solana公链,并拿下了Solana黑客马拉松链游版块的第四名,由此获得了早期关注。STEPN最大的「卖点」就是把GameFi跟线下的运动结合了起来——他们称之为MoveToEarn模式。用户下载App并注册成功之后,创建一个新的应用内钱包,将加密货币SOL或BNB转入钱包后,可以购买一双NFT虚拟运动鞋,开始户外跑步赚钱。

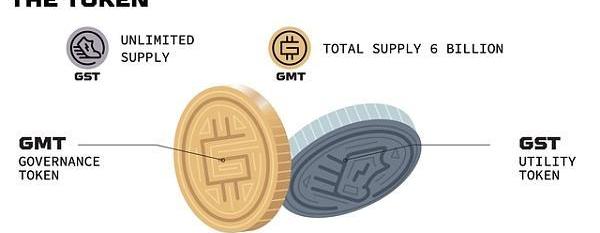

赚钱的多少取决于用户的运动情况和鞋子因素。鞋子有不同的属性、类型、品质、等级,用户根据不同鞋子对应的配速区间,在有效的能量时间范围内跑步,可以赚到无限增发的游戏代币GST,用来升级运动鞋和宝石,解锁插槽,铸造新鞋,或者直接兑换成稳定币。

DeFiBox数据播报:DeFi总锁仓量203.9亿美元:据DeFi门户DeFiBox实时数据显示,今日DeFi市场真实锁仓量依然维持在高位,其中Maker资产的锁仓量达到34.4亿美元。DeFi挖矿平均回报在SushiSwap、yAxis等项目的带动下达到48.83%。另外Dex交易量达36.6亿美元,创阶段性高点。[2021/1/4 16:26:03]

鞋子包括4种类型:Walker、Jogger、Runner和Trainer,每种类型对应不同的配速和基础回报。鞋子的品质包括:普通、罕见、稀有、史诗、传说,玩家会用不同的颜色去指代它们:灰鞋代表普通,绿鞋代表罕见、蓝鞋代表稀有……在鞋子达到一定的等级后,玩家可以解锁相应的宝石和插槽,用来提升鞋子的属性,包括效率、幸运、舒适度、弹性。另外,鞋子的数量也会影响GST的收入,玩家一般会采取鞋子的「数量+品质」组合配置来最大化赚取代币收益,比如「一绿八灰」。

STEPN同样有繁育机制。如果拥有多双鞋子,每两双可以用来铸造新鞋盒,就像盲盒一样,开出新鞋子,mint的过程中会消耗一定数量的GST。开出的新鞋可以转手交易赚钱。当用户的运动鞋等级达到30级之后,即有资格获得治理代币GMT,除了升级运动鞋、永久提升宝石合成成功率等功能外,GMT还可以通过质押参与项目投票,解锁更多的玩法。对应无限增发的GST,GMT限量发行,且每次发行的数量递减。总结来说,普通用户想玩STEPN链游,入场门票是NFT虚拟鞋,现实应用场景是户外跑步,收益是GST或GMT。至于收益多少,则是考验玩家的策略能力了。

在玩法和机制上,STEPN有2个主要的创新:第一是它设置了更多可调节参数带来的庞氏结构的灵活度。不管是鞋的类型搭配,还是品质差别,还是耐久度和修复机制,还是效率、幸运、舒适度、弹性的选择,都让STEPN手中有更多可以宏观调控的手牌。第二是它把开始挖矿的门槛抬高了——30级才能挖到增值币GMT,在此之前只能挖到GST。同样是双FT代币+NFT的模型,这个设计让STEPN碾压了Axie。门槛的设置模糊了玩家对回本周期的计算,也增大了玩家的投入,纠正了玩家想最大限度“白嫖”的观念。

STEPN带来的启发不仅于此——更应该让我们看到一个GameFi模型能给一个特定产业带来新变化。走路这个产业,一直不乏尝试者。广义上我们也可以将他们称为无币GameFi。最早的入局者是微信小程序步数宝。这是一个天才的设计:用户通过走路获取点数,点数可以兑换商城里的商品。其精妙之处在于商品是零成本的——因为这个小程序的流量很大,商家很愿意提供几百份小商品让几百万人看到他们的东西。万一有用户看中了去淘宝搜呢?小米的平衡车发布了以后,也是立刻挂了上去。有别的方式可以用一台平衡车的钱,让几千万人看到小米出了这个新产品吗?步数宝的用户量一度达到日活3000万,仅在一些很大的互联网公司的小程序之下,一时风头无二。但是上市的失利让步数宝放弃了更大的梦想,专心做流量变现生意了,现在步数宝页面充斥着小广告。之后的趣步就开始尝试做积分化的步数宝,趣步选择了做独立的APP。但是其粗制滥造的经济模型支撑不起他们的野心,一年以后趣步就被吊销执照。

DappRadar报告:DeFi热潮推动2020年DApp交易量涨超1100%:DappRadar发布的最新报告显示,到2020年为止,DApp的交易量已经超过2700亿美元,其中95%属于以太坊的DeFi生态系统。比去年210亿美元的总额增长了1178%。该报告指出,全年都有资金从BTC流向ETH,导致ETH价格从2020年1月1日的0.018 BTC上涨至目前的0.028 BTC价格。DappRadar推测,DeFi诱人的收益率是“比特币流向以太坊的主要诱因”,WBTC和renBTC在利用比特币巨大的流动性储备为DApps提供资金方面发挥了关键作用。报告将2020年描述为“DApps试图不惜一切代价增长的一年”。报告发现,仅10个DeFi DApps就占以太坊总交易量的87%。该报告指出,以太坊的局限性在今年变得明显,因为以太坊网络“在可扩展性方面实际上遇到了瓶颈”,平均Gas价格比去年高出几倍。(Cointelegraph)[2020/12/18 15:39:50]

03/庞氏结构是双刃剑

虽说是后浪推前浪,但沙滩上堆满了GameFi这个后浪的尸体。经过时间检验,许多DeFi经济模型都实现了长期平稳的运转,成功实现激励相容,甚至有局部最优解——VE架构;但相较之下,GameFi的经济模型还都处于探索阶段。我们没有看到与游戏结合的非常好的模型。一眼望去,密密麻麻的写着P2E。

我们先看DeFi这个“前辈”。在BuidlerDAO关于Tokenomics的入门文章《Tokenomics,加密世界的经济秩序》中,我们把DeFi的激励层,也就是平衡项目方和用户之间的Token循环的架构层分为了3类:代币仅拥有对协议的治理功能的治理模式;代币能够带来持续现金流的质押/现金流模式;质押代币获得托管代币veToken,通过veToken来促进LP收益的投票托管模式。从出现时间来看,三类治理代币有明显的迭代关系:后来者为前者的迭代升级——在价值捕获和激励效果上逐步变的更有吸引力。从结果上看,资本对机制的反应比矿工、用户等参与方更加敏锐,Curve的投票托管模式慢慢成为最受欢迎的模型,大量DAO项目,甚至BuidlerDAO本身都采用了VE架构。在《万字长文解析veToken经济模型的机制和创新》中,我们详细阐述了VE架构的发展史和设计公式。

转回头看GameFi这个“后浪”,GameFi能像DeFi一样出现一个最优解吗?难度大很多。DeFi可以明显的分为业务层和激励层,因为DeFi本质上是可使用的链上工具。DeFi的可使用的属性就是业务层,比如借贷协议本身、AMM做市协议本身等等;而巧妙的让用户选择Stake而非抛售他们手中的代币、让系统进入纳什均衡的机制,就是激励层。

只要DeFi是刚需,那么他就不需要大量透支未来的Tokenomics来获得初期流量。DeFi能很简单的远离强庞氏结构。

尴尬的是游戏没法成为刚需。你对游戏上瘾的前提,是你先要玩这个游戏。这是个死局。怎么破局?买流量。传统游戏粗略要花2倍的开发成本投流推广。P2E类GameFi就另辟蹊径,他们不花冤枉钱投流,他们直接找到早期玩家,用“Earn”的代币许诺给玩家——来玩吧,玩得多,赚得多。

许诺的代币发到玩家账户里,不能是空头支票,必须有价值,也就是要有买盘。项目方和市场要充当买盘。买盘和卖盘谁强?开始是买盘强,但渐渐的,就是因为分发的代币会成长为对手盘,一旦新用户减少,或者收益降低,玩家会争前恐后的抛售游戏资产,交易量会指数下滑。我们称之为强庞氏结构。这就是P2E之所以短寿的原因,也是实操中的Gamefi们遇到的“死亡螺旋”现象的起因。

庞氏结构这种博弈论定义里的CoordinationGame,都有两个NE:一个是所有人都选择信任并且投资,一个是所有人选择不信任且在恰当的时机挤兑。前者就是庞氏的螺旋上升过程,后者就是庞氏结构不可避免的“死亡螺旋”——“挤兑”过程。我在之后的文章《庞氏结构——经济模型的第一性原理》里会详细讲解庞氏结构。

GameFi用户大部分都是投机者,他们非常清楚他们在玩的是一个庞氏游戏。他们可能极少部分因为真心喜欢这个游戏而选择长期持有游戏资产,但他们更可能因为本身是繁育者或者打金人而长期持有NFT。当遇到合适的机会,或者捕捉到危险的信号,他们会毫不犹豫的选择抛售。我们画一下遇到抛售机会时,用户的博弈:

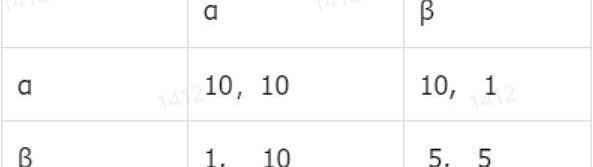

α代表及时止损/撤出投资的策略,β代表hodl/长期持有的策略。对用户来说,既然他们是为了投机而来,他们自然会判断对手也出于投机而来。对于对手的任何策略,用户的最佳策略都是及早止损。

但是瑕不掩瑜,庞氏结构带给GameFi的不仅有螺旋下降,也有螺旋上升。GameFi固然有缺点,但是它的优点更多,多到值得从业者allin。在我看来,有两个最大的优点:

凝聚共识到币值

这也是代币最大的作用——把对事物的共识以低成本的方式凝聚起来。

我们刚才提过,GameFi对比Web2的普通游戏,最大的特点其实不是资产归用户所有,而是对游戏市值的想象力有载体。

作为一个传统的游戏,玩家再喜欢、Earn得再多,也做不到跟游戏的市值一起成长。

买量后置

P2E类GameFi就另辟蹊径,他们早期用“Earn”的代币直接支付给玩家来让他们来玩。发了币你不能不管了,要一直护盘拉盘,这就相当于支付之前的负债。这相当于是一种“后置”的买量。

而加密货币生态提供了“唯一有真正潜力的解决方案”,能够解决冷启动的问题——哪怕平台上的内容和商品都很不齐全,但是用户知道自己将会通过代币拥有平台的所有权,他们只要在早期使用和贡献就能获得巨大的潜在经济回报。这套模式的代价是投机者的涌入和Product-Market-Fit验证的推迟,但是对于打破网络效应的垄断而言,这些牺牲似乎是可接受的。——Paradigm

仅仅作为技术的区块链可能并不能代表范式的转移,但是加密货币的玩法提供了一套能挑战Google和Facebook等万亿美元公司的可能性。网络效应是这些互联网平台公司最强的护城河,由于双边平台“先有鸡还是先有蛋”的问题,几乎没有新兴的平台能撼动它们。

04/GameFi如何实现良好的纳什均衡

可是在很多Web2.0的游戏中,我们看到的并不是这样的纳什均衡。

我们看到的是即使皮肤不能交易,英雄联盟每年的收入也高达124亿美元,王者荣耀的单月盈利能力高达2亿美元,超过绝大多数A股上市公司;我们看到的是网易的《梦幻西游》至今都有成千上万玩家沉迷其中,消费十几万的只能算弟弟,最贵的装备能卖1000万;我们看到的是装备可交易的Dota2连年霸占电子竞技奖金榜状元,Ti10奖金池达4000万美元,积累如此奖金池仅仅靠全球玩家购买含有皮肤的“小本子”——Ti手册。

为什么理性的博弈,到了Web2.0的头部游戏这里就失效了?因为游戏,一直是“理性人假设”的黑洞。古典博弈论认为人被情绪挟持的时候不属于理性人,所以不是博弈论的研究内容;而博弈论的新进展则把人的情绪表现——只要它长期稳定出现——也视为博弈的纳什均衡。

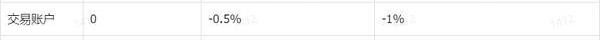

只要我们把各种策略的“理性”标准从“交易账户”变成“社交账户”,不理性就消失了。老年人被年轻销售嘘寒问暖得买了2倍市场价的保健品,这看起来不理性:不买保健品不花钱,买平价保健品花-500元,买小王的保健品花-1000元,老人偏偏选择了最劣策略。但是假如老年人本身对交易账户不敏感,而对社交账户的得分敏感呢?假如老人认为年纪大了,钱是身外之物,花点小钱买保健品延年益寿是正常的呢?我们把对应的得失,用百分比的方式展示。假如一个老人有10万储蓄:

老年人损失的交易账户只是一小部分,而且这一小部分很可能是他们心里预留出来要花掉的;但他们获得的社交增加了很多。有小王对他们嘘寒问暖,与他们聊天,这些陪伴让他们生活质量上升了50%。他们很高兴,这很值。

奢侈品和直播平台不也是这个道理吗?现在每天有许多人每天蹲在英雄联盟主播大司马的直播间,不断更改斗鱼ID打赏大司马,就为了听他念他们精心设计的谐音梗ID。一个飞机100元,就为了听他念一次。资本主义制度下,财富积累的方式是剥削剩余价值。剩余价值的积累是非线性的、呈马太效应的。剩余价值积累的多了,人的炫耀需求就会提升,因为他的交易账户对他基本没影响了——我花100打赏主播,这占我总资产的0.001%都不到;但我实现了炫耀和社交满足,我的社交账户暴涨70%。直播平台和奢侈品看起来八竿子打不着边,但利用的都是这种炫耀心理。

游戏本来就应该是这样子的。当我们强调元宇宙和Web3.0的时候,我们忘了Web2.0的优秀游戏们已经建立了牢固的护城河,让玩家沉迷其中。Steam上的单机游戏都成功塑造了沉浸式的世界,像电影一样延长了人的寿命。网游则在社交上大做文章:英雄联盟和王者荣耀玩家无法拒绝给自己擅长的英雄换上最好看的皮肤,哪怕这皮肤无法交易。你要问了:既然皮肤交易不了,那我充了这么多钱,我不玩了以后交易账号是不是也能回本?虽然是这个道理,但很多年后即使他们不玩这款游戏了,也很少见他们交易账号。他们宁愿放在那里当一段回忆的见证。这才是元宇宙需要的身份认同。

游戏道具是一种社交货币,是一种约定俗成的身份认同。玩家要么希望游戏道具本身能让他直接大杀四方,比如梦幻西游的道具;要么希望在公平的游戏里当他大杀四方的时候,别人玩家不仅惊叹于他的技术,也夸赞他形象的好看。玩家觉得游戏角色就是他的一个映射,一个Avatar。

我们的游戏设计,应当让玩家沉迷其中,找到身份认同。我们让他们买游戏资产,应该从他们“社交账户”扣钱,而不是“交易账户”。如果做不到这一点,那么我们的游戏就只是一个金融工具,玩家和游戏的关系就变成了理性人之间的博弈。游戏的结构既然是很明显的庞氏结构,那么玩家的策略就显而易见了。

游戏性强,玩家玩的是Game;游戏性弱,玩家玩的是GameTheory。

从GameFi概念提出到现在,已经过去了3年。3年虽然不够开发AAA级大作,但是还不错的游戏应该是有充足时间开发的。那么为什么Web3.0的GameFi没能做到这点?

我的答案是,认真做游戏的项目很多,但认真研究经济模型的项目极少。太多游戏盲目追踪市场热点,盲目抄热门的经济模型。为GameFi设计经济模型,第一步要先分清楚自己要做的是哪类GameFi。

标签:MEFGameFiTOKENNFTGameflipDragonsGameFiimtoken钱包被冻结The Doge NFT

今年涌入领先的去中心化金融协议的抵押品数量没有减少。根据DuneAnalytics的数据,DeFi三大借贷协议存款已经达到了大约200亿美元.

绝大多数推特用户都信任18岁的SpencerSchiff的投资建议,而不是他的父亲PeterSchiff的投资建议。PeterSchiff表示,“我儿子不听我的建议,买了更多的比特币.

印刷术被认为人类历史上最重要的发明之一。我采访了历史学家JoshuaRosenthal,但他认为NFT比印刷术更重要.

Staking是19年的大热门,行业内痴迷了整整一年的Staking经济。虽然最后算下来,能在Staking上赚到钱的寥寥无几,但却不能否认Staking在行业内的重要位置,因为Staking对.

在刚刚不久新加坡举办的国际科技金融论坛上,BAZE实验室被本次主办机构颁发了,本年度最具有价值的科技技术奖,同时BPL作为国际通用通证,也同时受到了来自世界各地近50个社群的追捧.

FTX地震的余波正在一波波向全球蔓延。除了已知的FTX存在的80亿美元资金缺口,受波及的还有与FTX和Alameda相关联的100多家企业,FTX此前重金布局的广告赞助等合作也纷纷暂停,这是一场.