过去几周整个加密货币世界就像过山车一样,因为该行业向SamBankman-Fried领导的最大的加密货币交易所之一FTX挥手告别。在Voyager和Celsius最近的失败之后,FTX的不幸内爆重新引发了人们对链上、公开和透明的去中心化交易所(DEX)的兴趣,以最终取代中心化交易所(CEX)。尽管有这样的呼吁,但DEX距离取代中心化交易平台成为加密货币交易的主要渠道还有很长的路要走。

CEX与DEX:加密用户最终能否接受DEX?

限制采用DEX的关键问题之一是CEX迄今为止提供的卓越基础设施,尤其是对交易者而言。DEX仍然不支持常见的交易策略,例如限价订单、区间交易和美元成本平均,这阻碍了许多零售和机构客户大规模采用DEX。与此同时,支持DEX的一项关键活动——向自动做市商(AMM)提供流动性——已被证明由于所谓的“无常损失”而对大多数用户无利可图”。在许多情况下,DeFi收益率甚至低于美国国债收益率,导致用户有效参与DeFi市场的方式减少。随着近几个月DEX增长停滞,问题仍然存在:即使公众呼吁去中心化和透明的交易,加密用户是否真的会接受DEX作为交易其数字资产的主要渠道?

CarbonDEX旨在为DeFi带来CEX功能

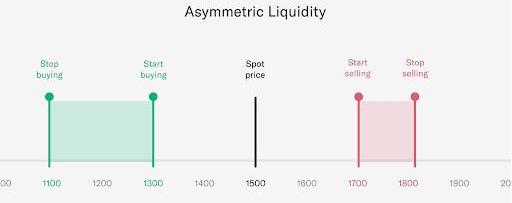

新宣布的去中心化交易所Carbon可以帮助对抗中心化交易所的垄断。根据他们的Twitter公告,Carbon通过其“非对称流动性”模型将CEX的优势引入DEX。正如Carbon的“litepaper”中所详述的那样,非对称流动性是一种新的链上流动性形式,它允许创建由一个或多个可同时调整的“联合曲线”定义的个性化交易和主动做市策略。联合曲线实际上是决定给定AMM如何通过算法执行链上交易的基础数学。与以前的AMM模型不同,交易者只能选择一条曲线和范围来放置他们的流动性,Carbon使用户能够为两条曲线提供流动性,每条曲线都在一个方向上交易。在这种设计中,资产的买卖由单独的、用户定义的曲线控制,使用户可以更好地控制来表达他们的交易偏好。例如,用户可以部署双曲线策略,其中一条曲线在1200到1300USDC之间买入ETH,另一条曲线在1500到1600USDC之间卖出ETH。当价格进入第二条曲线中定义的范围时,第一条曲线中积累的ETH立即可用于出售以换取USDC。

Carbon与现有DEX模型的比较

当前AMM模型的最大问题之一是无常损失(IL)的风险,即流动性提供者(LP)只有在池中提供的代币之间的相对价格保持不变时才能盈利。在Carbon中,没有无常损失,因为订单不是买入并持有流动性头寸,而是特定交易观点的表达。

马斯克去年底因为特斯拉股价大跌影响,身家大幅蒸发超2,000亿美元,被LV集团董事长BernardArnault反超达两个月时间。但随着Tesla股价大幅回弹,他又重回首富宝座.

相比去年巅峰时刻的风光无两,今年Solana于11月3日至7日在里斯本举办的第二届Breakpoint峰会则低调许多.

Aptos才上线7天,但其NFT场景已经蓬勃发展。 关键要点 尽管区块链上周才推出,但三个NFT市场正在争夺Aptos的交易量。领先的平台Topaz声称在大约五天内的总交易量超过180万美元.

为了应对加密货币市场不断上升的购买压力和鲸鱼的大量增持,柴犬代币价格从0.0000083美元的支撑位反弹,呈镊子底部蜡烛形态.

GiantSteps在7月份的交易所内有16个比特币在一系列取款后破产 管理人GiantStepsCapital旗下的GiantSatoshi巴西基金可能因直接接触FTX而从投资者那里蒙受损失.

最近 调查 加密货币风险监控公司SolidusLabs对加密货币欺诈的阴暗领域进行了调查。调查结果显示,BNB链极易受到加密的影响.