本文将探讨最近针对Kraken质押服务的指控,评估该事件对加密领域的长短期影响。网络费用是指使用特定区块链所花费的费用总和,它可以一定程度的显示使用比特币和以太坊的消费意愿和需求。

比特币费用达到自去年11月以来的最高水平,比特币链上的NFT推动了一定的需求。

以太坊费用达到2022年6月以来的最高水平,Uniswap活动攀升。

近期,比特币和以太坊连续两周都有比较温和的交易所流出。美国证券交易委员会针对的加密货币质押在Kraken被收取3000万美元费用,并被迫停止质押服务的消息传出以后,加密货币市场经历了2023年的首次大幅调整。虽然到目前为止,美国证券交易委员会的这项动议似乎是只针对Kraken,但市场似乎并不看好这件事情对coinbase的影响。

质押是证券吗?在美国证券委员会看来,质押服务可能就像机构借贷计划。

美国证券交易委员会追查Genesis和BlockFi,是因为该机构将这些公司的借贷服务归类为证券,所以对其进行了罚款。

证券的定义:如果一种资产的“合理预期利润来自他人的努力”,则视该种资产为证券。

在借贷计划中,人们相信接受贷款的交易对手和发行平台会进行适当的尽职调查,预期收益来自原生资产本身及其基础技术和基础设施。

即便有人会争辩,认为质押资产会因为不积极活动或恶意行为而受到惩罚,但这与证券的定义并不矛盾,因为盈利的预期在一定程度上确实来自管理质押的平台。

那么将质押看作是证券的逻辑是否适用于所有质押?

并非所有的质押都是平等执行的,有的是根据人们选择如何质押加密货币而有不同级别的依赖关系。

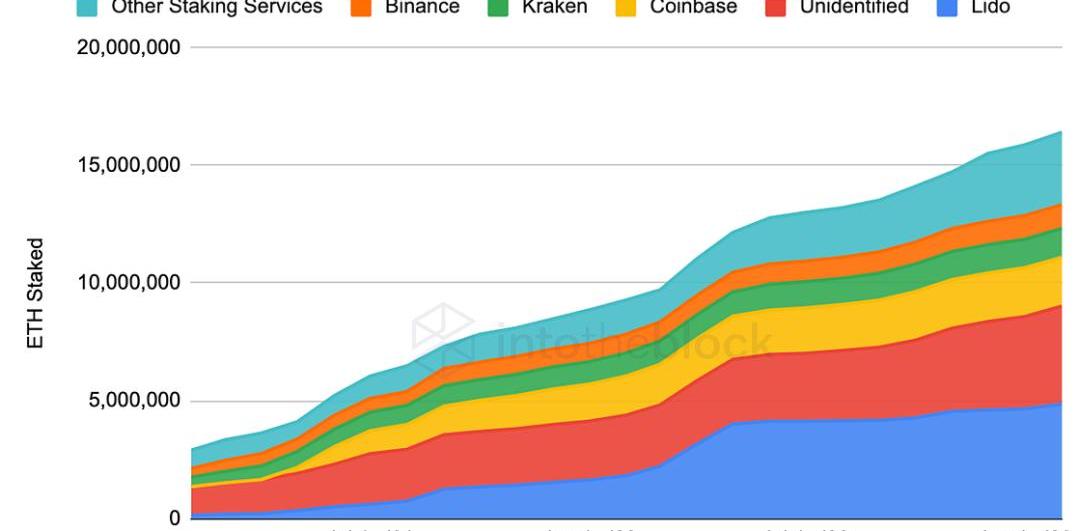

一种极端情况是自我保管质押。这种方式带来了更多的复杂性,但它不会期望从他人的努力中获利。大约四分之一的以太坊质押是以自我保管的方式完成的。

然后是流动性质押衍生品平台,该平台会将质押的资产委托给多个实体。LIdo是其中的典型代表,它拥有30%的市场份额,并且依赖于30家机构进行验证,而RocketPool拥有2.4%的市场份额,这些份额分布在1947个独立验证者中。

最后是中心化交易所,它们自己保管资产并建立自己的基础设施来验证权益证明链。这种方式约占以太坊总质押量的30%。

前两类会被归为证券的风险要低得多,因为这些网络更加去中心化且不依赖单一实体来获取利润。

随着Kraken将停止其质押服务,它的替代方案很可能会受到关注。

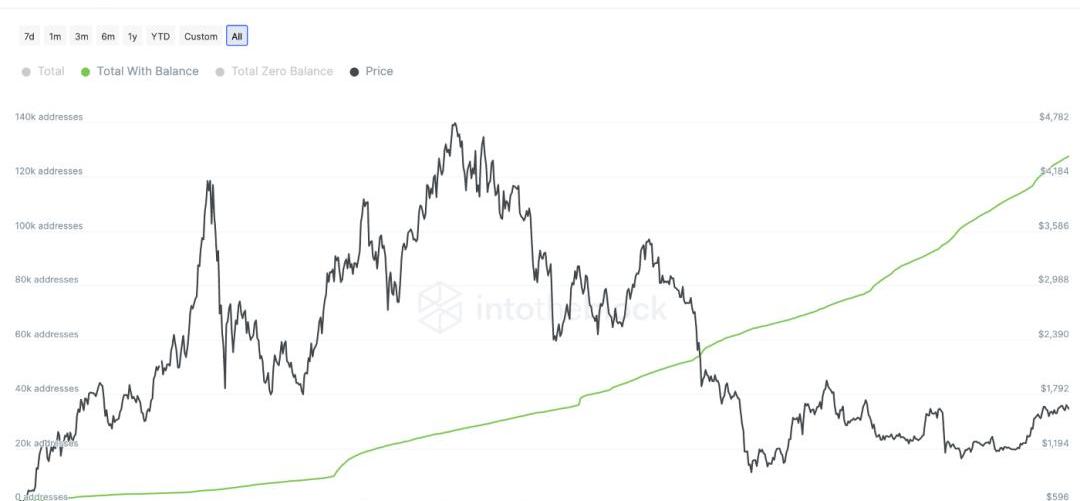

已经有超过120,000个地址持有了stETH,DeFi应用程序的流动性约为20亿美元。

人们可能开始取消退出上海分叉的质押队列,一些资金可能会通过Lido和RocketPool等平台重新被质押,尤其是在中心化质押服务存在监管不确定性的情况下。

结论

美国证券委员会应该还会对加密货币领域的公司采取某些措施。虽然像针对Kraken的行动可能会抑制美国的创新和采用,但它也可能会将机会转移到海外或者个人。尽管短期内这件事情会给加密货币领域带来不确定性,但从长远来看,它有可能会带来更加去中心化的网络。

最后:

欢迎私信进交流群!

感谢阅读,喜欢的朋友可以点个赞关注哦,我们下期再见!

美联储FOMC公布11月货币政策会议纪要落地,主基调是中性转鸽觉得政策有延迟性,虽然没法立刻看出效果,但需要给政策一点时间,也预示着未来会放缓步伐.

什么是FlameLaunch?FlameLaunch是一个基于Filecoin生态系统的去中心化发布平台,它通过整合互联网社交图谱和链上资产数据,提供筛选、评级和适应等多项功能.

随着比特币在当前传统市场混乱中崛起,加密货币市场目前正在蓬勃发展。在过去一天上涨近4.3%的情况下,市场所有资产的总价值成功地重新夺回了1万亿美元的心理关口撇开比特币和其他山寨币不谈,截至发稿时.

大周期价值投资、小热点提前埋伏、冲土狗一击即退、开合约一波暴富?此外,还有科学家、量化、自媒体等等,作一个简单梳理我们最终都需要找到适合自己的风格——但.

行情分析:比特币下方支撑21600,昨天早晨的闪崩,目前行情陷入震荡。昨天闪崩消息面silvergate导致,实际上是多头太多了,需要爆一下。昨天美股大涨,比特币不跟.

像所有金融应用一样,DeFi借贷协议面临着与市场相关的风险。每个借贷协议都要承担非零风险,以赚取收入并维持一个活跃的市场。当清算违约或水下头寸的成本超过赚取的利息收入时,这种风险就会显现.