BendDAO的危机

BendDAO是一个点对池的NFT借贷协议,其业务逻辑与AAVE类似。用户可以将ETH存入池子中赚取利息,蓝筹NFT的持有者可以将NFT质押给BendDAO从而获得地板价的30%或40%的流动性。

BendDAO的出现确实为NFT的流动性问题提供了一个能被市场广为接受的解决方案。

不过从8月20日,BendDAO出现了业务危机。根据DeFillama的数据显示,仅用时两天,BendDAO的TVL从8月20日的44700ETH腰斩到8月22日的22450ETH,目前依然在以较快的速度不断下降中。

造成此现象的原因是BendDAO在22年4-5月产生大量的借贷业务,而当时的NFT市场还处于Otherside的狂欢中。随着时间来到8月,BTC/ETH等加密货币都在熊市的面前低下了头,NFT市场自然也是难以独善其身,而当时的抵押NFT价值也随NFT市场的遇冷而导致地板价几乎腰斩。

EPNS和PoolTogether合作进行“构建通信层”等试点项目:4月3日消息,以太坊推送通知服务项目EPNS宣布与以太坊无损彩票项目PoolTogether合作开启试点项目:

1. 为PoolTogether创建一个频道,以通知其用户有关奖品池的信息。当用户在四个治理管理奖池(DAI、USDC、COMP和UNI)中的任何一个中获胜时,都会收到通知。

2. 为各种用例探索和构建通知。

3. 与PoolTogether团队合作,进行技术讨论,为整个Web3.0构建一个可扩展且功能强大的去中心化通信层。[2021/4/3 19:43:08]

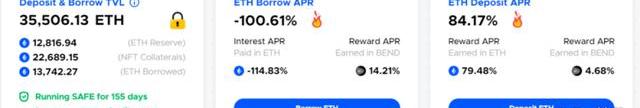

根据Bend官网的数据,当前Bend中ETH的利用率达到107%,借款利率高达100%,存款利率84%。其中,Bend借出的ETH大于存款,这是因为Bend将利息也算入借款中。虽然Bend历史上出现过3次存款/借款利率飙升的情况,不过持续时间超过24小时的情况仍属首次,并且本次的借贷利率依然在高位横盘,目前没有看到利率转向的迹象。目前已经有多个抵押品正在被清算,更为重要的是,大量的抵押品正处在被清算的边缘。

ETH在2分钟内涨幅超过1.00%:据火币全球站数据显示,ETH/USDT在2分钟内出现剧烈波动,涨超1.00%,达到1.03%。当前报价为194.09美元,行情波动较大,请注意风险控制。[2020/4/28]

危机的源头

最近的NFT市场进入深度熊市,每日的交易量在低位徘徊已久,每日的交易用户也是飞流直下。NFT市场的不景气是本次Bend危机的主要原因。NFT主要的价格支撑是共识,当NFT市场信心不足时,就很容易发生踩踏事件,就像当时Luna瞬间坍塌的原因一样,不过NFT市场的流动性不能与Token相比。从那些质押蓝筹NFT用户的视角来看,在NFT市场信心不足的情况下,通过借贷协议来获得及时的NFT流动性或许是一个不错的方式,这也相当于是获得一个部分保价套保。

4000万枚USDT从Tether Treasury钱包转入Bitfinex交易所:Whale Alert数据显示,北京时间3月16日20:03,4000万枚USDT从Tether Treasury钱包转入Bitfinex交易所,按当前价格计算,价值约4043.9万美元。[2020/3/16]

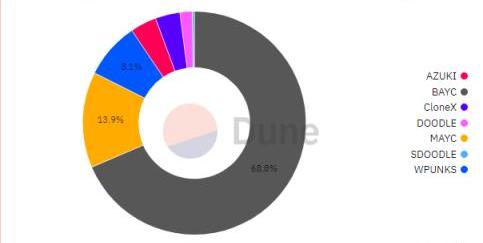

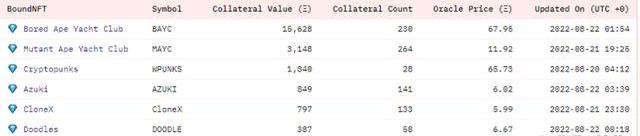

从BendDAO的业务来看,Bend只对BAYC、CryptoPunks、MAYC、Doodles、SpaceDoodles、CloneX以及Azuki这几个蓝筹NFT提供借贷服务。这些蓝筹NFT中,大猴子BAYC和小猴子MAYC属于绝对的大哥,在Bend中的抵押品价值占比超过83%。

声音 | 资产管理公司:仍无法排除Tether和Bitfinex的最坏情况:据marketwatch报道,在上周五的一份报告中,加密货币交易和资产管理公司Element Digital Asset Management表示,未解决的问题让他们无法排除Tether和Bitfinex最坏的情况。由于缺乏透明度、Tether无法对其储备进行真正的独立审计,这使他们无法排除Tether没有足够储备或Bitfinex无力偿债的可能性。然而,可用的公开信息与Tether和Bitfinex在确保稳定银行关系方面遇到问题的解释是一致的。目前Bitfinex和Tether尚未对该报告发表评论。[2018/10/23]

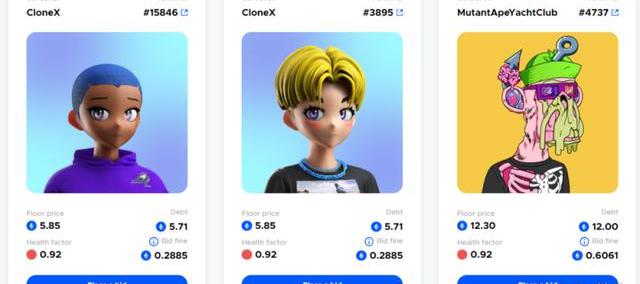

目前Bend中抵押了230个BAYC和264个MAYC。这些BAYC和MAYC对于BendDAO的危机产生与解除都具有最大的责任。目前BendDAO中健康因子低于1.1的BAYC有22个,MAYC有34个。即使NFT的价格不下降,健康因子也因为现在的借款利率高企而不断随时间下降。

另一方面,由于BendDAO存取款机制的限制,大量的用户都处于在等待提取他们在BendDAO中的存款,而BendDAO中已无款可取,实质性的发生了挤兑。而当下如此高昂的APR却未能吸引用户前来存款,BendDAO的利率调节机制似乎已经失效。如此高的APR持续的时间越久,市场对BendDAO的信心就更难以解除。

当健康因子低于1后会自动触发清算程序,当没有人对这个被清算的NFT进行bid时,NFT的质押人可以来赎回这个NFT,不过需要补缴一定比例的罚款。当有一个人对这个被清算NFT进行出价后,则进入48小时的限时拍卖程序。目前BendDAO中的情况是堆积一定数量的资不抵债NFT,这些NFT的债务+罚款已经高于当前NFT的地板价。更为关键的是,这些NFT没有人来出价,连进入拍卖程序的资格都没有。这些情况都是FUDBendDAO/NFT蓝筹的重要因素。

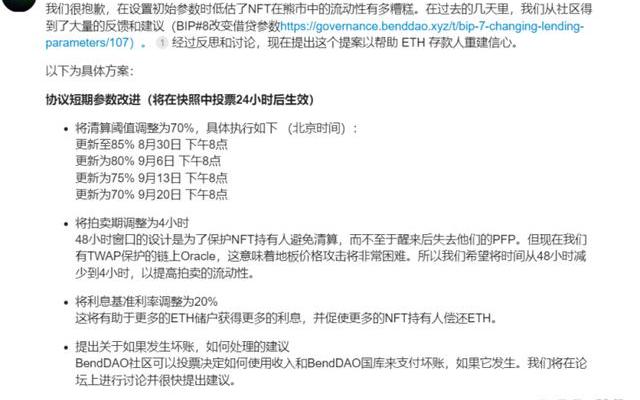

BendDAO的应对

危机发生后,BendDAO社区迅速反应,并发起了一个提案草案,提案内容为逐步将清算阈值调整为70%,并将拍卖期限调整为4小时。

这个提案会降低NFT的清算门槛,加快NFT的清算速度,从而吸引更多的套利者来进行拍卖套利。对于看好蓝筹NFT的人来说,在BendDAO上会出现大量的捡漏的机会。不过另一方面,如果该提案通过,市面上可能会出现大量的NFT抛压。根据健康因子的计算公式,如果将清算阈值设置为70%,则在NFT地板价不变的情况下,当下健康因子在1.28以下的抵押品都将面临清算的风险,即使地板价上涨,其上涨的幅度也很难对冲掉清算阈值调整对健康因子的影响。BendDAO中可能会堆积大量的被清算的NFT,而对于市场的信心也会产生较大程度的冲击。对于NFT来说,其独特的交易属性会因为少量的抛压而照成地板价的剧烈波动。该提案是否通过需要等待社区的具体投票结果。

最后

当下的NFT市场,最需要的是信心。对于本次的危机,BendDAO能做的其实十分有限,能拯救BendDAO的其实是不断上涨的NFT价格,危机的真正始作俑者是缓慢下跌的NFT市场。与危机对应的是机会,对于市场的判断每个人心中有一杆秤。对于看好NFT蓝筹的用户,市场恐慌的时候就是抄底的好时机,而如果对NFT市场持悲观的用户则可以吃瓜看戏。

2022年8月23日更新:

目前BendDAO的情况有稍许改善,国库已经有了接近700ETH的余额,借款APR也降至-88.35%。BendDAO官网也迅速对UI做出跟新,在AvailabletoAuction中显示出潜在利润,以吸引套利者的入场。

声明:本文内容仅供参考、交流,不构成任何投资建议。若存在明显的理解或数据的错误,欢迎反馈。

币安首席执行官赵长鹏将“最近的爆料”作为清算的原因,并指出由于其头寸规模,其代币的销售可能需要数月才能完成.

TL;灾难恢复故障 莱特币价格分析显示看跌趋势莱特币价格目前面临64.04美元的阻力LTC/USD支撑位在60.03美元最近的莱特币价格分析显示,该代币一直处于下降趋势.

在过去的几个月里,比特币价格就像一个稳定的代币,几乎没有上涨或下跌的走势。这让许多交易者和投机者措手不及,因为比特币价格通常波动很大,而且比股票指数波动更大.

加密货幣交易所Coinbase宣布推出OptimismOPStack的Layer2网路Base,儘管该公司开发总监JessePollack强调不会发行代幣,但市场总会自己找到炒作的机会.

2023年2月20日,香港证监会就监管虚拟资产交易平台的建议,发布了《有关适用于获证券及期货事务监察委员会发牌的虚拟资产交易平台营运者的建议监管规定的咨询文件》.

CeFi与DeFi 谈DeFi之前先说一下它的对立面CeFi。CeFi是指现行的「中心化金融」,即存在「中间机构」的金融体系.