LSD是加密领域新的叙事,这是一个潜在的赚取巨额利润的机会,还记得上一个DeFiSummer吗,早期参与者轻松赚取超过数百万美元的资产,现在在LSD,同样的机会来了,但大多数人还并没有意识到这一点。

LSD流动性质押衍生品,是用户通过联合质押方式质押ETH换取的凭证,LSD代表了持有者的质押资产,LSD是DeFi衍生品赛道的一股强劲势力,持有LSD可以享受质押收益,同时可以释放质押ETH的流动性。喜欢这篇文章的可以点赞+收藏关注!

序章

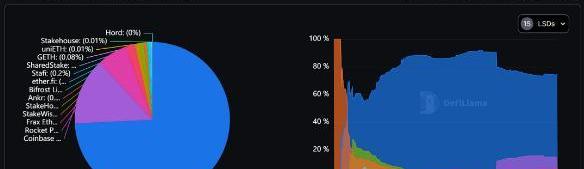

上海升级拉开了ETH规模质押的序幕,LSD撬动质押资产流动性的杠杆

以太坊的质押的体量超过150亿美元

截至目前,以太坊的抵押比例仅为14.87%,与Cardano的64.98%、Solana的72.5%以上和Avalanche的61.04%相比,这个比例非常低,因为在上海升级之前,质押的ETH资产不能被取回,也就是说这部分资产会一直处于被锁定状态。上海升级后,打通了ETH质押提取的最后一道关卡,扫清了ETHPOS质押进入的障碍,将会使更多的ETH份额进入POS节点质押,为以太坊提供更加安全的节点验证外,同时也释放了更多的LSD份额进入加密市场。

Kusama DeFi平台Karura网络正式移除Sudo并开启转账:7月20日消息,Kusama DeFi平台Karura网络经社区投票后,正式移除Sudo并开启KAR转账,进入去中心化且无需许可的治理阶段。

据悉,Karura网络正在进行第二轮提案公投,该提案包括添加KAR与KSM的单双边流动性以及开启Karura Swap,预计分别将在区块高度 #174,245 与 #183,600 启动,且KSM已支持在Kusama与Karura之间的跨链转账。[2021/7/20 1:05:33]

自上海升级后,彻底打通了以太坊质押的任督二脉,以太坊质押数量不断上升,质押节点也在不断增多。

以太坊质押数据变化曲线数据来自OKLink

行情 | 美元占比特币交易比重升至16.76%:据cryptocompare数据显示,目前比特币交易情况按照交易币种排名,排在第一的是USDT,占比为59.39%;排在第二的是美元,占比为16.76%;排在第三的是日元,占比为10.35%;排在第四的是QC,占比为5.06%;排在第五的是欧元,占比为3.59%。[2019/7/11]

以太坊验证节点数据曲线,数据来自StakingReward

为什么LSD是牛市催化剂

LSD潜在市场规模巨大

按照主流公链平均质押率45%来算,目前以太坊质押率是15%,至少还有三倍的增长空间,目前流动性质押衍生品的占比约33%,按照未来三年以太坊质押率达到45%,那么约15%的ETH最终转为LSD,按照目前以太坊2300亿美元的市值,大约345亿美元的资产会通过LSD来表达,再加上各类LP凭证资产,LSD及相关资产规模将超过500亿美元,如果这些资产可以通过合理的杠杆放大,将会产生超过千亿美元的流动性。

VanEck与SolidX合作推出“实物支持的比特币ETF”:据coindesk消息,投资公司VanEck与金融服务公司SolidX周三宣布合作推出了一个“实物支持的比特币ETF”(交易所交易基金),该比特币ETF将被保护,并防止比特币的丢失或被盗。根据安排,VanEck将推出ETF,而SolidX将作为赞助商。这两家公司指出,两家公司先前均已在各个证券交易所单独列出比特币ETF。据CNBC消息,这是VanEck第三次尝试比特币ETF。[2018/6/7]

加密市场需要LSD作为新的叙事

自上一波牛市崩盘以来,市场一直长期处在熊市和猴市,在美元加息的大背景下,加密市场一直处在一个低流动的市场状态,整个DeFi市场都迫切需要一个新的叙事来重新点燃资本对DeFi的热情,而LSD资产和LSDFi应用已经成为了以太坊生态的重要组成部分,在整个加密市场,LSD是唯一能够具备稳定收益和ETH充沛流动性的资产,通过LSD,用户可以将质押得锁定得ETH转化为流动性资产,参与流动性挖矿等操作,从而获得更多收益,LSD将会成为新的叙事为加密市场带来丰富的可组合性。

主流币均涨 加密货币总市值重回3300亿美元:据coinmarketcap数据显示,加密货币总市值现为3326.63亿美元,24小时交易量为192.22亿美元。今日市值前100的加密货币均呈涨势。[2018/5/30]

加密市场的繁荣由杠杠撬动

稳定币和借贷造就了上一轮DeFi繁荣,稳定币在其鼎盛时期占整个DeFi市场的30%以上,其核心是通过循环抵押为加密资产增加杠杆,通过杠杆撬动的流动性为加密市场创造了充沛的流动,这些流动性会通过流动性激励引导进入到各个协议,变成各个协议的TVL,而LSD在享受ETH质押收益的同时可以释放质押ETH的流动性,本身就是ETH的流动性杠杆。所以通过组合性可以释放更大的资本效率。

LSD是加密市场利基资产

由于以太坊公链的生态活跃度和稳定激励,以太坊质押收益可以视为加密原生无风险利率,LSD通过释放ETH质押资产的流动性可以撬动ETH更高的资本利用率,甚至利率基准Staking收益率远高于之前的借贷利率。ETH作为加密领域流动性最好的资产之一,本身具备充沛的流动性,而其质押凭证LSD资产将会成为ETH的利基资产,上海升级打通了LSD产品最后的提现环节,LSD的锚定性和流动性大幅提升。

日本加密货币交易所GMOcoin发布黄金假期的营业时间公告:日本加密货币交易所GMOcoin发布黄金假期的营业时间公告,该交易所将于日本时间4月28日~4月30日、5月3日~5月6日暂停客服咨询和账户注册服务。截至4月27日15:00的日元(乐天银行截至17:00)日元转帐充值可当天处理,4月28日~4月30日期间的日元转帐充值将于5月1日按顺序处理;截至5月2日15:00的日元(乐天银行截至17:00)日元转帐充值可当天处理,5月3日~5月6日期间的日元提取业务将于5月7日按顺序处理。日元即时充值可正常使用。截至4月27日17:00的日元(乐天银行截至17:00)日元提取将于5月1日按顺序处理,截至5月2日15:00的日元提取将于5月7日按顺序处理。其他业务可正常使用。且5月2日15:00~16:00进行定期维护。[2018/4/27]

LSD引领DeFi3.0

持续性收益积木

上一轮DeFi协议最大的问题是大部分协议通过高额的资本租赁费引导流动性,但无法提供持续性收益,最终变为旁氏模型进入死亡螺旋,大量的协议死亡,使DeFi行业进入流动性寒冬,而LSD作为ETH标准的无风险利率,通过搭建基础的收益积木,可以为上层的收益建立基础的持续性低风险收益,以解决DeFi协议收益持续性问题。

循环套娃的基础组件

LSD是标准的流动性凭证协议,可以被轻易的整合到链上各个协议上,通过协议的可组合性,叠加收益杠杆,可以将释放出LSD最大化资本效率。这会带来新一波基于LSD资产的DeFi创新潮,重新带来DeFi的高光时刻。

承载资本收益的载体

市场在牛市中的收益率明显高于熊市,但这种投资收益率的不稳定性,即便拥有长久期负债的投资者希望投资于较低风险的“类债券”机会,但也很难找到合适的低风险标的。

而ETH链上收益源加密原生无风险利率收益可以承载大量资金的收益需求,这可能会重新引起传统机构的兴趣,我们甚至可以将ETH质押凭证LSD视为加密市场的低风险国债,由于其最大的利息来源甚至已经超过贷款,加上其充沛的流动性和丰富的可组合型,可以有效将Staking收益通过DeFi传导至整个链上世界,成为DeFi世界的利率标杆。有了Staking收益率以后,可以以这个为基础做更多的金融创新,叠加杠杆,拉动ETH生态的M2,为资本获得更高的投资回报率。

如何在这一波LSDSummer找到机会

协议层和创业者

1.对于协议来说,可以整合LSD资产到协议,通过激励来引导LSD资产规模,占据市场份额。

2.对于创业者来说,构建LSD资产的套娃协议,将LSD资产杠杆利用最大化,进一步提升LSD资本效率。

3.或者整合去构建更加高效,更加去中心化的质押基础设施。

对于用户

1.参与POS质押,赚取以太坊质押的稳定收益,通过LSD凭证释放资产杠杆,获得更多收益。

2.发现和参与新的基于LSD的DeFi协议,赚取早期的Alpha收益。

3.关注LSD生态的创新,会有更多创新项目以LSD作为底层资产。

一些关于LSD的创新项目(非投资建议)

释放LSD资本效率:DankProtocol;

推动LSD资产的采用:EigenLayer、Lybra;

指数产品:IndexCoop;

推动LSD质押去中心化:unshETH;

总结

LSD作为DeFi3.0的基础积木组件,通过灵活的可组合性极大释放质押以太坊的资产效率,通过几乎无风险的收益标的,可以为加密领域带来新的叙事,这会进一步撬动ETH的资产杠杆,重新带来以太坊DeFi生态大爆发。

写在最后:感谢阅读,宇航每天会分享最新资讯,喜欢这篇文章的朋友可以点赞+关注,私信进交流群、行情解析,我们下期再见!

5月5日,比特币价格从周日的每周收盘调整中恢复了很大一部分损失,CointelegraphMarkets和CoinMarketCap的数据显示,在最后一小时内.

做一个有责任、有态度、有价值的币市观察者。距离BTC减半还剩54天,距离BCHABC减半还剩23天,距离BSV减半还剩22天.

一个有责任、有态度、有价值的币市观察者。近期,公链竞争再起波澜。最近库币交易所的公链测试网Kratos宣布上线,目前正在举行测试活动.

这种山寨币价格即将上涨 自2022年5月以来,Chainlink(LINK)的价格一直在5.5美元至9.5美元的范围内交易.

一个有责任、有态度、有价值的币市观察者。本周末比特币上了两次新浪微博热搜。首先是“美国联邦法院将比特币定义为货币”,虽然这只是联邦法院某个法官在审理一个关于案子时对比特币属于货币的一个定义,

近期美国原油期货的暴跌和布伦特原油的抛售影响了股市,但并未导致加密市场出现任何明显下跌。这是一个积极的迹象,因为它表明,加密市场正逐渐与其他被视为有风险的资产脱钩.