跨链资产种类普遍不多,主要以稳定币为主,这也说明桥接资产的长尾属性不强,一些非主流的资产选择交易所等渠道进行跨链。此外,随着上层生态协议的多链布局,跨链桥的应用价值和范围究竟有多广泛也值得思考。

11月4日,多链路由协议pNetwork因跨链桥配置错误重新部署BNBChain上的pGALA合约,操作期间发生安全事件,安全机构随后分析称原因系私钥明文在GitHub泄露。这只是跨链桥安全事件的冰山一角,根据Chainalysis早前发布的跨链桥攻击报告,截至8月初NomadBridge遭到黑客攻击后,已有20亿美元的加密货币在13次不同的跨链桥黑客攻击中被盗,其中大部分是在今年被盗。另外,今年跨链桥失窃金额已占2022年失窃总额的约69%。

跨链桥安全事件频发实际上从侧面反映出了跨链桥的快速发展,当跨链桥上的资金越多时,黑客攻击获利就越多,攻击的可能性也越高。实际上,从去年二季度开始,跨链桥就备受市场关注,因为其出现和发展适应了DeFi等上层生态多链发展的必然需求。那么时至今日,跨链桥的发展出现了哪些新的变化?目前各跨链桥的资金规模和用户规模分别有多大?PAData分析了多座跨链桥的链上数据后发现:

1)下半年以太坊上跨链桥的日均交易次数已稳步回升至1.27%,与年初相当。同时,其在以太坊网络中的重要性也在逐渐提升。

2)今年15起攻击事件造成的累计损失至少约为18.98亿美元,主要原因是合约漏洞。

3)Multichain、cBridge、Chainswap、Harmony、EVODeFi、Optimism等多座桥都已经提供了NFT跨链功能。其中OptimismNFTBridge目前已经桥接的NFT数量已经累计超过1.10万个,最近一个月的涨幅约为6540%。

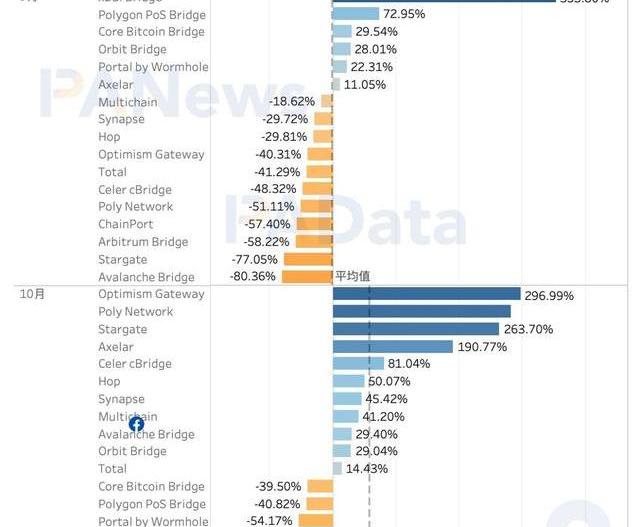

4)跨链桥的交易量增长了14.43%,日均交易量超过1000万美元的有PolygonPoSBridge、Multichain、Stargate、AvalancheBridge、OptimismGateway和ArbitrumBridge。

Certik复盘Yearn闪电贷攻击:黑客完成5次DAI与USDT从3crv中存取操作后偿还闪电贷:Certik发布文章,复盘Yearn闪电贷攻击。黑客操作的具体操作如下:

1.利用闪电贷筹措攻击所需初始资金。

2.利用 Yearn.Finance 合约中漏洞,反复将 DAI 与 USDT 从 3crv 中存入和取出操作,目的是获得更多的3Crv代币。这些代币在随后的3笔转换代币交易中转换为了USDT与DAI稳定币。

3.完成5次重复的DAI 与 USDT 从 3crv 中存取操作后,偿还闪电贷。[2021/2/5 18:57:51]

5)下半年7座跨链桥的总锁仓额平均增长了2.44%,其中,Axelar和Stargate增长最多,分别达到了57.66%和30.73%。另外,Wormhole的也增长了近10%。

6)4座跨链桥下半年累计地址平均增幅约为64.77%,其中Arbitrum和Optimism下半年的累计地址增幅较高,都增长了90%左右。

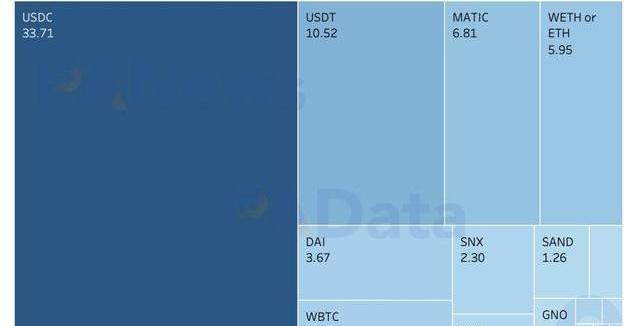

7)稳定币仍然是跨链桥上锁仓最多的资产,其次还有一些桥接链的原生资产,比如MATIC,以及主流资产的封装资产,比如WBTC和WETH。跨链的深度和应用范围仍然有待探索。

01、10月跨链桥以太坊侧交易超35万次,NFT跨链数量增长6540%

今年随着多条以太坊Layer2公链发行治理代币并开启生态建设,以太坊上的跨链桥活动被广泛激活,即使下半年市场环境仍然较为低迷,但跨链桥的交易活动仍然有所回暖。

根据glassnode的统计,10月跨链桥交易次数占以太坊交易总数的日均最高占比达到了2.31%,是今年仅次于6月Arbitrum奥德赛活动期间创造的单日最高占比4.17%。另外,从跨链桥交易次数日均占比来看,7月至11月期间已稳步从0.72%回升至1.27%,近期跨链桥的交易次数占比已经与年初相当。

主力数据复盘:大量主力恐慌性平空买入推高了价格:AICoin PRO版K线主力数据显示,在此轮拉升中,多个平台都出现了大量的大额买入平空单,大量的买入推高了价格。

最先是火币BTC季度合约在28日17:00~19:00中短时挂起7笔,共计2333.19万美元大额委托买单并成交,买入均价9211美元。成交后,价格开始拉升。

20:50~22:50,OKEx BTC季度合约短时挂起25笔,共计6284.92万美元的大额委托买单并成交,买入均价9494.9美元。

05:15,BitMEX XBT永续合约市价主力市价买入1000万美元,买入价格9445.5美元,滑点41,价格向上插针至9523美元。不久后价格再度拉升至最高9629美元。

结合AI秒级持仓量分析,以上大部分买单成交后,持仓量均下降明显,可判断大部分均为买入平空单。

可见,大量主力恐慌性的平空买入推高了价格。[2020/5/29]

从交易次数的绝对值来看,10月跨链桥的总交易次数约为35.51万次,较7月回升了32.85%,但仍然低于上半年中的任何一个月。

两相对比之下不难发现,跨链桥不仅在下半年的活跃度有所提升,同时,相对于其他交易活动而言,其在以太坊网络中的重要性也在逐渐提升。这一点从百分比的变化上来看更为明显。首先,从静态层面来讲,跨链桥每1%的交易次数占比对应的交易次数变少了,也即,相比于年初,现在更少的交易次数就可以达到相似的交易次数占比。今年1月,36.85万次跨链桥交易对应了以太坊中1%的日均交易次数占比,而到10月,33.58万次就可以对应同样的比例。

其次,从动态层面来讲,跨链桥交易次数月环比每变化1%,交易次数日均占比月环比变化更大了,也即,相比于年初,现在同等幅度的跨链桥交易次数月环比变化可以撬动更高的占比月环比变化。今年2月,交易次数月环比变化1%只对应0.5%的交易次数日均占比月环比变化,而到10月,这一对应的比例提高至了1.01%,6月和8月的这一对应比例一度突破3%。

复盘:突破的时候迅速有大单跟进能辅助判断是否是假突破:AICoin PRO版K线主力成交数据显示:BitMEX XBT永续合约在04:00~10:00的5分钟周期中做三角震荡。 09:45,价格跌破三角形下沿,跌破后大单卖出为0,于是很快便重新回到三角内,可确认为假跌破。 10:35,价格上涨突破了上沿,并且迅速有6笔总额916.31万美元的大额买入,可判断为真突破,果断跟进或持有仓位。[2020/4/8]

今年,跨链桥受到的攻击事件和由此造成的损失金额也令人瞩目。根据项目官方推特和慢雾、PeckShield、Chainalysis、NumenCyber、BlockSec、Beosin、Fairyproof等安全机构的消息,今年已发生的跨链桥相关攻击事件已经有15起,涉及14做跨链桥,其中OmniBridge因跨链时合约未真正验证chainID而造成2起。

这些攻击事件造成的累计损失约为18.98亿美元。其中RainbowBridge和cBridge没有资金损失,EvoDeFi跨链桥和pNetwork的损失金额不明,除此之外,损失最高的是Roninbridge、BNBChain跨链桥和Wormhole,分别高达约6.24亿美元、5.66亿美元和3.26亿美元。

从原因来看,根据公开资料,跨链桥攻击事件中的大部分都是合约漏洞造成的,还有部分是私钥被盗/泄露造成的。总体而言,跨链桥的安全性仍然有待提高。

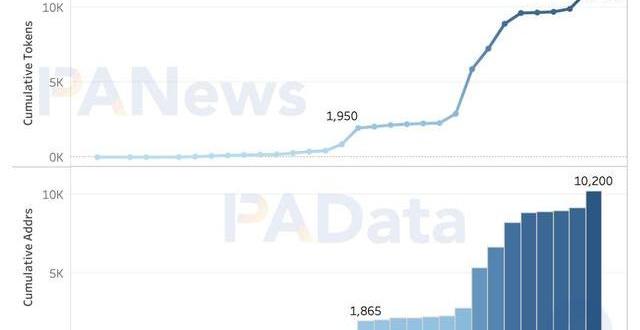

今年跨链桥发展的第三点新变化在于出现了NFT跨链桥,这也顺应了NFT发展的需求。根据公开资料整理,目前Multichain、cBridge、Chainswap、Harmony、EVODeFi、Optimism等多座桥都已经提供了NFT跨链功能。以OptimismNFTBridge为例,可以看到其目前已经桥接的NFT数量已经累计超过1.10万个,最近一个月的涨幅约为6540%。累计用户地址数已经达到了1.02万个,最近一个月的涨幅达到了105025%。可以预计,NFT跨链桥的出现将对扩大NFT多链流通有着积极意义。

02、下半年Axelar和Stargate锁仓额增长超30%,以太坊4大跨链桥存款地址平均增长222%

跨链桥目前的发展现状是怎样的?PAData从日交易量、锁仓总额或ETH存款总额、地址数或存款地址数三个方面进行横向比较。

跨链桥的日交易量指每日存入和赎回的总额,即日交易流水。根据DefiLlama的统计,10月日均交易量超过1000万美元的有PolygonPoSBridge、Multichain、Stargate、AvalancheBridge、OptimismGateway和ArbitrumBridge。其中,PolygonPoSBridge和Multichain为最高,分别达到了3282万美元和2152万美元,但前者11月至今已回落为日均1947万美元,后者则上升至2948万美元,为本月交易量最高的跨链桥。除此之外的其他跨链桥,如Axelar、Hop、Synapse、xDai等的日均交易量则大多不到500万美元。就总体而言,10月,跨链桥的交易量增长了14.43%,但不同跨链桥之间的交易量差异大。

为了更进一步观察跨链桥的资金规模变化。为了尽可能做到数据分析的结构对齐,PAData选择了10座跨链桥来观察其锁仓量或ETH存款量的变化情况。这里,数据来源参考了DuneAnalytics上多个开源仪表板,具体数据源选择参考附录,选择标准参考数据说明。

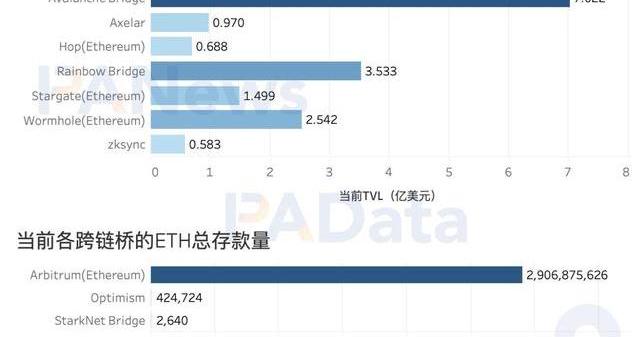

截至11月4日,目前观察到的锁仓量最高的跨链桥是AvalanceBridge,约为7.02亿美元。其次是RainbowBridge,达到了3.53亿美元。其他跨链桥中,还有Wormhole和Stargate的锁仓量超过1亿美元。即将要上线主网2.0的zksync,其目前的锁仓量只有约5800万美元。可以看到,上线时间较早,桥接的非以太坊公链生态有一定发展的跨链桥的资金规模更大。

另外还有几座备受关注的以太坊Layer2跨链桥没有可以横向对齐观察的锁仓量数据,但可以从其历史累计存款量的情况侧面了解其资金规模。截至11月4日,累计ETH存款总量最高的跨链桥是Arbitrum,约有193.66万ETH,如果按照1500美元的价格来估算,则相当于历史总存款量达到了29.05亿。Optimism的存款总量也达到了42.47万ETH,StarkNet约为2640ETH。但需要强调的是,三者上线时间有先后,Arbitrum的统计时间范围最长,StarkNet的统计时间范围仅从今年4月底开始。其次,ETH存款总额不包括其他ERC20存款,也不包括赎回金额,总锁仓量在理论上会比ETH存款量低很多。

如果根据较早DuneAnalytics上@eliasimos/BridgeAway(L1Ethereum)汇总的较早的各跨链桥锁仓量数据,那么截至11月3日,PolygonBridges当前的锁仓额最高,约为31.43亿美元,其次是ArbitrumBridges和OptimismBridges,分别约为15.08亿额美元和12.27亿美元。其他锁仓额超过1亿美元的还有RoninBridge、RainbowBridge、FantomAnyswapBridge、xDAIBridges。Anyswap早已更名为Multichain,根据Multichain官网显示,其目前的锁仓额在17.8亿美元左右。在此列出以提供一定的参考。

从资金规模的增长情况来看,下半年7座跨链桥的总锁仓额平均增长了2.44%,其中,Axelar和Stargate增长最多,分别达到了57.66%和30.73%。另外,Wormhole的也增长了近10%。同期,另外3座跨链桥的ETH存款总量平均增长了225%,其中StarkNet涨幅最高,达到了487%。需要指出的是,锁仓额的变化考虑了币价的影响,而ETH存款总量则不包括币价的影响。

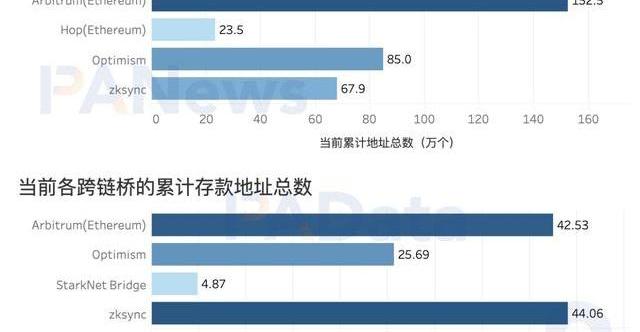

从用户规模来看,此次观察范围内,截至11月4日,累计地址数最多的跨链桥是Arbitrum,达到了152.5万个。Optimism和zksync的累计地址数也达到了一定的规模,分别约为85.0万个和67.9万个。

同期,累计存款地址数量最多的是zksync和Arbitrum,都超过了40万个,其次,Optimism约为25.69万个,而StarkNet最少,只有不到5万个。这里,累计存款地址数量少于累计地址数量是因为人们可能会使用L2中转移的资金激活他们的钱包,这部分地址不会纳入存款地址统计,换言之,这里的存款地址主要统计的是从以太坊跨链存款ETH的地址。

从用户规模的增长情况来看,4座跨链桥下半年累计地址平均增幅约为64.77%,其中Arbitrum和Optimism下半年的累计地址增幅较高,都增长了90%左右。4座跨链桥下半年累计ETH存款地址平均增长了222.24%,其中,StarkNet增幅最高,达到了595%。其次Optimism的增幅也较高,达到了206%。

03、跨链资产仍以稳定币为主,大部分资产只能通过特定桥跨链

从目前的锁仓资产来看,桥接资产的种类仍然不多,根据DuneAnalytics上@Henrystats/ArbitrumMetrics对Arbitrum锁仓资产的统计,共有228种资产出现在桥上,是此次不完全观察中,桥接资产最多的一座桥。其次,根据OptimismBridge的官方应用列表,其桥接资产数量也比较多,达到了73种,其中22种为OP默认资产,相当于桥为用户提供了较频繁交易的资产。另外,根据DuneAnalytics的开源数据,zksync统计到的桥接资产数量约有57种,RainbowBridge约有21种,Synapse约有18种,Axelar约有14种。如果不考虑是否当前有锁仓额,那么根据Multichain的官网数据,其已支持跨链资产达3004种,支持跨链的区块链达70条。但关于这方面的数据,目前还没有结构对齐的数据可以横向观察。

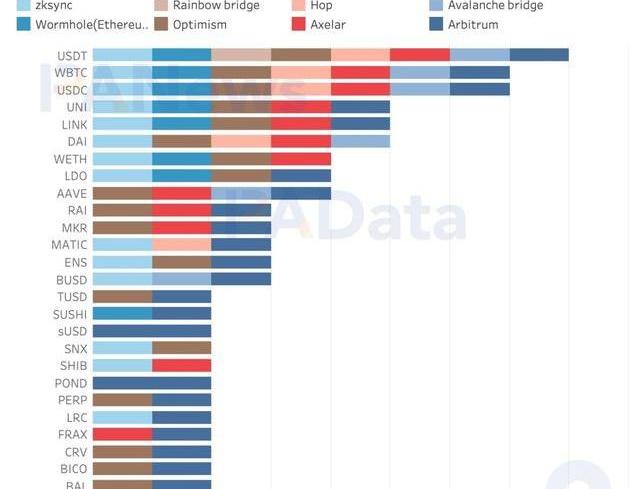

以DuneAnalytics上@eliasimos/BridgeAway(L1Ethereum)汇总的较早的各跨链桥锁仓资产数据来看,总体而言,稳定币仍然是跨链桥上锁仓最多的资产,也即稳定币的跨链需求最广泛。其次还有一些桥接链的原生资产,比如MATIC,以及主流资产的封装资产,比如WBTC和WETH。而一些应用类协议的代币则比较少,锁仓额较高的只有SNX、SAND、LINK、AAVE、CRV、PERP等少量DeFi资产。

从不同资产跨链桥的许可数量来看,同样是稳定币和主流币封装资产被更多跨链桥支持。按照不同跨链桥当前锁仓量较多的资产来看,比如此次观察范围内,USDT、USDC、DAI等稳定币都被5座以上跨链桥支持,且这些资产跨链金额较大。另外,BUSD、TUSD、sUSD等稳定币也至少被2座以上跨链桥支持。除此之外,被广泛支持跨链的具体的协议资产主要集中在头部的DeFi项目上,但资产数量并不多,包括UNI、LINK、LDO、MKR、SUSHI、CRV等。

跨链资产种类普遍不多,主要以稳定币为主,这也说明桥接资产的长尾属性不强,一些非主流的资产选择交易所等渠道进行跨链。此外,随着上层生态协议的多链布局,跨链桥的应用价值和范围究竟有多广泛也值得思考。一个可供观察的案例是AvalanceBridge,当最初从以太坊桥接的资产现在在Avalanche上有了更本地,也更安全的对应资产后,资产对AvalanceBridge的依赖性反而减少了,这也解释了其锁仓总额的下降。

转自PAData

MaskNetwork的原生代币MASK继续保持上涨趋势,近期大幅上涨。在3月18日撰写本文时,该代币的易手价格为每份来自代币追踪器CoinMarketCap的数据6.19美元.

报告:59%的民主党人和51%的共和党人表示同意“加密货币是金融的未来”的说法灰度11月1日发布了一项新的调查.

智东西作者|心缘编辑|漠影用手机拍张眼部照片,就能秒知是否感染新冠。这是复旦大学大数据学院人体感知实验室与国内外多家机构联合研发的COVID-19EYETEST新冠感染风险检测技术.

简单来说 BTCDominance自4月10日突破30,000美元以来下跌了2%。具有长期前景的投资者似乎正在出售他们的比特币,因为过去一周BTC余额减少了90亿美元.

Fantom经历了最糟糕的加密冬天,但该公司仍然设法获得了可观的回报。根据AndreCronje的说法,Fantom是在市场动荡中表现出的韧性。从清算风险到每年数百万的收入.

结合现货和衍生品市场的交易量,上个月加密货币交易所交易量增长25.9%至3.81万亿美元,连续第三个月增长。然而,这一上涨导致币安的现货市场份额五个月来首次下降.