本文由老管侃汇首发原创

行情分析丨作者/老管

这是老管公众号的第204篇原创文章

很多朋友问:黄金又创新高了,还能投资吗?

投资“拿长线”慎选黄金产品

其实说实话,黄金任何时候投都可以。不过有言在先,黄金属于一种比较独特投资品类。

从长线投资来看黄金其实并不算好产品。这里是先说一句,所谓长线投资至少是10年以上。如果低于一年,理论上算短线。至于有的朋友做黄金期货时,依仗着T+0模式,看着1小时“趋势”做5分钟单,那叫“套利交易”算不得投资。

数据:BSV单日交易量超过2000万笔:4月26日消息,数据显示,BSV区块链网络单日交易量突破2000万笔的里程碑。就交易量层面,远超其他区块链网络。尽管游戏的交易量在目前BSV的交易量中占据主导地位,但社交媒体和金融应用程序的加入意味着BSV的生态系统比其他大多数区块链更加多样化。[2022/4/26 5:11:07]

作为金融资产,黄金的表现真的很难让人满意。因为长线收益率不算高:从1990年到2019年这30年间,黄金价格从374.5点涨到如今几乎1800点,总涨幅4.39倍。

把这4.39倍平摊到30周期来看,平均年化收益率是4.6%。而同期美国标普500指数的年化收益率是7.9%。

重点是,黄金不但收益率不高,波动率还很高:从1990年到2019年这30年间,黄金的年化波动率高达15.2%,远远大于股票和债券。

如果不用30年那么长的周期,以10年为例,结果更惨:年化收益率仅为3.3%,波动率却为16.1%,依然比美国标普500指数收益低、风险高。

BSV平均算力为515.84 PH/s,创近两年来新低:据OKLink数据, BSV平均算力昨日为515.84 PH/s,创近两年来新低。[2021/3/23 19:10:07]

分析黄金周期回报率的“极限玩法”

技术面分析走势肯定要考虑“历史走势”。基本上从1990年到现在,分析30年周期已经算是很认真了。

美国倒是有两个“无聊人”把时间拉长到更夸张200年,用以对比黄金周期回报率。

根据经济学家罗伯特·巴罗和桑杰·米斯拉的计算,从1836年到2011年,在扣除通货膨胀率之后,黄金的实际年化收益率,只有1.12%,远低于长期美国国债的2.9%和股票的7.4%,波动率则和股票接近,比债券高出一倍。

这里多说一句闲话,以前每次写文章都有网友吐槽:为什么总是用美国举例子?总是拿巴菲特、索罗斯说事?老管也不想。主要是查不到道光十六年中国股市的数据。中国引入国外股市要到光绪年间,自己开设股市更是晚到民国之后了。

言归正传,咱们中国最近20年通胀率一直保持在5%以下,如果按照上一节说的:30年黄金平均回报4.6%,刚刚“跑平通胀”。

BSV跌破160美元关口 日内跌幅为5.52%:火币全球站数据显示,BSV短线下跌,跌破160美元关口,现报159.9978美元,日内跌幅达到5.52%,行情波动较大,请做好风险控制。[2020/9/6]

中国通胀率示意图

从长期投资的角度来看,收益不高风险大,黄金实在不算好的投资品种。

同一个黄金,各有各的玩法

那位朋友说了:黄金这样的收益率,以后就不能玩了呗。

您说的也对,您要是想“下一手黄金多单”持仓200年再抛,的确不是很划算。但是别忘了,老管刚才说到一个重点:黄金波动大。

咱们为说明事情,胡乱举个例子:投了一笔黄金,首年涨了10000点,次年跌了10000点,第三年涨了10000点,第四年跌了10000点……以此类推。

AEX交易所理财宝今日上新ETC、BSV、BCH、USDT活期理财:据AEX官方消息,AEX理财宝今日上新ETC、BSV、BCH、USDT四个活期理财标,支持随存随取。

截至目前,AEX理财宝总期数已超3000期,累计投资金额超20亿元,已本息100%刚性兑付2263期。

AEX是一家集资讯社区、交易理财为一体的七年老牌金融综合服务平台,始终坚持真实透明,中立不作恶的原则,致力做投资者心目中最值得信赖的数字资产银行,共同推进行业更健康有序的发展。[2020/4/24]

那么10年之后你的收益是“0”对不对。但要是“每年平仓”呢?顺便每年“反手”呢?理解没有:短期投机,黄金不算坏。

所以你会发现,它在不同阶段的收益率也是天差地别。你如果2003年到2013年这10年间持有黄金,那么收益率其实相当可观,年化收益率高达16.28%,这意味着你在2003年买10万块钱的黄金,到2013年就变成了45.2万!

再换个时间,如果你2019年1月10号买黄金,持有一年,到2020年1月10号,你的收益率是多少呢?黄金从1287美元涨到了1550美元,一年收益率是20.4%!

BKEX Global即将上线BSVUSDT与ETCUSDT合约:据BKEX Global 公告,BKEX Global 将于2020年3月18日20:30(UTC+8)上线BSVUSDT与ETCUSDT永续合约,杠杆倍数最大为50倍。

BKEX Global于2020年1月11日正式上线永续合约,此次BSVUSDT与ETCUSDT上线之后,BKEXGlobal USDT保证金永续合约将支持BTC,BCH,EOS,ETH,LTC,XRP,BSV及ETC八大币种。[2020/3/17]

但是、然而、but,如果你是1993年买黄金持有到2003年,同样是10年呦,那结果就完全两样了:年化收益率仅为是1.1%。

更惨的是2013年之后买黄金,持有到2019年初,收益率是多少?我不说,你先猜。

-0.92%!注意,前面有个“负号”呦。这就是所谓“波动大”感受到没有。

因此上,黄金的短期投机交易还是可以试试的。注意是短期,老管说的短期,不超过一年的短期。

不过对于散户交易来说“一年”已经是“超长期”了,半年才叫长期,一个月叫中期,日内交易算常规操作。

是不是说到大家心里了?只要手里有单子哪怕是0.1手,那心里痒痒的,总想看看动动对吧。真说下了单子,忍着一个月不看?除非把软件卸载了。持仓10年30年?!算了吧。

这就是散户与专业的区别。

终于看见了黄金的“避险性”

在世界政经格局发生较大变动时,黄金具有一定的避险功能,所以从短期投机的角度看,黄金资产具有一定吸引力。

这句话都会说,3月份黄金一轮暴跌使得一些朋友问老管:黄金不是避险产品吗?怎么跌的这么凶?比道琼斯还狠。

对啊,这就是“避险产品的用途”啊。都听说过有些国家总是地震吧,那里家家都有一种“地震应急包”对吧。地震发生了,被埋在废墟里了,是不是要把“应急包”里的东西拿出来用呢。

3月份的金融市场可以用“地震”来形容,全球手里股票的都“被埋在废墟里了”,当然要把“避险包”里的黄金拿出来救命的。

股市熔断了不能交易了,黄金卖掉一些救救自己的股票,顺便买点面包过日子,理解了吧。

所以这次大家才看明白:避险产品是用来“避险的”,长线持仓目的可以理解为“等灾难”。

道琼斯股指期货与纽约金期货走势对比

3月18日开始连续3天,道琼斯指数期货下影线最低点几乎在同一个点位,给人感觉“跌的差不过了”。随即20日黄金期货开始反弹,可以理解吧:“应急包”里东西用光了,现在安全了要补充回来,等下次危机再用。

资产配置

买大盘比买个股安全,买基金更加省心。股票基金回报率最高、债务基金稳定性最强、货币基金流动性最好,选哪个全凭个人风险偏好。

当然,按照华尔街玩法:都投点,也是好的。

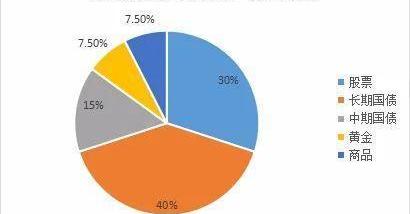

“全都投点”就是“组合式投资”,咱们散户一般不会这么玩,因为比较复杂。有多复杂呢?看看达利奥桥水公司的“全天候组合”:

全天候投资组合简化版

美国大盘股:18%;美国小盘股:3%;其他发达国家股票:6%;新兴市场国家股票:3%;十年期美国债券:15%;三十年期美国债券:40%;大宗商品:7.5%;黄金:7.5%。

看见没有,黄金占比很少。财新传媒主编王烁先生有一篇有意思的文章:《唯一靠谱的人生策略》里面提到“投资组合黄金占比”时说了个像段子的操作方法:

美国此时是关键时刻,特朗普与希拉里相争。希拉里上台后的政策能见度是比较高的,而川普则几乎没有能见度,因为他还没有政策,波动会更大。

因此“在风和日丽的时候,家庭资产组合中实物黄金的比例最多给到1%;但如果特朗普上台,应该考虑把比例提到5%。”

今天文章就到这里了,最后梳理一下:如果你想以10年到30年为周期进行投资,黄金占比不要太大。

如果做短期套利交易,黄金期货、股票都是好产品。。

作者彩云比特专栏cncoin今日圈内各路媒体都开始进行屯币日的宣传,吸引了一波又一波的人买币提币,但是在这个关键环节,却有人爆料自己的Trezor硬件钱包转币的时候,遭遇盗窃,损失惨重.

经常遇到这样的来访者:心事重重,怨念颇深,觉得人生诸多不幸,万事诸多无奈,经常会幻想换种活法。可一说到改变,他们就会长叹一声:我又能怎么办呢?生活给我们各种束缚,表面上看起来,这些束缚是时间的、.

昨天早上八九点钟之前我们都还在沉浸在BCH和BSV的减半带来的上涨氛围中,没想到下午就开始“血崩”,带头大哥依然是BSV,涨得最快是他跌得最快也是他,当然,他还有一位好兄弟.

近期,比特币市场的热情被即将到来的“减半”事件点燃,不到两个月的时间内已经上涨160%,前几天更是突破了一万美元的关口。而多头们还做着暴富梦的时候,一场暴跌为他们破了一盆冷水.

慢病,病因复杂、无法治愈、治疗周期长。 在中国,慢病人群众多,多类慢病病种患者人数达千万级甚至亿级.

2020年注定是不平凡的一年,3月份比特币暴跌至3600美元,随后在短短2个月的时间内又实现了翻倍。4月30日,比特币价格24小时内突破8900美元,24小时涨幅为12.57%.