问题提出

如果人们要对发生概率极不平衡的事件进行押注,预测市场会使资本效率变得尤为低效。打个比方,如果某事件A发生的概率为90%,那么为这件事下注的人就得投入0.9美元来获得1美元的头寸,但是如果有人下注该事件不会发生,那么仅仅需要投入0.1美元作为资本。这样的机制可能导致或者已经导致了对此类事件的预测市场系统性地提供与0和1的极端相去甚远的概率。

因此,能够读取极不可能事件的概率具有非常重要的社会价值:对此类事件的错误估计是公众非理性的重要来源。“不要太担心/兴奋,事情会照常进行”的立场在现实生活中经常被低估,不幸的是,由于资本效率问题,预测市场很难表达这一立场。

尝试解决问题的方案

因为解决这一问题会有很大的社会价值,所以我们要对预测市场的设计进行优化。假定该预测市场存在N个极不可能事件,我们可以轻松地打它们都不会发生。该设计允许总资本锁定为1美元的情况下,针对N个不可能事件中的任何一个都持有1美元的头寸。在多个不可能的事件同时发生的情况下,该设计通过使市场具有某种不寻常的行为而做出妥协;特别是,如果发生了一个不太可能发生的事件,那么在该事件上下注的每个人都会对其他所有事件产生负面影响,因此无法在所有N个事件同时发生时赢取N美元。

可以现在N=2的情况下推导:

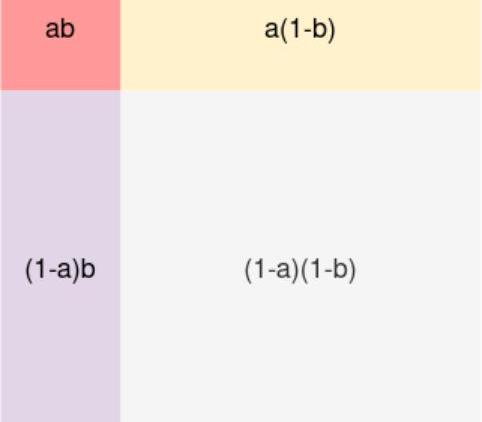

我们首先描述两个不可能发生的事件的情况,将这两件事命名为a和b。用1-a来指代a没有发生的情况,同理,用1-b来命名b没有发生的情况。注意,你应该考虑a和b都发生的情况,和a与b都不发生的情况。我们考虑“结果窗口”,于是就分为四个象限:ab,a(1-b),(1-b)a,(1-a)(1-b),这些象限加起来是1。

数据:持有100-1000枚比特币的鲸鱼地址近两日增持逾2万枚BTC:4月23日消息,根据链上分析公司Santiment的最新数据,在长达一个月的抛售期后,持有100-1000枚比特币的鲸鱼地址在过去两天内增持20007枚比特币。这表明这些鲸鱼对比特币的长期前景充满信心,并将当前的下跌视为买入机会。

并非所有鲸鱼地址都是如此,有些可能具有不同的交易策略或动机。例如,也有持有超1000枚比特币的鲸鱼地址最近一直在卖出而不是买入,可能是为了获利了结或重新平衡他们的投资组合。此外,一些鲸鱼可能是机构投资者或高净值个人,他们会访问场外交易市场或衍生品,而这些交易没有反映在链上数据中。

尽管如此,比特币持仓较低范围内的鲸鱼积累趋势可能表明,一些散户投资者或小规模交易者正在逢低买入。这可能会为价格提供一些支撑,并防止其进一步下跌。(Zycrypto)[2023/4/23 14:21:04]

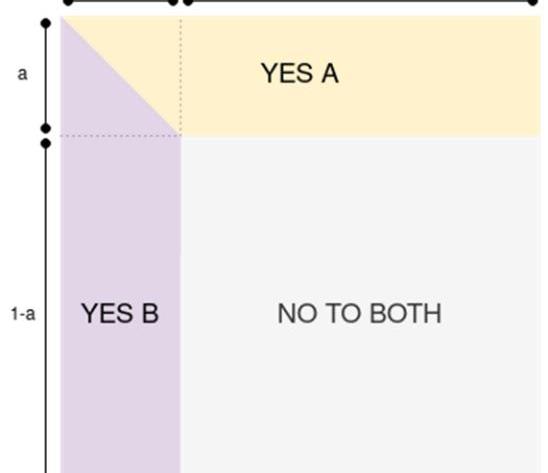

现在我们将这结果空格分为三个代币:“yesA”代币“yesB”代币和“两个都不是”代币

数据:过去一周,The Beacon占Arbitrum合约交互量23.7%:金色财经报道,据DuneAnalytics数据显示,过去一周,Treasure生态链游The Beacon合约交互量占Arbitrum网络合约交互总量的23.7%,排名第一。此外,Uniswap和Treasure生态NFT交易平台Trove合约交互占比分列2、3位,占比分别为14.5%和11.8%。[2022/12/12 21:38:29]

“两个都不是”代币在a和b都没有发生的时候支付1美元,如果只发生了a事件,则支付“yesA”代币,如果只有b发生了,那么支付“yesB”代币。如果两个事件都发生了,那么“yes?A”与“yes?B”五五开。

也可以从另外的思路思考这个问题:如果我们估计事件A发生的概率是a,事件B发生的概率是b,那么会有如下的结果:

l“两个都不是”代币的价格是

l“yesA”代币的价格是a

l“yesB”代币的价格是b

将这些表达式展开,你会发现如你所料,它们加起来等于1。这样设计的目标是如果a与b的概率很低,而且这些事件是足够孤立,那么认为“yesA”代币代表a,“yesB”代表b。

我们再假设,当N>2,用X1,X2,…Xn来表示这N个事件,用来表示某件事没有发生的情况。

数据:当前CME比特币期货未平仓合约为1.35亿美元:6月1日,据Skew数据显示,CME比特币期货未平仓合约降至今年最低点,当前未平仓合约总额约为1.35亿美元。[2021/6/1 23:02:33]

那么就有这样的代数式:…,这一代数式是“什么也不是”代币,代表N个事件同时未发生。YES代币则表示这一表达式的互补情况,即1-…。这样就会得到一个总和为2n-1的单项式:X1+…+Xn-X1X2-…Xn-1Xn+X1X2X3-…

每个YESxi代币都可以简单地代表所有单项式中的公平份额xi:全部xi的份额,每个xixj的一半,xixjxk的三分之一,等等。这是因为,如果只有事件xi发生,那么YESxi的持有者会得到一个完整的美元,但是如果m代表着xi,xj…xz都发生了,那么相应YES代币的持有者都可以得到1/m个美元。

在几何上,我们可以将N>2的情况由N=2时的空格扩展为一个超立方体。最大的…子超立方体为“什么都不是”代币,然后通过给出最接近于“什么都不是”代币的“xi面”部分来分配其余部分xi。我们很容易看到这样的结果:

l不同的份额实际上总计为1美元

l所有事件被公平对待

l该机制在给予每个YESxi代币持有者尽可能地多接触xi方面做得很好,而且也保证了在给定条件下尽可能少地接触其他事件。

Binance回应OSMO老鼠仓质疑:目前正在调查:金色财经报道,推特用户“何币”发推称,有地址在昨日购买300万美元左右的OSMO代币,随后今日Binance便上线OSMO,质疑其疑为Binance相关的老鼠仓地址。对此,Binance官方人员回应称,目前正在调查。

今日上午消息,Binance发布公告称将于今日18:00(UTC+8)在创新区上线Osmosis代币OSMO。[2022/10/28 11:53:08]

此外我们还可以在两种情况下扩展该机制:

1.如果事件Xi有两种以上的可能性,那么最简单的扩展就是简单地将除主要事件之外的所有可能性都视为孤立事件。特别要注意的是,如果我们在一个事件的不同不可能结果上使用上述技术,那么它就会精确地简化为一个简单的市场,每个可能的结果都有不同的份额。

2.还有一种情况是,我们发现给定事件Xi的某一边是不可能的,此时我们可以将某些天然能够发现某事件的某一侧是不可能的方法、机制囊括进来。这样我们就不需要在市场创建的时候提供这类信息了。不过这个工作可以暂缓解决。

对这一优化设计的探讨

1.鉴于存在“抽象漏洞定律”,从这一设计方案总获得的资本效率可能会被交易者的用户体验与整体交易成本抵消。

因为预测市场的预测能力是有数量效应的,随着交易量增加,预测能力会上升,尤其是随着交易者重新评估他们的头寸而持续的交易量。在目前的成熟水平下,预测市场是一种娱乐产品。我们看到的是,在所有其他条件相同的情况下,更简单的市场会推动交易量。具有娱乐意识的交易者希望自己了解市场。有一个反射性的常识方面,因为她想相信交易员会在市场上交易,因此购买的股票具有社会效用成分。如果她相信其他交易者了解市场,她就更有可能相信市场会广泛交易。但这一优化方案中存在一些棘手的用户体验问题会影响数量效应。

链上投资协议Sommelier在Aave上推出去中心化投资策略产品Cellar:7月21日消息,基于 Cosmos 的投资协议 Sommelier Finance 推出了其首个名为 Cellar 的去中心化投资策略产品。在技??术层面上,Cellar 是一种智能合约,代表了社区管理的投资策略。它由Sommelier运营,是一种链上投资协议,在 Cosmos 网络上作为其自己的特定于应用程序的区块链运行。周四,Sommelier激活了Aave上的第一个Cellar。使用 Cellar,用户可以存入资金,协议会自动分配到不同的 DeFi 平台。(the block)[2022/7/21 2:29:51]

?向交易者解释为什么捆绑这些事件,以及捆绑的选择向交易者解释为什么如果罕见事件同时发生,那么大赔率的“YES”一方必须分摊底池围绕交易者有价格映射问题的事实进行管理,因为她可能只关心事件A而不是事件B,认为是A将发生的概率为a,但要购买YESA,她必须处理YESA的价格a(1-b/2)在较小程度上解释为什么如果发生任何罕见事件,“NO”方会失败从catnip.exchange的角度来看,此优化方案还值得继续往下讨论。

如它是否可以建立在Augurv2上。事实上它可以建立在Augurv2之上,只是需要以不同的方式定义事件。它们都需要是范围事件,其定义为“如果事件A且集合{A,B…Z}中没有其他事件发生,则该市场应解析为1,如果k是包含在{A,B…Z}中的事件,包括A发生了,则市场解析应该为1/k,否则为0”。

2.通过UI机制+消息传递,能够解决上述的用户体验带来的寒蝉效应,可是UI机制+消息传递进行的优化是将罕见事件捆绑进市场,那么此时应该把复杂性加到YES代币一边,还是加到NO代币一边?

按照该优化模型,复杂性转移到YES代币会更好。因为该设计仍然需要N美元的抵押品来押注N个事件,这可以保证YES选民的简单性,因为这一抵押品能够在获胜时基于YES选民1美元的额无条件保证。因此这一设计自带了不对称的情况,所以只能让YES一方承担更多的复杂性。

但是无论在寻求保险还是的情况下,偏好YES代币的人更可能是普通交易者,而偏好NO代币的人可能是大的基金,它们能够为较低的回报提供保险,因此,将更多的复杂性捆绑到NO代币中是更合适的。

还可以考虑将复杂性捆绑到第三方,TradFi可能最喜欢的那种模型。因为不是每个人都想为每个市场提供保险,所以我们得允许偏好NO代币的人使用他们的NO代币作为抵押品,随心所欲地在更多市场上购买NO代币。如果两个NO代币市场同时波动,导致抵押品没有及时清算,则让清算人作为第三方承担损失。清算人将从不使用任何抵押品的人中获利,无论是通过留出用于清算的资本保证金还是利率。

不过也应该看到,在这一机制下,第三方“清算人”只不过是另外一个等级的NO方,它吸收了复杂性,清算人仍需要有大量资金准备吸收损失。但并没有改变这一方案自带的不对称性可能引发的后果。

事实上,这是一个经典的保险问题,“YES”投注者类似于保险保单持有人,而“NO”投注者是发行人或保险公司。保险公司持有的抵押品远远少于支付所有索赔所需的抵押品。尽管如此,大多数普通人相信他们有足够的钱来兑现他们的要求,几乎100%的时间。对于极不可能发生的事件,正确的预测市场设计在功能上等同于基于区块链的保险的市场设计。这种保险的一些模式已经存在,但目前还没有证明是投保人还是保险公司获利更多。

3.在预测市场中,下注决议可能是按顺序而不是同步发生的,或许可以通过分辨下注决议的顺序,来提高资本效率?

对此可以采取分批的思想,比如可以通过添加“<=1个事件将发生”的部分来调整设计,以便在任何结果中都有两个获胜者,如果出现最多两个事件的情况,则事件投注者将得到全额补偿地方。

如果事件按顺序解决,一种方法是按如下方式构建资产:

YES代币赋1

NO代币赋1但YES代币赋2

NO代币属于{1,2}合集但是代币YES赋3

…

NO代币赋{1,2...n-1}合集但YES赋n

NOTOALL

通过这种方式,我们可以通过将其关联资产的价格与列表中晚于它的所有资产的价格总和的比率来获得每个事件的几率。但这种市场建构的方式也存在问题,一个人必须等待事件1和2结算后,才能在事件上进行下注。这种市场构建的方式,固定了对不同事件下注发生的顺序。在这种市场设计下,只下注第三种资产将会有比较大的风险,特别是代币的定价不合理且买方无法分析市场。

事实上,按照如此设计的市场,这类注被称为“过关”,在体育中很常见,不过体育中对过关进行了大量的标记,这让这类“过关”是赢面很小的注。只有当这些事件相当接近彼此孤立的时候,过关才会是好的注。有两种策略:第一种是找到比体育所理解的更相关的投注,例如,当一场低分比赛更偏向A队而不是B队时;第二种是下注大于体育提供的下注限制。

DAOrayakiDAO研究奖金池:

资助地址:0xCd7da526f5C943126fa9E6f63b7774fA89E88d71

投票进展:DAOCommittee3/7通过

赏金总量:150USDC

研究种类:DAO,?PredictionMarket,PredictionMarket

原文作者:vbuterin?

讨论者:sheegaon,samueldashadrach,ryanberckmans

贡献者:Natalie,DAOctor@DAOrayaki

原文:Predictionmarketdesignforbettingonmanyhighlyimprobableevents

标签:LOOTNFTYESNANloot币在哪个交易所WNFT价格LASEREYES价格MoonBear.finance

原文标题:《干货|详尽解释隔离见证》原文作者:MagomedAliev原文编译:阿剑,以太坊爱好者 比如说,有个设想是“闪电网络”;但是,要在比特币网络中实现闪电网络,条件似乎还不具备.

加入PolkaWorld社区,共建Web3.0! Polkadot Polkadot官方发布了关于crowdloans如何运作以及如何安全参与crowdloans的内容.

LOOT是最近两天最火热的NFT项目。Opensea数据显示,LOOT一度以逾1.6万ETH的销量稳坐市场第一.

巴比特讯,Dappradar数据显示,近30天的登陆用户数排行榜,前三大NFT交易平台分别是OpenSea、AtomicMarket,后两者分别是公链WAX和BSC.

据Newsbitcoin9月7日消息,跨国支付巨头Visa宣布,正计划将加密货币服务引入巴西的传统银行平台.

据TheBlock消息,8月25日,eToro公布2021年第二季度业绩报告。数据显示,加密货币交易占该平台在此期间收取的佣金的73%。前一年第二季度,加密货币仅占佣金的7%.