近年来随着数字资产的名声大噪,以及市场基础设施和监管框架的不断发展,加密货币、证券代币和加密证券等数字资产逐渐出现在投资者的视野之中。

数字资产伴随数字货币的出现经历了10年的发展考验期,在这第一个10年发展期间,引发了各种以“寻找更好的数字资产”的主流热潮。

犹如当年互联网的“淘金热”,不论个人还是机构都想在风口边上捞一杯羹,但两者的差别是机构要显得谨慎得多。

毛球科技认为,机构投资者相比个人具有更为专业化投资管理、分散化的投资结构、规范化的投资行为,对于数字资产领域来说,现在是一大波机构首席比拼个人秀。

数字资产代表一个有利可图的投资机会

江卓尔:预计3月至5月ETH就会开始上涨,永久脱离现在的底部区间:金色财经报道,莱比特矿池创始人江卓尔发布微博表示,ETH的通缩非常有利于资金,并传导到价格,按以太坊PoS后的销毁量数据,ETH牛市时或将开启螺旋通缩上涨模式。所以,ETH将作为下一轮牛市的领头羊,比BTC更早开始上涨,预计2-4个月后(也就是2023年3~5月),ETH就会开始上涨,永久脱离现在的底部区间。[2023/1/9 11:02:09]

无疑,经过了前期散户投资者对数字资产的试水,对于机构投资者来说,现在是进场数字资产一个不错的机会。

根据路透社消息,在2020年12月至2021年4月期间,全球资产管理巨头富达投资公司的加密货币子公司富达数字资产委托CoalitionGreenwich调查了1100名机构投资者,以了解他们对加密资产投资的期望,调查结论显示:大多数接受调查的投资者预计未来将投资于数字资产。数字资产对于投资者来说代表投资的另外一种选择,但最重要的是,它是一种有利可图的投资机会。

1confirmation创始人:如果没有以太坊 比特币就不会有现在的市值:金色财经报道,加密货币风险投资公司1confirmation创始人Nick Tomaino表示,如果没有以太坊,比特币就不会有现在的市值,因为所有像DeFi和NFT这样的创新,所有把新人带到这个领域的创新,都是以太坊。[2021/6/4 23:09:50]

美国调查机构BANKINGHUB一项关于《数字资产投资》的调查研究以金融市场参与方——包括资产管理公司、保险公司和信贷机构为对象,要求这些机构参与者评估数字资产作为一种资产类别的重要性。

最后这项市场调查得出了三个关键的结论:

1.机构投资者对数字资产投资兴趣浓厚。

2.优先直接投资和作为基金工具的投资。

3.合规和安全问题阻碍机构投资者投资数字资产。

美联储主席鲍威尔:美联储现在的通胀目标是2%:美联储主席鲍威尔表示,美联储现在的通胀目标是2%;美联储没有提供定义平均2%通胀率的公式;美联储的新策略是“灵活形式的平均通胀目标制”。[2020/8/27]

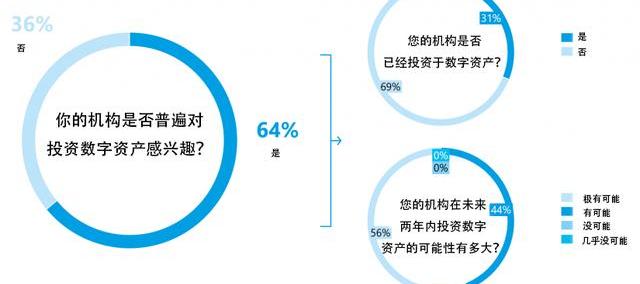

结论一:机构投资者对数字资产投资兴趣浓厚

这项调查显示,约65%的机构投资者对投资数字资产感兴趣。该群体中只有约30%的人在数字资产市场有初步经验或者进行了初步投资调查。引人注意的是,所有尚未投资数字资产的感兴趣的投资者都认为他们很可能或很有可能在未来两年内投资这个市场。

图1:市场调查:数字资产投资

数字资产在个人投资者受欢迎之后,似乎引起了机构投资者的注意。

分析师:到2040年 Dai的供应量超数万亿美元才能维持现在的市值:加密货币分析师AlfaBlok发表报告指出,Dai的流通量每年需要增加70%以上,才能使MakerDAO (MKR)保持目前接近3.5亿美元的市值。根据AlfaBlok的模型,到2040年,Dai的供应量将需要超过数万亿美元,而目前的供应量约为1亿美元。(Cointelegraph)[2020/5/7]

机构投资者对数字资产的兴趣大增,也受到了市场基础设施和监管框架不断发展的推动。比如,2021年5月德国联邦议院就通过了《电子证券引入法》,为数字证券铺平了道路。

这项法案也在2021年6月10日正式生效,法案指出,作为通过实物契约、不记名债券和法案第95条KAGB含义内的特殊基金单位进行传统证券化的替代方案,数字证券最初可以通过将它们输入电子证券登记册来发行。

金色财经现场报道 Alex XU:现在的区块链各团队缺少协同 :金色财经现场报道,今日粤港澳大湾区新金融论坛上关于区块链的底层技术讨论中,去中心化交易协议Ox运营总监Alex XU谈到,关于未来的区块链和交换数字资产,世界各个地区都应该是开放的,人们在完全分散的条件下获得基础设施,在多个层次,免费开放使用,并在此基础上发展。而目前有一个“疯狂的环境”即,各个团队之间的协调相当松散,每个人都建立自己的开放软件,而不是联合找到统一的方法和途径。[2018/4/7]

而且,随着关于“加密资产市场”和DLT试点制度的提案不断出台,数字资产的监管框架在欧盟层面也得到了进一步发展。

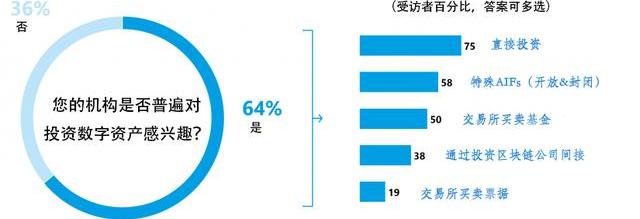

结论二:机构投资者对整个数字资产范围感兴趣,但首选直接投资和作为基金工具的投资

这项市场调查还表明,机构投资者对特定类型的数字资产没有偏好,并且对整个数字资产范围持开放态度。

至于投资类型,结果显示,直接投资、特殊AIF形式的基金工具和ETF是首选。关于直接投资,结果反映了市场惯例,例如在传统证券领域,个体机构通过直接投资持有超过80%的资产。

图2:数字资产——一种相关的投资类型

因此,数字资产的直接投资比率略低于传统资产类别。结果再次表明,数字资产通过工具进行投资的意愿高于已建立的资产类别。

通过结果也可以发现,机构投资者似乎对投资特殊的AIF尤其感兴趣,无论是开放式AIF还是封闭式AIF。启动特殊AIF投资类型的监管和技术框架已经存在。预计在不久的将来,第一批资本管理公司很可能会进入数字资产的“竞技场”,并将启用特殊AIF的启动/管理模式。

在这项调查中,有一大部分受访者表示他们打算通过ETF投资数字资产。但是,现在的UCITS法律框架尚不允许数字资产ETF。也许未来因为市场需求的强劲,监管框架的发展,未来可能会推出ETF。

同时,除了在各种类型的数字资产中分散风险之外,受监管的投资工具还提供了建立信任投资关系的机会。

机构投资者的运作方式与私人投资者不同。在投资数字资产时,机构投资者通常受到复杂的监管框架和受监管的金融基础设施的约束。

因此,受全面监管并作为机构投资者投资的试验和测试的基金工具,可以极大地促进机构投资者更广泛的接受和扩大投资范围。

结论三:合规和安全问题阻止了剩余三分之一的机构投资者投资数字资产

在当前的市场环境下,大约三分之一的机构投资者仍然不愿意投资数字资产。大多数调查参与者表示,合规性和安全性问题阻碍了他们投资数字资产。其原因当然是尽管数字资产的接受度和普及度越来越高,但并没有对数字资产进行统一和全面的监管。

此外,数字资产在市场上仍然是新事物,在反和恐怖主义融资方面获得监管机构和机构的充分信任。大约一半的受访者表示,缺乏监管会带来不确定性,并且是建立数字资产持续兴趣的障碍。

这种适度的克制是可以理解的。同时,也有了另外一个不投资的原因:监管举措和市场基础设施缺乏导致的。

数字资产崛起——市场参与者的早期定位为利用先发优势铺平了道路

这项市场调查清楚地表明,机构投资者将数字资产作为另外资产类的兴趣正在增加,而且这种趋势在未来几年可能还会加速,但是有一定的关键性命题需要遵守:

1.数字资产已在机构投资者的市场上站稳脚跟。由于市场环境逐步受到监管,对投资数字资产的监管担忧变得越来越不重要,未来几年投资兴趣将显着增长。

2.机构投资者的服务和产品组合将越来越多地包括数字资产,为这一新资产类别的快速采用提供了竞争优势。

3.直接投资是首选,但机构投资者面临一定挑战。特殊的AIF在知名结构内提供投资机会,并将在短期或中期在数字资产领域发挥更大的作用。

4.对资产类别“数字资产”的考虑以及早期的适当定位为所有相关市场参与者提供了竞争优势。

标签:数字资产RETSETGET数字资产合法吗secret币币交易AssetMantletogetherbnb艾米莉攻略双人互动

WeiDai是中本聪之后就比特币接触的第一批人之一,他是“LessWrong”的经常性贡献者。哈尔·芬尼也是这样的人,他是中本聪之外第一个进行比特币交易的人.

北京时间9月13日消息,据DuneAnalytics统计数据显示,以太坊Layer2网络Arbitrum的资产桥TVL已突破21亿美元,其7天的TVL增长率超过了3200%,而在同期.

北京时间2021年8月27日20点50分左右,以太坊突然出现分叉。我们通过分析Geth的代码版本修改和这笔造成分叉的交易厘清了以太坊分叉的根本原因:Geth旧版本在处理预编译合约调用时,并未考虑.

据Cointelegraph消息,9月1日,区块链研究公司Chainalysis发表报告表示,位于东欧地区的加密货币地址在非法活动中的曝光率仅次于非洲.

当NFT以数百万美元的价格出售时,许多旁观者想知道为什么。岩石的代币化JPEG如何具有任何价值?事实证明,原因可能并没有那么有争议.

巴比特讯,9月14日,据BlockSec安全团队表示,BlockSec预警系统发现以太坊交易平台Nowswap和Nimbus均遭受了攻击,分别损失了超100万美元和近5000美元.