随着去中心化交易所流动性挖矿的兴起和 DeFi 代币价格的暴涨,以太坊区块链又双叒叕堵了。根据 etherscan.io 的数据,以太坊网络推荐的 Gas 费用已经达到 330GWei(8 月 3 日数据),平均交易费用突破 6 美元,创下历史新高。

于此同时,赫赫有名的明牌“巨鲸”——灰度投资公司(Grayscale Investments)本周还在美国 CNBC 电视台投放了加密货币宣传片,该宣传片接下去还将会在 MSNBC、FOX、FOX Business 等电视台轮番播出。

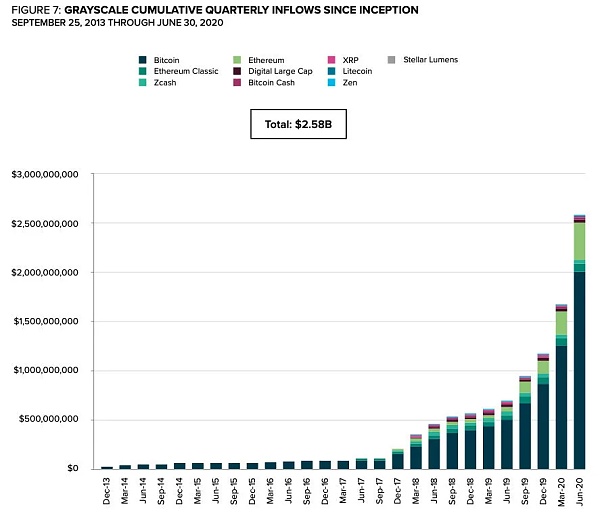

在灰度公司刚刚发布的 2020 年 Q2 报告中,统计数据显示第二季度一共有?9.058 亿美元的场外资金流入到灰度旗下的加密货币信托产品中。

截至今年上半年,灰度的加密货币信托产品总价值已经达到 25.8 亿美元(由于币价上涨和7、8月份的新资金流入,写本文时已经突破 40 亿美元了),其中持有的?BTC 数量超过了 40.85 万枚,ETH 数量超过 198 万枚。

图:截至今年上半年,灰度的加密货币信托产品总价值已达到 25.8 亿美元

为什么会有那么多资金通过灰度公司,而不是直接从市场上购买加密货币呢?灰度公司如何保管这些比特币?将来灰度公司会不会带头砸盘?

今天,矿矿就给大家介绍下灰度投资公司这只巨鲸,以及它旗下的加密货币信托产品。

灰度投资公司的雏形是私募股权交易平台 SecondMarket 公司旗下的一只比特币投资基金。2014 年,SecondMarket 公司创始人 Barry Silbert 将这只比特币投资基金从原公司中脱离出来,成立了灰度投资公司(Grayscale Investments)。

西班牙一公司推出“基建元宇宙”计划:金色财经报道,西班牙费罗维亚尔公司本周展示了其“基建元宇宙”计划,该计划能够在构建基础设施之前对其进行数字化。目前,该公司正在不同业务部门开发10多个该领域的项目。这些元素的开发得到了微软或联合软件公司等行业标杆的合作支持。[2022/10/2 18:37:42]

2015 年,灰度投资公司被归并到新成立的数字货币集团(Digital Currency Group,简称DCG)旗下。DCG 不仅仅专注于数字货币和区块链的投资,同时也是一个初创企业的孵化器。DCG 旗下除了灰度投资公司外,还有加密货币场外交易经纪商 Genesis、区块链新闻资讯网站 CoinDesk 两家子公司,以及投资的 150 多个其他区块链公司/项目。

经过多年的发展,灰度投资公司已经成为全球最大的加密货币资产管理公司,旗下的加密货币信托规模截止发文时已经达到 40?亿美元。

2013 年,创始人 Barry Silbert ?说服了 SecondMarket 公司的董事会,拿出一部分资金成立了名为 Bitcoin Investment Trust 的比特币投资基金,这只基金就是灰度投资公司比特币信托(Grayscale Bitcoin Trust)的前身。

直到 2017 年 9 月,灰度投资公司的比特币信托基金才开始出现爆发式增长。现在,它已经成为全球最大的比特币投资信托基金,拥有的比特币数量超过 40.85 万枚,将近比特币总量的 2%。

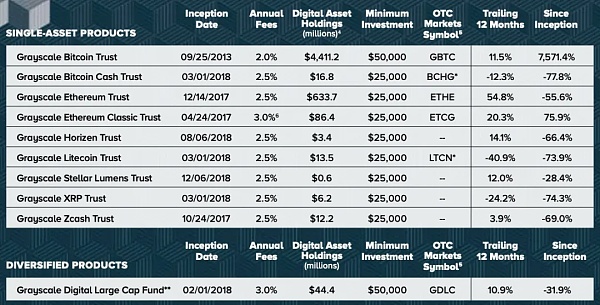

除了比特币信托基金,灰度投资公司还推出了?BCH、ETH、ETC、Horizen、LTC、XLM、XRP、ZEC 的信托基金,以及包含主流币种的复合型加密货币信托基金(Grayscale Digital Large Cap Fund)。

Yearn机池新增支持Synthetix代币SNX:DeFi项目yearn.finance(YFI)宣布其机池新增支持合成资产协议Synthetix代币SNX。Yearn团队表示,质押SNX代币的用户将不必手动认领代币操作,Yearn将会自动处理并分批帮助用户认领代币,以降低Gas费用。另外,用户在撤回其SNX代币时可直接取回其SNX,或转换为ETH、WBTC、DAI、USDC和USDT。[2021/5/21 22:29:14]

图:灰度投资公司的信托产品

灰度的加密货币信托产品,购买形式可以分为:资金出资与实物出资。

资金出资,指的是投资者直接支付现金给 DCG 旗下的加密货币场外交易经纪商 Genesis Global Trading,Genesis 收到付款后,按照市价兑换成指定的加密货币(如 BTC、ETH 或者其它),然后再将这些加密货币交付给灰度投资公司,灰度投资公司收到加密货币后,将其托管到 Coinbase Custody,同时发行对等的 GBTC、ETHE 或者其它加密货币信托份额。

GBTC 代表的是灰度投资公司的 BTC 信托,一份 GBTC 为 0.00095744BTC,截止目前,灰度已经发行了 4.27 亿份 GBTC;ETHE 代表的是灰度投资公司的 ETH 信托,一份 ETHE 为 0.09355650ETH,截止目前,灰度已经发行了 2151 万份。

除了资金出资外,灰度投资公司还允许实物出资。

实物出资,指的是投资者直接将加密货币(如 BTC、ETH 或者其它)交付给灰度投资公司,换取 GBTC、ETHE 或者其它加密货币的信托份额。

此外,灰度投资公司的以下几款加密货币信托产品已经上线二级市场交易平台(比如 OTCQX),投资者只要有一个美股账户,就可以直接通过这些二级市场购买(包含溢价):

灰度比特币信托(代码:GBTC)

灰度比特币现金信托(代码:BCHG)

灰度以太坊信托(代码:ETHE)

灰度以太坊经典信托(代码:ETCG)

灰度莱特币信托(代码:LTCN)

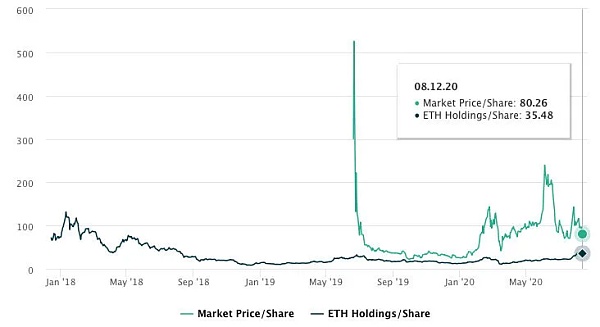

灰度投资公司的信托产品包含了非常高的溢价(相比于直接去市场购买加密货币)。举个例子,以太坊信托基金(ETHE)的溢价率高达 126%:

图:Grayscale 以太坊信托基金的溢价

灰度投资公司的比特币信托 GBTC 的溢价也长期维持在 18% 左右。

这么高的溢价率,为什么还有人买呢?

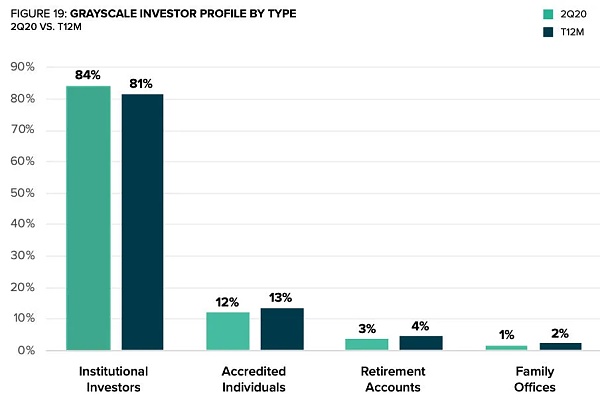

我们先看下灰度信托产品的客户画像:根据刚刚发布的 Q2 报告,机构投资者占到了 80% 以上,其次才是合格的投资者、养老金账户以及家族办公室(专为超级富有的家庭提供全方位财富管理的机构)。

图:灰度信托产品的客户以机构投资者为主

灰度投资公司每季度会在一级市场对合格的投资者和机构用户开放私募,允许他们通过现金或加密货币的形式入金到信托(最低额度 5 万美元)。

灰度投资公司的加密货币信托产品,为机构用户购买加密货币提供了便利。在美国,机构用户如果直接去市场购买加密货币,会受到很多法律法规的限制,异常繁琐。灰度的加密货币信托产品,相当于合规的证券,在购买上更加方便,购买信托产品也相当于间接持有了加密货币,而且还不需要自己去转移、存储加密货币,也不用担心存储不当导致加密货币被盗。

灰度投资公司的所有信托产品,每年都会收取一定比例的管理费。

其中,BTC 信托的费率最低,为每年 2%;ETC 信托和包含主流币种的复合型信托费率最高,为每年 3%;其他加密货币信托产品的管理费为每年 2.5%。需要注意的是,灰度投资公司收取的管理费已经包含了 Coinbase Custody 的加密货币托管费用(每年 1.2%)。

图:灰度投资公司的信托产品每年的管理费

按照目前的信托规模,灰度投资公司每年收取的管理费已经超过了 5000 万美元,这可是一块非常大的香饽饽。

灰度投资公司目前拥有 40.85 万枚 BTC,198 万枚 ETH,很散户投资者在羡慕的同时也非常担心将来灰度会不会带头砸盘。

目前阶段其实大可放心,因为灰度的信托产品目前还不支持赎回加密货币。

灰度的信托产品在性质上属于证券,受美国证券法和证券交易法的约束,证券在发行之后需要有 6 个月或 1 年的锁仓期,锁仓期过后才能在二级市场上公开买卖。灰度的 GBTC 锁仓期为 6 个月,ETHE 为 1 年。

根据灰度的官网介绍,目前灰度投资公司还没有取得让投资者赎回加密货币的相关资质。也就是说,即便投资者购买的 GBTC 或者 ETHE 过了锁仓期,也不能向灰度投资公司要回对应份额的 BTC 或者 ETH 现货。

不能赎回加密货币,不就成为“单机版”的游戏了吗?那么,投资者如何退出呢?

如果要退出,等锁仓期过后,投资者可以在二级市场交易平台(比如 OTCQX)将 ?GBTC 或者 ETHE 等信托产品卖出。

因为不支持赎回加密货币,所以目前阶段完全不用担心灰度投资公司的信托产品投资人会带头砸盘。灰度每卖出一份信托产品,就相当于锁仓了一份对应的加密货币,减少了流动性,对市场而言是实实在在的利好。

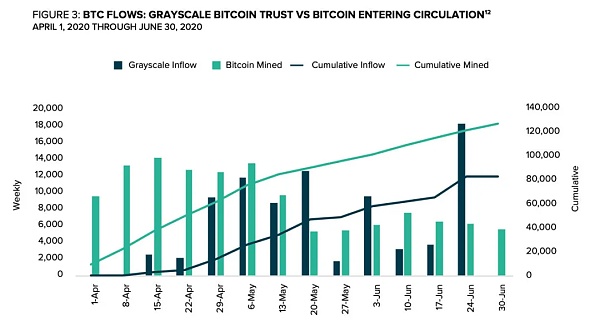

根据 Q2 报告,比特币区块奖励减半后,流入到灰度信托产品的比特币数量,已经超过了新挖出的比特币数量。所以,请珍惜你手中的每一枚比特币。

图:流入灰度信托的比特币数量 VS 新挖出的比特币数量

部分参考资料:1、Grayscale Digital Asset Investment Report 2020-Q22、《灰度ETHE溢价900%却难套利,证券法114规则下,锁仓12个月是根源》

去中心化金融(DeFi)市场很可能在今年蓬勃发展,但与中心化的大佬们相比,它们仍然是微乎其微。 有几件事仍然阻碍着DeFi成为未来的金融基础。DeFi从本质上来说,普通人使用起来并不容易。即使是热心的加密交易者也对一些新的DeFi协议的复杂性感到困惑。

随着加密市场的发展,期货合约交易市场的热度愈发高涨,进入到2020年,各家交易所纷纷开始布局合约赛道,再次掀起了合约产品的热潮。行情低迷的时候,市场资金量不足,投资回报率低下,合约无疑是最好的投资产品(虽然风险高)。而在行情走高的时候,主流币普涨,市场资金更加集中在主流币上,合约交易热度进一步推高,这也是为什么合约交易才是真正的兵家必争之地。

各级别性质:日线-上涨,4小时-上涨,1小时-上涨 截图来自OKEX BTC/USDT永续合约1小时图:对于行情从两个角度来说,一个角度是客观的走势状态以及根据客观走势所制定的应对策略,另外一个角度是基于经验的主观预判。

事件 黑客勒索及其他攻击 传统的勒索软件攻击以及通过系统漏洞远程控制受害者系统的攻击,是7月至今发生的黑客勒索攻击事件中的主要攻击方式。

DeFi社区瞩目的YAM最终宣布失败了。 8月13日,Yam Finance发现弹性供应调整合约存在漏洞,导致弹性供应调整(rebase)时铸造大量额外的 代币——目前已产生大约 50 万美金的yCRV。Yam Finance团队紧急呼吁Yam代币持有人委托手中代币,投票通过紧急提案修复漏洞。

作为进行数字资产交易的基础性入口,OTC一直是很多普通用户关注的领域,如何安全获得数字资产,减少因被黑产、黑金感染而造成“冻卡”更是很多人十分关注的重点。