2023?年?4?月,香港交易所官方发布了一份名为《ETF?与全球金融市场虚拟资产生态圈的发展》的研究报告。

作为国内乃至全球金融市场都极具影响力的证券交易所,港交所对虚拟资产的研究和实践都具备较强的代表性和参考性,某种程度上甚至能够反映传统金融对于加密世界的态度,以及可行合规的参与方式。

其中,ETF?作为一种跟踪“标的指数”变化、且在证券交易所上市交易的基金类型,也可以将虚拟资产作为标的,从而合规的推出”虚拟资产?ETF“---这也是目前港交所与数字货币产生联系的重要方式。

而在这份报告中,讨论的话题不仅限于?ETF?产品概念本身,更涵盖了全球虚拟资产及其监管制度的发展、世界各地虚拟资产?ETF的市场表现、香港本土加密政策演变及香港?ETF?产品现状等诸多内容;其数据之全面,资料之翔实,都让我们觉得香港已经做好了拥抱加密世界的准备。

深潮研究院对该报告了进行了适当的精简、排序和解读,将其中的核心观点提炼出来供大家参考和学习。

一、士别三日:从极客实验到另类资产,规模、波动与政策一览

*编者注:原报告的第一部分花了相当长的笔墨来介绍Web3.0?的概念以及加密资产的类型和分类,这部分已被我们去掉,直接进入其关于市场洞察的干货部分。

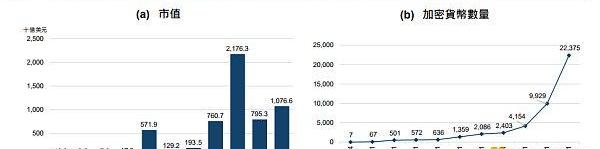

总量上:加密市场最近?3?年的市值规模的扩大,或是逐渐引起港交所关注的原因:

虚拟资产的市值已从2013年的103亿美元增长至2023年1月的10,?766亿美元;

加密货币的数量则从2013年4月的7种大幅增加到2023年1月底的22,?375种;

港交所多位高管离职 有人进军数字货币交易所:根据腾讯新闻《潜望》一文信息,港交所在2019年年中公布的12位管理层名单中,至今已经有6位出现变动,包括法律顾问马颖欣、风险总监纪利恒、发展科主管李刚、上市科主管戴林瀚、人力资源主管周绮华、联席总裁罗力、上市科联席主管史琳,他们已经或者有信息显示计划离职。其中史琳对外公布新去向为香港数字货币交易所,这是此前曾在港交所任职中国客户关系及市场推广部主管的高寒发起的一家创业公司。[2020/9/22]

全球持有虚拟资产的人数由2022年1月的3.06亿人上升至2022年12月的4.25亿人。

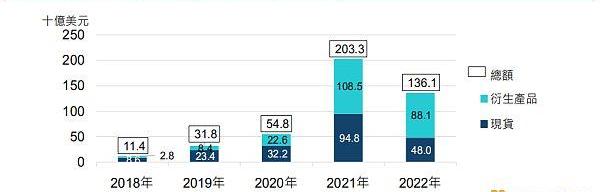

结构上,加密资产的持有者增加,且交易结构上衍生品的比重逐渐扩大:

平均每日成交金额从2019年的318亿美元增至2022年的1,?361亿美元;

现货的平均每日交易金额于同期从234亿美元增长了105%?至480亿美元,相等于纽约交易所和纳斯达克交易所上市股票同期的平均每日成交额总和的?21%?左右;

加密衍生品交易在?2021?年的交易额超过了现货的交易额,?2022?年衍生品交易额几乎是现货的?1?倍。

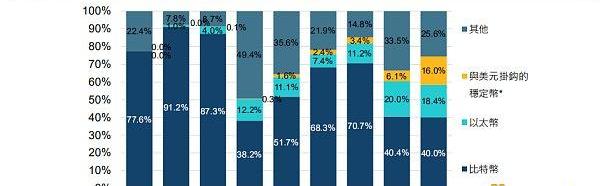

比特币、以太坊、稳定币和其他加密资产的市值结构变化:

动态 | 港交所董事总经理Cindy Chen离职 曾负责区块链相关业务:港交所董事总经理Cindy Chen已离开了公司。Chen于去年12月加入港交所,负责交易后业务发展,其在发给彭博社的短信中证实了自己的离职,但拒绝就自己的下一步动向置评。据悉,在港交所就职时,其职责包括帮助港交所建立一个基于区块链的结算系统,使国际投资者更容易交易中国上市股票。(彭博社)[2019/11/9]

比特币的市值呈现缩小趋势,但依然是中流砥柱;

以太坊的市值逐渐扩大,同期稳定币也呈现出相同特征;

图中逐年看趋势更加明显

加密资产逐渐成为”另类“投资选择,相对于主流投资波动极大,收益不稳定:

比特币的年度化价格波幅的高低位介乎2020年至2022年间的22.9%?与2014年至2016年间的185.9%?之间;

标普500指数则介乎12.8%?至25.4%?;

随着时间推移,比特币的年度化波幅有下行之势

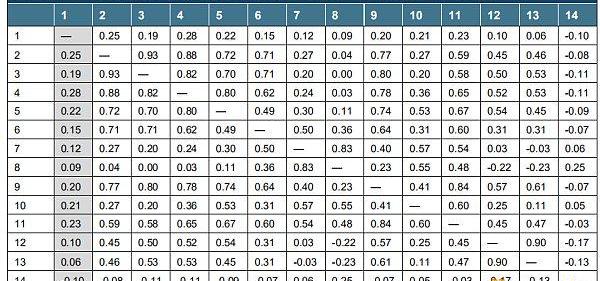

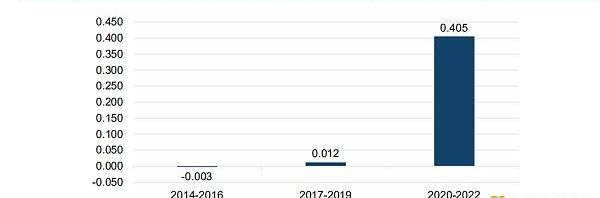

“另类”与“主流”之间,相关性到底如何:

2015年至2022年1月期间,虚拟资产与其他主要资产类别的指数回报之间的平均相关系数为0.15%?

动态 | 港交所回应称报道有误 李小加从未说过三大矿机厂商不满足“上市适应性”:1月25日,互链脉搏向香港交易所求证有关消息。香港交易所企业传讯科助理副总裁钱杰表示,“在达沃斯论坛上,李小加总裁并未评论矿机商的上市申请,他只是向记者陈述了一下香港上市审批的大原则,即所有上市申请都必须符合‘上市适应性’这个大原则,也就是说(企业)上市的业务必须是适合上市的,包括经营的可持续性、符合监管要求等。”钱杰进一步称,有些媒体报道有误,李小加从未说过这些矿机商不满足上市适应性要求的话,这是媒体自己的推测,并非我们的评论。[2019/1/25]

相关性可能随时间而变化:标普500指数与比特币价格的每日回报之间的相关系数由2017年至2019年间的0.012上升至2020年至2022年的0.405?;

可能因为传统金融机构对虚拟资产的投资逐渐加码,造成了相关性的增加。

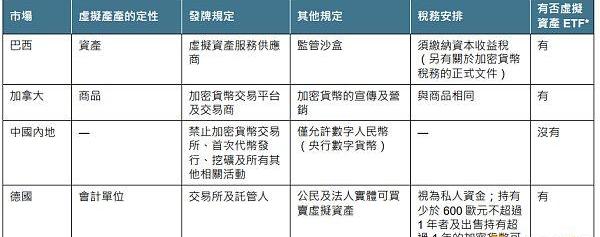

全球监管制度各异,有些地区形成了投资虚拟资产的合规?ETF:

声音 | 港交所首席经济学家:ICO监管原则陆续出台 实际上反映了监管的一致性原则:据界面报道,港交所首席经济学家巴曙松在2018中国深圳FinTech(金融科技)全球峰会作了题为《金融科技运用和监管框架讨论》的演讲。巴曙松表示,监管机构开始意识到针对面向不同类型的金融服务要遵循“一致性监管原则”。只要从事相同的金融业务,以及销售、金融交易、融资行为,就需要对照已有金融相关行为进行监管,避免整个金融体系出现套利现象。最近ICO监管原则陆续出台,实际上反映了监管的一致性原则。界定了ICO作为证券发售的主要特征,并遵循现有证券相关监管条例。

这其中的逻辑一是判断ICO持有人是否被赋予股东的权力,比如在公司清盘时是否参与剩余资金的分配。二是ICO是不是一种债权证明,发行人可以按照指定的日期或赎回时向持有人偿还投资本金及支付利息。三是持有人会参与分享项目投资人的回报,ICO就有可能被视为“集体投资计划”的权益。[2018/12/25]

二、合规之路:虚拟资产ETF的全球趋势、相关性与市场表现

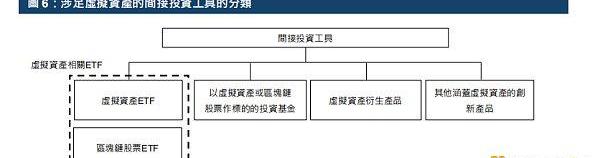

进入虚拟资产市场的所有渠道,已被港交所完全归纳:

直接渠道:通过加密货币经纪或加密货币交易所买卖加密货币,或?ICO;

间接渠道:投资区块链公司的股票、加密货币期货+ETF与其他基金

动态 | 港交所发布报告探讨区块链 强调监管一致性原则:香港交易所首席中国经济学家办公室和创新实验室发布研究报告《金融科技的运用和监管框架》,探讨了区块链和人工智能等金融科技如何影响全球交易所市场。研究报告摘要中称,在金融科技发展的新时代,全球各大交易所均在积极探索如何应用金融科技提升系统和服务。但从现有的技术发展成熟度来看,大部分的金融科技主要运用於银行业、互联网金融和数字货币方面,较少涉及到在证券行业的运用,能够结合具体的证券业务模式给出落地方案的则较少。一般认为,区块链技术和智能投顾等人工智能技术,相信在交易所层面的运用可能性最高。报告也探讨了基於监管一致性原则。监管一致性原则是指只要从事相同性质的金融业务,就接受同样的监管。无论是在虚拟的还是真实的环境下提供的金融服务,都基於同一法律框架管理,确保公平竞争并防止监管套利。需要依据一致性监管要求,将智能投顾,以及数字货币和数字基金的发行纳入现有证券监管框架。同时,监管框架也应根据形势发展,不断创新以应对金融科技中可能出现的监管漏洞。[2018/10/19]

港交所认为间接渠道中的ETF更安全、更合规、风险更可控。

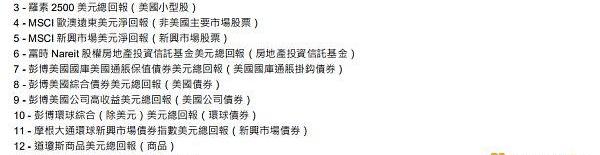

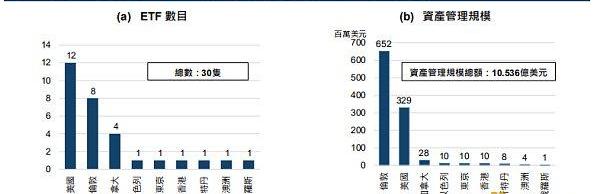

全球资本市场上已有的ETF基金及其市场表现:

于2022年11月底,加拿大、巴西、美国及澳洲多个市场共有40只虚拟资产ETF,涉及资产管理规模总额达24亿美元;

虚拟资产?ETF的特征及目前市场规模:

产品本身:实物ETF——持有实物虚拟资产;虚拟ETF——持有期货合约;

标的类型:BTC+ETH是主流,同时也有DeFi?指数;

管理策略:”只限长持“、”期权组合“、”反向策略“、”加密货币指数“

规模和数量上,北美和英国走在前列。

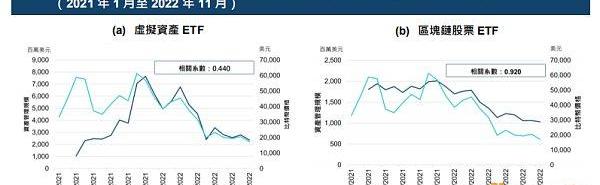

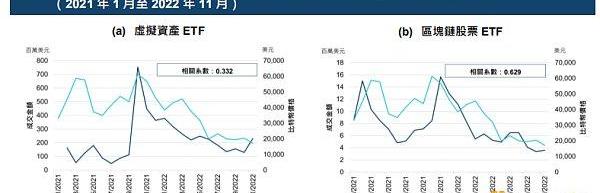

意料之中——ETF与比特币价格存在一定相关性:

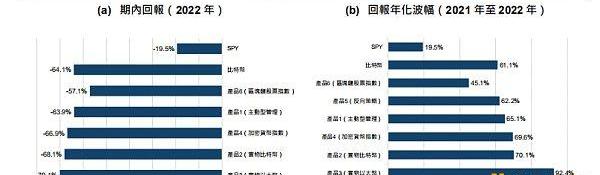

不同管理策略的代表性ETF:

ETF的回报率与传统证券市场和BTC之间的相关性结论:

虚拟资产ETF与比特币的每日回报相关性较高,但与所研究的SPDR标普500指数ETF的相关性则只是中等;

区块链股票ETF与SPY和比特币的每日回报之间的相关性均属中等,而与比特币价格回报的相关性稍高;

结论:相较于传统股本证券投资,虚拟资产ETF可有助实现投资组合多元化,而区块链股票指数ETF亦然

虚拟资产?ETF的波动性:风浪越大鱼越贵,但你能否经受住风浪?

ETFVS非上市基金:

相较於非上市基金,ETF往往更具成本效益;

ETF的流动性和透明度都较非上市基金高;

ETF可于交易所的交易时段内任何时间买卖;

ETF的持仓资料通常会每日更新,而非上市基金的资料则不常披露

三、香港态度:本地ETF的监管、实践与未来决心

1.香港在市场制度结构及政策取得重大进展:

2021年投资者经海外平台买入100亿港元虚拟资产基金,比2020年的800万港元增加不少;

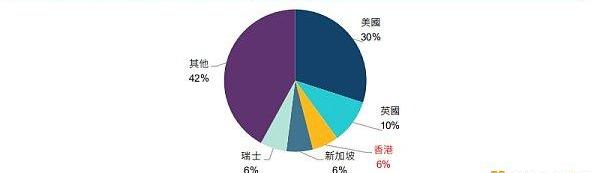

香港在基金管理人的数量上名列第三,拥有全球6%?的加密对冲基金经理;

2.监管框架形成的历史梳理:

2018?:证监会推出其虚拟资产监管框架;规定加密资产客户「仅限于专业投资者」。这些客户包括获证监会发牌的交易平台、STO及虚拟资产基金的客户。

2022年1月:证监会和香港金融管理局发布《有关中介人的虚拟资产相关活动的联合通函》,容许证券经纪及银行为其客户提供虚拟资产交易服务。

2022年10月:证监会时任副行政总裁演说,就虚拟资产期货ETF的发行及STO的事宜提供指引。财经事务及库务局发表《有关香港虚拟资产发展的政策宣言》,勾划了多个试验计划:

????(?1)为2022年香港金融科技周发行NFT

????(?2)绿色债券代币化——让政府绿色债券发行代币化,供机构投资者认购

????(?3)数码港元

2023年2月:证监会就虚拟资产服务供应商的新发牌制度详情发布咨询文件。内容包括散户投资者买卖虚拟资产的产品类型及条件,例如市值、流动性及其他准则的要求,意味着香港的金融服务业有机会将其虚拟资产业务扩展至散户投资者。

2023年6月:对虚拟资产服务提供者实施新的发牌制度。

*编者注:更多法规制度可以查看报告原文。

3.香港推出的亚洲首批虚拟资产?ETF:

2022年12月16日在香港交易所上市?2?只ETF:比特币期货ETF+以太坊期货ETF;

2023年1月,香港市场再有第三只虚拟资产ETF上市;

采用主动型管理策略,相关资产是在CME交易的标准化、现金结算的期货合约;

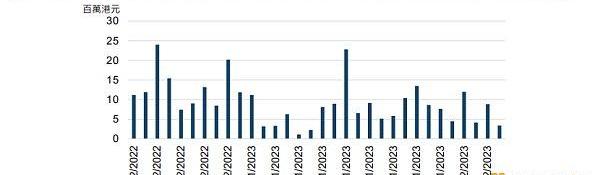

ETF的平均每日成交额约为?930?万港元。

投资者通过买卖虚拟资产ETF入市简便,不像直接买卖虚拟资产须有另一个专用交易账户及加密钱包。

反映当局对发展香港虚拟资产生态圈的决心,以及市场对相关产品的需求。展望未来,预期香港市场会推出更多的虚拟资产主题式ETF及其他虚拟资产产品。

四、结语

在Web3.0与区块链技术发展的推动下,虚拟资产在金融体系中成为越来越重要的一环。针对虚拟资产的监管制度也在不断演进,力求在市场发展与金融稳定之间取得平衡。

现时,投资者可通过加密货币交易所或经纪直接进行虚拟资产交易,又或通过投资基金等间接途径涉足虚拟资产。

全球市场上已经推出了形形式式的虚拟资产ETF,供投资者捕捉加密货币及上市区块链公司的投资机遇。

香港市场作为拥有稳健监管制度的国际金融中心,已然一切就绪,准备好把握虚拟资产发展所带来的潜在机遇。现时香港已设立了基础性的监管制度,帮助香港虚拟资产生态圈健康发展,亦已有首批虚拟资产ETF上市,作为相关产品创新的起步点。监管制度上的不断改善,预期会有助香港市场虚拟资产生态圈的发展。

标签:NFT虚拟资产ETFETHSNFT价格如何看待虚拟资产DOGETF币Ethereum Privacy Machine

撰文:TypusFinance 前言 当我们建立Typus时,我们经常被问到「为什么使用Move语言?」或「为什么选择Sui?」.

DeFi数据 1、DeFi代币总市值:498.38亿美元 DeFi总市值及前十代币数据来源:coingecko2、过去24小时去中心化交易所的交易量23.

原文:《早期探索:NFTFI衍生品赛道及项目盘点nftperp、tribe3、putty等》 作者:Maverick 注:本文撰写于2月14日,一些数据可能出现延迟过去一个月.

作者:Biteye核心贡献者LouisWang 同源 如果说有什么方向是用Web3的手段能做得比Web2好的,社交一定算一个。我们的朋友之所以能分享让我们感兴趣的内容,是因为他们真切地了解我们.

撰写:Ignas 本文将介绍一些最新的加密货币投资动态,并重点关注一些处于种子轮阶段的项目,它们的发展前景备受关注。加密货币领域一直以来都备受关注,而最近几年DeFi领域更是呈现出爆炸式增长.

当下,zkSync生态系统正准备迎来爆发式增长,而现在正是加入的最佳时机。随着更多的去中心化应用程序基于zkSync生态系统展开,这个生态系统的潜力也将进一步扩大.