本文来自:TheDeFiInvestor

编译:Odaily星球日报Azuma

本文内容系TheDeFiInvestor推文的编译与补充,并不代表?Odaily星球日报的观点,也不构成投资建议,还请大家自行分析判断。

DeFi又迎来了收益耕作的好季节。

如果你正在寻找稳定币以及主流资产的高收益机会,请不要错过这篇thread,我将在接下来分享一些不错的DeFifarming?方案。

DeFi平台Grizzly.fi在社区启动仪式上筹集2600万美元:金色财经报道,DeFi加密平台Grizzly.fi在社区博览会启动仪式上,已经募集了2600万美元。该公司采用的创新发布策略吸引了许多知名的DeFi投资者。Grizzly.fi平台经过18个月的开发、规划和建立伙伴关系后正式上线。此外,Grizzly.fi在2021年9月宣布与瑞士加密谷协会合作。Grizzly.fi团队将继续建立他们的生态系统,以加速DeFi的大规模采用,并改善他们的产品供应。(prnewswire)[2022/8/9 12:10:51]

需要特别申明的一点是,在DeFi世界中进行yieldfarming不可能完全脱离风险,智能合约漏洞、rugpulls、无常损失……这些潜在的风险会永远存在。你应该做的是正视风险,并正确地管理风险——分散资金,不要把鸡蛋都放在一个篮子里。

数据:DeFi锁仓量为1695亿美元:金色财经报道,据Debank数据,当前DeFi全网锁仓量(TVL)达1695亿美元。目前锁仓量最多的三个协议分别是:1.Maker(184亿美元)、2.Curve(177亿美元)、3.PancakeSwap(151亿美元)。[2021/11/14 6:50:48]

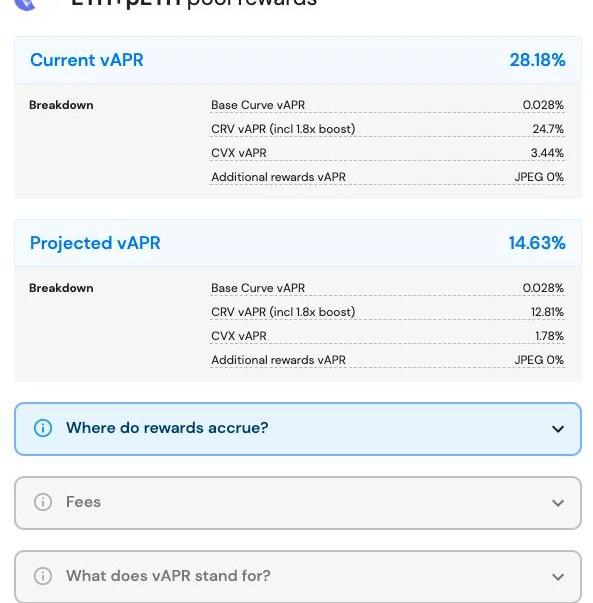

1.ConvexFinance,pETH-ETHpool

pETH是一种由JPEG'd?Protocol?发行的ETH衍生资产。用户可在JPEG'd?Protocol上抵押自己的NFT并借出pETH,从而释放其NFT价值的流动性。

当前,如果你在pETH-ETH池中的存入流动资金,并将相应的LPs代币质押在ConvexFinance上,即可获得28%的APY奖励。

瑞士电信巨头推出用于DeFi数据的Chainlink节点:瑞士电信提供商Swisscom将推出Chainlink预言机节点,为去中心化金融 (DeFi) 提供数据。Chainlink表示,瑞士电信是第二家进入DeFi的电信公司。德国最大的电话公司德国电信已经是Chainlink的主要数据提供商之一。

Swisscom总部位于伯尔尼附近的伊蒂根,由瑞士政府持有51%的股份,拥有约19,000名员工。这家瑞士公司的数字资产部门将负责该计划,并确保预言机节点不断将数字资产价格数据输入Chainlink网络。(Coindsek)[2021/8/5 1:37:23]

LollipopSwap创始人:中心化交易所对DeFi感到恐惧,笨拙地借机推广平台币:Defi项目LollipopSwap创始人在Medium表示,中心化交易所对于DeFi感到恐惧,并尝试通过挖矿模式推销他们的平台币和平台稳定币。据悉,Lollipopswap已于9月8号9点正式开放新的流动性挖矿池,包括DAI-ETH、UMA-ETH、COMP-ETH、LEND-ETH、YFI-ETH、SUSHI-ETH、LINK-ETH和BAND-ETH。[2020/9/10]

由于pETH的价格锚定ETH,所以该池基本没有无常损失风险。

该池的主要风险在于,由于pETH的价值由用户抵押的NFT所支撑,所以当作为抵押品的NFT价格大规模崩溃时,JPEG'd?Protocol如果未能有效清算则将产生坏账。这一可能性并不高,但如果发生这种情况,pETH可能会脱离锚定。

2.Vela,VLP

自上个月上线以来,去中心化衍生品交易所Vela的交易量已超出了所有人的预期。

VLP是Vela上的流动性凭证代币,可使用USDC铸造生成。VLP铸造者将会基于Vela的交易量获得奖励,目前的质押APY大于120%?,其中包括??60%的平台费用收益和10%的资金费率收益。

需要注意的是,由于Vela的运行机制本质上是在撮合交易者与流动性提供者对,所以如果交易者总是获胜,VLP质押者将会蒙受损失。不过,只要平台的交易量保持高位,VLP都会是一个不错的USDC生息机会。?

鉴于Vela团队已预告了接下来的一连串动作,该平台的交易量有望继续增长。

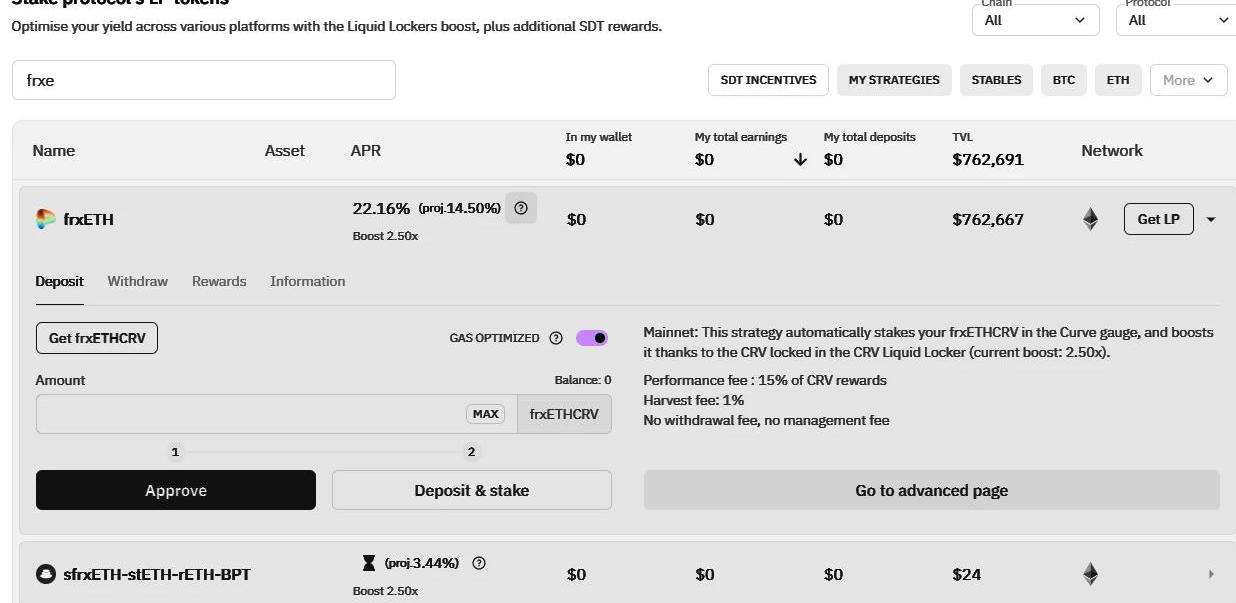

3.StakeDAO,frxETH

这是ETH的另一个高额收益机会,年化收益率约为22%?。

frxETH是由FraxFinance推出的的流动性质押衍生代币,其收益主要来源于FraxFinance利用手中的巨额veCRV投票权,在Curve流动性池内争取到的?CRV激励。

如果你将frxETH存入StakeDAO,该协议会将其存入Curvegauge,,并通过锁定在CRVLiquidLocker中的CRV来进一步提高激励。

根据DeFiLlama的数据,该池在过去30天内平均APY为15%?。

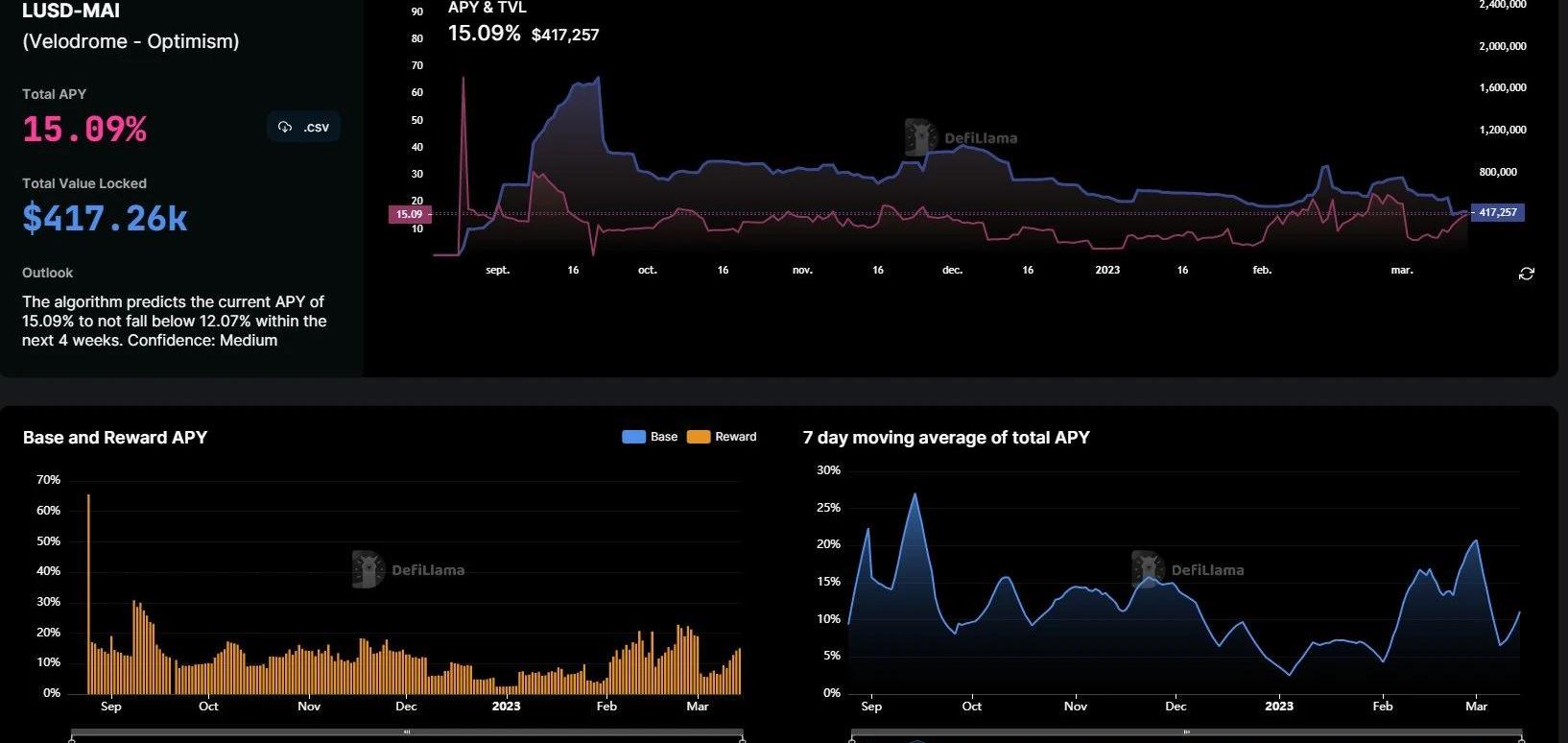

4.?Velodrome,LUSD-MAIpool

过去几天的闹剧证明了一件事情,那就是我们需要真正去中心化的稳定币,而不是依赖于USDC等中心化稳定币。LUSD?和?MAI均属于此类,其中LUSD仅可通过抵押?ETH铸造生成。

当前,该策略的收益率为17.5%?,过去7天的平均APY则为14%?。没有前几个那么高,但至少?LUSD?和?MAI作为稳定币似乎是“稳定”的。

这便是我近期所整理的,随着时间推移已被证明相对安全的一些高额收益机会。

原文作者:@Ryanqyz_hodl原文来源:SevenUpDAO 摘要: (?1)估值:与OP比较,使用FDV相对估值,SARB的价格应在2.088左右.

上周末,市场因美国银行界可能发生的系统性危机而受到冲击。伴随硅谷银行正式破产,其客户之一Circle的USDC部分质押品存在损失可能,随之?USDC?脱钩.

3月22日,巴黎区块链峰会,Bitget高调宣布向多链钱包BitKeep投资3000万美金,取得控股权。在众多交易所纷纷裁员收缩的当下,Bitget的激进扩张成为熊市中的一道风景.

昨天,英伟达黄仁勋演讲中三次强调这是“AI的iPhone时刻”,是切勿错过的决定性时刻。是的,从OpenAI发布GPT-4,到百度发布文心一言,再到微软发布Office的AI助手Microsof.

前言 密码学当中的零知识证明技术在web3世界有着广泛的应用,包括进行隐私计算、zkRollup等等。其中Layer2项目FOX所使用的FOAKS就是一个零知识证明算法.

撰文:AzeemKhan编译:aididiaojp.eth,ForesightNews公共产品和新所有权模式的结合将推动互联网的下一次迭代.