文/Ignas,DeFi研究员;译/金色财经xiaozou

TerraUST的崩溃给去中心化的稳定币生态系统蒙上了一层阴影。

然而,DAI、FRAX、LUSD和sUSD却经历了加密货币史上最动荡时期而存活下来。

随着AaveGHO和CurvecrvUSD等后来者的加入,加密领域也出现了更多创新。

现在,在监管机构对BUSD和整体加密货币实施全面打压的情况下,DeFi稳定币的看涨理由如下。

MakerDAI的看涨理由

DAI是最成熟和使用最广泛的去中心化稳定币。

DAI的市值为50亿美元,是FRAX的5倍,是LUSD的22倍。

DAI还有来自各方面的货币溢价,例如现货流动性、经时间成功验证的美元挂钩、对诸多DeFi协议的支持,以及在支付和现实世界中的持续使用增长。

DAI作为一种短期价值储存,避免了加密货币的波动。

同样的货币溢价也适用于中心化稳定币。溢价取决于它们的采用、合规、流动性和可信度。

现在,美国证券交易委员会对BUSD的指控正在打破BUSD的货币溢价,这种货币溢价尤其有利于USDC、USDT或DeFi稳定币。

金色算力云合伙人Arthur:金色算力云的IPFS云算力服务背后有对应的真实矿机与算力支撑:在今日举办的GOKO社群分享会中,针对为什么现在购买金色云算力能挖到Filecoin头矿?什么是“头矿”?为什么抢“头矿”如此的重要?的问题,金色算力云合伙人Arthur表示:金色算力云的IPFS云算力服务,背后都有对应的真实矿机与算力的支撑,购买后是能挖到头矿。主网上线后产出的币都可称为头矿。按挖矿行业的规律看,一般头矿是有不少利润空间的,试想,如果一个项目一开始都让投资人赔钱,大家都不会去玩,没有人玩,矿机也不会有人买(投资人不是做慈善),没有矿机节点,也谈不上分布式存储这个构想的落地。这也是大家去抢头矿的主要原因。

另外,现在市面上的FIL都是期货,主网上线后,市场流通盘从0以每天78W个投入到市场,随着流通量越大,抛盘压力也越大。越早挖出,二级市场抛盘压力越小,价格越高。

主网还没上线,现在部署矿池是存在风险的,所以,算力也有限的,早买可早锁定IPFS挖矿权益。此外,金色算力云还有主网2021年不上线全额退款的保障以助投资者降低风险。?[2020/7/21]

你可以把这种溢价想象成美元相对于其他货币的溢价:它来自于储备货币地位、稳定性、军事和经济实力以及金融市场。

涉及到各种各样的因素,获得这种货币溢价是需要时间的。

与之相对的是$UST。它的货币溢价很低,而且团队很清楚这一点。因此,Terra试图通过围绕UST构建一个完整的DeFi生态系统来增加其货币溢价。

金色晨讯 | 3月14日隔夜重要动态一览:21:00-7:00关键词:特朗普、纽约州、6G、以太坊交易费

1.特朗普宣布“国家紧急状态”以应对新冠肺炎疫情。

2.美国纽约要求Coinbase、Ripple等18家加密企业提交新冠病防范计划。

3.江苏省委书记:大力发展区块链等前沿产业和新业态新模式。

4.四川省推动服务业企业借助区块链等发展“宅经济”。

5.6G概念及愿景白皮书:鼓励产业链企业集中突破区块链等关键技术。

6.比特币核心开发人员正修改网络重播逻辑以改善隐私。

7.本周四以太坊每日交易费用达到56.4万美元。

8.BTC现报5693美元,近24小时上涨2.50%,市值为1039亿美元。[2020/3/14]

但它并没有被用作避免加密货币波动的“停车位”,而成为了在Anchor上farm20%APY的风险资产。

Anchor协议是UST广泛使用的主要目的。

尽管DAI在DeFi稳定币中具有最高的货币溢价,但LUSD和FRAX正在建设自己的货币溢价,并正在追赶DAI。

它们看起来像是竞争对手,但每一个都有自己的不同目的。

DAI已将重心转移到在监管环境友好的情况下从RWA获得收益。

DAI的最终目标是成为一种无偏见的世界货币,由去中心化的、具有现实韧性的抵押品支持。Maker甚至愿意放弃DAI与美元的挂钩来实现这一目标。

独家 | 金色财经2月15日挖矿收益数据播报:金色财经报道,据印比特数据显示,按照BTC参考价格71500元、电价0.38元/kWh计算,当前在售主流BTC矿机的市场价格及回本周期为:神马M20S-68T(3月份期货11500元,228天回本)、阿瓦隆1066-50T(全新现货6300元,211天回本)、芯动T3+-57T(全新现货9300元,264天回本)、蚂蚁S17Pro-56T(全新现货12500元,307天回本)。[2020/2/15]

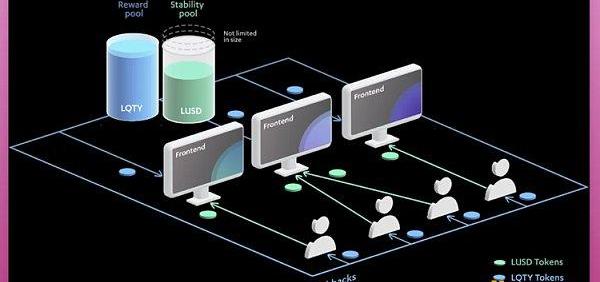

LiquityLUSD的看涨理由

Liquity的使命是成为最去中心化的稳定币,可以抗各种形式的审查。这实际上和Maker为DAI设定的目标是一样的。

然而,LUSD通过最低限度的治理实现了这一目标,没有对现实世界资产的风险敞口,仅使用ETH作为抵押品,并且没有放弃美元挂钩。它甚至激励了前端去中心化以实现使命。

所以,对于那些对中心化和审查风险忧心忡忡的人来说,LUSD是一种独特的稳定币,同时保持与美元的挂钩。

分析 | 金色盘面:PAY/BTC 破位下行:金色盘面分析师表示:PAY/BTC在经过昨天大幅反弹后,今天再次陷入跌势,破位下行,短线尚未看到止跌迹象。[2018/8/3]

FRAX的看涨理由

FRAX的策略有所不同。

根据FRAX创始人S.Kazemian的说法,与美元挂钩的稳定币不会通过“虚假或真实的去中心化”来逃避监管。

事实上,FRAX已经申请了一个美联储主账户,以尽可能靠近美联储,并将取消USDC这一中介,这将使其能够扩展到数千亿美元的市值。

美联储主账户将允许美元的持有,并可直接与美联储进行交易,使FRAX成为最接近无风险美元的东西。

FRAX还没有做到这一点,也没有享受到DAI的货币溢价。目前,FRAX在其设计巧妙的飞轮生态中被用于获取每一百分比收益。

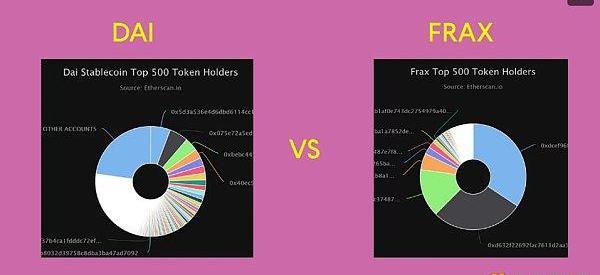

相比之下,DAI的供应主要被放在钱包里,以避免市场波动并保值。

对持有者进行比较分析可以看出:DAI主要保存在个人钱包里,而FRAX的供应集中并锁定在智能合约中。

金色财经现场报道 中国人民银行高级经济师安起雷:应尽快制定相关监管规则:金色财经现场报道,在2018全球首届万国区块链技术博览会上,中国人民银行高级经济师安起雷发表讲话,他指出:区块链技术非常热,区块链技术与金融结合时,会面临不少问题。二者的结合可以使支付、信用评级、交易等方面进行更多的探索和市场化研究。监管部门应该明晰:我们要做什么、谁在做、怎么做的问题。监管部分应该尽快建立相关规则与制度,只要能促进中国经济高速发展,并将互联网经济、区块链技术相结合、将优势最大化可能就是监管部门最期待的。[2018/4/21]

FRAX是一种旨在最大限度提高产量和效率的稳定币,依赖于其部分储备设计和飞轮生态系统。

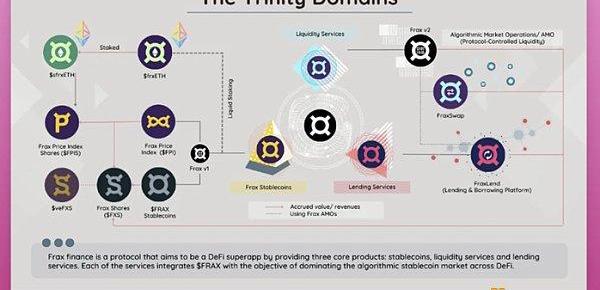

Frax以FRAX为中心构建了一个完整的“DeFiTrinity”生态系统:

Fraxswap

Fraxlend

Fraxferry

frxETH

每一个单一功能都加强了FRAX的效用。

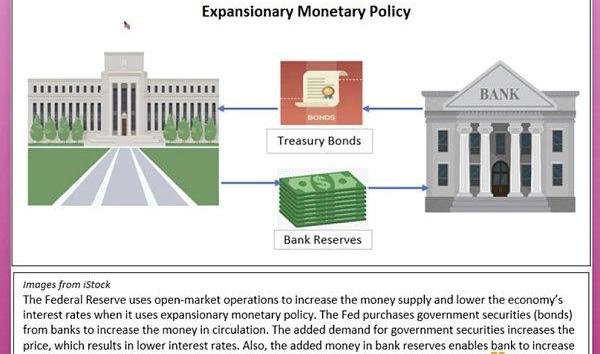

我认为FRAX最大的创新在于它的自动化市场操作。

该机制是美联储“公开市场操作”的自动化版本,“公开市场操作”是指美联储发行新币购买证券、向银行放贷,以及增加系统中的流动性。通过这种方式,美联储影响货币供应及操控利率。

通过其v2货币政策,Frax协议可以通过算法铸造FRAX,并将其存入Curve、Aave或该DAO认为有益的任何地方。

AMO对FRAX的好处如下:

降低借贷市场的借款利率,使FRAX更有借款吸引力。

CurveAMO确保深度流动性并加强挂钩。

为协议产生收益。

在部分储备机制之外增加FRAX供应。

sUSD的看涨理由

Synthetix的sUSD使用也是实用的,并与它自己的DeFi生态系统绑定:

Kwenta——交易所

Lyra——期权协议

Polynomial——结构化金库

Thales——二元期权

sUSD的采用取决于其DeFi产品的增长,而其货币溢价较低。

所有这些DeFi稳定币的看涨理由

有一个有趣的方向变化,Maker不再依赖现有的DeFi协议来集成DAI,而是希望构建自己的DeFi生态系统,如Frax。

Maker正在构建一个借贷协议和一款合成的流动性质押衍生品——EtherDAI,以创造更多的DAI效用和需求。

Maker正在扩展业务,通过创建新的协议来建立自己的DeFi生态系统,如Frax,这将增加其稳定币DAI的效用和需求。最终目标是使DAI成为无偏见的世界货币。Maker正在开发新的借贷协议和EtherDAI协议来实现这一目标。

我最初的反应是,Spark协议是Aave的明显竞争对手,是对他们$GHO稳定币的报复,但两者之间合作可能是最好的结果。

为什么?

Frax已经围绕其稳定币建立了一个生态系统,而Maker的新协议也将致力于相同目标为DAI服务。

另一方面,Aave的使命是成为顶级货币市场协议,$GHO是帮助实现这一目标的工具。

对于Maker来说,让DAI成为无偏见的世界货币是最终动机,其正在构建新的协议来实现这一目标。

简而言之:对Maker来说,DAI是使命;Spark协议是工具。

对Aave来说,货币市场是使命;$GHO是工具。

Venus稳定币VAI就是一个完美的例子。

Venus协议本身是一个成功的借贷dApp,类似于Compound或Aave,但只能在BNB链上使用,TVL价值8.55亿美元。在BNB链上,仅次于PancakeSwap。

它于2020年底通过分叉Compound和MakerDAO的智能合约发布,随后发行了自己的稳定币VAI,该稳定币是由存入协议的资产铸造的。

在峰值期间,VAI的市值高达2.5亿美元,一度超过FRAX。

然而,VAI一直以锚定汇率交易,24小时交易量只有6万美元。

VAI并不是Venus的优先重心,但它是帮助Venus增长到如今规模的工具。

不管怎样,如果这是创始人的真实想法,那么所有稳定币都可以共存,甚至相互支持。

在Aave上提供DAI将允许铸造更多的$GHO,并且$GHO可以由Spark协议支持。这是双赢局面。

同样的逻辑也适用于Curve的crvUSD。Curve是DeFi现货流动性的支柱,crvUSD将有助于提高协议的资本效率。因此,crvUSD不会对FRAX或DAI构成威胁——它实际上还可以增加两者的现货流动性。

结束语

每个稳定币都提供了独特的价值差异,虽然它们都认识到监管的重要性,但它们有不同的应对方法。

DAI和LUSD试图让自己抗审查,而Frax则尽可能靠近美联储。

虽然GHO和crvUSD之间看起来像是一场愈演愈烈的竞争,但他们的重心是优化底层协议。大家可以合作共同努力,以自己独特的方式强化彼此。

此外,由于监管机构的穷追不舍,现在比以往任何时候都更加需要合作。

社交媒体已经改变了我们的沟通方式,但不是每个人都认为这些变化总是积极的。许多社交媒体平台都因没有适当调整内容而受到批评,导致虚假信息的传播.

刚过去的一周,许多人的朋友圈包括Twitter、Faceboo在内都在被一串公钥字母刷屏,其重要起因就是Twitter前首席执行官JackDorsey发推称.

来源:Coindesk 加密行业似乎正在与监管机构玩“猫和老鼠的游戏”。美国证券交易委员会(SEC)主席GaryGensler曾表示,加密公司很清楚必须做什么才能在美国合法经营,但他们视而不见—.

DeFi数据 1、DeFi代币总市值:523.32亿美元 DeFi总市值及前十代币数据来源:coingecko2、过去24小时去中心化交易所的交易量47.

文/JackInabinet,bankless作者;译/金色财经xiaozou 对稳定币宣战? 最近,一些列的监管执法和打击活动主导了又一轮加密新闻主题。下一个有可能的目标会是谁?稳定币.

文/UkuriaOC?&?Checkmate,Glassnode;译/金色财经xiaozou最近几周,比特币网络都在追随着一个非常超乎意料的趋势,那就是数据永久不可篡改的铭文.