原文作者:WinterSoldierxz

原文来源:Twitter

原文编译:JamesX,MarsBit

@DeFi_Cheetah是我最尊敬的?DeFi?分析师之一。但本着富有成效的讨论精神,我尊重地反对他对@CurveFinance?V2与@Uniswap?V3的分析中的一些观点。

详见:为什么CurveFinance比Uniswap更能成为?DeFi?的核心协议?

下面是具体的反驳论述。

观点摘要Pt.1?

(?1)Curve?的庞氏代币经济学是不可持续的

-Curve?的?ve-tokenomics?推迟和减轻的代币抛压,并不能解决这个问题。

-CRV代币释放价值>Curve?的收入+贿赂

-Curve+协议利用释放的代币租用了流动性

-Ve-tokenomics?对后期加入者不利

WeMade CEO:我们需要为游戏用户而不是开发者构建一个生态系统:金色财经报道,WeMade CEO于25日在日本东京举行的Web X活动上表示,我们需要为游戏用户而不是开发者构建一个生态系统。当区块链技术应用于游戏时,代币化的物品就成为用户的资产,如果开发者干预用户的游戏生态系统,例如出售游戏代币,代币经济将会崩溃。要彻底改变游戏行业,需要建立一个对用户友好的通证经济,而不是对开发者友好的通证经济。[2023/7/25 15:57:27]

观点摘要Pt.2?

(?2)Uniswap?有一个更好的商业模式

-流动性成本更低

-协议生态系统提供更多的灵活性和创新

-Uniswap?生态项目在?Uniswap?机制的基础上创造新产品

-Curve?生态项目旨在扩展?CRV?的庞氏经济学

Curve?的效用和价值主张对于以太坊和加密货币来说是不可否认的,该协议经常被盛赞。并且?ve-tokenomics?的创新催生了?gauges、bribes、curvewars?等全新的?DeFi?机制。

持有超0.01 ETH的地址数创一个月低点:7月29日消息,据Glassnode数据显示,持有超0.01 ETH的地址数达23,074,633,创一个月低点。[2022/7/29 2:46:29]

但?Curve?的?ve-tokenomics?终究是一个激励流动性的庞氏局,通过延迟卖出压力或将抛压卸给共生协议的代币。

这种产生流动性的方法在吸引逐利的资本和临时的资金流入方面是成功的,但并不表明?TVL?的可持续性或可恢复性。

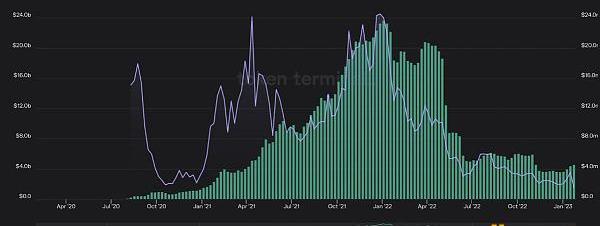

下图是?Curve?的?TVL和其代币释放的图表。

除了为引导流动性而出现的最初的排放高峰外,Curve?的释放线图紧跟其?TVL。

这是为什么呢?

简单地说,流动性挖矿=用代币释放价值来租用流动性。它最初是具有成本效益和效率的,然而,如果租金支付停止或减少,流动性不再得到充分的激励,它就会离开。(如上图所示)

Gemini创始人:信用卡是进入比特币领域的一个很好的入口:据Cointelegraph推特消息,Gemini创始人Cameron Winklevoss今日在迈阿密举行的比特币2021大会上表示:“我认为信用卡是进入(比特币)领域的一个很好的入口。如果你今天拥有一个比特币,未来你将成为百万富翁。你永远不可能拥有足够的比特币。32家上市公司的资产负债表上有比特币。这个数字在下降吗?”[2021/6/5 23:13:47]

同样的情况也适用于$CRV。当释放量过低时,只有交易费仍可作为激励。因此,LP?继续提供流动性的好处,以及协议在?Curve?的生态系统中竞争的好处被削弱了。

这种以折扣价出售代币以换取不稳定的流动性的做法是不可持续的,也不是对资本的有效利用,Curve?很清楚这种情况。

这就是为什么?Curve?使用了?ve-的锁定机制,并将其销售压力卸载给参与的?LP?和共生协议,如@ConvexFinance和@yearnfinance,从而用其原生代币支撑起$CRV?的价值。

听证会 | 扎克伯格:正在构建一个隐私项目,我们必须做出承诺:金色财经直播报道,在今日听证会上,议员Nydia Velazquez谈到Facebook过去在数据保护上的不光彩历史,扎克伯格反驳说,我们正在为人们构建一个隐私项目,其中将规定上市公司对人们的财务数据必须遵守哪些要求。议员Nydia Velazquez追问:你觉得Facebook遭遇到信任危机了吗?扎克伯格回答说:我理解我们正在构建信任,这意味着我们必须做出承诺。议员Nydia Velazquez:那么你们学会如何不说谎了吗?我希望你们学会了,只有这样才能更好地向Libra转型。Facebook的座右铭是:快速行动、打破常规。[2019/10/23]

即使如此,排放?CRV?以"租用"Curve?上的流动性的成本远远超过了与租用的流动性有关的收入和贿赂的价值,导致该协议出现巨大的运营赤字。

@DeFi_Cheetah认为$CRV?排放,虽然经常被认为是协议的成本,但实际上是项目为获得流动性而向?Curve?支付的费用。

声音 | 邮电大学教授王励成:区块链是一个密码密集:北京邮电大学教授王励成表示,区块链是一个密码密集,比特币就是区块链的典型代表,它的基本结构可以概括成一个“双链Hash锁定”,其特性就体现在:它是一个全新的分布式帐本;他是“只增不改”。比特币核心用密码学原语就是签名算法和哈希算法。[2018/10/19]

换句话说,$CRV?的排放已经被协议"预付",以确保链上的流动性,从而抵消了$CRV?的通胀压力。

让我们假设这是真的。

那么,Curve?的总营业利润/赤字=-总排放量

(?1.01?亿美元+?2.34?亿美元)-12?亿美元=-8.65?亿美元

这个赤字对$CRV?和它的持有者来说是极具破坏性的。

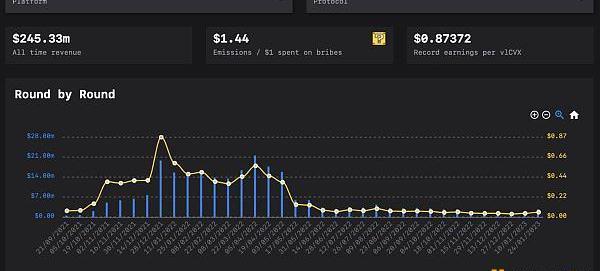

此外,根据?LlamaAirforce?的数据,每花?1?美元用于贿赂,就能为?CVX?持有者带来?1.42?美元的收益,这意味着协议为超过?1?美元的?CRV?支付?1?美元,从而驳斥了贿赂足以作为抵消?CRV?通货膨胀压力的"预付款"的观点。

实际上,Curve?的所有流动性都是租来的。

它的?ve-model?是一个”纸牌屋”。

(?1)协议从?Curve?租借流动性。

(?2)Curve?向?LP?租借流动性。

(?3)LP?从?Protocols?那里铸造流动性。

Curve?在这种模式下首当其冲地承担了运营成本,并采用庞氏经济学来推迟持续赤字$CRV?排放的不可避免的影响,但这是不可持续的。

还有一点很重要的是,Curve?的?ve-tokenomics?不成比例地偏向于先行者而阻止新进入者。对于经常受到资本和资源限制的新协议来说,贿赂和$CRV?积累都不是可行的流动性策略。

任何新的协议在?Curve?上建立深度流动性只会越来越困难,因为先行者在平台上扩大了他们的?CRV?领先优势。

现在,谈谈?Uniswap?的优势。

我首先要指出,DeFi?协议的运作就像早期的科技初创公司。他们燃烧现金来获取用户,推动顶线增长,并达到临界质量,在此基础上他们可以自我维持。

成本效益高的客户获取+保留是长期可持续性和增长的必要条件。在?DeFi?背景下,这意味着以尽可能低的成本获得+保留流动性。

Uniswap?完全依靠交易产生的费用,但仍然成功地吸引和保持其平台上的流动性。

这表明了一种自我维持的低成本商业模式,一旦?DeFi?达到大规模采用,它就会有爆炸性的增长和成功。

Uniswap?还拥有一个不断增长的创新共生项目的生态系统,通过提高用户体验和可选性,推动V3的采用。

@izumi_Finance?的?LiquidBox为想要通过流动性挖矿在?UniswapV3上积累深度流动性的项目提供了三种适应不同类似资产的UniV3LPNFT?流动性挖矿模型,相较V2和?Curve?生态的流动性挖矿的成本和效果都有极大的改善。

@xtokenterminal?消除了手动输入和主动管理?LP?关键参数的需要,解决了?UniV3的最大批评痛点之一。

@ArrakisFinance提供无需信任的算法做市策略,通过自动策略在?UniV3上创造深度流动性。

@Panoptic_xyz和@GammaSwapLabs实验室是#OpFisymbiotes?的创新例子,它们通过从根本上改变提供流动性机制作为?DeFi?基础设施来扩展?UniV3使用案例。

@Panoptic_xyz通过在@Uniswapv3生态系统内的任何基础资产池上实现执行,提供无需信任、无需许可的期权交易,并实现即时结算。@Slappjakke的一篇文章深入探讨了该协议的架构。

@GammaSwapLabs的创新使?gammalongshorts?使用?LP?代币作为代表波动性的资产。GammaswapUniV3LPs从质押的基础代币波动性的交易商处获得预付溢价。

你可以参考我的研究报告,对?Gammaswap?有更深入的了解。

重点是,Uniswap?的共生体更复杂,因为他们的优势不是来自$UNI,而是V3机制的增强,它提供了比为扩展$CRV?庞然大物而建立的协议更有说服力的有用产品。

创新是推动?DeFi?前进的动力,而可持续性是使?DeFi?保持下去的动力。我认为,从长远来看,Uniswap?更适合作为这两者的驱动基础。

标签:CurveCURUNISWAPSBTCCURVE价格SBTCCURVE币uniswap币最新消息PiSwap Token

DeFi于2020年夏季腾飞,成为上一轮加密货币牛市以及此后大量投机活动的代名词。DeFi的诞生在一定程度上是为了解决银行、机构未能提供透明和包容性的金融体系的问题.

21:00-7:00关键词:CMEGroup、ConsenSys、汇丰银行、香港金融管理局1.英国财政部发布监管加密交易平台和贷方的计划;2.

尽管ATOM2.0的提案以阶段性失败结束,但提案本身的意义就在于对现有问题的正视与革新,是Cosmos生态积极自我进化的信号.

整个世界目前处境艰难,在如此难顶的背景下,Crypto行业在2022年遭受重大挫折后,重新找回其核心价值观乃是重中之重.

据悉,南方某省市场监督管理局、宣传部、网信办、工信厅、文旅厅、商务厅、厅、金融局、税务局、通信局联合发布:《关于加强数字藏品风险监管工作的通知》对省内数字藏品风险加强监管.

金色财经报道,据官方公告,Circle的USDC跨链传输协议(CCTP)将于2023年第一季度上线以太坊和Avalanche主网.