GMX是2022年表现最好的DeFi协议之一,牛市只会增加其热度并把$GMX价格推得更高?

作者:quantumzebra123

“虽然GMX在当下的熊市里呼风唤雨,但它可能会在牛市中崩盘。”一个朋友最近又开始散播关于GMX的FUD。“GMX的机制设计会导致牛市中多头/空头头寸之间的不平衡,从而降低GLP回报,并引发死亡螺旋。”

我的第一反应是把这当笑话看。

GMX是2022年表现最好的DeFi协议之一。牛市只会增加其热度并把$GMX价格推得更高。

但在反复思考后,我意识到这并不完全是胡说八道。所以我试图用数据验证上述情形是否真的有可能发生。

我的发现如下:

在牛市中,基本不会有交易者在GMX上开空。

由多头主导的GMX会在一定程度上降低GLP回报,但这并不意味着流动性提供者会因此退出。

GMX的机制缺陷在熊市中被掩盖了,但所谓的GMX牛市死亡螺旋理论站不住脚。

我在下面详细分享我的分析,欢迎大家拍砖。我不在乎我是对还是错。我只关心我是否应该在下一个牛市到来时继续持有我的$GMX。

什么是GMX

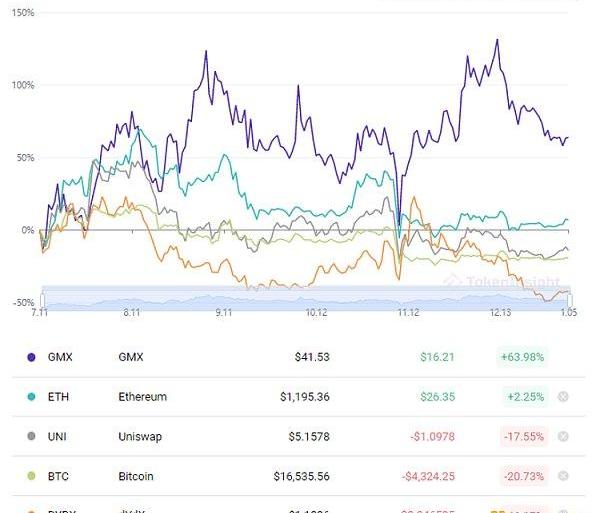

在过去的半年里,GMX的表现明显优于市场,而像DYDX这样的DeFi蓝筹项目的价格则一落千丈。

数据:Blockchain.com钱包数量达到7640万个:9月22日消息,Stock Apps最新数据显示,2021年1-8月期间,Blockchain.com钱包用户数量跃升1300万,达到7640万个,增幅较去年同期大涨47%。Statista数据显示,Blockchain.com 2016年拥有近1100万钱包用户,2017年底翻了一番,达到2150万。2018年新增1050万用户,2019年新增1270万,2020年新增1880万,总数升至6340万。Blockchain.com稍早前宣布,其钱包产品的加密货币交易额已超过1万亿美元(Businessamlive)[2021/9/22 16:57:16]

GMX提供零滑点的现货和保证金交易。GMX让用户与GLP池进行交易,这与传统的Perp交易所不同。在传统的Perp交易所中,用户互为对手方。吹毛求疵的话,GMX不能算Perp交易所,但是其保证金交易的用户体验与Perp非常相似。

GLP是GMX的资金池,其中约50%是稳定币,另一半是加密货币,如$BTC和$ETH。GLP池是GMX上每笔交易的对手方。LP通过将资产存入GLP池为GMX提供流动性。作为回报,GLP持有者获得GMX平台产生的费用的70%。如果交易者亏钱,GLP持有者还会赢得额外的收益,反之亦然。

真实收益率

GMX在2022年迅速崛起,因为有关真实收益率的讨论席卷了CryptoTwitter。Degens从高度通胀的Token转向了像GLP这样提供$ETH收益的Token。在2022年的大部分时间里,GMX的GLP持续实现了20%+的APR,这甚至在Terra最辉煌的日子里使Anchor相形见绌。尽管宏观环境导致加密市场整体下行,但是GLP在保持极具竞争力的APR的同时,实现了逆势增长。

Coinsilium投资组合公司Indorse推出新NFT项目BlockBots:Coinsiilium Group Ltd表示,其投资组合公司Indorse已经推出了NFT项目BlockBots,包含9998个独特的3D Voxel化身的通缩系列。每个BlockBot结合了在铸造时随机设定的特征,可以作为跨元宇宙、游戏和其他3D Voxel NFT兼容环境的化身。该声明称,Indorse正处于智能合约和3D艺术技术开发的最后阶段,并正在构建NFT收藏者和3D Voxel粉丝社区。IND代币将是该项目不可分割的一部分,Coinsilium目前持有530万IND代币,占流通供应量的14.12%。该公司还宣布任命Omri Bouton为其战略NFT顾问。(Proactive Investors)[2021/8/27 22:42:10]

这里APR=每日费率/GLPAUM*365。

GLP的挑战

GLP最大的挑战是在牛市中保持竞争力,因为它的设计缺陷在熊市中体现得不太明显。

每一种设计都是权衡取舍。虽然GMX允许交易者以完全去中心化的方式执行零滑点交易,但GMX要求交易者向GLP支付借款费用,无论它们是多头还是空头。这与在真正的Perp交易所交易不同。

在传统Perp交易中,根据Perp价格和现货价格之间的差异,总有一方交易者向持有相反头寸的对手方支付资金费用。例如,当市场看涨,资金利率为正时,持有多头头寸的交易者向持有空头头寸的交易者支付资金费。在交易中,总是有一方收到资金费用以保持其头寸。

BlockFi新任总法律顾问:上任与数周前BlockFi遭遇数据泄漏一事无关:此前消息,加密借贷平台BlockFi已聘请Jonathan Mayers担任该公司首位总法律顾问。

在接受媒体采访时,Jonathan否认自己的上任与数周前BlockFi遭遇数据泄漏一事有关。Jonathan称:“我在接受这个工作前做过尽职调查,知道这次泄漏事件。我对BlockFi快速和全面的处理方式感到满意。我不觉得我是来这儿处理任何混乱的。我们肯定会对此做出回应,调查仍在进行中,但我们关注的是公司的进一步增长。”(Decrypt)[2020/7/18]

就像之前提到的,GMX不是Perp,它只是提供类似于Perp的交易体验。DelphiDigital在他们的分析中简短地提到了这一点,但没有深究。

在熊市中,交易者较为平均地分为多头和空头,真正的Perp交易所和GMX之间的差异不大。

但在牛市中,交易者都会看多。真正的Perp交易所通过强迫多头向空头支付资金费来平衡这一偏差。然而,GMX上的空头不仅收不到资金费,还必须支付借款费用。因此,在牛市期间,在GMX上做空的人脑子都瓦特了。

在牛市中,GMX将全是多头,这带来两个影响。

首先,这使得GLP池的资本效率降低,因为由稳定币组成的一半池子将毫无用处。交易者只会从GLP池中借出$BTC和$ETH进行多头押注。这就像驾驶一架只有一侧发动机在工作的飞机,你不会立即从天上掉下来,但你会变得不那么安全。

其次,GLP将一直亏钱给交易者,因为他们将$BTC和$ETH的上涨潜力都出租给了交易者。GLP只能依靠平台费用分红来弥补损失。GLP回报的下降可能导致流动性提供者去其他地方寻找更高的回报率。牛市意味着他们可以很容易地找到庞氏币,这些庞氏币可以在狂欢结束前实现1,000,000%的年利率。

GLP总额的下降导致交易者可以借入的资产减少。如果没有足够的流动性,交易者将只能转向其他平台。交易者减少导致平台产生的费用减少,这进一步削减了GLP的回报,并引发死亡螺旋。

GMX的牛市死亡螺旋

GMX的牛市死亡螺旋由四个步骤组成:

GMX上的交易者在牛市中只会做多。

只做多将限制GLP的利用率并降低GLP回报。

GLP回报下降将导致人们从GLP池中移除资产。

更小的GLP池将意味着更少的交易者和更少的费用。

我将用数据来验证其中的每个步骤。

GMX上的交易者在牛市中只会做多

这是95%正确的。

由于空头头寸可以在其他交易所获得资金费用,但必须在GMX上支付借款费用,因此任何理性的交易者不会在牛市期间在GMX上做空。

数据支持这一结论。

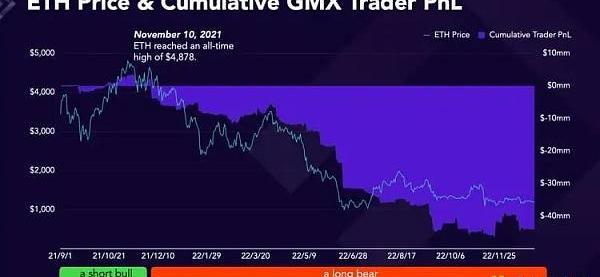

GMX15个月的历史可以分为两个部分。第一阶段从2021年9月1日到2021年11月10日,是一个短暂的牛市,ETH冲到了历史高点。从2021年11月10日起的第二阶段,是漫长而痛苦的熊市,ETH下跌了70%以上。

尽管交易者在第二阶段中做多和做空几乎各占一半,但在第一阶段,GMX95%的未平仓量都是多头。历史多半将在下一个牛市到来时重演。

只做多将限制GLP的利用率并降低GLP回报

数据并不能证实或证伪这个说法,但它很可能是错误的。

仅仅看GLP利用率和APR的话,GLP甚至在第一阶段表现更好,只做多反而提升了利用率和APR。但这是一个不公平的比较。

不过,交易者是否赚钱与ETH的价格走势密切相关。

徒一定会输钱给开的。

这在GMX15个月的历史的大部分时间里都是如此,但并非全部。去年秋天,在$ETH上涨至历史最高水平的过程中,交易者扭约200万美元的亏损为约300万美元的盈利,净赚500万美元。然而,随着之后$ETH从4,878美元暴跌至1,200美元,GMX交易者挥霍了所有的盈利,还累积了超过4,000万美元的净亏损。

虽然样本很小,但我们不得不承认,在牛市期间,GLP会一直亏钱给交易者。在那种情况下,GLP分得的费用是否足以弥补损失?

我通过将交易者盈利加入平台费用中来计算GLP的实际回报。

调整后的GLPAPR在牛市阶段降低,在熊市阶段升高,因为GLP的回报在牛市期间因交易员的盈利而减少,而在熊市期间因交易员的亏损而增加。交易者在熊市中既要上交手续费,还会一直亏钱给GLP。

调整后的GLPAPR平均约为50%,这相当不错。但这也是数据变得混乱的地方,因为第一个短暂的牛市阶段恰逢GMX上线初期,当时的一切都是实验性的,数据量也有限,因此结论不一定准确。

GLP回报下降将导致人们从GLP池中移除资产

那么,当GLP回报率下降时,LP会逃离吗?不完全是。

在GMX发展的第一阶段,也就是牛市中,GLP的AdjustedAPR经常为负值,但AUM却持续增长。

如果说图中能看出什么的话,似乎GLPAUM的减少会导致APR的增加。当餐桌上的GLP持有者减少时,剩下的每个人都会分得更大的蛋糕。这种动态平衡防止了发生银行挤兑,有助于稳定GLP供应。

更小的GLP池将意味着更少的交易者和更少的费用

数据上也看不出更小的GLP池是否意味着更少的交易者和更少的费用。有太多的因素在起作用,因果关系并不明显。

GLP池的大幅减少都是由重大事件而不是APR的波动引发的,例如5月的Terra,6月的3AC和11月的FTX。这些事件都导致市场波动很大,交易者也最活跃。因此,GLPAUM的减少通常伴随着费用的增加。

上一节中提到的动态平衡因此被放大,剩余的GLP持有者已经可以获得更大的份额,而且蛋糕也变得更大:重大的加密FUD→更多的GLP赎回以及更多的交易者和更高的费用→高GLPAPR→更多的GLP铸造。

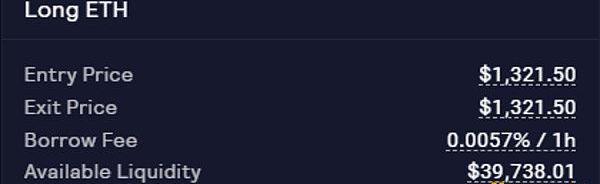

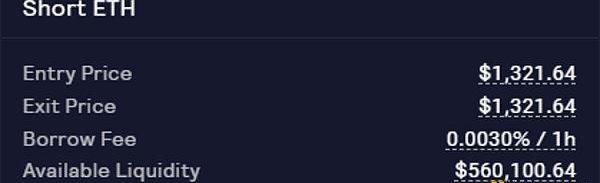

不过,流动性枯竭的风险始终存在。就在我撰写本文时,GMX上$ETH的可用流动性降至不到4万美元,因为当时出现了小牛市,每个交易者都急于从中获利。这样的时刻还会有更多,尤其是在长期的牛市期间。虽然很难预测届时会发生什么,但基于过去的表现,GMX不太可能立刻崩溃。

写在最后

所谓的GMX牛市死亡螺旋站不住脚。即使所有交易者都在牛市中做多,GMX/GLP仍然是一个具有相当吸引力的印钞机。GMX为GLP持有者分配的费用足以弥补交易者引发的损失。

然而,多空失衡是真实存在的问题。GMX可以考虑采取措施来减轻这种影响。例如,GMX可以提高多头头寸的借款费用,并加入对空头的资金费,以激励交易者开设空头头寸。GMX还可以降低swap费用,以激励用户在GLP池中用BTC/ETH交换稳定币。

在牛市期间,GLP回报率的下降也会对依赖其GLP收益率的项目产生广泛的影响,例如Umami、JonesDAO、RageTrade、GMD等。

Twitter上的叙事是会影响市场情绪和价格的。GMX受益于真实收益率的叙事,也可能会受到其他叙事的伤害。成也萧何,败也萧何。以下情况并非不可能发生:牛市中GMX多头流动性收紧,交易者无法开设新头寸,GLP持有者无法赎回,FUD在Twitter上发酵,市场开始相信舆论而不是事实。黑天鹅并不存在,直到冒险家在澳大利亚西部发现它们。

标签:LOCKBLOCBLOCKLOCSmart Block Chain Cityblockchain苹果版下载blockchain钱包登录不了Learning Block

在过去的几年里,NFT越来越受欢迎。不断涌现的Web3和元宇宙创新产业刺激了一些参与者对NFT收藏品的渴望.

给Web3创业者的一份实用指南。2022年,18岁的TateBerenbaum创办了跟加密项目有关的软件初创公司CommunityLabs,构建了以永久去中心化数据存储而闻名的Web3平台项目;.

牛市明星名单中的几乎所有主流参与者相继“陨落”,它们通过为简单的存储代币提供优于市场的回报而吸引用户.

注:本文写于?2023?年?1?月?12?日,数据或与当前市场行情存在偏差 1.宏观 宏观数据和事件有市场较大影响,数据公布时会有剧烈波动.

1月24日,Sui基金会公布了首轮获得开发者资助计划资助的12个项目,每个项目获得?2万美元到7.5万美元不等的奖金,总计发放了?415,000美元.

前言:VitalikButerin再次来到Bankless的播客,回顾了2022年的加密货币行业以及他对2023年的希望.