撰文:flowie、西昂翔

一、2022年加密市场概括

「加密寒冬」是2022年的关键词,而这股寒意是逐级传递的。

宏观环境上,2022年全球通胀、各国央行纷纷推出货币紧缩政策,加上美联储激进加息,所有资产类别都在价格上给予回应:全球各国股市、货币市场、国债均出现大幅下跌;2年期/10年期美国国债收益率倒挂幅度持续创新高;以科技股为主的纳斯达克跌跌不休。

而加密行业吸引来过度投机人群,其杠杆率相对传统行业更高,因此在全球资本收紧的背景下,去杠杆过程更为猛烈。

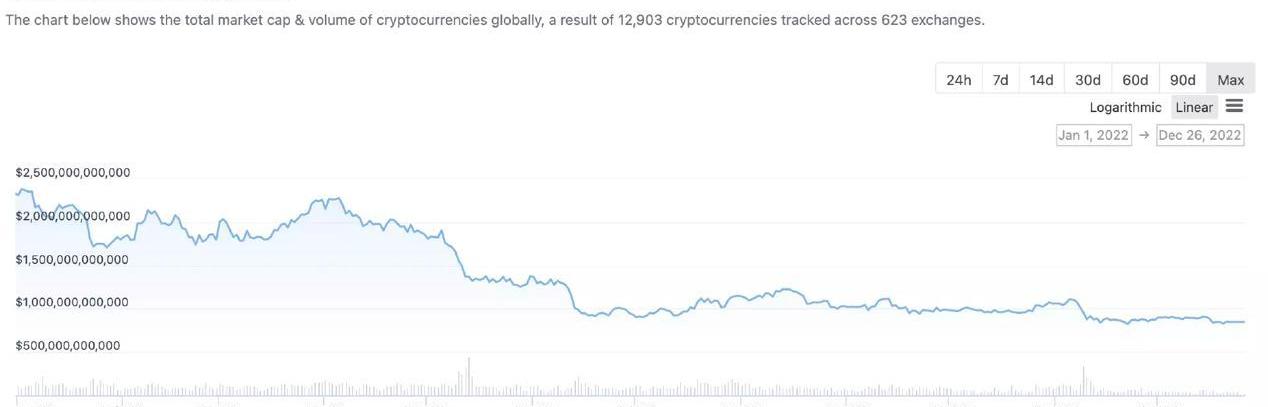

首先是二级市场的暴跌,证实加密市场步入深熊。加密总市值从2021年11月达到的高位抹去约2万亿美元,截至2022年底,加密总市值跌破1万亿美元。而加密货币价格在2022年整体呈现明显下跌趋势,其中比特币价格暴跌超过60%。

来源链接:https://www.coingecko.com/en/global-charts

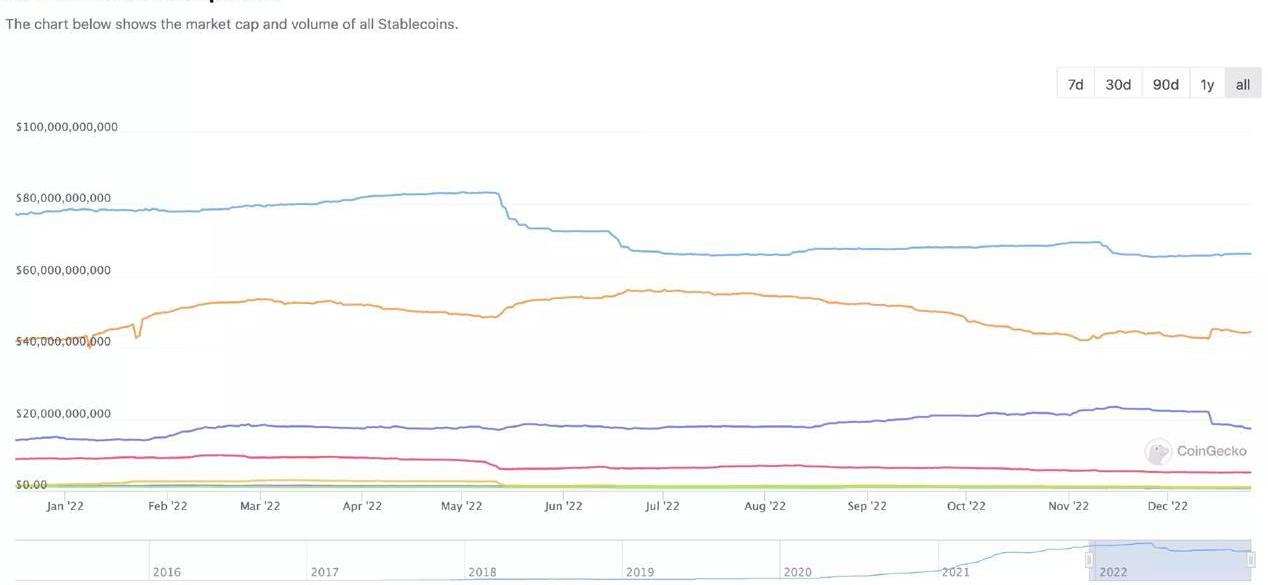

稳定币作为加密行业的基石,稳定币总供应量在2022年3月达到1615亿美元的峰值,但此后出现超过143亿美元的大规模赎回。

来源链接:https://www.coingecko.com/en/global-charts

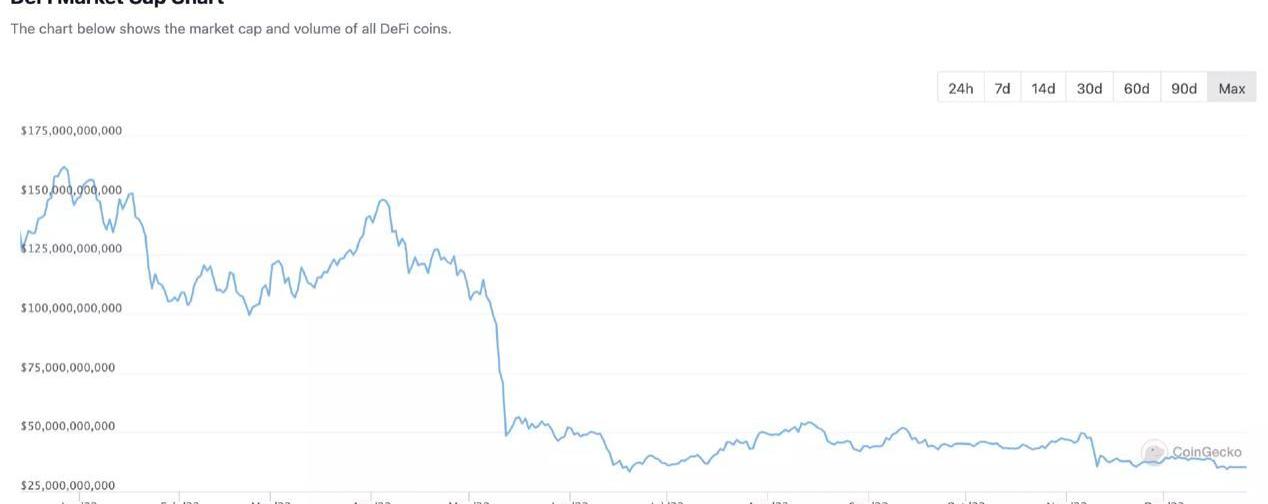

DeFi领域,根据Defillama数据,DeFi的TVL从2022年1月的1710亿美元跌至2022年10月的最低点500亿美元,下降近75%。随着Terra等一系列事件的发生,DeFi的TVL也出现了两次大幅下跌,市场因此加速熊市。

来源链接:https://www.coingecko.com/en/global-charts?

NFT领域,随着市场持续降温,NFT交易量仍处于低迷状态。2022年5月的超高交易量主要是由于在otherside发行otherdeed诱导用户的FOMO情绪。纵览2022年,NFT总市值从约350亿美元跌至210亿美元,跌幅超过40%。

其次,二级市场持续走熊的背景下,2022年加密市场发生了较多负面风险事件。我们见证了多家加密巨头像多米诺骨牌一样相继倒下:Terra、三箭资本、VoyagerDigital、Celsius、FTX、BlockFi……而眼下来看,这个名单仍在持续增加。

而宏观环境的式微,二级市场的深熊以及多个黑天鹅事件,让加密行业的投融资市场信心迅速削减。2022年中的Luna崩盘事件,也成为投融资市场的重要「分水岭」。今年上半年整个创投市场基本延续甚至超越2021年的牛市表现,但下半年的热度却急转直下,无论是机构募资端还是投融资市场的节奏均放缓,而这一颓势或将延续至2023年上半年。

Cumberland DRW交易主管:2023年加密市场将会复苏:金色财经报道,加密货币交易公司Cumberland DRW交易主管Jonah Van Bourg表示,在俄罗斯放松管制以及主要科技公司继续采用区块链技术之后,他预计比特币明年最终会出现上升趋势。

Van Bourg表示,最近在经历了非常复杂的一个月之后,加密货币价格走势正在巩固,鉴于加密货币的性质及其背后发生的构造变化,我们预计目前这种情况不会持续下去。”[2022/12/13 21:40:46]

2022年加密投融资市场的投资节奏如何,资金又流向了哪些领域?根据加密数据平台?Rootdata?等数据,ChainCatcher?整理了2022年加密市场的募资数据,整体投融资数据、投融资细分赛道分布以及最活跃投资者等数据,回顾了2022年加密投融资市场的整体概况。

二、2022年加密风投基金募资情况

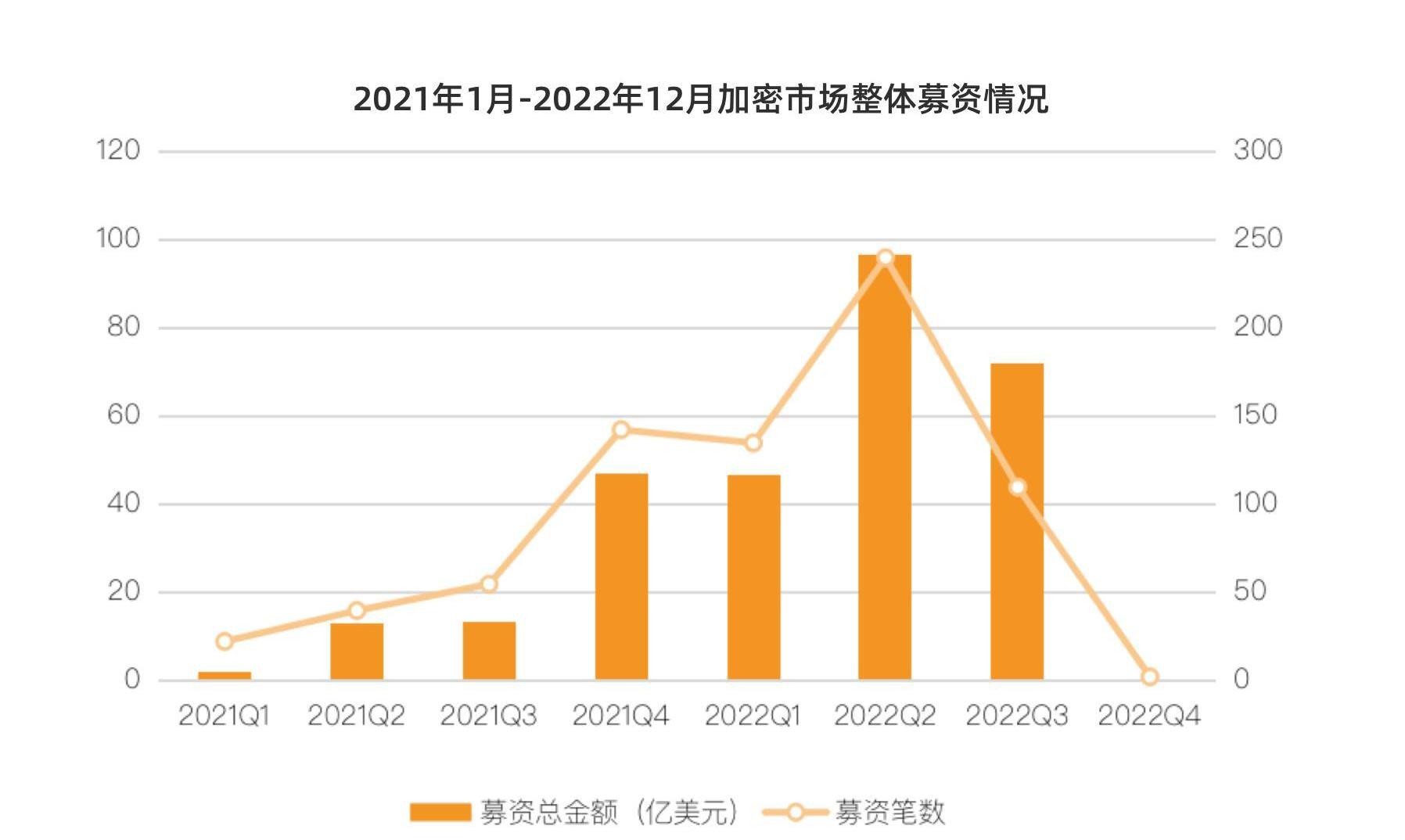

在募资方面,2021年加密市场的牛市表现让不少资金在?2022年年初进入加密市场。2022加密风投市场前两个季度基金募资均大幅上涨,2022年第一季度募资笔数54笔,同比2021年增长500%,募资总金额为117.23亿美元,同比增长?2245%。2022年第二季度募资笔数96笔,同比增长500%,募资总金额为241.93亿美元,同比增长?635.12%。

但是随着熊市的到来,年中?Luna、三箭资本等系列暴雷事件频发,投资机构的表现也遭受质疑,强劲的募资势头很快被遏制。2022年第三季度基金募资笔数和募资总金额迎来断崖式下滑,募资笔数比第二季度下降?54.16%,募资总金额则比第二季度下降25.43%。

到?2022年尾声,FTX黑天鹅事件出现,以红杉资本、Paradigm、淡马锡、Multicoin等等投资加密领域的顶级基金数亿美元投资减计为零,加密投资机构的声誉严重受损,基本很少有上游资金配置加密市场,第四季度的基金募资活动基本停滞,几乎只有一起募资事件,募资总金额为?1.5亿美元。

但整体来看,尽管市场低迷,但2022年投资机构依然获得了更多的「弹药」,2022年共完成了195起募资事件,同比增长87.5%,募资总规模达541.05亿美元,同比增长186%。?

数据来源:Messari

从具体的投融资数据来看,随着加密市场的大幅回撤,多起暴雷事件的冲击,加密投融资市场的投资节奏从上半年到下半年呈现逐渐放缓的势态,估计在2023年投资依然会延续较为谨慎的投资节奏。

三、2022年项目融资情况

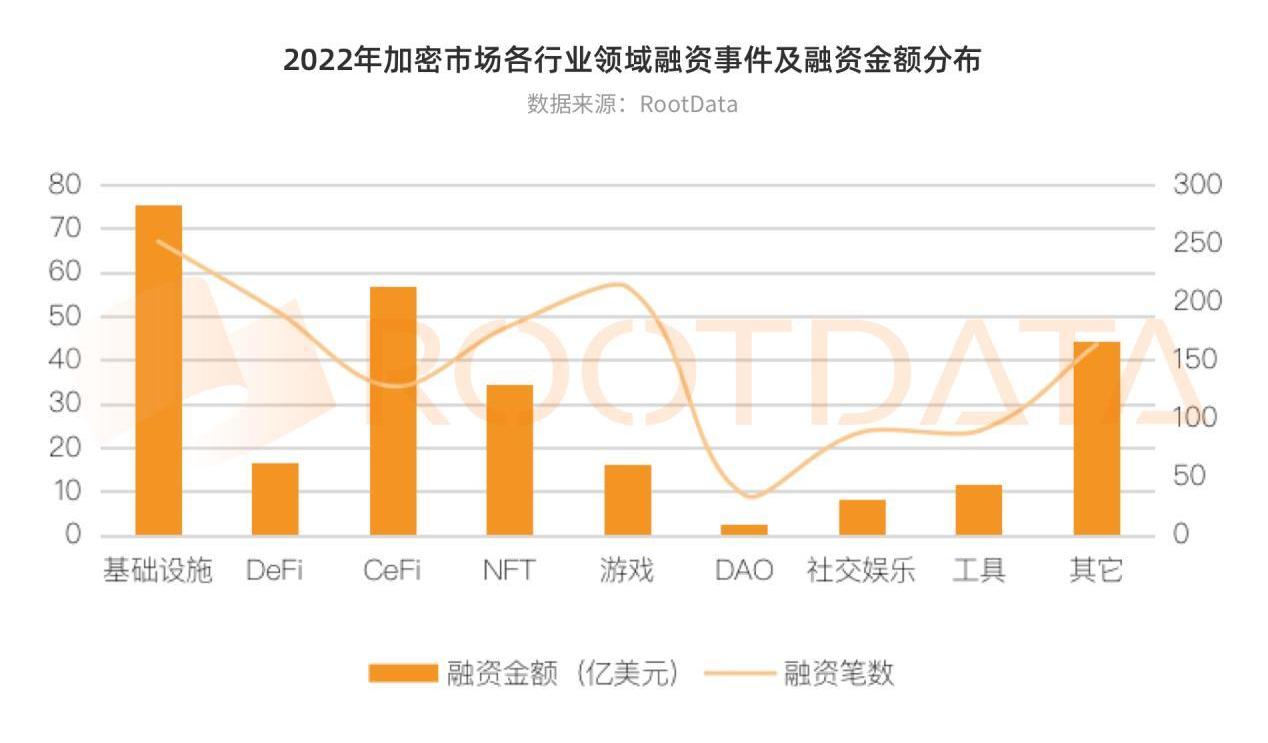

本报告统计了2022年在DeFi、CeFi、基础设施、游戏、NFT、社交娱乐、DAO、工具&信息服务和其他共计9类1528起投融资事件。

2022年加密行业公开的累计融资金额达到267.7亿美元,融资笔数为1528笔,分别较2021年下降4.5%、增长28%。该年度发生的并购事件为57起,其中10起公布了收购金额,累计达16.4亿美元。

LinksDAO已筹集1050万美元并计划2022年推出治理代币:1月4日消息,去中心化自治组织LinksDAO成功售罄其首个NFT系列,共计9090个,筹集了1050万美元用于众筹高尔夫球场。

据悉,LinksDAO的使命是“创建现代高尔夫和休闲俱乐部”和“重新构想乡村俱乐部”,在蓬勃发展的DAO生态系统中提供以体育为中心的实验。该项目计划最早于2022年推出治理代币LINKS。OpenSea数据显示,LinksDAO的地板价达0.3 ETH,交易额达977枚ETH。(Coindesk)[2022/1/4 8:23:06]

2022年Q1,加密投融资市场以116.86亿美元的融资总额,延续了自2021年Q4以来的单季投融资超百亿美元记录,融资事件405起,在融资总额和次数两个维度均实现了连续5个月的正向增长或持平记录,这是前所未有的加密投资黄金时代。

但之后,伴随着美联储持续加息、Luna崩盘等暴雷事件频发,从2022?年Q2开始,加密投资市场开始急转直下,2022?年Q2、Q3、Q4融资总额分别是72.04亿美元、45.58亿美元、33.46亿美元,融资次数分别是358、329、254,无论总金额还是机构出手次数都开始显著减少。

数据来源:Rootdata

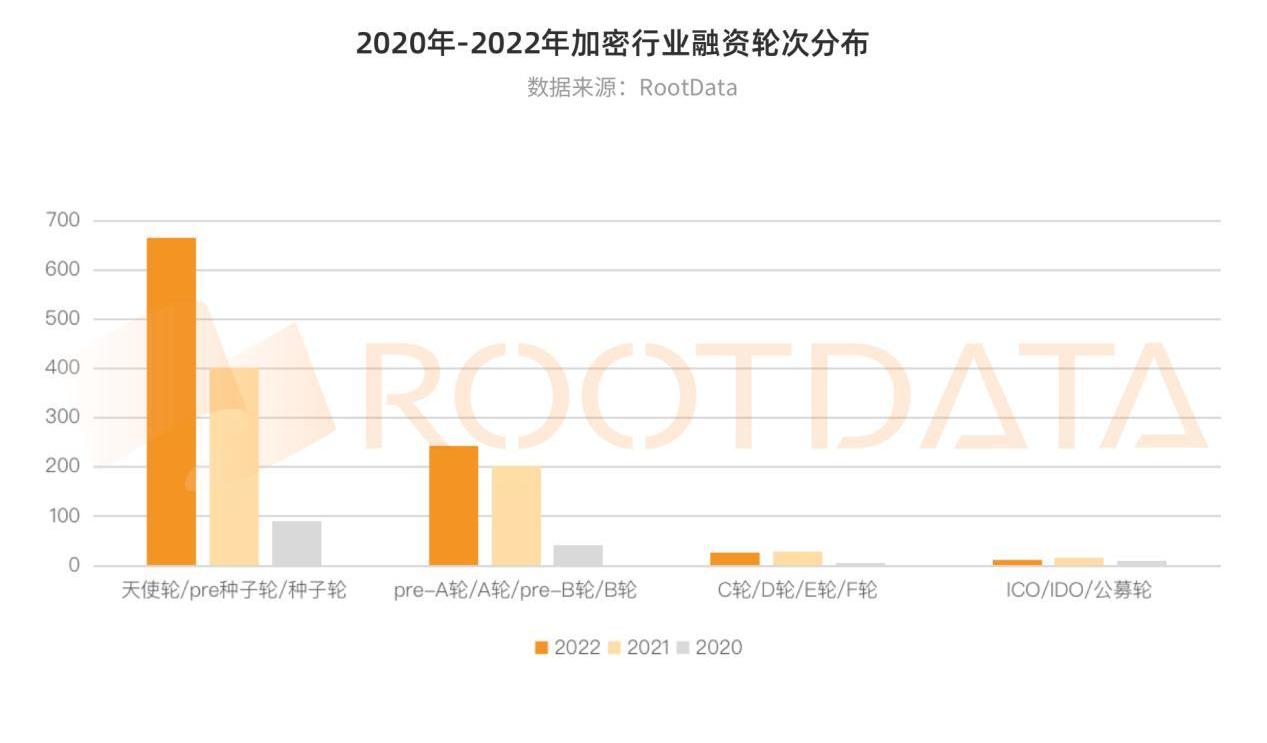

从投融资细分轮次就可以看出,加密项目的融资轮次分布和2020年、2021年基本类似,依然集中在天使轮、Pre-种子轮、种子轮等较早期阶段,这一点在游戏、NFT及DeFi领域体现的最为明显,这三个领域获早期融资的项目占比分别占68%、65%和63%,可见其目前仍处于蓬勃发展的阶段,行业格局远未固化。

2022年加密风投的资金主要流入了哪些赛道?和2021年相比又有哪些变化?

从投融资领域分布来看,2022年融资笔数排名前三的领域分别是基础设施,游戏、DeFi,分别占总融资笔数的16.49%、13.94%、12.63%;融资总金额排名前三的领域分别是基础设施、CeFi、NFT、分别占总融资规模的28.20%、21.22%、12.92%。

与2021年相比,2022年各赛道的融资金额总量和投融资事件总数都有较高增长,多数增速超过50%。其中融资数量和融资金额均呈较上涨态势的领域有基础设施,NFT、社交娱乐、工具&信息服务,融资笔数分别同比上涨19.4%、68.2%、134.2%、125%,融资金额分别同比上涨82.3%、181.32%、265.2%、78.5%。

此外,2022年单笔融资超1亿美元的融资事件有63起,其中多个项目通过连续融资获得了数亿美元的大额资金。其中AnimocaBrands在三笔融资中累计融资5.44亿美元,Amber在两笔融资中累计融资5亿美元,NEARProtocol在两笔融资中累计融资5亿美元,Aptos连续融资四轮,披露融资金额的两轮融资中累计融资3.5亿美元,Sui在两笔融资中累计融资3.15亿美元。

美国SEC将Valkyrie比特币ETF的决定期限延长至2022年:11月2日消息,美国证券交易委员会 (SEC) 已将就拟议的Valkyrie比特币基金做出决定的截止日期推迟至2022年1月7日。SEC认为,指定一个更长的期限来发布批准或不批准拟议规则变更的命令是合适的,以便有足够的时间考虑拟议的规则变更和已提交的评论信中提出的问题。(Decrypt)[2021/11/2 21:19:14]

2022年最受头部基金青睐、大额融资项目主要聚集在基础设施领域,其中超1亿美元的融资事件有19起,主要集中在公链及扩容赛道。除了上一轮新公链叙事中的Polygon?年初融资4.5亿美元,该赛道很多新贵们完成了不菲的融资,比如Aptos?融资两轮共融资3.5亿美元,Sui融资2亿美元、zkSync融资2亿美元等。

而在2021年爆红的NFT,在低迷的2022年,依然保持了强劲的势态。NFT领域完成超1亿美元融资的事件有12起,且主要集中在中后期的头部项目,典型融资项目有AnimocaBrands,YugaLabs、Opensea、DapperLabs

而社交娱乐和工具&信息服务领域无论是融资笔数还是融资金额均大幅上涨。社交娱乐(一直被视为Web3突破用户增长的内容入口之一,2022年「去中心化社交」、「Web3社交网络」、「Web3音乐」等社交娱乐内容是一大热点话题,并出现了灵魂绑定等热门新概念。随着ElonMusk高调收购推特后,关于Web3社交的热议再次被推向高潮。但由于该赛道依然发展较早期,方向也较为模糊,也没有出现高增长的平台,2022年社交娱乐赛道社交娱乐获投项目主要集中在种子轮阶段,为56笔,且很少有大额融资,典型融资事件有去中心化社交协议Farcaster完成a16z领投的3000万美元融资。

而工具&信息服务领域,获投项目主要集中在种子轮阶段,共有53笔。有关加密数据&分析的细分赛道投融资最活跃,融资笔数达36笔,占该领域总融资数量的36.73%,其中超1亿美元融资的项目有区块链数据分析公司Chainalysis、加密资产软件公司Lukka。此外,随着今年多个头部项目接连暴雷,有关加密项目的财税、会计等工具平台或解决方案也引来一级投资热潮?,TigerGlobal、红杉资本等知名机构都有入局。

CeFi和DAO、游戏领域虽然融资笔数数略有上涨,但融资金额却较大幅下降,分别同比减少54.2%、17.2%、46%。DeFi领域,融资笔数和融资金额均略有下降,分别同比减少27.2%和9.3%。

CeFi领域、年中Luna、Celsius等暴雷前,以FTX、Amber等为代表的CeFi头部玩家风头无两,陆续完成了多笔过亿大额融资,而到了第三季度这一势头基本消退,融资笔数和融资金额均大幅下跌,随着FTX倒闭,不少关联的CeFi机构接连传出危机,CeFi领域第四季度融资依然较为低迷。CeFi赛道成熟度相比较高,获投项目中早期38起、A轮33起,比例相对均衡。CeFi赛道最活跃的垂直领域为交易所,其它较为热门的还有支付、做市商、储蓄、资产管理等。

中国与澳大利亚2021女篮亚洲杯比赛出现BTC广告:金色财经报道,在CCTV 5转播的中国女篮与澳大利亚女篮2021女篮亚洲杯小组赛中,一家BTC公司广告出现在本次比赛的地板上,据悉,该公司是一家名为Bitci的土耳其数字货币公司,根据其官网信息显示,他们与国际篮联是合作伙伴关系。[2021/9/30 17:16:23]

虽然CeFi受挫后,Uniswap、dYdX等DeFi头部协议在各类崩盘事件运作良好,市场普遍认为DeFi引来新一波的红利,但是2022年DeFi领域没有出现重大创新的协议,一级市场并没有出现新一轮融资热,完成超1亿美金的融资项目为只有Uniswap?,其在2022年10月份完成了1.65亿美元融资。

相比NFT的稳健发展,同样在2021年蹿红的区块链游戏却在2022年势头明显减弱,在头部项目?Axie、STEPN严重受挫,备受质疑的势态下,也没有类似于Axie、STEPN现象级的新概念游戏项目诞生。虽然围绕3A级区块链游戏、NFT游戏、元宇宙等概念的项目略有投资热度,但从融资总金额的大幅度下降来看,明显投资机构对该领域的下注更为谨慎。

而在2021年曾被视为继?NFT下一个大热主题的DAO,在2022年不仅没有按预期爆发,甚至几乎没有激起什么「水花」,无论是在市场的讨论度上,项目的实质进展上和一级市场的投融资表现上,都较为沉寂。

1、各细分赛道的详细融资数据情况:

基础设施

基础设施赛道包括Layer1、Layer2、开发者平台、钱包、中间件等诸多领域,2022年基础设施领域发生投融资事件252起,共筹集75.5亿美元资金,规模排各赛道首位。融资事件同比增长19.4%,资金总量同比增长82.3%。从融资轮次来看,2022年基础设施获投项目早期115起、A轮48起。

DeFi

DeFi赛道包括DEX、借贷、资产管理、收益器、稳定币等。DeFi领域2022年发生投融资事件193起,共筹集资金16.5亿美元。融资事件同比增长-27.2%,资金总量同比增长-9.3%。DeFi获投项目主要集中在种子轮阶段,为110起。

CeFi

CeFi领域2022年发生投融资事件128起,共筹集资金56.8亿美元,占各赛道排名第二。融资事件同比增长7.6%,资金总量同比增长-54.2%。

NFT

NFT领域2022年发生投融资事件180起,筹集34.6亿美元资金。融资事件同比增长68.2%,资金总量同比增长181.3%。从2021年至今,各季度不论融资总额还是事件数,NFT领域基本始终保持上升态势。NFT获投项目也主要集中在种子轮阶段,为100起。

游戏

游戏领域2022年发生投融资事件213起,共筹集资金16.1亿美元。融资事件同比增长80.5%,资金总量同比增长-46.0%。游戏领域中获投项目主要集中在种子轮,共计113起。

DAO

数据:2021年上半年全球区块链和加密货币项目投资为87亿美元:毕马威会计师事务所(KPMG)发布的金融科技报告显示,2021年上半年全球区块链和加密货币项目的投资为87亿美元,是2020年全年43亿美元的两倍多,超过了2018年的高位72亿美元。

报告表示,今年上半年大量的机构资金流入加密货币领域,投资者对该行业的认识也正在增加,对NFT的兴趣日益浓厚。另外,在2021年上半年全球监管审查日益严格,中国在积极推动央行数字货币。[2021/8/16 22:17:15]

DAO领域2022年发生投融资事件35起,共筹集资金2.7亿美元,融资事件同比增长25%,资金总量同比增长-17.2%。DAO获投项目主要集中在种子轮阶段,为12起。

社交娱乐

社交娱乐领域2022年发生投融资事件89起,共筹集资金8.4亿美元。融资事件同比增长134.2%,资金总量同比增长265.2%。社交娱乐获投项目主要集中在种子轮阶段,为56起。

工具&信息服务

工具&信息服务领域2022年发生投融资事件90起,共筹集资金11.6亿美元,融资规模在各赛道中为。融资事件同比增长125%,资金总量同比增长78.5%。工具&信息服务获投项目主要集中在种子轮阶段,为53起。

其他

其他领域2022年发生投融资事件164起,共筹集资金44.3亿美元,融资规模在各赛道中排第三。融资事件同比增长51.9%,资金总量同比增长2.5%。获投项目主要集中在种子轮阶段,为61起。

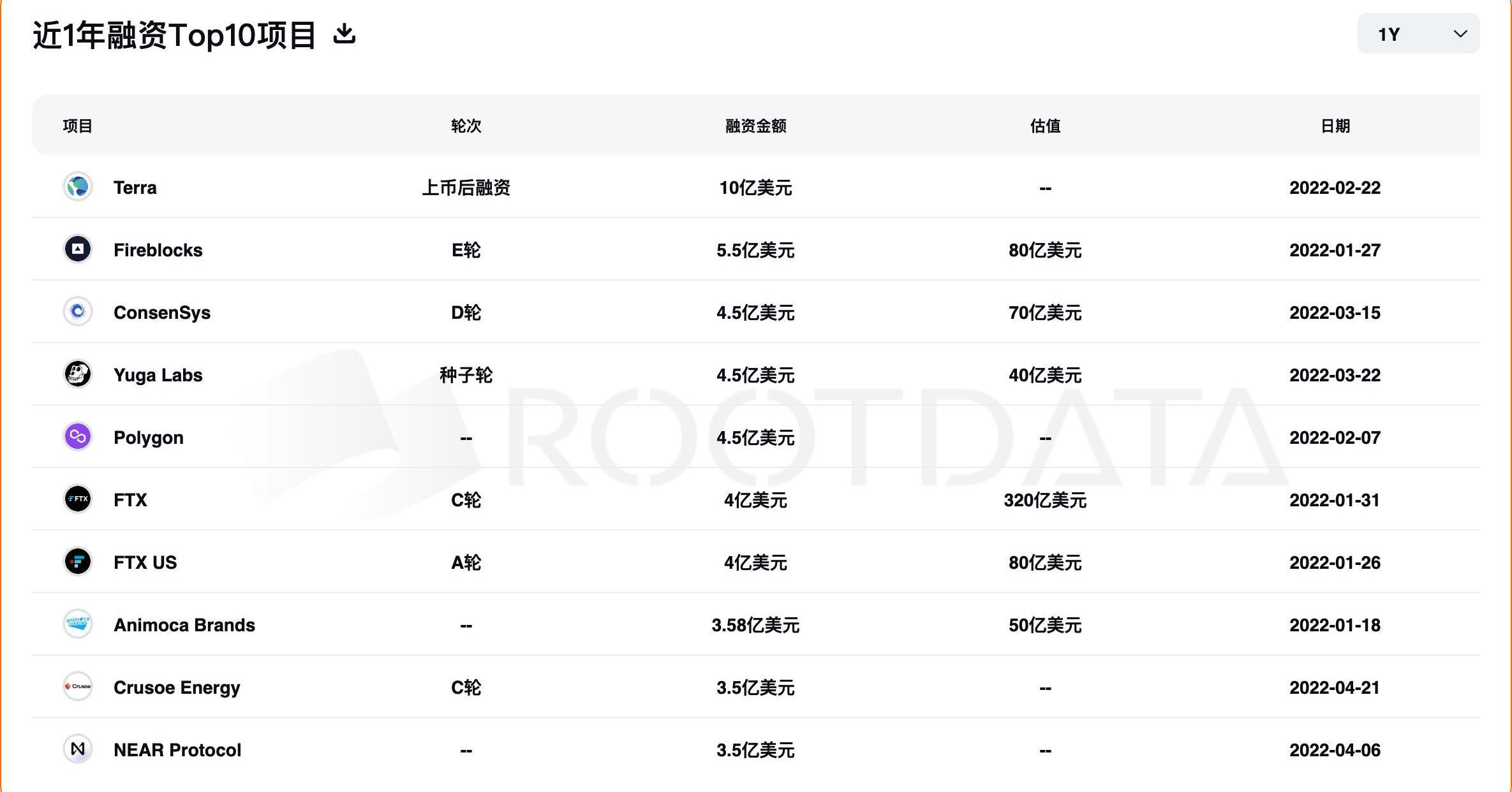

2、2022年度融资Top10项目:

来源:Rootdata

2022年加密领域单笔融资金额最高的10个项目分别是公链Terra、数字资产托管平台Fireblocks、以太坊基础设施开发公司ConsenSys、BAYC开发商YugaLabs、以太坊扩容项目Polygon、加密交易所FTX、加密交易所FTXUS、Web3游戏软件公司和风险投资公司AnimocaBrands、绿色挖矿公司CrusoeEnergy、公链NEARProtocol、Flow开放商DapperLabs。

令人唏嘘的是,融资金额排前十的项目中,Terra、FTX、FTXUS在今年都经历了暴雷,并给整个加密市场造成了巨大的冲击。足见上一轮牛市中制造了非常大的泡沫和风险隐患。

四、2022年活跃投资者

对于拥有充足资金的头部基金来说,相比于牛市下被FOMO情绪裹挟着「上车」,熊市之下加密市场逐渐去泡沫回归本质,项目估值也回归理性,或许是投资出手的更好时机。

从投资笔数来看投资机构的活跃度,2022年排名前十的投资机构分别是?Coinbase、Animoca?Brands、ShimaCapital、GSR、Sapartan?Group、Gragonfly、Solana?Ventures、Alameda?Research、a16z、Jump?Crypto。

来源:Rootdata

其中投资超过?100起的是Coinbase?Ventures、Animoca?Brands。CoinbaseVentures在2022年明显加快了投资节奏,从2018年至今累计投资笔数为259次,而在整个2022年大举进攻,出手了119次,几乎占据投资总笔数近一半。在投资分布上,CoinbaseVentures投资领域主要集中在基础设施、DeFi领域,投资占比分别为30%和24%。从项目单笔融资金额来看,今年其参与超过1亿美元级别的项目仅有YugaLabs、Sui、Aptos和LayerZero、GnosisSafe五个项目。

而Animoca?Brands?2022年投资笔数为118笔,在其投资的版图中,游戏始终是AnimocaBrands的核心,在数量上,游戏类占到了其今年所有投资项目的60%以上,超过1亿美元的项目融资中有6个,分别是YugaLabs、Polygon、足球媒体平台OneFootball、Web3游戏服务商Immutable、板球NFT平台Rario、跨链基础设施LayerZero。

而投资笔数超过50起的为?ShimaCapital、GSR、Sapartan?Group、Gragonfly、Alameda?Research、Solana?Ventures、a16z、Jump?Crypto。

其中资产规模较大的顶级风投a16z,投资领域分布上较为均衡,各领域出手的次数相差不算很大,主要分布在基础设施、NFT和游戏等领域。而在投资阶段上,a16z更偏好发展成熟的加密初创企业,2022年总共出手57次,而其中参投金额超过1亿美元项目就有YugaLabs、Aptos、Sui、LayerZero、中心化无线热点网络Helium等18?个项目,占总投资笔数的近30%,远超CoinbaseVentures和AnimocaBrands,而参投的不少大额项目都在公链及扩容赛道。

投资笔数仅次于Coinbase?Ventures、Animoca?Brands的加密原生基金ShimaCapital成立于2021年,投资笔数达86笔,主要专注于偏早期项目,2022年参与的1000万美元以下的融资项目占到了全年的近80%,没有投资超过?1亿美元的融资项目。成立?2013年的加密做市商GSR投资笔数76笔,投资阶段早期中期项目居多,2022年参与的1000万美元以下的融资项目占到了全年近64%,参投融资金额超过1亿的项目有2个,包括GnosisSafe和在2022年暴雷的Terra。

成立于2018年的加密原生基金SpartanGroup,投资领域主要分布在DeFi,基础设施和游戏,投资阶段偏早期,2022年参与的1000万美元以下的融资项目占到了全年近64%。参投融资金额超过1亿的项目只有Polygon。成立于2018年的加密原生基金Dragonfly,投资领域主要分布在DeFi、基础设施和CeFi领域,投资阶段上,2022年参投融资金额超过1亿的项目有以太坊扩容方案zkSync/MatterLabs、NEARProtocol、Polygon3个项目。

主要投资于Solana生态的Solana?Ventures投资领域主要分布在DeFi、游戏领域,投资阶段偏早期,2022年参与的1000万美元以下的融资项目占到了全年73%。JumpCrypto2022年参投融资金额超过1亿的项目有?Sui、Aptos、加密交易所Kucoin。

总体来看,头部基金更青睐于将资金注入基础设施、DeFi领域和游戏领域,尤其是公链及扩容赛道几乎成为头部基金不敢错过的赛道。

除投资机构外,加密行业一级市场不可忽视还有个人投资者。2022年投资笔数超10起的天使投资人有BalajiSrinivasan、SandeepNailwal、SebastienBorget、SantiagoRoelSantos、JayntiKanani、StaniKulechov、RyanSelkis。

来源:Rootdata

其中,最为活跃的天使投资人?BalajiSrinivasan?出手了44次,BalajiSrinivasan曾是Coinbase的首席技术官和A16z的普通合伙人,是许多成功的科技公司和加密协议的早期投资者,包括Alchemy、AvaLabs、Bitcoin、Cameo、Chainlink、Clubhouse、DapperLabs、Ethereum、Instadapp、NEARProtocol、OnDeck、Opensea、Solana、Soylent、Superhuman、Synthesis和Zora。BalajiSrinivasan也曾多次创业,创办的三家公司Earn.com、Counsyl、Teleport,分别被Coinbase、Myriad、和Topia收购,此外BalajiSrinivasan还是「网络国家」的概念提出者。

2022年BalajiSrinivasan主要投资于工具&信息服务、基础设施、DAO领域,其中投资项目中融资金额超过2000万美元的项目则有5个,分别是模块化区块链Celestia、Web3数据索引Nxyz、去中心化社交Farcaster、去中心化交易平台Hashflow。

而Polygon联合创始人SandeepNailwal是活跃度仅次于BalajiSrinivasa的个人投资者,2022年投资次数达37次,主要投资于基础设施和NFT领域,其中投资项目中融资金额超过2000万美元的项目有互操作协议LayerZero、非洲Web3超级应用Jambo、加密银行与支付公司Zamp。

五、结语

总体而言,2021年牛市下积累的市场泡沫与风险隐患在2022年被戳破,随着加密巨头的接连破产,众多主流加密投资机构都因此付出了沉重代价,加密市场的投融资节奏在迅速放缓,而资金将青睐于流向具有长期价值的加密「新基建」中。

从2022年投融资情况来看,基础设施、NFT、Web3社交娱乐、数据分析是较为热门的领域,在2023年大概率会延续热度。

值得一提的是,2022年与比特币支付技术和闪电网络相关的产业正在得到关注,虽然融资金额远不及基础设施、NFT等项目,但仍值得在2023年持续关注。

那么,其他权威机构是如何预测2023年趋势的?

按照惯例,a16z、Messari、Pantera等分析和风投机构对2023年投资趋势做出了自己的预测。其中,a16z提到区块链的移动端、多方计算、zk技术相关的项目和开发等领域会受到持续关注。Messari预计2023年加密基础设施会持续2022年的热度,此外,由于2022年的链上安全事故频发,安全审计公司会持续获得融资,Messari看空的领域是过度炒作的GameFi。

Messari创始人RyanSelkis本人更倾向于去中心化社交(DeSoc)。PanteraCapital合伙人PaulVeradittakit在预测中提到zk技术、链上数据分析。赵长鹏也提到,基础设施和数据工具会继续发展,非托管和多链钱包将会崛起。

文:KYLEWHITE 比特币的波动率处于历史低点,现货市场的资金流入仍然低迷,本周的经济日历表明,波动率将动摇加密市场。延续2022年的趋势,加密市场缺乏积极的兴奋点.

撰写:TheDeFiInvestor编译:深潮TechFlowDeFi中出现了一种新的叙事。即将到来的以太坊升级将对流动性质押协议产生巨大影响.

新加坡副总理兼财政部长黄循财不开心了。在过去一个季度里,新加坡政府高层、新加坡金融管理局(MAS)多次在不同场合释放自身对web3的态度:加密货币没有内在价值,新加坡不看好加密货币.

作者:Matti、Rapolas、Cam,ZeePrimeCapital编译:PANews,王尔玉构建超级应用:胖应用与胖协议 马斯克发推称收购Twitter是为了加快创建超级应用胖协议概念由J.

文:RACHELWOLFSON为了使“实物”NFT项目获得吸引力,必须克服许多挑战。尽管经历了加密寒冬,但非同质化代币(NFT)继续吸引人们的兴趣.

软件开发和架构设计之间有着深厚的联系,这可以从两者所使用的词汇中看出,例如:基础设施、模块、框架等.