来源:老雅痞

上周我在Twitter上提了一个问题:“说出一个没有代币就不能运作的DeFi协议”。

社区的回答从“所有”到“没有”多种多样,让人大开眼界。

那么,到底有这样的DeFi协议吗?为什么DeFi协议要发行代币呢?

代币作为一种筹款工具

很少有人会不同意,大多数项目都是出于财务需要而推出代币。

代币销售是筹集资金的首选和最简单的方式。与传统的股权投资相比,它需要更少(或不需要)的监管准备,成本更低,执行时间更短。

因此,如果没有必要的资金,一开始就不会有那么多项目。

其次,代币起到了引导流动性的作用。

Delphi Digital:12月参与加密游戏的独立活跃钱包数量是DeFi的2倍多:金色财经报道,加密投资公司Delphi Digital发布了《2022年12月加密游戏综述报告》,其中指出12月所有与加密游戏相关的代币市值下跌至63.4亿美元,跌幅达到约14%。不过,参与加密游戏的独立活跃钱包数量是DeFi的2倍多,此外日均活跃唯一钱包地址数量基本保持在80万个至90万个之间。[2023/1/10 11:02:54]

你认为,如果没有流动性挖掘,Sushiswap是否能在没有为Uniswap的V2设计增加任何额外价值的情况下,吸引任何TVL或用户?

这让我怀疑,Uniswap推出UNI代币只是为了反击Sushi的威胁

构建社区的工具

代币也被用作构建社区的工具。但是围绕代币而不是协议本身构建社区是一个短期战略。

DeFi 概念板块今日平均涨幅为3.26%:金色财经行情显示,DeFi 概念板块今日平均涨幅为3.26%。47个币种中38个上涨,9个下跌,其中领涨币种为:UMA(+34.13%)、SWFTC(+22.58%)、ZRX(+13.62%)。领跌币种为:AMPL(-14.92%)、DMG(-4.62%)、ANT(-2.66%)。[2021/11/12 6:47:37]

当价格暴跌时,你的社区将抛弃你。我们已经经历过很多次这种情况,当代币价格暴跌时,很多社区放弃了项目。

因此,真正的产品市场契合度才是建设社区的最终工具,但代币确实有助于引导它。

代币作为项目组成部分

一些DeFi协议将它们的代币整合到了其核心运作机制中。

SNX、GNS、RUNE或AMP代币有利于流动性的创建和转移。例如,SNX被用作sUSD的抵押品,而sUSD被用作集合债务,以实现合成资产的交易。

Gate.io“天天理财”第210期 DeFi流动性挖矿赚USDG理财明日开启:据官方公告,Gate.io 将于5月9日(明日)12:00上线第210期 DeFi流动性挖矿赚USDG,总额度1,000,000 USDG,锁仓期限7天。手机App用户可在行情页面选择“理财宝”按钮参与,手机浏览器和电脑Web用户点击“芝麻金融”-“理财宝”参与。[2021/5/8 21:38:40]

USDD、USDN、UST和FRAXX是由原生代币支持的(部分)算法稳定币。

Olympus的OHM充当了流动性的纽带。

然而,许多协议在技术上可以在没有代币的情况下运行:

DEX,衍生品交易所和DEX聚合器(Uniswap,Perpetual协议和1inch)

借贷协议(Aave,Compound)

收益聚合器(YearnFinance或Beefy)

数据:尽管近期价格回落 比特币仍继续流入DeFi:数据显示,尽管最近的价格回落,9月份DeFi的BTC净流入仍增加了10%。数据还显示,DeFi的BTC净流入量大致等于CeFi的净流出量。仅在7月,就有价值9600万美元的比特币被转移到了以太坊区块链。从那时起,比特币从CeFi的净流出总额大约为20亿美元,而流入DeFi的比特币总额大约为19亿美元。有报告显示,截至9月8日,比特币总供应量中只有0.4%在以太坊区块链上被标记,总量为72,000 BTC。这意味着,在CeFi继续下降之际,DeFi仍有更多资金流入的空间。(The Daily Hodl)[2020/9/25]

抵押稳定币(Maker的DAI)

钱包(Metamask或Argent)

它们的核心商业模式并不依赖于代币。让我们以Uniswap为例。

流动性提供者将资产存入资金池,以收取部分交易费用。用户在Uniswap上的交易得益于充足的流动性,这反过来又给LP带来了更多的费用。这进一步激励流动性提供者将更多资产存入协议。

代币作为风险管理工具

代币对于(某些)这些协议来说是一种风险管理工具!

例如,Maker的MRK是防止项目崩盘的担保:持有者承担稀释的风险,以弥补资本不足的债务。

事实上,Maker举行过拍卖,以530万DAI出售了2万MKR代币。这是在2020年黑色星期四事件之后发生的,当时某些清算人以0DAI赢得了抵押品清算拍卖。

PerpetualDEX使用代币来建立保险基金,以防清算失败。

这种风险管理也扩展到了协议所有权上。

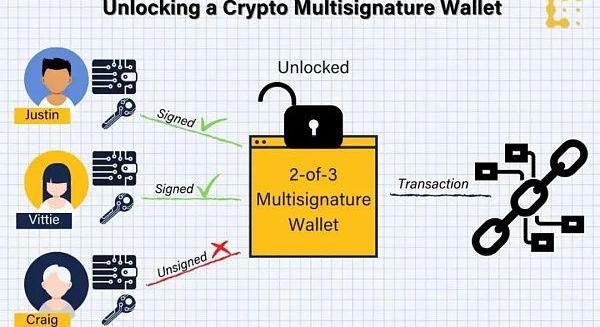

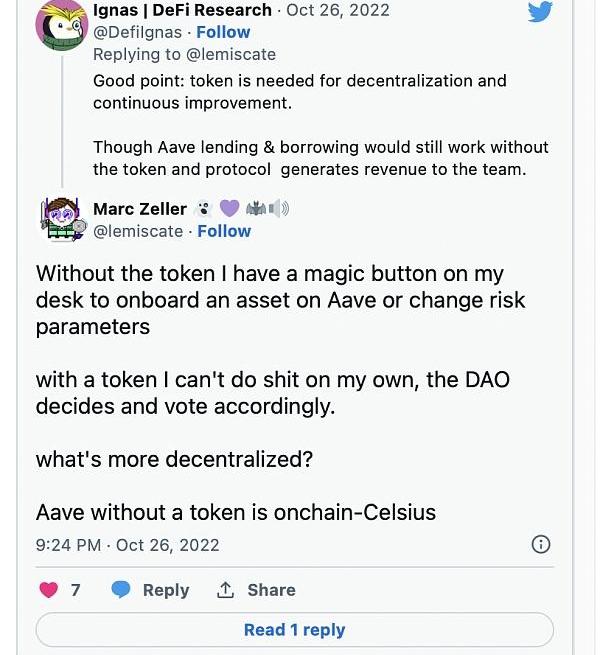

如果一个实体控制着所有资产和协议参数的密钥,你会使用Aave还是Compound?

在DeFi(尤其是跨链桥)中,协议通常使用多签名来防止这一点,但治理代币将多签名扩展到了数百万人。

下面是与MarcZeller(Aave集成负责人)的讨论,解释了治理如何确保安全。

得益于去中心化治理,没有任何一个实体可以添加不良抵押品来提取优良抵押品。

代币是未来效用的一种选择

不幸的是,并非所有协议都达到了治理去中心化的高水平。

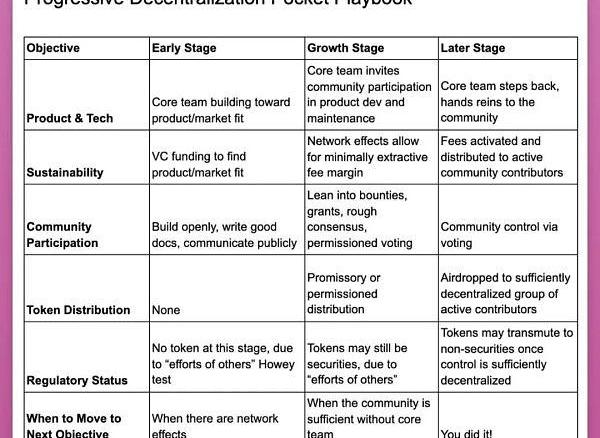

但去中心化是一个过程,代币是未来效用的一种选择。因此,虽然代币一开始只是一种筹款工具,但效用可以在之后添加。

这与a16z逐步实现去中心化的愿景相一致。当产品市场适应性建立起来后,协议可通过代币将控制和风险管理的权力交给社区。

增加代币市值也为打击不良行为者提供了更强的保证,因为它可以使代币更具流动性,并分布在更多人手中。

那么,Uniswap为什么需要代币呢?

UNI似乎是一个有争议的项目。

UNI不管理任何风险,其合约不可更改,所以没有参数可以改变(费用转换功能除外)。

收入分享对LP来说具有价值破坏性(因为流动性提供者获得的交易费用份额较低)。

然而UNI是市值最大的DeFi代币。

我认为UNI的价值来自于:

拓展未来效用。UniswapV3可以增加费用共享,或者下一代Uniswap将提供更多的效用。

影响其他协议的治理。UniswapDAO投票决定在zkSync上启动,这可能会让zkSync在zk-Rollup竞赛中占据领导地位。

这就是其力量所在。

总的来说,许多协议的存在得益于代币:从筹款到吸引流动性,它们促进了社区建设和收入的重新分配。

但最终,确保协议和治理的安全性才是代币存在的终极理由。

作者:PengSUN即使密码系统的任何细节已为人悉知,只要密钥未泄露,它也应是安全的。

作者:Leno GameFi已经成为继DeFi之后的又一大行业热词,那么该怎么理解GameFi概念、GameFi又具有什么优势呢?GameFi的爆火是区块链在项目创新和概念创新方面具有先天优势的.

原文作者:BitKeep钱包CEOKevin尊敬的BitKeep用户:1226黑客攻击事件发生以来,已经过去了40个小时。我作为BitKeep的CEO,与全体技术团队一起不眠不休地解决问题.

加密行业方兴未艾。2022年,许多基于区块链技术的项目得到了进一步的普及,而名人在其中发挥了很大的作用。通过这些知名人士的社交账号及相关新闻报道,加密项目吸引了大批受众.

作者|?MichaelHebenstreit 编译|白泽研究院 大约一年前,我开始涉足NFT并购买了人生的第一个NFT.

自从2021年8月5日伦敦升级以来,结合费用销毁机制,从经济模型层面讲,以太坊所有类型的链上活动都会助推ETH的燃烧.