交易所“巨头”FTX资不抵债最终走向破产,并牵连了多家与其往来密切的交易所、投资机构和做市商等加密企业一同陷入危机,这不仅引发了加密资产价格大幅“跳水”,使得自今年?4?月以来一直震荡下行的市场变得更加脆弱,还使得市场流动性进一步紧缩。

“FTX事件”对市场变化产生有哪些影响?是否会加速市场见底?目前市场中的流动性到底如何?PAData对?8?项市场数据进行深入解读后发现:

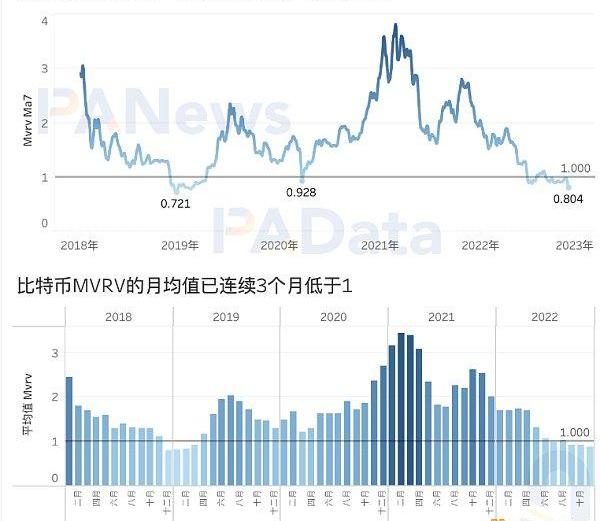

?1?)今年,比特币MVRV指标持续低于?1?的天数已经有?88?天了,?11?月?15?日跌至?0.804?,是最近?5?年来第二低的值。与?2018?年底对比来看,该指标已经触底,但仍需要在底部运行一段时间。

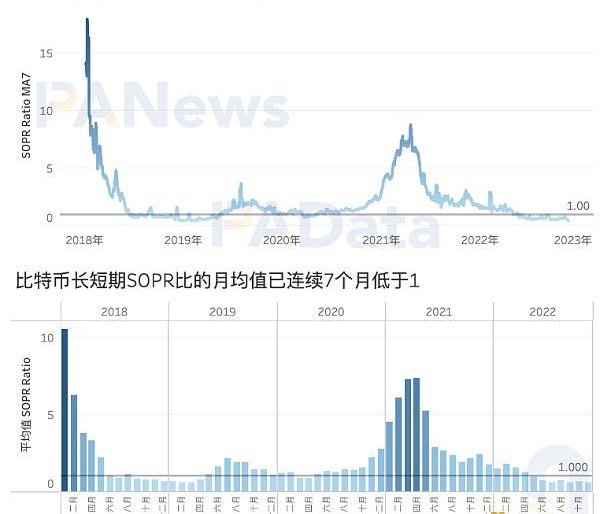

?2?)比特币长短期筹码SOPR比已连续?183?天低于?1?,月均值连续?7?个月低于?1?,这意味着近期BTC短期筹码的盈利能力大幅高于长期筹码。从持续时间来看,也已仅比?2018?年底的熊市周期少一个月。

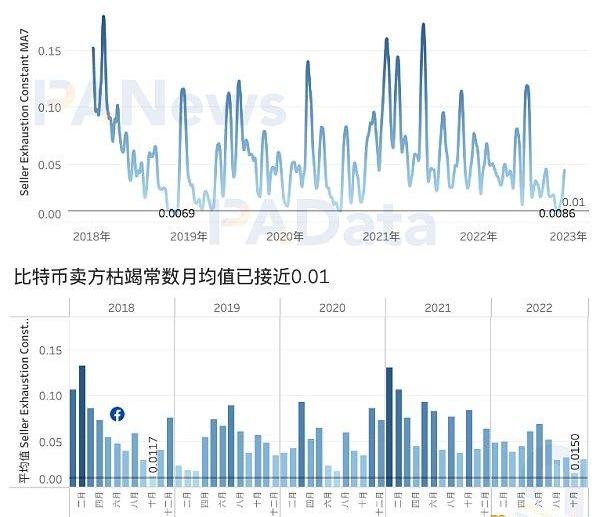

?3?)比特币的卖方枯竭常数月均值在今年?10?月和?2018?年?10?月十分接近?0.01?,如果结合币价走势来看,?2018?年卖方枯竭常数的低位早于币价见底,如果由此推测,则可能当前的币价仍有下行空间。

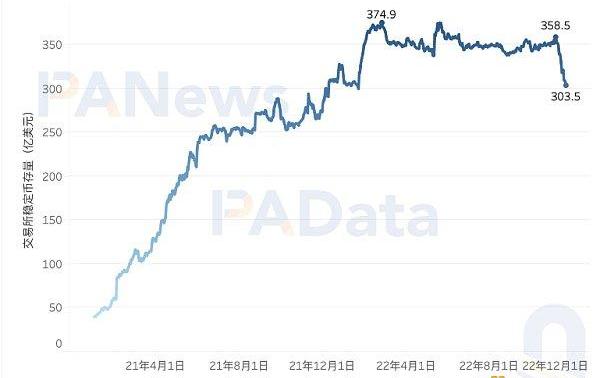

?4?)?11?月?20?日,市场中的稳定币总市值约为?1445.2?亿美元,较?11?月?7?日减少了?19.7?亿美元。?11?月?19?日,交易所稳定币存量约为?303.5?亿美元,较?11?月?4?日减少了?55?亿美元。

法庭文件:美国公布针对FTX创始人SBF的13项新起诉:3月28日消息,据WalterBloomberg,法庭文件显示,美国公布了针对 FTX 加密货币交易所创始人SAM BANKMAN-FRIED的13项新起诉书。美国在新的贿赂阴谋指控中指控 BANKMAN-FRIED 指导转移至少4000万美元的加密货币以贿赂中国政府官员。[2023/3/28 13:31:33]

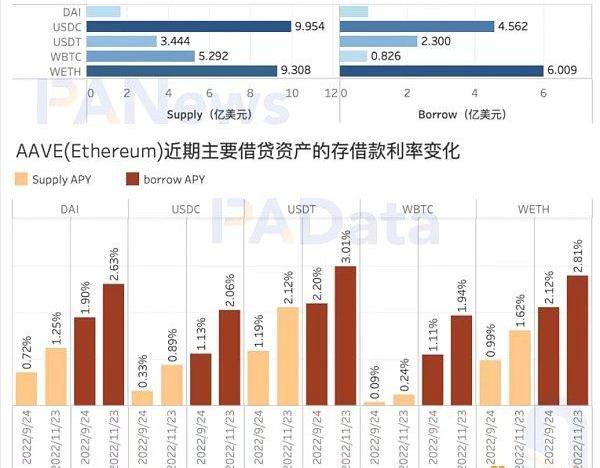

?5?)AAVE的主要借贷资产在最近?2?个月内的变动借款利率呈现上涨趋势,同期,Compound的主要借贷资产也几乎都出现了流动性下降和利率上升的现象。

多项市场指标处低位,已与?2018?年底的熊市相当

根据CoinGecko的数据,目前比特币仍然是加密市场中最重要的资产,其市值占总市值的比重达到了?37.2?%,因此,考虑比特币的市场指标对了解整个市场的变化而言具有重要意义。从比特币的市值与实现价值比、长短期筹码SOPR比和卖方枯竭指数这?3?项数据来看,市场已处于与?2018?年底的熊市相当的水平。

市值与实现价值比是判断资产的当前市场价格是否低于交易时的“公允价格”的常用指标。如果MVRV低于?1?,则意味着当前市场价格已经低于筹码交易时的“公允价格”,市场价格被低估,反之则意味着当前市场价格被高估。

美众议院金融服务委员会主席:“现在是时候将 SBF 绳之以法了”:金色财经报道,美国众议院金融服务委员会主席马克辛·沃特斯 (Maxine Waters) 表示,她对山姆·班克曼-弗里德 (Sam Bankman-Fried) 被捕的时间感到“失望”和“惊讶”, 因为他计划于明天出席听证会作证。在一份声明中,马克辛·沃特斯称“现在是时候开始将 SBF 绳之以法了”。(the block)[2022/12/13 21:41:25]

?11?月?19?日,比特币的MVRV指数已经跌至?0.809?,而在几天前的?11?月?15?日,这一指数跌至了?0.804?,是最近?5?年来第二低的值,仅略高于?2018?年?12?月?16?日创下的历史低值?0.721?。在?2018?年底开始的熊市周期中,比特币MVRV指数低于?1?的天数为?132?天,今年,该指标持续低于?1?的天数已经有?88?天了。从这个角度来讲,比特币MVRV指数可能已经触底,但仍需要在底部运行一段时间。

SOPR是观察每个筹码交易时是否盈利的直接指标,长短期筹码SOPR比则可以衡量市场中长期筹码产出利润高还是短期筹码产出利润高。该比率越高,意味着长期筹码的产出利润率越多,这通常发生于市场顶部,反之意味着短期筹码的产出利润率越多,这通常发生于市场底部。

SBF:关于FTX潜在融资和员工规模的报道不实:7月1日消息,针对Blockworks关于“FTX正进行新一轮数十亿美元融资”的报道,FTX创始人兼CEO SBF发推文称,文章陈述有诸多不正确和令人困惑的地方,例如FTX短期之内没有计划将FTX员工增加3倍,预计员工数量的年增长率约为50%到100%,另外关于潜在融资的报道也有不准确的地方。不过,Blockworks在更新的报道中称,FTX否认了融资的规模,这或暗示该公司仍在考虑的其他潜在融资。此前消息,Blockworks报道称FTX正进行新一轮数十亿美元融资,估值或降至320亿美元。[2022/7/1 1:43:36]

?11?月?19?日,比特币长短期筹码SOPR比约为?0.47?,大幅低于?1?,已与?2018?年底至?2019?年初的水平相当。且自今年?5?月?21?日以来,该指标已连续?183?天低于?1?,月均值连续?7?个月低于?1?,这都意味着近期BTC短期筹码的盈利能力大幅高于长期筹码。而且从持续时间来看,也已仅比?2018?年底的熊市周期少一个月。

卖方枯竭常数被定义为盈利筹码比与?30?天价格波动率的乘积,该值越低,意味着盈利筹码比和?30?天价格波动率都低,即意味着高损失和低波动率同时出现,这通常发生于市场底部。

SBF将资金撤出Belt,目前已撤出1.6亿美元:今天下午3点,BSC上的机池+稳定币兑换协议Belt开放提币。晚上6点10分左右,FTX创始人SBF开始逐步将资金撤出。截至发稿,SBF已经撤出约1.6亿美元资金,还剩下约1.5亿美元继续在4Belt提供流动性。SBF此次撤出流动性的同时收获了2907个Belt,价值约10万美元。不清楚SBF是否会卖出这些Belt以及是否会进一步将资金全部撤离。[2021/6/2 23:05:31]

根据历史情况,比特币的卖方枯竭常数如果低于?0.01?,则很可能触底。该指数最近一次低于?0.01?发生于?10?月?24?日,约为?0.0086?,与?2018?年?11?月中旬的水平相当。从月均值来看,只有今年?10?月和?2018?年?10?月十分接近?0.01?。如果结合币价走势来看,?2018?年卖方枯竭常数的低位早于币价见底,如果由此推测,则可能当前的币价仍有下行空间。

交易所稳定币存量?6?天减少?55?亿美元,CEX流动性进一步下降

FTX事件波及甚广,与之业务往来密切的多家加密企业同样存在危机,这加剧了市场对流动性的担忧。稳定币的市值是观察市场流动性的一个直观窗口,稳定币市值上涨通常伴随着市场上行,买入需求增长,反之亦然。

俄罗斯立法者:在莫斯科证券交易所内的细分市场建立加密市场“比其他任何方式都要好”:金色财经消息,俄罗斯国家杜马金融市场委员会主席Anatoliy Aksakov在新闻发布会上表示,应该有一个建立在中央银行严格要求之上的加密市场,建议它作为莫斯科证券交易所(MOEX)的一个细分市场。他认为,在MOEX的传统内并与中央银行合作的一个市场将“比其他任何管理加密货币交易的方式都要好”。

此前消息,俄罗斯银行协会提议在莫斯科证券交易平台建立加密交易业务。(Interfax)[2022/7/9 2:01:31]

根据统计,截至?11?月?20?日,市场中的稳定币总市值约为?1445.2?亿美元,较?11?月?7?日FTX事发时的?1464.9?亿美元“缩水”了?19.7?亿美元,而较今年?5?月?8?日的?1867.0?亿美元高点则“缩水”了?421.8?亿美元。从日环比变化来看,?11?月?10?日稳定币总市值的日环比变化为-?1.22?%,是最近?5?个月以来日环比跌幅最大的一天。可见,自今年?5?月以来,稳定币总市值就处于下降趋势中,只不过FTX事件加剧了这个趋势。

交易所稳定币存量的变化也能从侧面印证这种推测,?11?月?19?日,交易所稳定币存量约为?303.5?亿美元,较?11?月?4?日的短期高位?358.5?亿美元减少了?55?亿美元,?6?天跌幅约为?15.34?%。这打破了交易所稳定币存量今年以来稳中微跌的局面,使得交易所中的流动性回到年初水平。

另外值得注意的是,交易所钱包中比特币的净头寸变化,即最近?30?天的余额存量变化,也发生了明显的异动。根据统计,?11?月?16?日,交易所比特币净头寸减少了?17.27?万BTC,是最近两年来单日变化最大的一天。而且从?11?月?10?日开始,交易所比特币净头寸已连续?10?天减少超?10?万BTC了。实际上,今年下半年以来,交易所中的比特币存量就在持续下跌,不过近期FTX事件加速了这个过程。

Uniswap主要交易池锁仓量下降,AAVE多个资产借贷利率上涨

有一些观点认为“FTX事件”会使用户失去对CEX的信心,转而投向DeFi的怀抱。但从数据来看,不仅CEX的流动性受到影响,而且DeFi也没能从中获利。

根据DuneAnalytics的统计,目前USDC-WETH是Uniswapv?3?中最重要的交易池,交易量占比约为?46.21?%。该池的锁仓量在?11?月?19?日约为?1.23?亿美元,较?11?月?7?日创造的短期高点?1.87?亿美元下降了?0.64?亿美元,降幅约为?34.24?%。与CEX的流动性变化一致,尽管自今年以来,USDC-WETH交易池的锁仓量总体呈下降趋势,但FTX事件无疑加剧了这个趋势。

USDC-WETH的交易量也有所“萎缩”,近期除了?11?月?8?日至?10?日连续创下?17?亿美元以上的巨量交易外,近期的日交易量都在?8?亿美元以下,?11?月?18?日和?19?日都不超过?2.5?亿美元,分别只有?2.46?亿美元和?1.18?亿美元,为今年以来的极低水平。

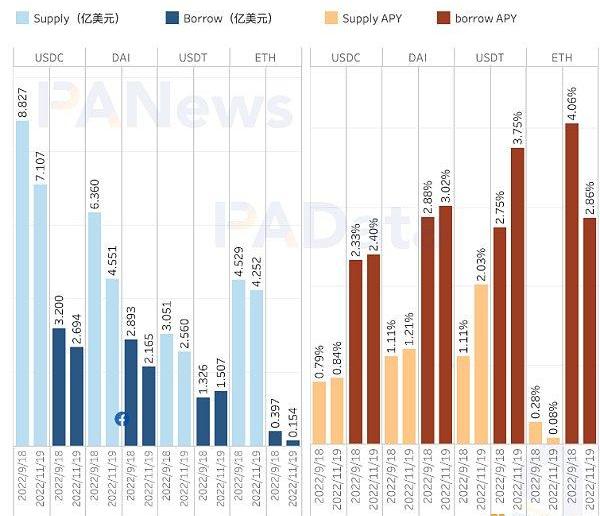

除了DEX以外,借贷的流动性也受到了波及。AAVE和Compound的主要借贷资产在最近?2?个月内几乎都出现了流动性下降和利率上升的现象。

最大的借贷市场AAVE上主要借贷资产的存借款利率近期呈上升趋势。目前,USDT的变动借款利率已经超过?3?%,DAI和WETH的变动借款利率已经超过?2.6?%。从存借款利率的相对变化趋势来看,最近?2?个月,除了USDT的借款利率涨幅小于存款利率涨幅以外,其他资产的借款利率涨幅均大于存款利率涨幅,其中,WBTC和USDC的借款利率涨幅远大于存款利率涨幅。利率变化与存借款规模的变化密切相关,借款利率涨幅更大意味着借款需求变化大于存款规模变化,即市场流动性相对不足。

最近两个月,Compound中USDC的存款量从?8.83?亿美元下跌至了?7.11?亿美元,跌幅约为?19.48?%,同时借款量也从?3.20?亿美元下跌至了?2.69?亿美元,跌幅约为?15.94?%。存款跌幅较借款跌幅更大,这也使得存款利率上浮了?0.05?个百分点,小于贷款利率上浮的?0.07?个百分点。USDT的情况略有不同,其存款量下降了?16.09?%,但借款量上涨了?13.65?%,这使得USDT的存款利率上涨了?0.92?个百分点,而贷款利率则上涨了?1?个百分点。而ETH的借款量则进一步萎缩至?0.15?亿美元,远远低于借款量,这使得存借款利率均进一步下跌。

文/Bloomberg,译/金色财经xiaozouFTX的关键加密货币资产价值迅速暴跌,加之在其申请破产后出现未经授权的资金提款,这家盛极一时的交易所的客户能否收回其存款的大半?机会很是渺茫.

2022年5月,《福布斯》旗下ForbesDigitalAssets针对交易量最高的60家加密货币交易所和提供加密货币服务的交易公司发起了一项调研工作.

原文来源:Jason,BuilderDao创始人BlockBeats注:NFT版权检测工具Yakoa主要用于对NFT项目进行索引,使用人工智能技术分析图片相似性来判断这个图片是不是盗版.

文章来源:https://insights.glassnode.com原文作者:CryptoVizArt,Glassnode比特币在经历了几个月的极低波动后,本周已经回升到超2万美元的水平.

前几日FTX创始人SBF承诺将发布文章复盘FTX为何崩溃。16日至17日他陆续发布32条推特,讲述FTX发生了什么、FTX现状以及一些反思。因部分推文极短且无什么含义,金色财经对推文有删减.

作者:DanielLi FTX爆雷引发市场连锁反应在交易所接连上演,且有愈演愈烈之势。最近灰度比特币信托负溢价升至历史新高,可能成为行业下一个“雷区”,市场恐慌引发了新一轮大规模提币运动,在这轮.