本篇内容是根据AMA10中对NFT借贷的讨论衍生出来的一篇小总结。

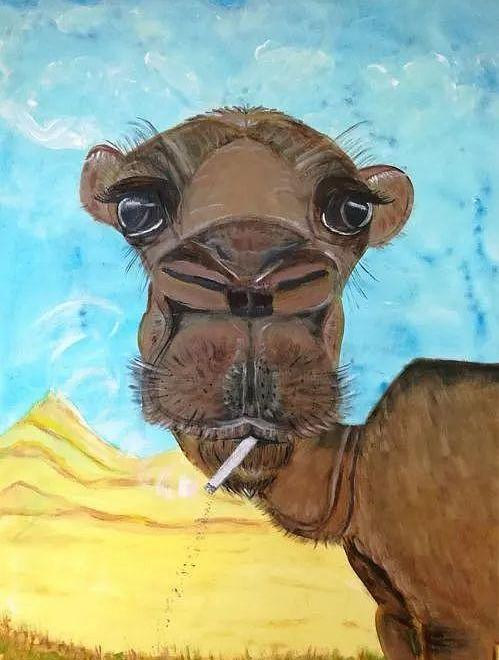

CamelbyElleSun(2020)?

一位虔诚的信徒来听先知讲道。他全情投入,牢记先知的每一句道,直到众信徒都散去,才最后一个离开。

马上又跑了回来,气急败坏地喊:“真主啊!早晨我是骑着骆驼来的,可现在连个骆驼毛都找不到了!先知啊,我虔诚听讲,相信您的绝对神力,可骆驼却被偷了,这难道就是真主对我虔诚祈祷的回报吗?

”?先知沉默了几秒钟,说:“兄弟,相信真主,也得拴牢自己的骆驼啊。”

加密世界里从不缺乏信仰和情怀,不管是中本聪还是Vitalik,“加密先知”们不言而信,信众们丹漆随梦,一步一趋。

可是先知并不负责看骆驼,当我们在现实世界中准备实践先知远见,总有一些基本逻辑不能视而不见。除了先知,还需要“第一性原理”,需要找到亚里士多德“每个系统中最基本的、不能被违背或删除的命题”,才能骑在自己的骆驼上,安全抵达目的地。

从身份到契约、模因与结构、计算与认知、货币灵魂三问,《文理》的每一次讨论都是在深挖加密世界中的“第一性原理”。“筐”当然不只一个,第一性原理也可能出现在每一个角落——比如,对已觉稀松平常的“借贷”和“流动性”这件事,你有没有想过它的“第一性原理”应该是什么呢?当你在加密世界里激情实践时,骆驼拴好了吗?

数据:Spark Protocol TVL已达3.4亿美元,过去一周增长5倍:8月10日消息,据DefiLlama数据信息,MakerDAO旗下借贷协议Spark Protocol TVL已达3.47亿美元,过去一周增长5倍。

金色财经此前报道,8月7日,MakerDAO已通过并执行提高Spark Protocol债务上限等提案。[2023/8/10 16:17:22]

01?BendDAO事件:“流动性”就像空气,平日察觉不到,没有却万万不能

BendDAO是为NFT提供流动性的一次创新尝试,但依然没逃过“骆驼丢失”的意外。几周前的一次流动性危机,甚至被Fortune冠以“次贷危机”的类比。

但这到底是不是“次贷危机”?BendDAO的骆驼,究竟有没有栓好?老规矩,我们先给它个灵魂三问,再落脚到“借贷的第一性原理”给出判断:

第一问:人们为什么需要抵押NFT借款?NFT借贷的价值诉求是什么?

“卖掉原本卖不掉的东西”:假如一个猴子今天的市场底价是100ETH,明天是150ETH,后天变成200ETH——此时你的内心活动一定是:越涨越难受。因为这意味着锁定的“溢价”越来越多,而你只能眼巴巴地看着,拿不出来。

此时,若有一处能让你以X%的抵押率把猴子抵押,拿X个ETH出来灵活运用——便满足了你的价值取向。

“买到原本买不起的东西”:你想炫耀,却只能望着动辄上百ETH的猴子叹气。

ParaSpace旧官推:希望通过谈判推进多重签名转移至社区选举的签署人:5月12日消息,NFT借贷协议ParaSpace旧官推今日早间表示,为了遵守我们对透明度的承诺,在与Zeneca沟通后,我们同意让所有人都可以在Twitter Spaces上收听与Yubo Ruan和所有多签名签署者的第三方主持会议。我们将推进解决2个关键问题:1.立即采取措施解决平台利率问题:向其他多重签名签名者发出请求,以暂时暂停对借款人的协议利息。2.释放多重签名:将促进控制权从ParaSpace团队的所有签署人和Yubo方面的任何愿意签署人转移到社区选举的签署人,计划进行1天内的提名,在进行2天的投票。我们邀请Yubo和其他签署人参与其中,并在空间会议期间与我们协调。目前,该会议正在进行。[2023/5/12 14:59:38]

此时,若有一处能让你只付首期便可换猴子为头像去结交大佬,日后再慢慢还钱——便满足了你的价值取向。

和金融市场类似,最集中的价值取向依然是短期借款需求。比如:

你在交易所被margincall了需要补仓;

你想抓住杠杆交易的机会;

你想抓住GameFi薅羊毛的机会:比如抵押猴子借钱买鞋在stepN跑步赚钱;

你想给乌克兰捐款,但离发工资还有一个礼拜;

你穷得只剩下NFT:用猴子抵押,每三个月滚动一次,便可获得“长期”BTC/ETH资金去做其他交易。

数字身份验证提供商Blockpass与Avalanche达成合作:2月17日消息,数字身份验证提供商Blockpass与Avalanche达成合作。Blockpass将与Avalanche集成以进行KYC和AML验证。Avalanche将使用Blockpass的新功能,允许用户证明其对数字钱包的所有权,并通过Blockpass的非托管钱包KYC提供适合非托管钱包的市场。[2023/2/17 12:13:14]

可见“借贷”确实是客观存在的需求,问题是这种价值诉求应以何种形式被满足呢?

第二问:BendDAO是银行吗?

看BendDAO的主要功能:

存款:如果你有闲置的ETH,可以存在BendDAO,获高达9-10%的年利率,

贷款:如果你是七种蓝筹NFT的持有者,或者想付首期购买,可获抵押贷款。

利差:BendDAO把大家存进来的ETH以更高的利率贷出,再用自己的治理代币BEND补贴借款人,达到基本“零成本借贷”的效果——BendDAO则赚利差。

存款、贷款、利差——嗯,乍一看,这和银行做的事情几乎一摸一样,只不过抵押物的价格波动更剧烈,流动性更差而已。这样的“借贷”在现实世界已经运转了几百年,BendDAO只是将其搬到虚拟世界而已。

但它依然不是“银行”。不管在现实世界还是在元宇宙,无论如何创新的借贷平台,都不能被叫做“银行”——不管它俩长得有多像。《文理》在“货币灵魂三问中”已经给出了“毁三观”的结论——凡是不“创造货币”的机构,都不能叫银行。银行的第一性原理便是“凭空创造货币”。

Hashed CEO称Terra崩盘以来患有精神疾病,拒绝出席韩国国民议会:10月24日消息,韩国国会政务委员会于10月开始对Luna-Terra事件展开国政监察,其中加密风投机构Hashed首席执行官Simon Seojoon Kim被选为该事件的证人,并预定于今日出席国民议会。但Simon Seojoon Kim今天提交不出席的理由陈述书。

Simon Seojoon Kim表示,“自从Luna-Terra崩盘以来,由于极度的精神压力,我一直患有焦虑症和恐慌症。我从7月29日起一直在另一家医院的精神科接受治疗,在药物治疗和辅导治疗期间压力情况急剧恶化,随之而来的症状也在恶化。”Kim附上专家意见和诊断书,称其需要情绪稳定。(E-Daily)[2022/10/24 16:36:48]

“借贷”是个万金油词汇,不管何种商业模式似乎都能用。但掐指一算,全世界目前能够完成“借贷”这件事的商业模式,大概有三种:

商业银行:现实世界的银行不必解释,但加密世界里的银行是谁呢?

严格意义上,所有稳定币项目都是银行,因为具备“银行的第一性原理”——它发行新货币了。至于这“新货币”有没有人用,会不会归零,是另外一件事;只要做了创造稳定币的事情,它就是“银行”。

当铺模型:多出现在万恶的旧社会——抵押一只万元手镯,当铺借给你300块钱救急;之后要么换钱赎回镯子,要么被当铺卖掉。

0age:从代理注册中心撤销Wyvern 2.3合约认证的提案已提交至Wyvern DAO:7月30日消息,OpenSea协议开发负责人0age发推称,一份从代理注册中心撤销Wyvern 2.3合约认证的提案已提交给Wyvern DAO,该提案将在72小时的治理延迟后可执行。提案执行后,所有使用Wyvern 2.3授权的上架和报价将失效,Seaport上架和报价将不受影响。

此前消息,OpenSea于6月宣布从Wyvern协议转向其自行开发的Seaport协议,旨在降低35%的Gas成本。7月26日,OpenSea宣布弃用Wyvern订单发布到API功能,但仍支持Wyvern订单检索。[2022/7/30 2:47:55]

纯智能合约模型:也就是DeFi世界中的Compound、AAVE等纯智能合约的平台。你在AAVE上放了资产,借走了钱,却和AAVE没有任何债权债务关系——因一切写进算法,由智能合约执行,一旦资产价格下跌,自动清算机制迅速让第三方介入,自动清算掉你的资产获利。

这三种模式,看起来都是在做“借贷”这件事——殊不知差别极大。BendDAO的“peer-to-pool”模式显然用的是第3种——试图把“fungibletoken”的智能合约借贷池,引入到每个单体NFT的世界中。

第三问:“同质化”世界的借贷模式用在“非同质化”世界中合适吗?

近期NFT价格大幅下跌,意外引发BendDAO挤兑危机,几十只猴子抵押物面临清算。

这个时点很糟糕。众所周知,熊市里的所有人本来就是惊弓之鸟,此时“强制清算”就像一声清脆的声,市场会毫无犹豫地跌下去——更多猴子被清算,死亡螺旋。这和“房地产泡沫破裂、银行强制拍卖房子变现、房价持续下跌的螺旋”是一样的。但猴子毕竟不是房子,房子不炒还可住,而在一个螺旋下坠的市场,有多少人愿意为了换回头像坚持不跑路?

更大的问题在另一端:当储户发现BendDAO有收不回的折价猴子,马上回意识到自己存进去的本金可能回不来——于是挤兑,于是金库内存款被提领一空,借款年利率瞬间飙升。

而自动清算机制此时完全帮不上忙,清算规则不合理,门槛太高,激励不够,时间变数高。好在项目方及时修改清算规则,加上市场回弹,几天内化险为夷。

问题究竟出在哪儿?出在误用了“交易”和“信用”的逻辑,把本应用在“流动性资产”上的自动借贷机制用到了“非流动性资产”上。

Aave和Compound是基于流动性资产的借贷逻辑。所谓“流动性资产”,是指你需要清算它的时候,总可以清算得掉——在这个前提下,我们当然可以设定一个计算规则:不管是90%、80%、还是50%的清算率,关键是“想卖的时候能卖得出去”。这才能被称为“有流动性”。

FungileToken的市场上有“累计深度”的概念——每个FT的“价格”是其最后一笔成交的记录,而“流动性”是其当前市场买盘的累计深度。

而NFT这样的“单体资产”,没有“累计深度”,只有一个“有效买盘”,也就是当前的最高出价。因此,它的“价格”和“流动性”之间并无关系,有“价格”并不代表有“流动性”,也不代表能卖的掉,如您所知,是为“有价无市”:一只天价的猴子,流动性依然可以是零——或无需求,或无交易。

众所周知,清算是基于“流动性”,而不是基于“价格”——而对于一个流动性等于“0”的东西,我们该怎么清算呢?

非流动性资产的“处置”不能被称为“清算”——这也是现实世界中的基本逻辑。银行有“非流动性资产抵押贷款”,比如房贷;也有“流动性资产抵押贷款”,比如孖展融资。前者的违约只能“处置和拍卖”,而后者的穿仓可以用预警线和平仓线及时“清算”——资产不同,拴骆驼的方法当然也不一样。

02?NFT借贷应该怎么做才合理?

对金融交易市场逻辑的误用,并不意味着NFT不能用于借贷,只不过用“资金池加清算”这种模式确实不太合适。对于NFT这种非同质、非流动性资产,更合理的方法也许是:

首先:千万不要学商业银行的资金池模式——真心学不来,人家的钱是自己印的。银行不是从存款池子里拿了储户的钱借给你,而是自己印出来借给你,不存在借款人不还钱它就还不了储户的问题。银行具备天然高杠杆能力,在“贷款”这件事情上,有无限抗风险能力。

在同等风控体系下,一个借款平台永远无法跟银行PK。天主教教义将恶行分“七宗罪”,金融业界也有七大风险——银行可以把七个风险摸个遍,最多不过伤筋动骨;而借款平台只要触犯任何一宗,就没有然后了,可能永世不得超生——另外六宗罪都还没来得及犯。

当铺模式:严格意义上,用储户的钱去放贷属于“当铺模式”,而三种模型中当铺的风险最大,且不可控性最强。由于借贷平台在“不还钱”面前的抗风险能力是零,又没有“fungible”的市场深度可以帮忙,最合理的方法只能是向万恶旧社会当铺学习,设立极低的抵押率——比如一个个万元的猴子,出借千元左右可能才比较合理。

Peer-to-peer模式:也就是NFTFi模式。如果一笔贷款能完全挂钩在一个猴子NFT标的上,说明想借钱给你的人,对这只猴子有感知,愿意得到这个猴子。借钱的人有知情权,且针对特定标的物抵押借贷,每一笔都不一样,也没有自动清算程序。但缺点也显而易见:双方可能要等很久才能对接上。

股东权益:股东锁定token,必要时“股转债”,用DAO的资本金回购抵押物NFT输血。无他,把储户的风险转移到股东和DAO身上而已。

借贷业界有两条黄金定律:一、不可无抵押;二、不可只抵押。如果你做不到比客户自己还了解自己,那就坚决贯彻执行这条基本守则:相信真主,也要拴好自己的骆驼。

03?DeFi“透明性”的魔力

有一说一。一家刚经历挤兑危机的借贷平台,竟然在一周之内运作回到正轨,在社区投票通过修改规则后,储户纷纷把ETH又重新存了回来——这在传统金融完全不可想象。

这是一个完全透明、链上随时可以看到平台金库里有多少钱、是否比借出去的贷款多、是否有人开始重新存回、看到借款者陆续还钱、看到平台顺利拍卖NFT换成ETH——不用等BendDAO发公告,储户就自动回笼——此等级别“透明性”在现实世界中几乎不可能发生。你存钱的银行分行里每天又多少流动性,除了资金部,没人知道——而这恰恰是让银行安然无恙的关键因素:不透明。

在金融体系中,完全的“透明度”就是一场“革新”,用一架新机器去摧毁旧机器。而现实世界中的金融系统,就像苹果应用商店里的APP——都要依赖iOS操作系统;如果iOS有重大缺陷,哪怕上面的APP应用再透明、模型再精良,依然不能保证系统不会失败。

无论如何,如果连“bug”都找不到,何来治疗?“不透明”会妨碍我们准确找到“bug”的能力。这就是为什么“DeFi”似乎总能让人看到些许“革命”的曙光——DeFi的模型和逻辑至少会改善金融系统的透明度,提供一个“诊断”的工具——看到正在发生的事情,才能决定该用哪一把手术刀。

SPACEID是一个去中心化的域名服务协议,9月2日完成了由BinanceLabs领投的种子轮融资.

在移动端上,鲜有Web3.0产品。如果将交易所App、行情站App、资讯App排除在Web3.0应用之外,那么在移动端上其实只剩下钱包产品了.

作者:小牛 DEX赛道整体处于供大于求的状态,DEX提供的交易和流动性挖矿功能已能基本满足用户的需求.

原文标题:《WEB3VC排行榜解读:TO5VC有何竞争优势?》 原文作者:CODY 9月27日,,加密研究组织?GCR?与?Clearblock?联合推出?Web3?VC?排行榜.

深度解析Polygon网络结构、互操作性与跨链消息传递方式,再谈双花漏洞安全事件。1?Polygon是谁?Polygon是以太坊的layer2扩容方案,其愿景是建造以太坊的区块链互联网.

文/MatíasAndrade?and?KyleWaters,CoinMetrics作者以太坊即将合并,完成从工作量证明到权益证明的协议升级。合并预计将在周三晚上/周四凌晨进行.