在L2聚合L1的流动性。

原文标题:《DeFi?聚合池》

撰文:LouisGuthmann

编译:StarkNet中文社区

概要

DeFi的初始价值观是关于金融包容性和开放性。但随着Gas价格上涨,DeFi慢慢变成了巨鲸的游戏。

L1池因便宜、简单而有效扩展DeFi。

尽管如此,在L1的池子上存款、取款和调整资金仍然很昂贵。

StarkEx解决这个问题。解决方案就是DeFiPooling,该方案把L1上的账单拆分并在L2上提供头寸来重新平衡。

StarkEx3.0支持启用这一功能所需的新基础构件:L1限价单。

背景

DeFi旨在改善金融的包容性,这要归功于它的可组合和无需许可的性质。然而,当gas过于昂贵时,只有巨鲸能参与得起了。

Zeko Labs与O(1) Labs、dcSpark合作推出L2 ZK Rollup生态系统Zeko:7月27日消息,Zeko Labs 与 Mina 开发团队 O(1) Labs 和 dcSpark 合作,推出专门为零知识应用程序(zkApps)设计的 L2 ZK Rollup 生态系统 Zeko,由 Mina Protocol 进行结算,Zeko 将允许开发人员大规模构建具有可编程隐私性的去中心化应用程序。[2023/7/27 16:01:25]

如果希望DeFi在保持包容性的同时还能额外惠及千万用户,就亟需解决可扩展性问题,使交易成本保持在较低水平。

在YieldOptimizer中我们已经看到了向可扩展性发展的趋势。YFI和Harvest等项目让散户也能参与到高阶的昂贵交易策略中来。以YFIUSDt曲线策略为例。

作为一名普通交易者,优化Curve的借贷收益率相当复杂。需要把钱存入一个特定的池子里,把LP代币押进Curve储蓄池,设置锁定期来增加CRV奖励,并在链上投票选择分配给池子的奖励比例。

欧盟银行机构负责人:稳定币储备需要多样化:金色财经报道,欧洲银行管理局 (EBA) 主席José Manuel Campa表示,即将出台的欧盟管理稳定币的规则将侧重于确保发行人拥有多样化的储备,管理利益冲突,并且不会将风险转移给其他参与者。José Manuel Campa说,该集团的加密资产市场规则,即MiCA,将于2024年生效,但加密货币市场参与者现在应该开始调整他们的操作,该机构将通过起草附属立法在其实施中发挥关键作用。MiCA 要求稳定币的发行人有足够的储备来应对动荡“EBA 将特别关注储备存款部分的多样化。”[2023/4/27 14:30:45]

用YFI,上述的步骤都加以抽象化。只需在YFIUSDtyVault上进行一次存款,剩下的都交给协议负责。作为回报,该协议对利润收取20%的管理费。

这20%的费用对大多数交易者来说,不仅省去亲自部署策略的麻烦,还节约了交易费用。

以太坊Argent L2钱包与LayerSwap合作,支持用户从CEX提款至Argent L2 账号:2月16日消息,以太坊 Argent L2 钱包与 LayerSwap 合作,用户可以直接从中心化交易所提款至 Argent 的 L2 账号。LayerSwap旨在提供CeFi到DeFi 资产转移的解决方案,目前的CEX到Layer2桥接让用户更快速、更便宜地从中心化交易所向 L2 充值资产。值得注意的是,LayerSwap 使用 Bransfer 以连接到用户的中心化交易所账号。用户需要注册一个 Bransfer 账号,仅通过邮箱便可注册。[2022/2/16 9:55:42]

此外,通过聚合YFI客户的投票权,YFI的行为就像一个投资基金并影响Curve以使所有YFI交易者和代币持有者等这些利益相关者受益。

尽管如此,YFI在gas方面并不是最优的,因为从池中存取以及再平衡资金仍然是在L1上操作。因此,这些操作步骤往往价格昂贵到让人高不可攀。

YFII Pool2 收到首批Balancer(BAL)奖励,社区将提案分配方式:9月3日,聚合器项目DFI.Money(YFII)收到首批Balancer(BAL)奖励,共计BAL 679.83个,价值21814美元。该奖励来源于YFII/DAI矿池,后续每周都将收到。社区目前正在商讨奖励分派方式。此前消息,在DFI.Money(YFII)Pool2提供流动性进行挖矿,可以同时获得YFII和BAL奖励。[2020/9/3]

而DeFi聚合池就是来解决此问题的:它可以把存款、取款、再平衡等操作,都转移到可扩展且低成本的L2上!

什么是DeFi聚合池?

这种新机制能够让用户使用L2帐户更便捷地无Gas费交易:在Aave和Compound借贷,在YFI或者Harvest投资,又或是在Uniswap、Balancer或Curve提供交易流动性。

逐步流程

我们在此以一个简单的DeFi操作步骤举例:投资USDtyVault。

参与者有:

交易者/用户/终端用户

用户A、B和C有资金在L2上交易。

链下

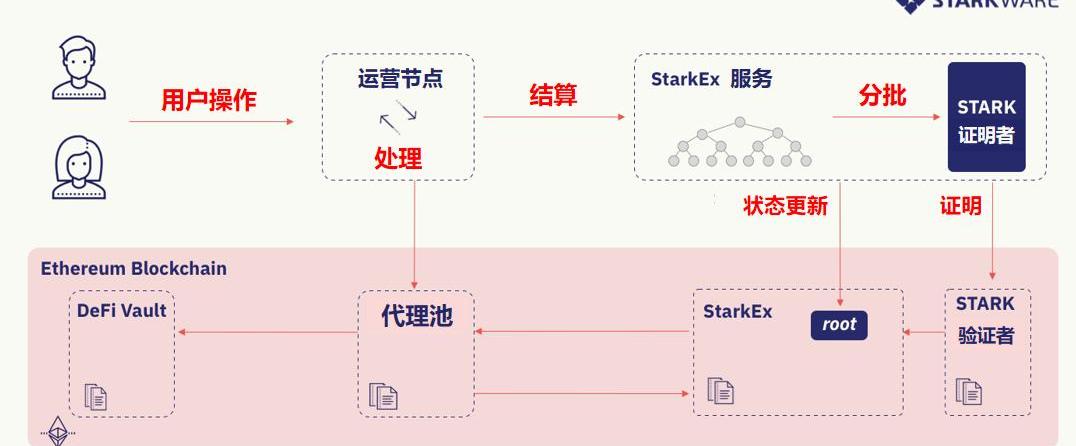

运营节点以及为其提供服务的StarkEx系统。

链上

DeFi目标合约

StarkEx智能合约

代理池:一个「新」的在链上智能合约,来协调StarkEx合约的需求、管理池子所有权,并与DeFi目标合约交互。

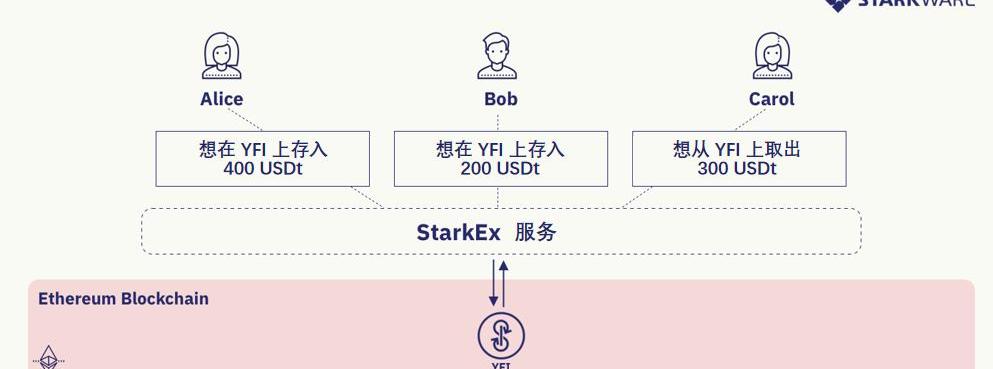

上述例子中,用户A和用户B想要存款进YFI,而用户C想要从YFI中取款。因此,用户A和用户B的需求正好与用户C匹配,只有剩下差额部分需要在链上交易。

从A和B的角度来看的话,DeFi聚合池操作为两步:

将USDt换成StarkEx运营者从代理池出铸造出的份额

将syUSDt换成yUSDt

第一步:需求聚合

代理合约铸造代理池的份额

代理合约通过L1限价单将份额卖给交易者

StarkEx在链上结算这笔买卖

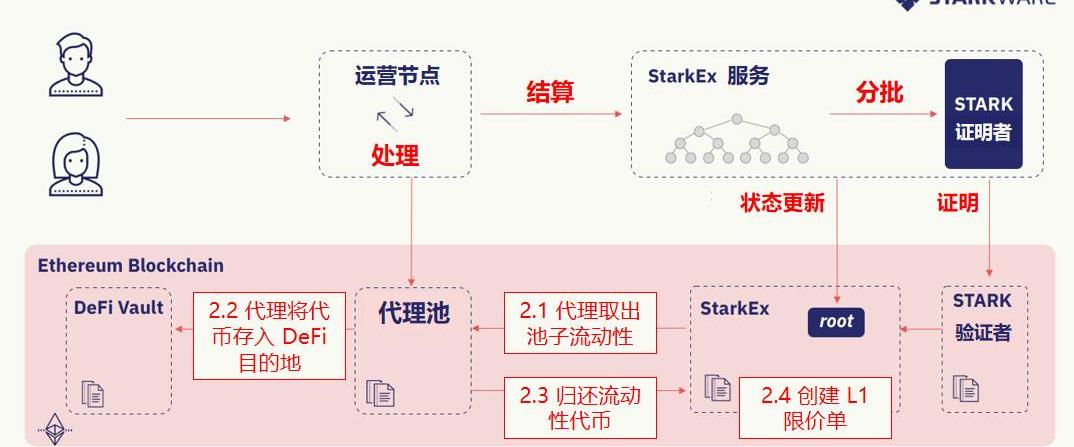

第二步:池子激活

代理合约从StarkEx智能合约中取出资金池中的资金

代理合约将这笔资金存入DeFi机池

代理合约收到存款凭证

代理合约创建一条链上限价单,给出存款凭证对池子份额的价格。

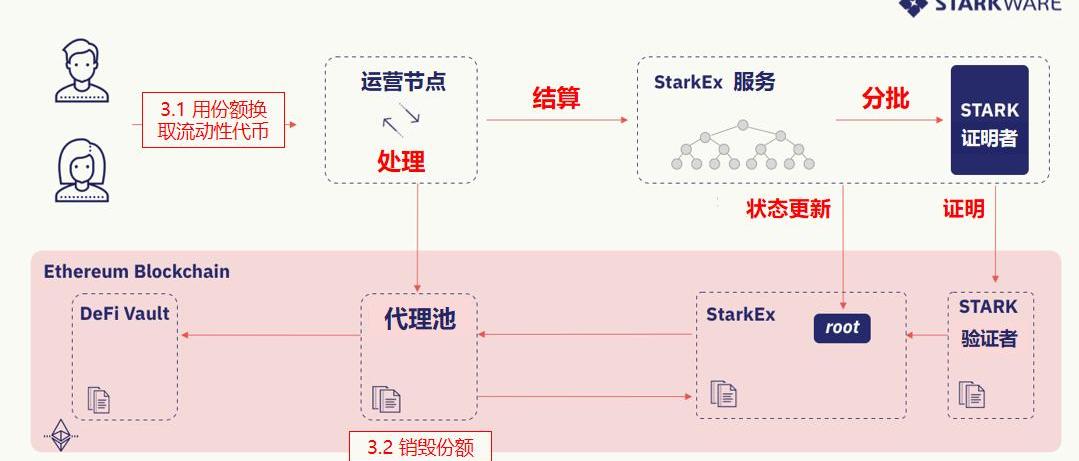

第三步:L2交易者收到LP代币

L2上的交易者用份额换回存款凭证

代理合约销毁份额

第四步:再平衡,完工!

有人可能注意到,代币撮合交易可以链下进行。那像把yUSDt换成yETH这样的再平衡,只要找到交易的另一方就可以,交易过程无需支付Gas。

少了什么东西?L1限价单

StarkEx上的DeFi聚合池还有一个组件需要解释:L1限价单。StarkEx上有三类基本操作:转账、条件性转账以及L2限价交易。下一个版本(StarkExV3)将支持L1限价单,L1上的智能合约能够在L2上发送交易。这是支持DeFi聚合池的最后组件。

结论

如果实现DeFi金融普及,我们需提供更大规模的交易处理量和更便宜的交易成本。而DeFi聚合池就是一种解决方案,等于是用商用机来取代私人飞机。如果DeFi想要再吸纳千万交易用户,这是最好的选择。

现在FUD已经尘埃落定,熊市正适合决定谁是未来最大的赢家,这可能是我们进入Avalanche的好时机。如果你不知道应该从哪里开始了解Avalanche?这篇文章应该可以帮助到你.

近日,游戏产业分析机构SensorTower发布的《元宇宙概念下的移动游戏市场洞察》(以下简称“《报告》”)显示,2022年上半年元宇宙应用共营收6.5亿美元,其中游戏应用收入占比高达94%.

作者:Solv研究组 2022年9月3日,半匀质化通证标准ERC-3525草案的最后公示期结束,这意味着,ERC-3525几周内将会正式通过,成为行业标准.

下一个牛市将会由当前熊市中仍坚持构建的技术和趋势驱动:应用协议、去中心化社交和Web3游戏。原文标题:《Messari:迎来下一次牛市的三个加密趋势和挑战》 撰文:Messari 编译:PANe.

分析 | 金色盘面:权重标的涨跌互现 NEO成为明星:金色盘面综合分析:昨天市场继续分化,ETH以1.62%的跌幅,领跌市场权重标的.

DeFi数据 1.DeFi代币总市值:495.61亿美元 DeFi总市值数据来源:coingecko2.过去24小时去中心化交易所的交易量53.