关键要点:

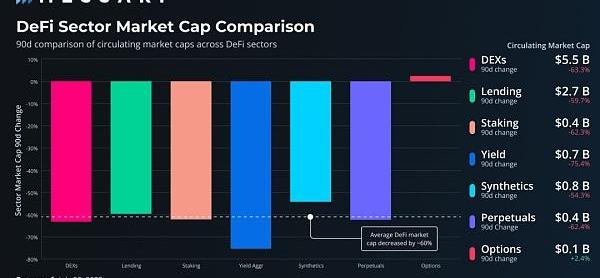

在过去90天内,DeFi协议的市值平均损失了约60%;

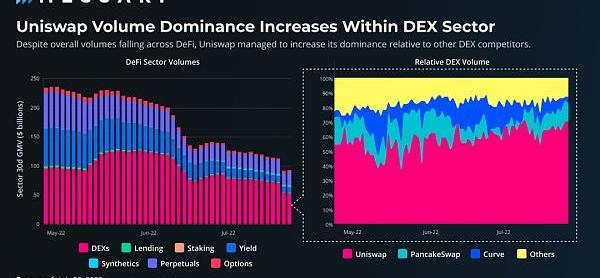

与其他DeFi板块的交易量相比,DEX的使用量受到的影响较小。在DEX中,Uniswap继续在“吸血”其他较小的竞争对手的交易量;

1inch集成Synthetix的原子交换功能显著提高了合成资产板块的收入。

最近一段时间,DeFi一直陷于加密货币市场混乱和宏观经济动荡引发的艰难处境当中。Terra崩溃,三箭被强平,引发了数十亿美元的强制抛售,上升的利率又从加密货币等高风险资产中吸走了流动性。结果,在过去90天内,DeFi协议的平均市值下降了约60%。

Messari:Venus上的BNB借贷量在6月10日降至2021年1月以来新低:金色财经报道,Messari发布2023年第二季度BNB链上借贷协议Venus报告。Venus经历连续第四个季度的利息收入增长,为DAO带来230万美元的收益,为储户带来920万美元的收益。在美国证券交易委员会对多个币安实体提出指控后,BNB的价格下跌了32%,影响了Venus的资产总价值,导致总供应量环比下降了12%。Venus继续推出其V4功能,包括隔离池和弹性价格馈送,以增强平台的安全性、灵活性和可靠性。

Venus协议第二季度的用户活动有所下降,活跃借款人和存款人数量环比分别下降9%和10%。此外,6月10日,BNB 借贷跌至 2021 年 1 月以来的最低水平,仅有89140枚BNB借贷。

截至本季度末,仍有价值6.47亿美元的流动资金可供借贷,其中BTC和BNB合计占该价值的76%。[2023/7/15 10:55:59]

但并非没有希望,价格并不是这个新兴行业的唯一绩效指标。通过对不同DeFi协议的更彻底分析,我们不难发现近期市场低迷中的两个显著趋势:DEX的相对稳定性,以及由于Synthetix升级而显著增加了合成资产的采用。

Messari:三季度Filecoin存储数据量为211个PiB,环比增长82%:11月6日消息,加密数据研究机构Messari发文表示,Filecoin的网络使用情况,可以通过存储用户和存储提供商之间的活跃交易中存储的数据量来衡量;截至第三季度末,通过活跃交易,将近211个PiB存储在Filecoin网络上,与上一季度相比增加了82%。[2022/11/6 12:21:42]

在熊市中,DEX依然表现稳定

与其他主要依赖于市场对杠杆需求的协议不同,DEX因其与稳定币的关系而提供了更多的可预测性。DeFi稳定币供应量的增长为DEX提供了应对市场低迷的缓冲——当交易者逃向这些稳定资产时,便促进了DEX上的交易。

马斯克前女友Grimes推出“儿童元宇宙图书”以支持Avalanche生态:金色财经报道,加拿大音乐家、马斯克前女友Grimes周五在Avalanche Summit上宣布正在推出一本“星际儿童元宇宙图书”,这是OP3N和Avalanche基金会1亿美元计划的一部分,旨在支持Avalanche区块链上与艺术、娱乐和文化相关项目的发展。OP3N将自己定位为在Web3中增强创意的启动板,已与Avalanche基金会合作推出了1亿美元的文化计划CultureCatalyst。Grimes表示:“当我第一次接触Web3时,这是我希望看到的那种项目,我很高兴与OP3N合作推出一系列婴幼儿教育艺术,旨在为儿童创造一种对成人也具有深刻意义的深刻体验”。(Coindesk)[2022/3/27 14:20:09]

声音 | Messari创始人:Ripple在利用RippleWorks慈善基金会避税:加密货币研究公司Messari的创始人Ryan Selkis发表了一份报告,指责Ripple利用其RippleWorks慈善基金会避税。根据该基金会2018年的公共资产负债表,该基金会向他人提供的慈善捐款为零。该基金会似乎只产生了200万美元的非税支出,与此同时有着近3亿美元的收入和12亿美元的管理资产。(CryptoBriefing)[2019/11/21]

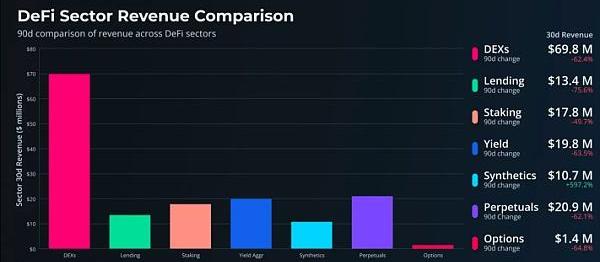

因此,DEX交易量(-47%)的总体下降幅度小于借贷(-76%)、机池(-84%)、永续合约(-64%)和期权(-69%)协议。在所有行业交易量下降的情况下,相对于其竞争对手,Uniswap的使用量有所增加。

由于流动性是一种反射现象,因此在市场下跌期间变得更加重要——交易者面临更大的滑点,他们便会涌向流动性最强的市场以获得最优惠的价格。

动态 | 加密研究公司Messari筹集400万美元,Coinbase Ventures等参投:金色财经报道,加密货币研究初创公司Messari今天宣布完成了由Uncork Capital牵头的400万美元融资,参与方包括Blockchain Capital,CoinFund,Danhua Capital,Fenbushi Capital,Coinbase Ventures和前Coinbase CTO Balaji Srinivasan。[2019/11/14]

鉴于Uniswap已确立了其为市场上流动性最强的DEX的地位,它在当前市场上的相对交易量增长也就不足为奇了。然而,最近的Uniswap治理论坛关于是否开启“收费开关”的提案获得了大量支持,或将会在未来几个月危及这种主导地位。

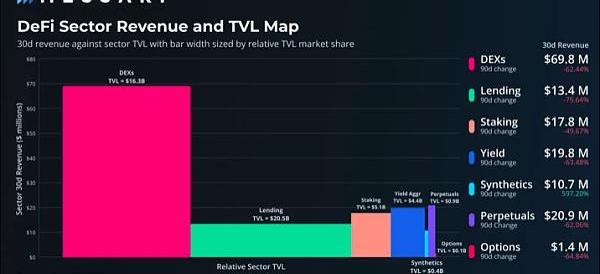

相对较低的使用波动性和相对较高的TVL使DEX在过去一个月中产生的收入占据了DeFi总收入的绝大部分。尽管7,000万美元的收入比过去三个月下降了62%,但仍几乎与所有其他板块的月收入总和(8,400万美元)相差无几。鉴于阴云密布的宏观经济背景,随着交易者不断减少杠杆,DEX可能会继续在DeFi收入中占据最大份额。

合成资产协议表现亮眼

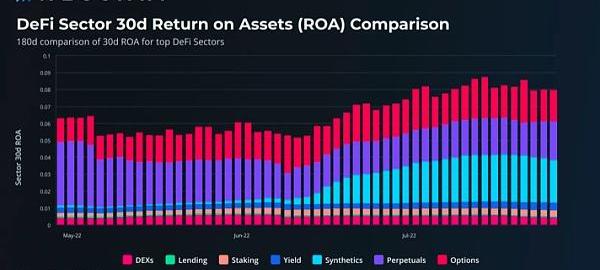

尽管DEX在最近几个月表现稳定,但就每单位TVL产生的收入而言,该板块还是效率最低的板块之一。永续合约和期权的协议模型自然会产生高ROA。尽管如此,这些仍低于合成资产的2.5%ROA。

合成资产协议一直比较小众,因为它们对抵押品的要求很高,并且缺乏对协议产生的合成资产的集成。由于最近的Synthetix升级支持更广泛的外部协议集成,合成资产协议在最近几个月表现异常突出。

Synthetix于2021年发布了原子交换功能,允许用户通过Chainlink和UniswapV3的组合对合成资产进行定价,从而自动地交换资产,从而避免冗长的预言机等待期。虽然这令Synethtix有了与更多协议集成的可能,但源资产或目标资产须为sUSD的要求也严重限制了这种伙伴关系。

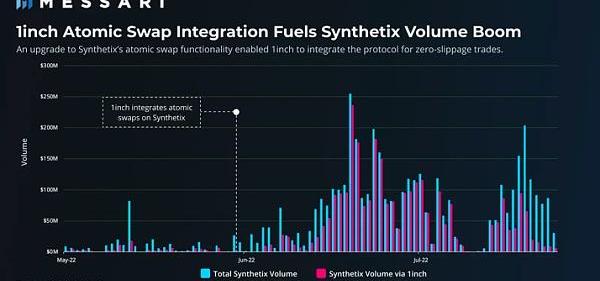

Synthetix5月份最近的一次升级取消了sUSD的限制,并为1inch打开了集成Synthetix原子交换的大门。作为DEX聚合器,1inch帮助用户寻找最低滑点,达成最佳交易。在供应方面,Synethtix的零滑点环境使该协议成为1inch最有吸引力的流动性提供者之一,获得更多1inch路由的交易需求。

1inch5月下旬的原子交换集成在6月中旬使Synthetix的交易量激增。由于Synthetix在任何交易中都会产生费用,因此交易量的增加自然会增加Synthetix的收入。但是由于流动性立即进入和退出,Synthetix的TVL保持不变。因此,Synthetix将合成资产板块的效率比三个月前提高了1,853%。

Synthetix最近的复苏可能是该协议良性增长周期的开始。在撰写本文时,SNX代币在7月份上涨了40%。由于SNX是Synthetix平台上合成债务的抵押资产,因此SNX价值的增加扩大了Synthetix债务上限。更多的债务为基于Synthetix的集成商和应用在其服务中使用创造了更大的流动性,从而为协议创造了更多的潜在交易量。进一步的原子交换集成以及向Optimismlayer2的持续迁移将是监控未来的重要因素。

结语

正如我们在过去的周期中看到的那样,熊市冲淡了过高的预期,并将市场的注意力重新集中在项目基本面上。尽管近几个月来DeFi代币价格随着整个市场的下跌而下跌,但协议本身仍照常运营。由于交易者依靠DEX的服务将资产兑换成稳定币,DEX比其他板块更为活跃。在经济低迷时期,由于Synthetix的关键协议集成,合成资产类别成为最高效的DeFi板块。尽管价格可能在短期内继续下跌,但DeFi最强大的项目将利用这段时间为其长期发展创造持续动力。

21:00-7:00关键词:稳定币法案、PayPal、WavesDeFi、通胀1.知情人士:美国稳定币法案今年通过的可能性很小;2.PayPal二季度收入超预期.

金色周刊是金色财经推出的一档每周区块链行业总结栏目,内容涵盖一周重点新闻、矿业信息、项目动态、技术进展等行业动态。本文是其中的新闻周刊,带您一览本周区块链行业大事.

文/DavidHoffmanBankless联合创始人 合并太让人困惑! 让我们从头开始,一点点讲述将要到来的加密货币历史上最重要的事件之一.

作者:夏目英男EastVentures/李路成ZVentureCapital本次采访由AstarNetwork的早期投资人EastVentures的夏目英男负责采访及主持.

1.金色观察丨Bankless:以太坊合并你需知道的10个问题“合并”是以太坊区块链从使用工作量证明转为使用权益证明这一事件的名称.

作者:郭海惟 专栏介绍 在《web3:一场概念游戏》,我们讨论了将“可拥有”当作web3新技术愿景的核心,实际上是一种违背常识的荒谬文字游戏.