本文由OKEx Research原创,于金色财经首发。

近日,OKEx的赚币产品接入UniSwap协议,用户可直接在OKEx平台提供USDT-ETH流动性挖取UNI。实际上自从9月16日UniSwap宣布上线UNI,OKEx等头部交易所第一时间上线了UNI相关产品,UniSwap流动性也从9月16日的9.16亿美元4天内上涨至21.6亿美元,受欢迎程度可谓万人空巷。本文收集了可行的估值方法对UNI进行估值,试图探讨UNI到底值多少钱。

UniSwap和UNI

UniSwap是DeFi领域当之无愧的龙头,允许ETH和ERC20代币的自由兑换,不需要KYC,并开创性地引入了极简的数学模型自动做市。但UniSwap前期一直没有发币,同样采取了自动做市商制度的Curve早在8月份发行了代币CRV,甚至借鉴了UniSwap大量代码的SushiSwap推出代币SUSHI,吸引了不少UniSwap的流动性。顺应市场需求,同时反击吸血项目,UniSwap决定发行自己的代币UNI。

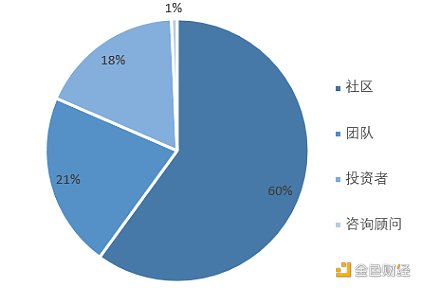

UNI分配

UniSwap前4年将发行10亿UNI,其中6亿属于社区,2.15亿属于团队,由于UniSwap在去年4月和今年8月分别融资180万美元和1100万美元,1.8亿UNI将分给投资者,剩下的UNI分给咨询顾问。4年之后UNI将以2%的通胀率永续增长。截止目前,UNI已发行1.2亿。

图:UNI代币分配

HyperGraph与ShouYi达成合作关系:据官方消息,HSC收益聚合项目ShouYi已于6月29日22:30开启HGT单币无损挖矿。双方也将于后续开展更多合作,包括但不限于HyperGraph为ShouYi提供基于多链的数据索引与查询服务。[2021/6/30 0:16:30]

UNI现状

OKEx最先开启UNI-USDT交易,根据OKEx交易数据,UNI上线后价格一路攀升,在9月19日达到最高随后价格有所调整,但是9月22日UNI几乎直线下跌。UNI上线时间不长,且价格可谓大起大落,反映出市场尚未对UNI形成稳定的价值认知。

加密数字货币的价值基础

比特币诞生之后,加密数字货币层出不穷,经历了山寨币大爆发后,有的加密数字货币朝生夕死、旋起旋灭,也有的存活至今。加密数字货币背后的价值依赖可划分为两方面:

技术层面:新加密数字货币背后的项目存在技术创新,或者是对已有项目参数、性能等的改进,这类币有莱特币LTC、Filecoin的FIL等。

非技术层面:有的币可能技术层面的亮点不多,但是其社区价值以及宣传上的故事性较强。2013年末的狗狗币(Dogecoin)就是一个典型的案例,其形象来源于网络上流行的日本柴犬神烦狗,赞助过美国纳斯卡车赛(NASCAR)车手,资助过牙买加国家雪橇队2014年冬奥会,让许多人知道了狗狗币。但是非技术层面的价值依靠是不可持续的,项目风头正盛时币价较高,但是缺乏长期价值支撑币价会逐渐下滑。

值得注意的是,由于市场的不理性,短期存在代币和平台价值割裂的现象,如前文提到的宣传炒作短期内哄抬币价的例子。

肖飒:比特币与法币的频繁交易严重影响经济管理秩序:针对“中银协等三机构联合发文明确金融机构、支付机构不得开展与虚拟货币相关的业务”新闻事件,肖飒表示,2013年对于比特币给予法律定性是“特定的虚拟商品”,之后ICO而来数千种虚拟币,这些虚拟币很多沦为非法集资、组织领导活动罪的犯罪工具,自律组织作为行业自我约束的半官方协会,在看到问题后及时提醒会员,起到了表率作用。

虽然持有比特币并不违法,但是比特币与法币的频繁交易严重影响了经济管理秩序,非主流数字货币的操作也让老百姓的财产权受到威胁,此时有必要及时干预,防止炒币过热造成币价崩塌,引发群体性事件等。[2021/5/18 22:16:12]

按照前文的分类,UniSwap技术上的创新点在于简洁数学模型引入的自动做市商AMM,从UniSwap到UniSwap?V2,引入了更多智能合约、修复Bug、加入预言机和闪电互换功能,逐渐坐上DeFi第一把交椅,显示出市场的认可度。非技术层面的亮点在于去中心化、不需要KYC等制度设计,同时,长期积累的口碑和SushiSwap等事件也给UniSwap增加了传播上的故事性。

可比项目法

UNI目前的价格波动较大,尚未稳定,市场上存在上币较早的DEX项目价格已经趋于稳定。假设长期来看平台越好,代币价值越高,用总锁仓量TVL衡量DEX平台的规模,则代币市值与平台TVL成正比。

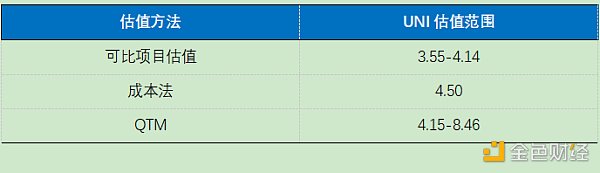

表1?可比项目估值

如上表所示,分别以SushiSwap、Curve、Balancer作为可比项目,对应UNI估值分别为4.14、0.59、3.55,去掉极端值Curve的情形,则UNI按照可比项目估值的范围约为3.55-4.14美元。

成本法

现在获得UNI的途径有UniSwap的4个流动性池,ETH/USDT、ETH/USDC、ETH/DAI和ETH/WBTC,每个池子每天分得83333.33UNI,假设参与UNI挖矿的投资者的收入和机会成本一致,即UNI收入+交易费收入=机会成本。机会成本以Curve平台的最高收益率52.06%衡量,换算为日收益率约0.14%。

表2?成本法估值

则根据机会成本计算得到的平均UNI估值应为3.87美元。

QTM法

货币数量论(Quantity?Theory?of?Money)最早来源于16世纪Nicolaus Copernicus和Jean Bodin,后经18世纪的David Hume和Richard Cantillon发展,20世纪的Alfred Marshall 和大名鼎鼎的艾文·费雪(Irving Fisher)将其变成现在我们熟知的数学公式形式:

QTM应用的前提是货币可以被交易,并且计算得到的是货币的长期价值。目前放出的UNI多提供给了社区,长期持有UNI的人并不多,UNI主要被用来交易,因此QTM适用于UNI现在的条件。下表阐述了公式的符号含义和选取的指标。

表3 QTM符号含义及指标选取

考虑到部分地址持币并不流通,所以假设实际流通的UNI货币供给M=M**f,f为货币流通率,即f=1-留存率,那么f取值范围为0-1。

根据9月22日CoinGecko的数据估算V为1.89,根据9月23日数据估算V为1.47,9月24日为1.75,所以货币速度V近期的变化较大。

将公式变形得到UNI价格p的计算方法:

用CoinGecko最新数据估计UNI速度,约为1.75,假设所有人都不打算长期持有UNI,都用作交易,即f=1,则对应的UNI估值为4.15美元,下表列举了UNI估值随着f和V的变化情况:

表4?UNI估值随着f、V变化的范围

当f越小,即更多的人长期持有UNI但不流通,市场上流通的UNI变少则UNI估值越高,按照前文的分析,UNI上线不久且大多给了社区,投资者交易热情较高,所以现阶段的f十分接近1。当V越大,即UNI交易的频率越高,对应UNI的估值越小。 ?

UNI上线以来其价格像过山车一样大起大落,市场尚未形成一致的预期。本文总结了常用的加密数字货币估值方法并应用到UNI,提供了UNI估值方式和UNI价值的参照。估值结果均显示,根据当下市场的信息,UNI价格应在3.6-8.5美元左右变动,同时由于市场瞬息万变,估值结果对后续市场不具有参考意义。

表5?UNI估值汇总

标签:UNISWAPUniswap数字货币AUNI币SWAPS价格Uniswap Finance数字货币交易所开发1847

如果你我手机上都有DC/EP的数字钱包,那么连网络都不需要,只要手机有电,两个手机碰一碰,就能把一个人数字钱包里的数字货币转给另一个人。 传闻许久的数字货币已经离我们越来越近了,自中国建设银行上线数字货币菜单开始测试后,广大网友便开始高度关注数字货币的测试进度,可以说万事俱备,只欠国家一声令下。

“好人”李春乐 90年的苏北,每个角落都充满了故事,亦如今天的李春乐。 李春乐,现任职国促会数字科技发展工作委员会副会长,深谙掌握区块链技术对于一个国家经济发展的重要性,多次强调区块链将掀起新的改革浪潮。区块链发展需要汇聚各方资源,促进其赋能实体经济,不断发挥区块链价值互联网作用,实现高质量发展。

9月22日,美国货币监察长办公室(OCC)对外发布了一项稳定币指南,内容主要围绕稳定币的监管及相关规定。指南中,OCC首次明确,各联邦银行可以为美国稳定币发行人提供服务,即允许当地银行和联邦储蓄协会为稳定币发行商持有储备金。 OCC是美国财政部的一个独立机构,指南发出后便受到了币圈的广泛关注。

如果社区用户过于渴望抓住每一个收益耕作机会,最终可能会导致 DeFi 从辉煌走向衰落。 内容概述: SushiSwap 项目在加密社区普及「公平启动」概念,结果却引发许多人效仿,对一些重要 DeFi 协议进行分叉; 「公平启动」是一个有缺陷的概念,有可能严重削弱 DeFi 和加密技术发展的动力; 相比于花费数年时间精力来创新,分叉一个项目只需要短短几周。

时隔八年,大宗商品质押融资在中国银行业“获得新生”。 7月17日,近20万美元的贷款从中国建设银行青岛自贸区支行被支付给青岛诺顿进出口有限公司(以下简称“诺顿”)的马来西亚客户。这笔贷款的质押物,就是诺顿公司存放在仓库里的橡胶的电子仓单。 这是诺顿创办八年来,第一次获得银行贷款。

蚂蚁集团CEO胡晓明今日在上海外滩大会表示,“上市后最重要的事是投技术”。胡晓明强调,蚂蚁的基因不是金融,而是科技,科技是推动蚂蚁业务每一次进化的最核心动力。 9月18日,上交所科创板上市委公告,蚂蚁科技集团股份有限公司首发获通过。