历史总是不断重复,08年后美国政府的监管新规或许对加密市场的未来有所借鉴。

最近中外媒体都爱把3ac清算的事情比作「币圈的雷曼危机」,但对二者究竟在什么意义上是相似的,在哪些地方有所不同,并没有作深入讨论。

我回顾了一下2008年金融危机的来龙去脉,并且拆解出来与三箭危机分别作比较,希望学习传统金融的历史教训,从而为crypto的风险管理和监管预判带来些许借鉴意义。

可以看出,两次金融危机的触发点、扩散逻辑十分相似。但由于所处金融生态位置不同,因此影响级别不可同日而语,政府在救助和监管的积极性上也态度截然不同。

下面是对2008年雷曼危机的简单回顾和与3ac的对比梳理:

数据:比特币闪电网络容量突破4700枚BTC,创历史新高:9月7日消息,据 1ML 网站统计数据显示,比特币闪电网络锁定的比特币数量已突破 4700 枚(目前为 4,700.95 枚),创历史新高,价值约 88,490,771.01 美元,过去 30 天增幅达到 4.98%。此外,当前闪电网络节点数据为 17,828,通道数量为 86,742。[2022/9/7 13:14:06]

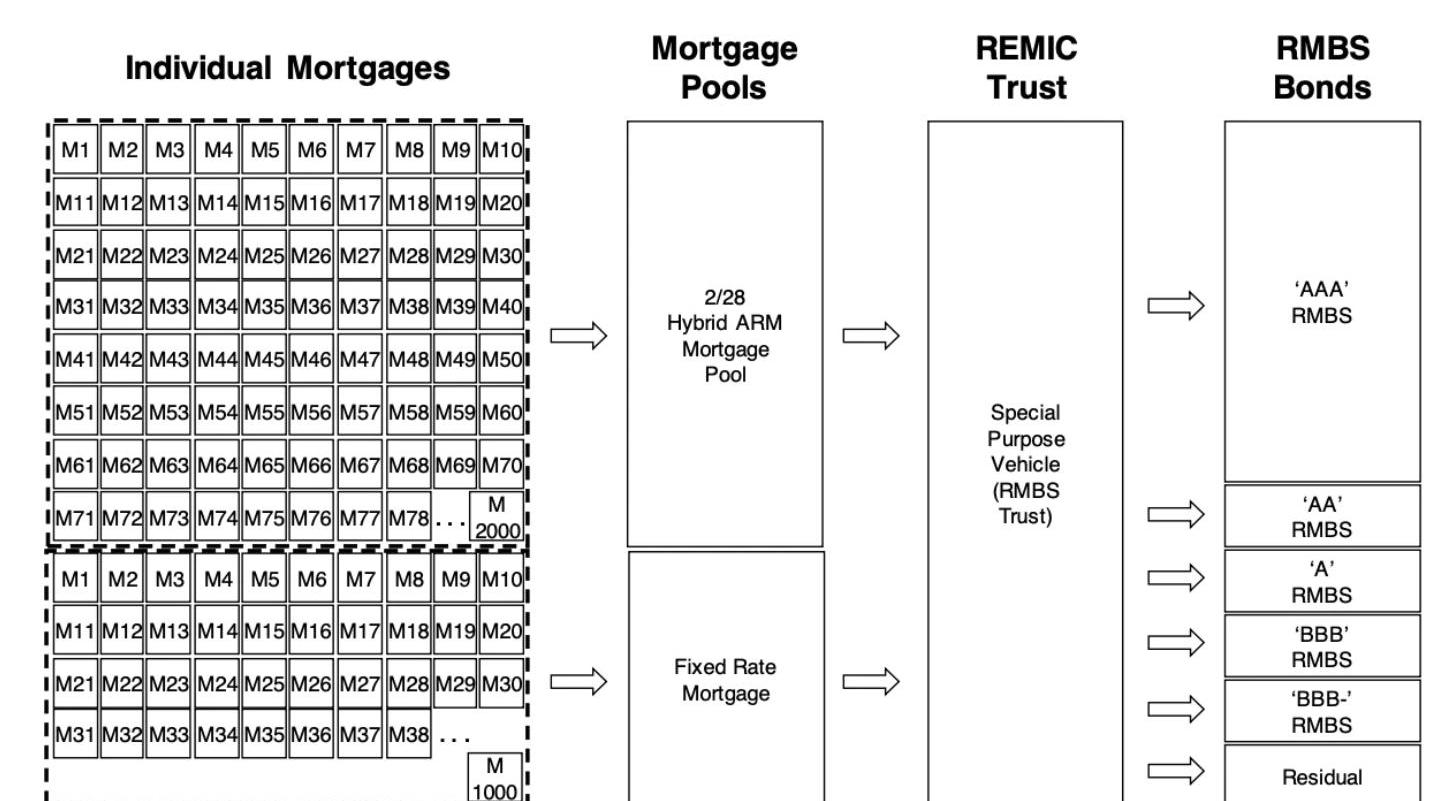

2008年的次贷危机产生于证券化银行把房地产抵押贷款打包成为债券进行售卖。这些住房抵押贷款风险评级各有不同,后面暴雷的故事我们都知道了,因为这些贷款居民有很多甚至没有工作和收入,毫无偿付能力。

但是由于打包售卖,作为整体的次级贷款实现了理论意义上的风险分散,也就拥有了更高的评级和顺利的出售。这样,流动性低的抵押贷款债券就变成了能够为银行产生现金流的房地产抵押贷款证券。

BTC非零地址的数量达到历史新高:金色财经报道,据Glassnode数据显示,BTC非零地址的数量刚刚达到历史新高,数值为39,704,391 个。 此前高点出现在2021年12月 28 日,观察到的数值为39,701,443。[2022/1/10 8:36:56]

这里证券化银行出售债券的行为和传统银行简单存款、贷款的行为有所不同,高杠杆风险也由此产生。传统银行的准备金率由央行调控,抵押和贷款数额受到严格监管,央行也会作为最后出借人进行兜底。但证券户银行出售证券,证券的价格由市场决定,也就意味着银行的抵押率实际是由市场决定的,没有央行作为最后出借人和政府的兜底。

但是回到MBS,为什么会有人愚蠢到买这些贷给无业游民的「垃圾债券」?

原因就是房地产上涨的预期。只要一两年内房价上涨,没有还债能力的人也可以用房子的升值部分抵消债务。

Kraken:最近交易量增至之前历史高点的5倍以上:加密货币交易所Kraken表示,最近的交易量远远超过了预期的需求增长,比之前的历史高点高出5倍以上。正在努力提高处理能力,以应对未来更高的预期需求。此前消息,Kraken因需求量过大暂停新用户注册。此外,据官网消息,Kraken已实施修复,将重新启用新用户注册。此前消息,Kraken因需求量过大暂停新用户注册。(金十)[2021/2/9 19:16:30]

在经济一片向好的狂欢中,人们往往看不见危机四伏。

MBS的脆弱性就在于,一旦房价趋缓甚至下跌,共识破裂,那么就会引发多米诺骨牌一般的挤兑和死亡螺旋。当房地产抵押违约开始出现,那么MBS抵押品质量下降,基于市场定价的MBS售价就会降低,那么房地产信贷减少,市场就会进一步担心偿还能力。这种预期的自我实现和自我加强进而导致挤兑的出现,银行被迫出售MBS的抵押资产,由于短期流动性不足,引发房价暴跌,MBS价格又会下降,从而再次进入下跌的循环。

历史上的今天丨泰国证券及交易事务监察委员会就加密交易投资局发出警告:2019年8月25日,泰国证券及交易事务监察委员会(SEC)就一种新型的投资局发出警告,在该种局中,受害者被引诱至自称是合法的海外数字货币交易网站进行投资。特别调查部发言人Woranan Silam周六向公众转达了SEC的警告,称FX Trading Corporation未获授权进行其宣传的数字货币交易。该发言人表示,其他几家公司和网站也参与了欺诈,其中大多数自称是在泰国境外运营的外国公司。[2020/8/25]

无独有偶,2022年三箭资本的爆仓也印证了相似的逻辑。

动态 | EOS节点AtticLab已在RocksDB上部署完EOSIO历史全节点记录:据MEET.ONE今日消息,EOS节点AtticLab向社区公布,为了进行更多测试,其已在RocksDB上部署好EOSIO全历史节点记录。[2019/12/21]

三箭资本是投资一级二级加密市场的hedgefund,巅峰时期拥有超过100亿美元的资产,是加密货币领域最为活跃的投资机构之一。与此同时,它也被认为是最大借款人之一,Celsius、BlockFi、Genesis等都与三箭资本有关。和证券化银行相似,这为它的债务风险埋下了伏笔。

基于公开信息,三箭的流动性危机起始于加密市场下跌,与LUNA归零、Celsius清算、和BTC的投资失败有关。

对市场判断失误,GBTC折价。通过加杠杆的方式购买BTC,而BTC持续下跌,进而引发Margincall

其此前参与投资Luna。在Luna(现Lunc)项目的投资上,3AC数亿美元的投资亏损达到99.9%。

Celsius暴雷引发清算,迫使三箭作为借款人还债,不断抛售stETH以偿还债务,StETH脱锚,市场恐慌进一步下跌。

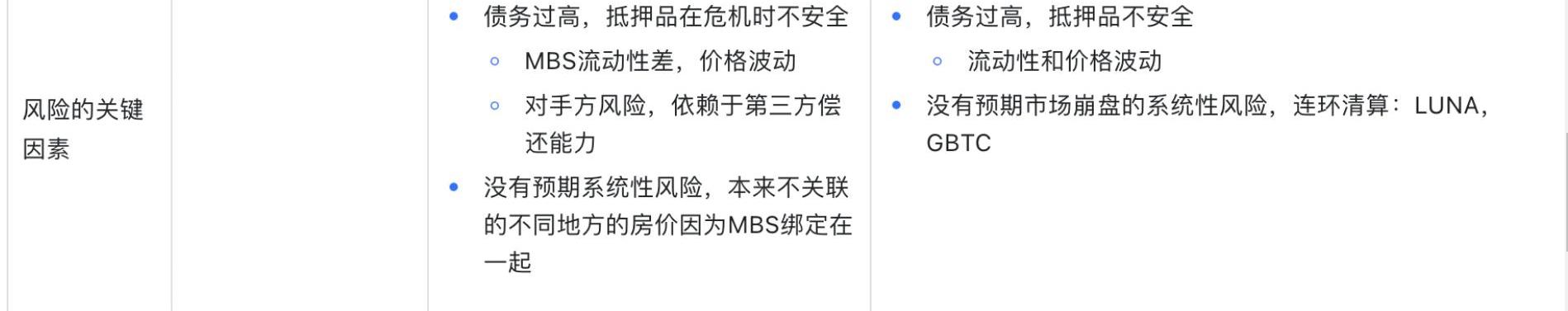

雷曼和三箭风险的关键因素十分相似:过高的债务、抵押品的不安全和对系统性风险的误判,是他们面对下跌行情如此脆弱的原因。

首先,债务过高且抵押品不安全。

在清算和极端情况下,雷曼的MBS和三箭的stETH等抵押品都显示出短期内的流动性不足的特点,导致巨大的价格波动。此外,与政府债券不同,MBS还同时依赖于第三方的偿还能力,有第三方违约的风险敞口。

其次,对系统性风险的预期不足。

例如MBS的风险评估把不同地区房产的相关性评定较低,比如纽约和伊利诺伊的房价不是同步的,于是打包在一起就认为风险是分散的。但实际上打包的行为本身就让他们相关了,实际上带来了系统性风险。三箭也同样,从LUNA到Celsius再到BTC,加密货币之间的相关性和暴跌时的系统性风险更加明显。

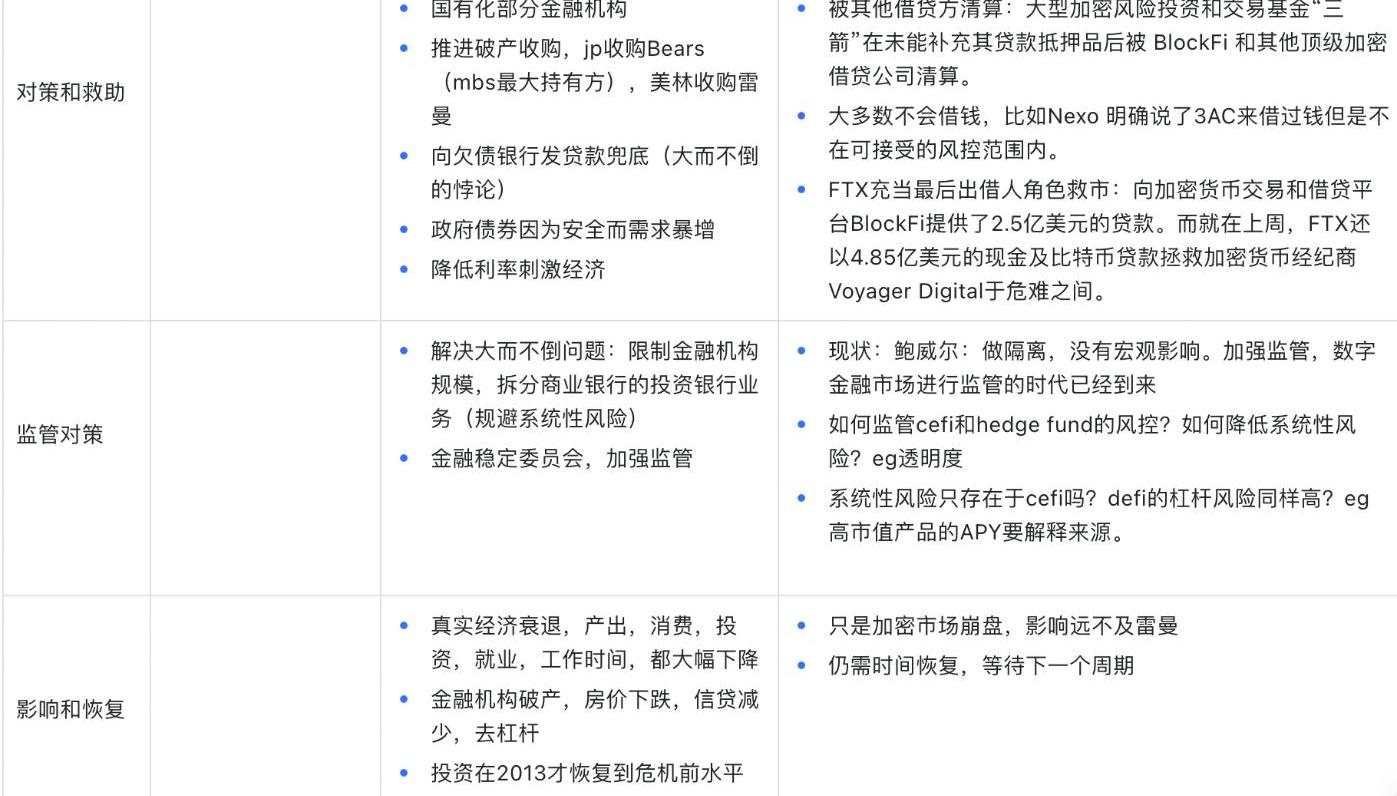

不过,由于次贷危机引发的金融系统性风险过高,美国政府最终出面成为了最后的调解和兜底方。包括:推进破产重组和收购,部分破产金融机构国有化,向破产银行发贷款借钱,降低利率刺激经济等。

然而币圈没有政府兜底。

传统金融世界中有政府推进收购,而三箭暴雷后引发的却是大机构之间的相互清算。当三箭向其他机构借钱时,由于向破产机构借钱远远超出机构的风控范围,也大概率会被拒绝。只有FTX等更有实力的交易所在尝试扮演央行救市的角色,不过和08年美国政府的大力干预一比,也可以感受到它的一己之力实在单薄。

历史总是不断重复,08年后美国政府的监管新规或许对加密市场的未来有所借鉴。

2008年后,美国政府大力加强金融监管。为了降低系统性金融风险,出台法规限制金融机构规模,拆分商业银行和投资银行。

与此相对地,币圈的震荡远不及08年金融危机的风险,虽然会引起监管的一定重视,但政府并不会下场救市。6月22日,美联储主席鲍威尔发言表示,加密货币需要更好的监管,但到目前为止,加密货币的大幅下跌还没有产生明显的宏观影响。

如果未来加密市场的监管趋严,管制借贷和杠杆率,那么要求cefi提高透明度和报告资金使用、要求高市值defi解释发债和apy的来源,可能都是目前可以想象的措施。

最后,2008年后美国甚至世界经济陷入真实的衰退,信贷减少,消费、就业、产出都大幅减少,其中投资直至2013年才恢复到危机前水平。

等待加密世界的是什么?

Cloudflare是一家于2019年上市的CDN和安全服务公司,不过2022年6月21日因为它的服务暂时中断,影响了大量的服务和平台正常运营.

吴说作者?|?吴卓铖 Luna价格的失败不代表Terra链的失败,经常使用Terra链的用户一定体会过Terra带来的流畅交互体验.

区块链在元宇宙和web3世界中是操作系统一样的基础设施,其性能决定了未来数字经济的发展历程。现阶段,区块链普遍存在着交易数据处理能力较弱的问题.

来源:coindesk 如果拥有同一个系列的NFT持有者们组成一个去中心化自治组织——DAO,每个成员都贡献自己的力量建设社区、为项目更好发展出谋划策,由此得到奖励.

NFT的价格非常不稳定。牛市中,很多人都会在交易中亏损,熊市中更是如此。随着交易量的增长,越来越多的名人入场,越来越多的VC也开始投资NFT项目,NFT正迅速成为一种另类投资.

NFT市场经历了短暂爆发后逐渐步入「冷静期」。根据NFTGO6月24日的数据,NFT市场总市值已由今年2月366亿美元的高点跌至226亿美元,跌幅超过38%.