亲爱的BanklessNation,

我知道我们都被这可恶的价格行为所困扰,但不要忘记我们的口头禅:加密货币的市场正处于建设之中。我们正在进入加密发展史上最伟大的阶段……

一切都从这些趋势开始:

熊市使CEO能够从第一原则中清晰地思考。

现金充裕的私人市场让建设者可以花更少的时间为生存而战,而将更多的时间用于构建有意义的技术。

有大量的新的表面区域可以建设。2021年,web3的全新领域从0变为1——这是最困难的部分。现在我们需要头脑清醒,资金充足的公司根据这些蓝图进行大的建设。

有大量参与和感兴趣的用户。2018年的熊市是一座鬼城。2022年的熊感觉就像一个相对的大都市。加密货币这次有所保留。它的文化也已经成熟。

今天,我将重点介绍8家加密领域前沿的公司。

他们正在建造一些非常酷的东西,你应该知道的更多。

免责声明:我接触过所有提到的项目——无论是通过天使投资还是提供建议。这也是为什么我可以深入讲述每个项目的细节和策略的原因。

从这篇文章中获得价值的方式有很多。

大型投资者和分配者:把握新兴创业公司的脉搏。初创企业开路,然后行业在聪明投资者手中迎头赶上。

空投猎人:你可以假设这里的每个项目都会有一个代币

加密探索者:这些项目涵盖了ETH质押技术、专业的L2、DeFi应用程序,甚至是链上不存在的项目。加密货币同时向各个方向发展。你要赶上!

每一个项目都是一个兔子洞,所以你有你的工作要做,去深入研究吧!

-David

目录

选择你自己的冒险。以下是快速摘要,并附上网站的链接,你可以查看它,另外下面还有完整深入分析文章标题!

1、Obol?Network

Pioneering‘DistributedValidatorTechnology’(DVT)forliquidstakingderivatives

2、Li.Fi

A‘Bridge&DEXaggregatoraggregator.’

3、Voltz

AninterestrateswapAMM

4、Tracer

Aderivativesmeta-protocol

5、Blocknative

Infrastructureforthe‘Pre-Chain’layer

6、Euler

Eulerisapermissionlessandgovernance-minimizedmoneymarketEuler

金色晚报 | 9月26日晚间重要动态一览:12:00-21:00关键词:库币 、Bitfinex、MakersPlace 、DAI

1. 库币被盗USDT已经部分转移,11000枚USDT流入抹茶交易所;

2. Bitfinex首席技术官:有责任协助冻结非法事件中的资金;

3. 前DC漫画家作品竞拍在MakersPlace完成 成交价27.5ETH;

4. 数据:9月ETP交易量急剧下降;

5. Ripple在过去20小时转移1.911亿枚XRP;

6. Digital Delphi:交易所持有BTC数量正下降,有助于价格上涨;

7. Makerdao官方:DAI发行量突破9亿;

8. 观点:美国众议员提出的两个法案将改变加密法规 但不会很快成为法律。[2020/9/26]

7、AztecNetwork

AztecisanL2rollupwithprivacyfeaturesbuilt-inAztec

8、Disco.xyz

DiscoisyourprivatedatabackpackfortheMetaverseandtheRealverse

准备好深入潜水了吗?穿上你的潜水衣!

1.Obol网络

分布式验证器技术(DVT)

Obol排在第一位,因为它与我最喜欢做的事情有关:质押ETH。

Obol是"分布式验证器技术",或"DVT"的先驱。

DVT就像在一组分布式验证节点之间有一个多重签名,支持一种新的验证器,可以同时跨多台机器和客户端运行,并且对网络来说仍然表现得像个单一验证器。

DVT允许许多台计算机在线并共同参与私钥签名,而不是让备用计算机处于待命状态。

DVT允许你将多台计算机组合到一个单一的质押网络中,而不会有意外削减双重签名的风险。

它的工作原理是这样的:小组中的所有验证者就他们应该签署的内容达成共识,一旦绝大多数节点产生这些签名,这些就会被组合成一个签名,供他们共同运行的“分布式验证器”使用。

只要小组中的大多数计算机都在线,共享验证器在100%的时间内都是在线的。

这项技术使创建具有竞争力的质押ETH基础设施的能力民主化,有助于减少网络垄断。大多数人可以让他们的验证器保持98%的正常运行时间,但99.99%以上的正常运行时间需要高度复杂的知识,以及额外的资本支出。

使用DVT,达到99.99%以上的正常运行时间对于任何人群来说都是微不足道的。

金色晚报 | 12月20日晚间重要动态一览:12:00-21:30关键词:银保监会、新加坡、一带一路、百度 、Ripple

1. 银保监会李均锋:鼓励商业银行利用区块链等技术创新产品和服务方式。

2. 新加坡金融管理局将正式实施《支付服务法案》,所有加密交易所须合规运营。

3. 安徽省立医院携手腾讯共建互联网医院 利用区块链等技术保护数据安全。

4. 广州南沙将全面推行增值税电子普通发票和和区块链电子发票。

5.? “一带一路区块链应用技术联盟”于昨日正式启航。

6. 百度区块链推出天链平台赋能链上业务。

7. Ripple获得2亿美元C轮融资。

8. 毕马威卢鹍鹏:数字货币的会计处理还没有定论。

9. 国际码头CMIT已加入马士基和IBM的区块链运输工具。

10. SBI计划投资德国第二大证券交易所旗下数字资产子公司。[2019/12/20]

随着LSD战争的进行,这一点很重要。来自Lido的stETH目前具有显着的主导地位,随着Lido的专业化和对其验证器网络的优化,以通过规模经济超越其他替代方案,这种主导地位可能会转变为一个自我强化的反馈循环,从而节省运营成本,并相对于较小的LSD提高产量.

目前,Lido公司的stETH具有显著的主导地位,这种主导地位可能会变成一个自我强化的反馈循环,因为Lido公司对其验证器网络进行了专业化和优化,通过规模经济节省运营成本的优势,以及相对于较小的LSD而言的产量的增加,来竞争其他的替代品。?

Obol的目标是为质押网络提供公平的竞争环境,使其能够轻松实现极具竞争力的验证器运行时间,同时最大限度地降低削减风险。

Obol的用例:

DAO不会信任由单个成员来质押其treasury?ETH,但可能会信任一组成员一起来运行验证器,并共同承担责任。

你和你的伙伴可能各自都没有32个以太币,但你们可以将所有ETH集中起来,建立一个共享节点。

托管人可能不信任质押他们客户?ETH的单一质押运营商,但他们可能信任运营商的网络,这些运营商通过Obol技术进行协作。

Obol如何脱颖而出:

1.?Obol将被集成在每个质押协议和消费者质押软件中。

2.?每个质押服务公司和协议都使用Obol和DVT分散其验证风险。

3.?流动质押衍生品的数量和质量显著增长,变得极具竞争力。

4.?ETH质押爱好者可以通过Coinbase等专业化和有竞争力的服务公司变得有竞争力。

2.?LI.FI

L2Bridge&DEX聚合器

金色相对论 | 刘昌用:巨头企业所进行的区块链实践能够为高校区块链提供非常有价值的实践基础:在今日的金色相对论中,针对“高校区块链教育目前应该涵盖哪些范畴,与巨头企业的联合会带来哪些促进作用”的问题,知密大学发起人,北京大学经济学博士刘昌用表示,区块链是一个综合性的创新,高校教育也应该适应这种综合性,提供多方面的教育内容。在我看来,目前主要需要一下5个方面:一是通识课程。即能够简单通俗地让不同专业的学生大致了解区块链的历史背景、基本特征、基本原理、应用方向和发展现状等等。解决学生的入门需求。二是基础课程。这是为进一步的专业化教育奠定理论基础的课程,重点应该是对应用密码学、点对点网络系统、共识机制等方面的基本原理的深入讲解。三是开发课程。面向区块链应用的开发,让学生能够学习如何针对不同的应用场景和应用逻辑开发相应的区块链系统。四是经济课程。研究和解释区块链的经济原理,区块链系统中的经济关系,各种区块链应用的经济影响,等等。五是法律课程。研究区块链在社会经济各领域的应用带来的法律问题。目前看,这五个方面都是急需的。随着相关实践的深入发展,还会深入到学、社会学、哲学等其他领域,这些可以随着经验和研究力量的积累,慢慢推进。巨头企业所进行的区块链实践能够为高校区块链提供非常有价值的实践基础,防止高校区块链研究和教育脱离现实,过早地走向纯学术。[2019/9/12]

“9条桥、15条链和所有DEX”

在DeFi的长期发展中,DeFi中的资产和链的数量将以一个数量级的速度增长。

LI.FI正在每个EVM兼容链上的每个资产之间建立一个流动性网状网络。

我们已经有了像Uniswap和Sushiswap这样的DEX。我们还有1Inch或Matcha等DEX聚合器。我们也有很多EVM链,比如Optimism、Arbitrum、Avalanche和Ethereum。我们也有许多所有这些EVM链之间的跨链桥,如Connext、Hop和AnySwap。。

因此,作为用户,你在以太坊上拥有ETH,但你希望在币安链上拥有BNB。或者你在Avalanche上拥有DAI,而你想要在Polygon上拥有USDT。因为有9种不同的跨链桥协议,以及多得数不清的DEX,所以从拥有X资产的A链到拥有Y资产的B链的排列组合比你想管理的还要多。

LI.FI将所有这些复杂性自动化。它找到了最好的路线,流动性最强,费用最便宜,以最低的成本将你和你的钱带到你想去的地方。

它是一个建立在桥接聚合器之上DEX聚合器,使复杂的交易变得非常简单。

在这里试用LI.FI。

LI.FI游戏计划如何赢得DeFi:

1.?在无限资产、多链世界中,LI.FI成为资产与链之间的流动性网状网络。

2.?应用程序集成了LI.FI的工具,以轻松插入整个加密宇宙的资金流。

金色财经现场报道 Electrify COO:项目共同合作才能提升价值:金色财经6月3日现场报道,在今天的以太坊技术及应用大会“探索-以太坊与行业生态”圆桌讨论上, Electrify COO Martin Lim说,很多项目凝聚在一起时可以共同协作,相互取长补短,去共同提升价值,区块链整体来说都是非常新的,有很多基础设施或者部件仍然在搭建当中。我们要进行合作,确保分享资源和共同解决问题。这个空间是非常新的,很多资源没有被分享,很多问题没有解决,比如安全、可扩展性、不同链之间的联系等等。我们也希望在未来进行合作、进行数据的交换等,未来我们一定可以很快解决现存的这些问题。[2018/6/3]

3.?跨多个链持有资产的复杂性被彻底消除

4.?Li.FI成为在所有链中操纵所有应用程序的解决方案,而不会因高昂的费用或一路下滑而损失资金。

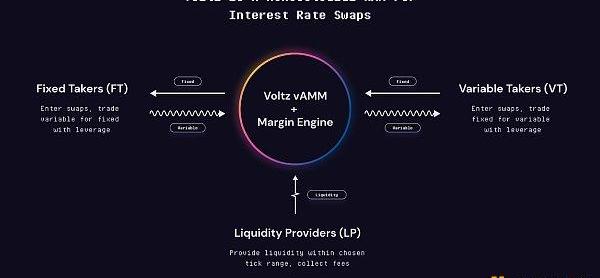

3.Voltz

利率掉期?AMM

Voltz是一种利率掉期?AMM。Voltz采用UniswapV3的流动性引擎,构建了一个利率掉期市场。

Voltz协议允许使用杠杆交易利率。使用Voltz,你可以用“可变利率换固定利率”或“固定利率换可变利率”。

以下是市场的两个方面的运作方式:

固定利率买家

1.?Alice拥有价值10,000美元的cDAI,目前的可变回报率为10%APY

2.?Alice不想冒险看到利率下降,所以宁愿将利率固定90天

3.?Alice来到Voltz协议并进入90天cDAI池,那里的固定利率目前是10%APY

4.?Alice存入价值10,000美元的cDAI,并在未来的90天内锁定10%的APY

可变利率买家

1.?当前cDAI的可变APY为10%,Voltz协议90天cDAI池的固定利率也是10%APY

2.?Bob认为cDAI的利率将上升到20%,并希望利用他的风险敞口来应对这一潜在上升空间

3.?Bob通过存入10,000美元的DAI保证金并选择15倍的杠杆进入掉期

4.?这使Bob在进入掉期时,对cDAI的基础利率减去Voltz协议AMM的固定利率的名义风险敞口为150,000美元

收益可能是加密货币仅次于货币的最大用例,而Voltz提供了一种基础设施,可以围绕收益率资产构建更强大、更具表现力的金融产品。

金色财经现场报道 华迎资本董事长無極:怀揣梦想、远见、情怀进行投资:金色财经现场报道,在2018全球区块链精英峰会上,华迎资本董事长無極进行以《时间是最好的试金石》为主题的现场演讲,他指出:2013年时,我投资了内蒙最大的比特币矿场,做了国内最早的BTC、ETH投资基金,在全产业链积极布局、广泛投资了众多的区块链项目。怀揣信仰,逆市前行,个人投资占到交易所的50%以上,成为交易所的股东。投资初心:有梦想、有远见、有情怀。[2018/4/28]

Thereis作为原生互联网债券市场,ETH的金融化还有很大的发展空间。Voltz的定位是围绕ETH或DeFi中的任何收益资产提供复杂的金融工具。

提供流动性

Voltz是UniswapV3的一个分支,使提供流动性成为Voltz系统的核心部分。VoltzLP不是在价格范围内提供流动性,而是在利率范围内提供利率流动性。

相同但又有差别。

没有无常损失

Voltz市场交易的是利率,而不是资产。Voltz?LPs只需向资金池提交一笔资产;因此,LPs没有无常损失的风险,因为他们只存放了一笔资产。IL风险现在变成了“资金利率风险”,这是一种不同类型的风险;详情请见Voltz的文件。

以下是Voltz如何赢得加密货币衍生品:

1.?Voltz向巨大的利率掉期市场开放了DeFi,并每年吞噬了发生在TradFi上的1,000吨利率掉期交易量。

2.?新的市场被创造出来,允许交易者在任何具有可变回报率的资产上进行综合的利率风险交易。

3.??DeFi全球利率市场不再受中央银行政策驱动,而是基于DeFi中的供需动态进行市场驱动。

4.?长期博弈。Voltz协议成为一个可推广的衍生品协议,超越了利率掉期和加密货币,扩展到了全球衍生品市场

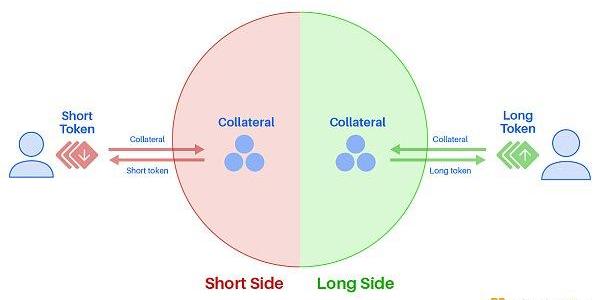

4、Tracer?

衍生品元协议

Tracer是衍生品的元协议。

有这么多可能的衍生产品,Tracer正在为所有这些产品制作工厂合同。

衍生品已经是加密货币中广受欢迎的产品,但目前的衍生品协议还没有解锁DeFi的全部功能。

例如,dYdX是一个受欢迎的永久市场,但它是孤立的和许可的。它基本上是一个非托管的中心化交易所,而不是完全的DeFi。大多数加密衍生协议都是如此。

Tracer采用衍生产品,并为它们注入DeFi的全部力量。

我将Tracer视为“衍生品的Uniswap”。Uniswap可以围绕任何代币做市,而Tracer可以围绕任何资产产生衍生品。

每个TracerDAO产品都附带一份工厂合同。使用Tracer的工厂合约,任何价格或数据馈送都可以转换为期权、掉期或期货产品。

插入预言机?→生成一个衍生品。

无需许可的市场生成,使DeFi在工具箱中拥有了一个新的工具,而不必要求中心化的永久供应商上市新的市场。如果市场需要,它可以在Tracer上实现。

产品#1:永久池

加密货币喜欢永久掉期。永久掉期是一种衍生产品,可让你以很少的资金押注价格走势。本质上,是保证金交易。

但是有了Tracer,永久掉期演变成永续池,将永久头寸具体化为代币,释放该代币以充分发挥可组合DeFi的潜力。

Tracer最近推出的永续池V2,为池中的代币带来优化,使其成为DeFi中更好的抵押品,例如减少波动率的衰减

Tracer工厂合同

永续池只是衍生产品的冰山一角。未来的Tracer产品包括期权、利率掉期、期货和结构性产品。

每个Tracer衍生产品都将附带其自己的工厂合同。工厂合同是个别市场“铸币”的地方。如果你曾经在Uniswap市场上铸币,那么你就与Uniswap的“工厂合同”有过互动。

TCR管理着工厂合同。虽然每个单独的Tracer市场都是为了不受治理和去信任,但生成Tracer市场的模板是DAO介入的地方。

与Yearn管理挖矿策略的方式相同,Tracer管理其衍生模板。

如果你相信DeFi将完全取代所有以前的金融形式的论点,那么很难不看好DeFi原生衍生品基础设施,它提供与TradFi相同的产品,但拥有DeFi的所有好处。

TradDerivatives市场估值超过1万亿美元。想象一下当你将金融可组合性添加到TradDerivatives时会发生什么。

Tracer如何赢得代币化衍生品:

1.?TracerDAO的代币化衍生产品通过在DeFi中组合,大大提高了资本效率。资本效率导致Tracer获得TVL,因为交易员只需在Tracer内用1美元的资本做更多事情。

2.?Tracer的工厂合约使长尾资产能够获得复杂的衍生产品,使其能够获得更广泛的加密社区的市场份额和思想份额。

3.?元宇宙的波动性变得可控,使DeFi金库、DAO和个体能够在长期的时间范围内思考

4.?现实世界的商品可以进入全球衍生品市场,创造出不同于TradFi的任何新金融产品

5.?现实世界的商品可以进入全球衍生品市场,创造新的金融产品,与TradFi中的任何东西都不同(短的Manhattan,长的Brooklyn!短的两居室公寓,长的单户住宅!短的BAYC,长的Cryptopunks!)

5、Blocknative

前链层的实时基础设施

交易在区块链中执行之前,它们处于一种叫做「mempool」的边缘状态,也就是链前层。验证器从内存池中选择交易,在一个区块中排序,然后将该块添加到区块链。

内存池是一个疯狂、混乱和高度敌对的地方,Blocknative正在努力照亮内存池的黑暗森林。其产品——gas检测器已经成为新的行业标准。以前的Gas费检测器会查看最近区块的平均gas价格,从而估计执行交易平台需的gas量。这是通过历史数据来预测未来的gas价格,是最佳的猜测。

Blocknative的gas费检测器从区块链的角度来查看内存池中交易的gas费用,这是在读取未来数据。

Blocknative的gas费检测器展示了区块链真正的潜力——区块生产者抢占先机的基础设施。

Blocknative如何在透明度中脱颖而出:

1.内存池区块链基础结构变得与实际的区块链资源管理器基础结构一样复杂;

2.参与者赚取收益。

6、Euler

治理最小化的货币市场

Euler是一种货币市场协议,像Aave、Compound或Rari。虽然Euler面临着激烈的竞争,但它也有一些独特的亮点。Euler将RariFuse池的资产可用性与Aave或Compound的单一共享流动性池模型的资本效率相结合。

免许可资产借款或贷款

Euler允许任何拥有ETHUniswapV3交易对的资产进行借贷。Euler使用UniswapV3作为资产价格的预言机,使用时间加权平均价格算法。

对货币市场而言,未经许可的资产上市风险极大,我们不想用坏帐做好的抵押品。Euler治理通过收费层控制这一风险。Euler模型对借贷领域的资产可用性和资本效率进行了巨大的优化。

改进清算机制

Euler采用荷兰拍卖式的清算机制。在Compound和Aave交易中,清算人可以获得一定比例的抵押品,非常大的头寸可以为清算人带来巨额回报,但不利于大储户。

清算成本大多是固定的。清算1亿美元头寸的gas成本与1000美元头寸的成本相同。在Euler清算的报酬从0美元开始,然后慢慢增加,直到清算人介入并接受这个报酬。这会减少存款人要求的过度担保金额,因为清算罚金被降至最低,从而提高金融体系的资本效率。

Euler如何在贷款中脱颖而出:

1.Euler为新资产提供了前所未有的借贷机会;

2.即使已经有借贷机会的资产在Euler中也能找到更高的利用率;

3.一般来说,更多的资产能够在DeFi中获得更多的机会,从而增加整个DeFi的净效用。

7.AztecNetwork

内置隐私功能的L2Rollup

Aztec网络是一个独特的L2Rollup,是作为以太坊L2的Zcash。

Aztec网络作为ERC-20Token交易和其他DeFi交互的隐私屏蔽。一旦将存款包含在一个Rollup区块中,用户就生成了一组表示存款Token数量的UTXO票据。

一旦Token进入Aztec网络,所有后续的转账都是保密和匿名的。发送方和接收方的身份被隐藏,交易金额被加密,网络观察者甚至无法看到交易属于哪个资产或服务。

AztecConnect

AztecConnect允许用户将Aztec上隐私保护的ZK资产带到以太坊的公共DeFi协议中。

AztecConnect本质上是以太坊用户的V/P/N。与V/P/N一样,AztecConnect隐藏了交易的发起者,并充分保护了用户隐私,同时通过批量处理用户操作降低了gas成本。

8.Disco.xyz

元宇宙和现实世界的私人数据包

Disco在Web3中开辟一个全新的维度。将把金融的元宇宙变成有趣的元宇宙。

Disco是元宇宙数据包,是储存社会资本的地方。可以存储参与DAO、参与DeFi应用程序或教育课程结业证书的凭据。任何可以验证的东西都可以放在你的Disco数据包中,从而成为元宇宙可以交互的对象。有了Disco数据包,可以收集所有所代表的身份证明。

Disco数据包不受制于任何一套私人密钥。可以自由地交换数据包的私钥,解绑与单个以太坊地址绑定的身份,并将其从最大程度透明的全球账本中删除。

Web2和Web3之间的数据层

虽然Disco是一家为风投和DID提供服务的公司,但Disco只是众多公司中的一个产品。Disco是第一个在Web3身份扮演中利用这些标准的平台。遵守该标准的人越多,网络就会变得越大,有点像ERC-20和加密货币。Web2协议也可以使用这项技术。这些技术标准基于密码学,而且由于VC和DID没有基于链上,所以可以在整个互联网堆栈上互操作。

通过这项技术,我们最终可以将Web2应用的权力结构转变为更以用户为中心的结构。

原文:8ProjectsI'mBullishOnThisBearMarket

作者:DavidHoffman

译者:金色财经0xOak

12:00-21:00关键词:香港、以太坊、RSS3、蚂蚁集团1.香港证监会提醒投资者注意NFT相关风险;2.以太坊核心开发者:主网合并日期需在两个测试网合并完成后确定;3.

因投资者担心美联储可能会更大幅度加息以抑制通胀,投资者情绪再度受挫。比特币在今天依旧延续着跌势,早间跌幅高达6.5%,创下2020年12月以来的最低水平.

根据区块链取证公司CipherTrace的数据,2021年和2022年第一季度的非法加密货币活动在整个加密货币活动中所占的比例已经下降了.

总览 熟悉Vitalik的都了解其著名的不可能三角理论,相较于传统货币理论,一国无法同时实现货币政策的独立性,汇率稳定和资本自由流动,最多只能同时满足两个目标,而不得不一定程度舍弃另一个目标.

6月2日,在“聚智·强链”2022区块链赋能数字经济高峰论坛上,多位国内外数字经济、区块链等领域的顶尖学者以及行业专家展开“头脑风暴”,为区块链技术赋能数字经济建言献策.

头条 ▌美参议员:美国稳定币法可能在今年通过金色财经消息,美国参议员PatToomey在Consensus2022大会上表示,美国可能会在今年年底之前通过一项关于稳定币的新联邦法律.