昨天,YFI创始人Andre Cronje发布了一篇新文章《加密经济、永久流动性,以及抵消无常损失》,其中提到了一种新的代币模型LBI,根据AC自己的介绍,该代币的目的是通过流动治理来抵消AMM所面临的无常损失问题。

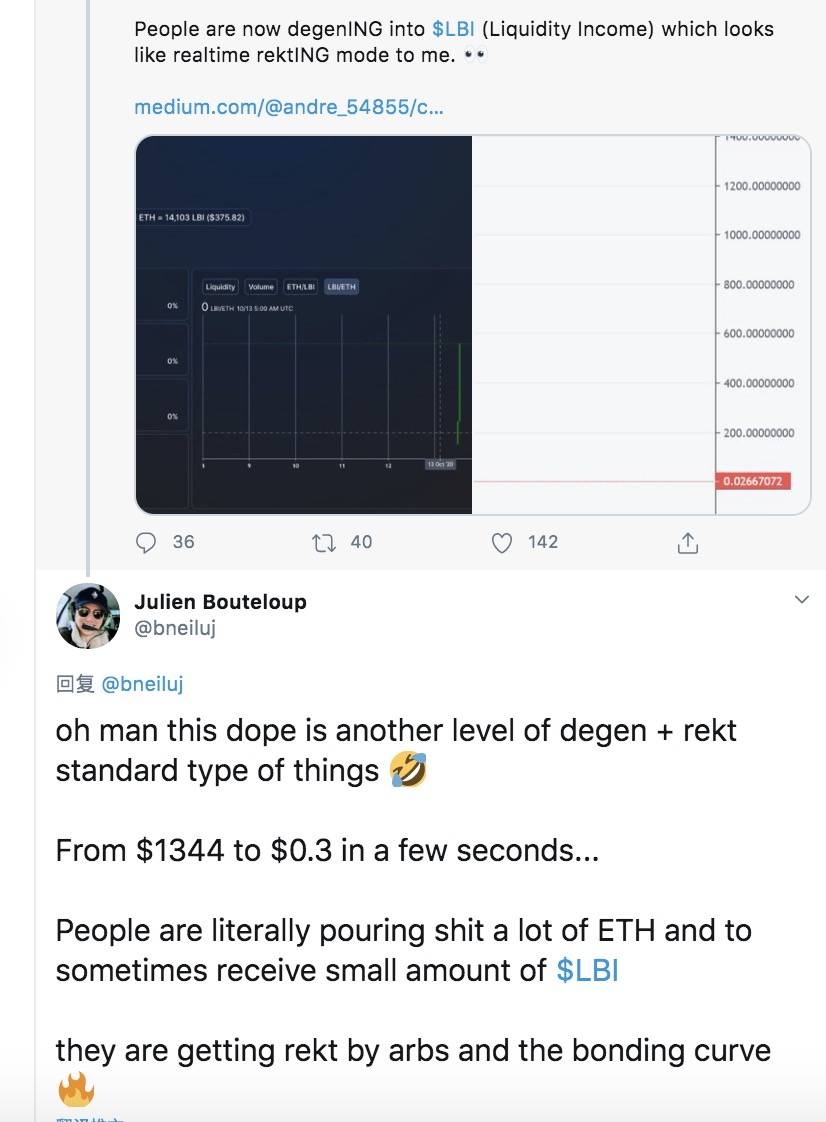

鉴于YFI获得的成功,很多参与者便盲目地购买了这种新代币,正如Stake Capital首席执行官Julien Bouteloup表示:

而在短短14个小时之后,LBI在Uniswap上的交易价格已跌至0.0045美元,“惨”字都不足以形容。

外媒:嘉信理财正权衡启动加密经纪业务的可能性:嘉信理财(Charles Schwab)正在权衡启动加密货币经纪业务的可能性。消息人士称,该服务将依赖于加密合作伙伴的技术。(The Block)[2021/3/5 18:16:36]

1天之内暴跌超过99.9%,那这个LBI到底是怎样的“天坑”?

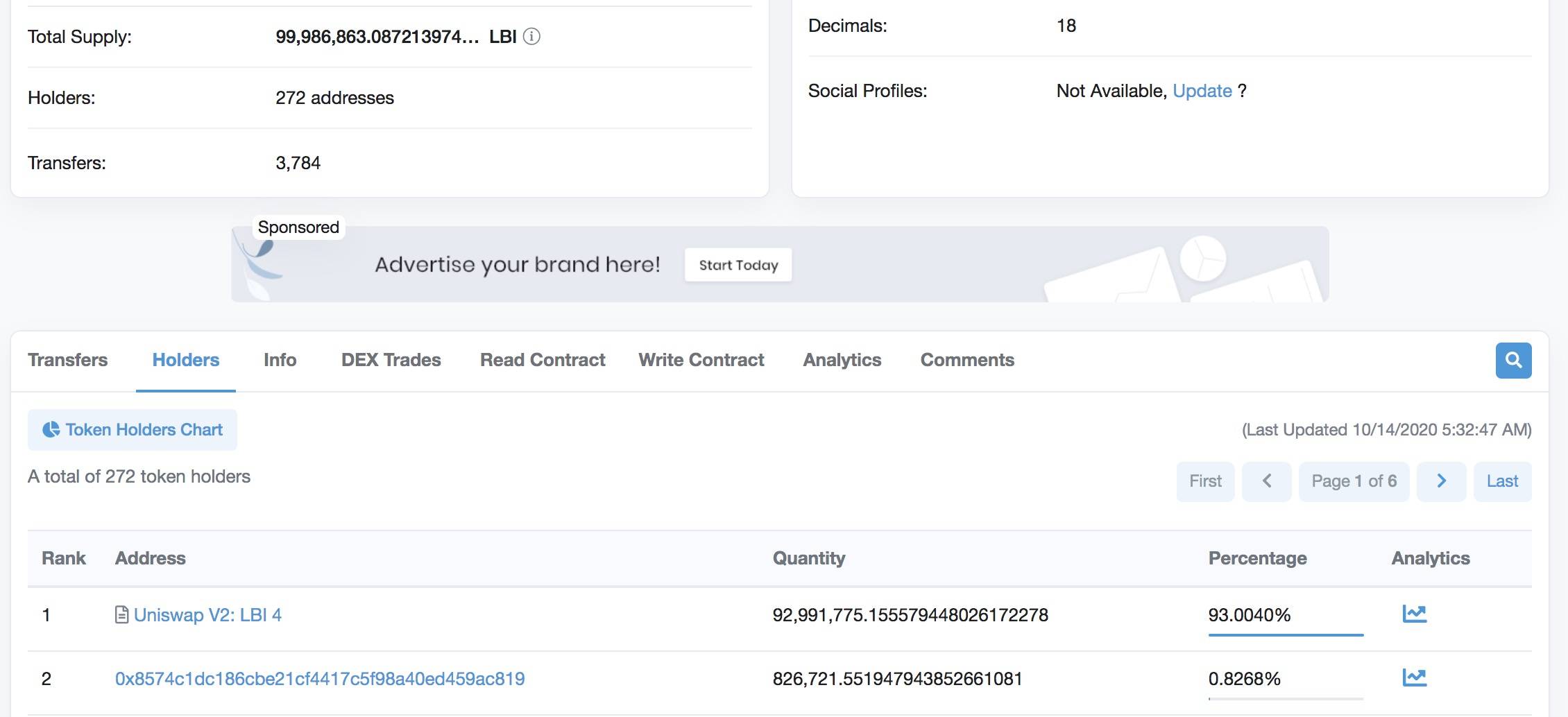

根据etherscan提供的数据显示,当前LBI的总量大约为9998.68万,其代币持有地址共272个,而其中有93%的代币集中在Uniswap V2的代币池中。

根据Andre Cronje自己在文章中的介绍,LBI作为一种流动性代币,它有两个基本目的:

产生尽可能多的交易费;

尽可能抵消无常损失;

那第一个目的是如何实现的呢?AC这样解释道:

而第二个目的,则是将常规的池1和池2设计,合并到一个相同的设计结构,并为交易者创造可套利的激励。

根据AC的代码规则,大约每7000个区块(约24小时),就有1%总量的代币会分配给流动性提供者。

简单说,获取LBI的途径,就是在Uniswap 上提供流动性做市。

看到这里,估计很多defi玩家可能会心动了,但很多人自动忽略了AC在文章中提到的最后一句话:

类似的提醒,之前在AC推出YFI时也有出现过,只不过这一次并没有起到应有的警示作用。

在LBI代币价格经历暴跌之后,AC本人不得不在其文章开头更新了一段说明:

你怎么看?

本文链接:https://www.8btc.com/article/656024转载请注明文章出处

80%的机构投资者认为,中央银行和政府最近采取的由冠状病大流行导致的量化宽松政策可能导致通货膨胀率上升。 在未来五年中,大多数机构将转向比特币来对冲货币贬值。 根据Evertas最近关于加密货币的机构投资的研究报告,从现在到2025年,90%的机构投资者预计将对比特币等加密资产进行更多的投资,而80%的投资者则希望零售投资者也能这样做。

DeFi+NFT,加密艺术品。。。NFT很火。金色财经之前文章考察了NFT生态,并思考了NFT会不会成为下一个热点。 洋洋洒洒几千字,也许还是难以理解NFT,还需要一点感性认识,亲自体会一下如何铸造一个NFT有助于更好地理解它。本文选择在Opensea & Rarible上亲自动手发行一个NFT。

比特币自2009年成立以来一直是一种波动性较大的资产,让一些投资者对投资保持谨慎。我们认为,在风险相对有限的情况下,可以对比特币进行配置,对投资组合的表现产生有意义的影响。 在本文中,我们强调了配置比特币可以为传统的60/40股票/债券投资组合提供潜在的多元化收益。

近年来,关于比特币的价格是否与其他金融资产(例如股票)相关,人们展开了一场思想斗争。富达数字资产(Fidelity Digital Assets)最近的一份报告将这一观点描述的更加清晰。

除了从 NFT 入手,让开发者能够设置游戏资产交易费用,使不同游戏资产彼此交互,或许可以打破区块链游戏之间的隔阂。 游戏行业正在发生翻天覆地的变化,主流游戏平台已经从「桌面端」转移到了「移动端」,如今近 51% 的全球游戏市场被移动游戏统治。

DeFi数据 1.DeFi总市值:134.86亿美元市值前十币种涨跌幅,数据来源CoinGecko 2.过去24小时去中心化交易所的交易量:6.04亿美元 交易量排名前十的DEX 数据来源:Debank 3.DeFi借贷平台借款总量:21.7亿美元 DeFi借贷平台借款占比,金色财经制图。